本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋,头图来自:《大空头》剧照

一、放弃景气度

近十年,A股有一条至今金身不破的方法,当年业绩增速不断上升的行业,哪怕估值已在历史高位,大概率也会上涨,这就是景气度投资方法。

淡化估值、强化景气度,本质上是无风险利率不断下行的宏观大背景下,长期资产估值中枢不断抬升的结果,但因为长达十年,足以成为信仰(迷信),成为散户和机构趋之若鹜的方法。

但该方法的宽度是有限的,用的人多了,自然会内卷,于是,我们看到了下面一幕:

某新冠检测试剂出口商,因为销售火爆,成为妖股之王,对于一般不明究理的散户而言,看到天天拉涨停,无非是骂几句“狗庄”。但对那些重仓机构,为了跟踪景气度,有的天天爬亚马逊网站算销量,有些人派人盯美国的零售渠道,有人天天在厂家门口数拉货的车,还有通过各种关系,打听每周包机的数量和频次……

买海底捞的散户都知道,常常看看公司附近店的人气如何,问题在于,单店数据波动的噪音多于有效信息,等你意识到数据呈现趋势时,股价早已跌下来了。谁砸的呢?最早发现海底捞业绩下降的机构,看景气度的方法是找共享充电宝公司,汇总各地海底捞店内充电宝的使用数据。

个人投资者的草根调研也许在彼得·林奇的时代有用,但到了大数据时代,精度就太差了。景气度研究成为超级内卷的方法,凡是有高频数据的行业,你有周数据,我就要双日数据,他就要日数据,然后一起迷失在数据随机波动的噪音中。

一般散户在这里几无生存之地,看到的信息,要么早就体现在股价上,要么它的解读充满了分歧。

而且,任何行业的内卷一旦发生,只会越来越激烈,卷完散户后,或许就是机构互卷。不用多久,在研究实力上全副武装到牙齿的机构,任何机会只要一出现,立刻会被连续拉涨停至毫无机会,只要向下拐点出现,立刻会被打回原型。

大家可以在脑海里想象一家公司,三年复合增长20%,但股价三年涨幅为零。为什么呢?第一年的景气度很高,被过度拔高估值,最后一年景气度向下,估值又被过度压制,一来一去,估值最高下跌了80%,完全抵消了业绩增长。结果就是公司股价三年宽幅的震荡。这种形态,如果按景气度交易,信息又比较滞后,大概率买在顶部,最后发现景气度下降,很可能卖在底部,就是两年亏30~50%。

对于手无寸铁的散户,不如反其道而行之,在“景气度”上躺平,也许才是真正的出路。

前提是,你要知道,放弃景气度,你到底放弃了什么?放弃景气度,你又将得到什么?这正是本文探讨的“景气度中性”与“钝感力”。

二、景气中性的假设

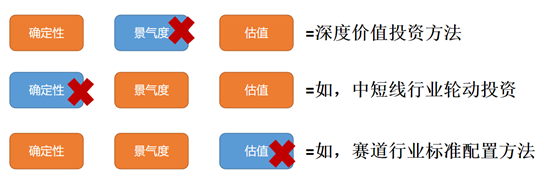

我在《怎么获得赚钱的“节奏感”?》一文中介绍过“风格的不可能三角形”,即,任何股票投资方法,都面对“确定性、景气性和估值”的不可能三角形,你至少要放弃一个因素。

这个不可能三角形的三个组合,就形成了三种基本风格:

A:深度价投风格:确定性+估值,放弃景气度

B:行业轮动风格:景气度+估值,放弃确定性

C:赛道配置风格:景气度+确定性,放弃估值

放弃景气度,就是深度价投的方法,如果你选股又要逻辑好,估值又要便宜,那就只能在行业景气度不高,被抛弃的时候买。

所以放弃景气度,意味着一条人迹罕至的道路,大部分时间都是“买了个寂寞”。

放弃景气度,你将得到什么?

想要理解景气度对股价的影响,我可以假定一个“景气中性”的投资体系。

什么叫景气中性呢?就是一个不考虑景气度的体系中,所有的公司在你看来都是景气不好也不坏的。

在正常的确定性和景气度的双象限投资体系中,股价既受到确定性的影响,也受到景气度的影响,因此股价的大部分变化都是可以解释的。但在只有确定性的一根坐标上,股价的很多波动,就没有合理的解释(实际上是景气度的波动)。

比如说,如果你把锂光芯和其他行业都看成是景气中性的行业,那么前者的上涨和后者的下跌就都是无法解释的乱炒。特别是A股,股价短期波动受景气度影响大于受确定性的影响。

那么意味着,在你看来,股价与你内心的估值背离,波动的无序性就会加大,这就是“市场先生喜怒无常”的原因之一。

在投资体系中引入“景气中性”的意义何在呢?

在价值投资的体系中,无序波动就是超额利润的两大来源之一(另一个是业绩的持续增长),很多波动,从景气度的角度可以解释,那它就无法为投资者带来超额利润,但对于放弃景气度的“景气度中性”投资者而言,它无法解释,那就变成超额利润的来源。

所以作为业余投资的散户,最简单的方法就是放弃景气度的跟踪,但这也意味着你放弃中短期的收益去追求长期的基于确定性的收益,勇于忍受一段时间的套牢。

这就是放弃了景气度之后,你得到的东西。

三、景气度中性的两种方法

我在《怎么获得赚钱的“节奏感”?》一文中曾经留下一个问题,这两年的11、12月份,由于受集采等负面因素的影响,很多机构投资者回避医药股,导致一些确定性不错的医药股出现较低的估值,很多投资者喜欢在此时建仓医药股,但不知道你有没有想过,如果明年春天或夏天,持有的这支医药股真的上涨到估值正常的时候,你怎么办?是继续持有还是卖出?

很多投资者想的却是,到那时再看咯,还不知道能不能涨呢,现在分析那么多干嘛呢?可这正是形成成熟投资体系的标志,在你买入的时候就应该很清楚自己会在什么条件下卖出。

卖出方法一:一部分投资者在医药股的市场热度回升后,就开始慢慢减仓,退出的资金再寻找此时因为景气度或市场偏好而估值被压制的公司或板块。

卖出方法二:买入一定要在低估的状态,追求相当的安全边际,但持有可以接受一定程度的高估。

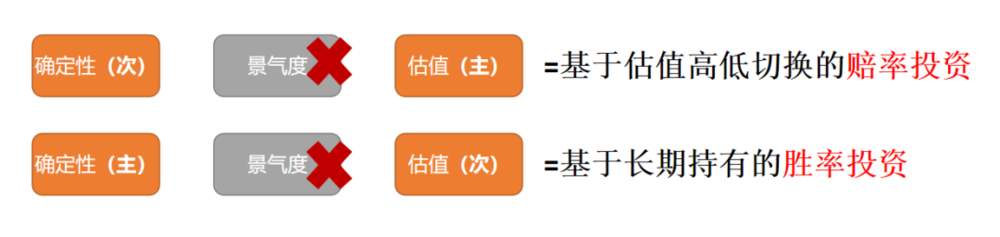

两种思路都是放弃了“景气度”,但方法上有三点不同:

第一,持有的品种不同。

方法一更强调“估值”,所以永远在“低估——正常估值”两种状态之间切换。这一类投资者持有的标的,几乎都是PE区间历史百分比较低的,或者PE绝对数较低的(具体要看他如何定义低估值),一旦估值涨至正常,立刻卖掉,所以几乎没有赛道股,甚至连正常估值的公司都很少。

方法二更强调“确定性”,低估值只是买入时的安全边际要求,只要估值不是太高,就会一直拿着。他们持有的标的,低估值的比例并不会太大。因为从理论上说,持股三年以上,连是否低估值买入都不重要,就变成了“独吊”确定性。

第二,两种方法的盈利来源不同,方法一赚的是“估值修复”的钱,方法二主要赚的是业绩长期增长的钱。

第三,两种方法的投资周期不同,方法二是典型的长线投资,而方法一,从低估到正常的过程,时间不确定,可能只有一周,也可能长达数年。

方法一是经典的巴菲特方法,我就不多说了,但方法二操作上就没那么简单了,实际上是以“估值”为核心,不停地寻找被市场低估的机会,它的关键点在于,你看到的“低估”,是否真的是“低估”?

四、估值修复的两种思路

估值是一个过于主观的标准,很多人认为,一个市场的高确定性标的,不可能长期处于被低估的状态,肉眼可见的低估值,只是以下一些情况:

1. 基本面上的某种不确定性,比如仿制药;

2. 过去的高估值形成的锚定效应,比如创新药龙头过去的高估值形成的思维定式,现在的CXO企业的高估值对未来形成的思维定式;

3. 信息不对称,比如某板块的景气度缓缓下降时,某些先知先觉的资金率先撤离,而不知不觉的资金看来,股价看上去被低估。

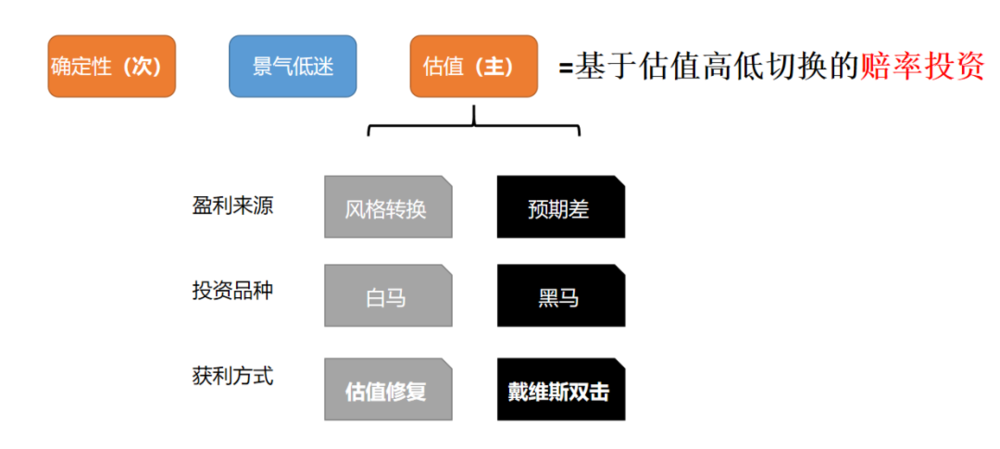

“估值修复”大多是短期小机会,真正有充足利润空间的估值修复,只来源于两种情况:

1. 风格偏好:当时的市场流动性从某一些行业上流失;

2. 预期差:你掌握或认知到市场普遍的错误认知。

基于“估值修复”的方法也因此分为两大类:

1. 春种秋收型,这一类投资者往往持有的都是“风格不在线”的冷板凳板块中的一二线白马品种,在市场情绪被压制时买入,在市场情绪高涨时卖出,这也是散户相对比较容易的方法。

它的难点也在于买入节奏的控制和持有心态,要对未来的低迷期有充分预期,它的好处是策略容量大,但盈利空间有限。

2. 冷门股类型,大白马因为研究的人多,很难有预期差,长期持有的人也多,有了预期差也很难出现低估值,但冷门股就不一定了,经常出现“以小博大”的高赔率投资机会,在缺乏确定性的金融衍生品市场,更是投资主流。

这个投资方法还有一个优势 ,它可以容纳大规模的资金,也允许长期的建仓,因此,成为重仓暴利的主要方法,除了股票投资外,史上几乎著名的投资案例都属这类。

但它最大的缺陷在于,由于“确定性”被弱化,即使你看对了,如果操作不当,你仍然赚不到钱。

它需要设计一些对你有利的交易方法。

五、设计最有利的交易

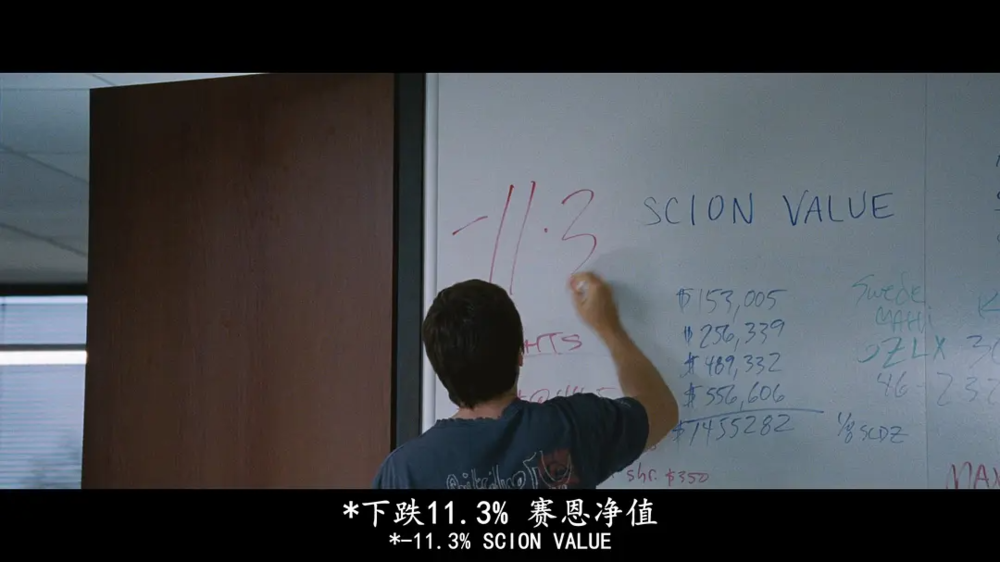

冷门品种上的高赔率投资,被称为“一生值得一次”的交易,对操作的要求很高,你需要安排建仓计划,考虑你的资金及风险承受能力。

看过《大空头》的读者一定记得那位Scion Capital的基金经理Michael Burry,他翻阅了大量没有人看的房贷合同,确认次级贷存在做空的机会,成为全美第一个做空次贷的人,问题就在于这个“第一个”,他太早下注了,足足在狂热的多方氛围中等待了三年,在投资人的压力下,不断卖出宝贵的头寸,最终收益也大幅缩水。

在投资中看对了,但是最终亏钱的例子有很多。你需要一个成熟的投资体系,去捕捉符合你这个体系要求的机会。

以段永平前期投资拼多多为例(包括新东方),他并没有直接买股票,而是卖出沽空期权,这说明他认为中概股没有大的下跌空间,但也不太可能上涨很多或马上上涨,如果直接买,很可能长时间没有什么收益,因此,直接买并不是最好的交易方法。

而卖出沽空期权,其三种可能性分布如下:

1. 如果拼多多价格未来涨到50美元以上,对方不行权,那段永平不用买拼多多,也可以稳赚期权费300多万美元;

2. 如果股价在45-50之间,行权,等于抄底拼多多,但加上赚的期权费,他可以降低买入成本;

3. 只有股价跌破45美元,期权费不足以弥补买入成本的降低,他才算亏,但仍然是抄底了拼多多。

所以你看,段永平其实买的并不是“拼多多股价上涨”,而是空头过分看空股价,是一个典型的“股价修复”的投资,巴菲特也经常做这种机会。

六、钝感力

总结一下,在“确定性、景气度、估值”三因素中,高确定性对应的就是长期向上的方向,高景气度对应的是当前向上的力量,低估值代表着潜在的获利空间。

所以,“景气度中性”的体系,就是我们只看大方向向上,只看获利空间是否足够,完全不考虑当前的做多力度。

此方法对投资者的价值观有很高的要求。

有一种说法叫“钝感力”,迟钝的力量,指人对外界的信息不那么敏感,它可以让人不会总是处于神经紧张的状态,可以过滤掉一些杂讯,防止忙中出错。

放弃景气度的投资体系,就需要这种“钝感力”,这个“心大”的投资方法,对投资者有五点要求:

第一,钝感力来源于研究功底。

这是不言而喻的,你对该股确定性的研究非常深入,对未来可能的利空了然于胸,才能做到涨跌不惊。

第二,钝感力需要你在控制最高仓位的前提下,越跌越买。

特别是“估值修复”的方法,赚钱靠的是下跌过程中多次买入后的低成本和适度仓位,所以股价下跌提供了一个加仓的机会。

此外,放弃景气度,账户的盈亏浮动会加大,且任何人都难免看错,所以,它需要你事先根据标的的确定性和你的风险承受能力,设定最高仓位。

第三,钝感力需要更多标的组合和基于账户的整体思考。

越跌越买,控制仓位,必然的结果就是增加持股品种,分散持仓后,你就只能去跟踪最核心的逻辑,而放弃景气度只看确定性,刚好提供了这一可能。

分散持仓意味着要用赚的钱补亏的钱,需要跳脱个股,从账户整体的角度和投资体系思考。

第四,钝感力需要降低预期收益率。

前几年,市场风格都在赚确定性的钱,很多人错以为又有高确定性又有高收益,但这是不可能的,今年就是还债,所有高确定高估值的白马都跌惨了。

确定性和高收益长期而言是互斥的,否则你加十倍杠杆,几年就财务自由了。当你更加依靠确定性时,预期收益率也要降低——其实就是“买白马要有合理盈利预期”的道理。

降低预期收益率并不是坏事,你可以选择一些增速一般但确定性比较高的公司,相当于你可选择的标的大大增加。

最后,钝感力是一种先天性格与人生态度。

很多人在股票大幅波动之后,都会来问我什么原因,是不是确定性发生了变化。如果你的心态是这样的,说明你的钝感力还不足以放弃景气度。

“钝感力”强的人,往往有一种“精简主义”的人生态度,相信系统越简单,越不容易出错。

当然“精简主义”,不是什么都一知半解的“简陋”,而是“过尽千帆皆不是”之后的“轻舟已过万重山”。

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋