在过去的二十年里,股票市场的交易发生了重大的变化。高频交易在金融市场中,正在占据越来越大的比重。近日,一篇发表于 PNAS 的论文《高频交易和网络化市场》,利用复杂网络模型,对高频交易的影响进行分析,指出量化交易对证券市场的影响在逐年增加。

本文来自微信公众号:集智俱乐部(ID:swarma_org),作者:郭瑞东,编辑:邓一雪,原文标题:《PNAS前沿:复杂网络视角下的金融市场高频交易》,头图来自:视觉中国

一、高频交易背景简介

高频交易又称算法交易,是指由程序代替交易员参与金融活动。高频交易可分为四类,分别是承担做市商(market maker)、进行专有的统计套利(proprietary statistical arbitrage)、进行掠夺性交易(predatory trading),以及进行已知机构交易的反向操作。

因为高频交易的交易速度在微秒级别甚至以下,远超人类交易员的反应速度,且在许多证券市场的交易量中占据半壁江山,因此监管方、投资者需要更深入理解高频交易并更加关注于它带来的影响。

传统上,人们认为高频交易的出现,让市场中买家和卖家能够更方便的达成交易,从而提升市场的效率,即关注高频交易“做市商”的一面。在此,高频交易商的存在使市场运作更有效率,并减低交易费用。

另一方面,有人认为这种类型的交易增加了市场的波动性,意味着价格的强烈波动,使它们更容易崩溃。然而近年来,多次出现的闪电崩盘(hit crash)——即股市在无明显原因时的剧烈波动,例如2010年5月6日发生的闪电崩盘,当时主要股只在几分钟内暴跌——事后这被发现罪魁祸首是进行掠夺性交易或统计套利的高频交易算法bug。

本篇文章介绍的研究基于2004年至2006年、2010年至2011年以及2018年欧洲两个股票市场的电子订单数据,发现在21世纪的第一个十年,高频交易的影响仍然是有限的;而在第二个十年,由于重大的技术发展,它已经更广泛地进行了传播。

将市场参与者根据公开信息,分为高频和非高频交易两种情况。市场成员可以自行交易,也可以根据其他交易员的要求为他们支付佣金。根据这些数据,金融界建立了市场成员的交易网络,对比真实的交易网络和将连接随机重排,从而去除优先连接的影响后的网络交易量,使得研究人员能够发现哪一对市场成员偏好相互交易,哪一对市场成员避免相互交易,最终来评估高频交易对金融市场的影响。

二、高频交易的影响在变大

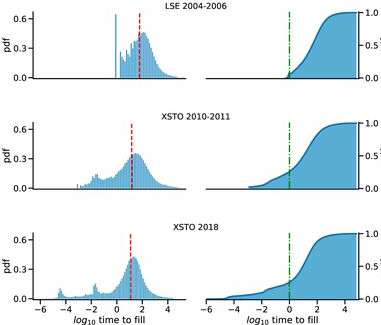

高频交易影响的扩大,还首先体现在大部分交易单的完成时间在变短。截至2018年,有25%的交易完成时间短于1秒。图1展示不同年份,每个交易单需要多少时间完成,可以看到越接近当下,就有越来越多的交易,其完成的时间越来越短。

将交易的两方按照高频/非高频分开,通过排列组合生成的四个象限中,发现大多数情况下,交易双方是高频交易者和人类的比例,比随机情况更多;而交易双方都是人工或者高频交易者的情况,其所占比例更少一些。

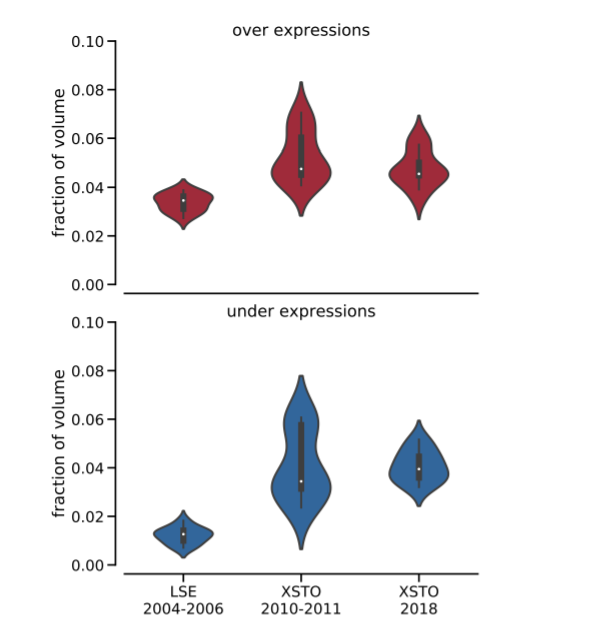

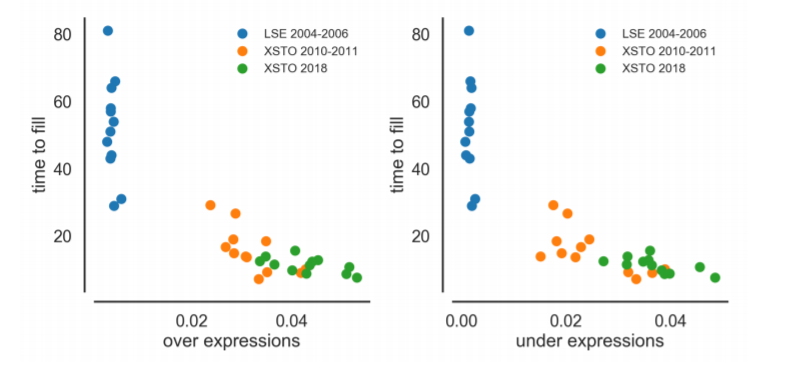

图2展示了不同年份的相对增加和减少了的交易量,可得出高频交易造成的结构性偏好的影响正在加强,即更多的交易发生在算法之间,而更少的交易是由人与人所执行。图3说明这些相对增加的交易,其交易量也在逐年增加,从而进一步加强了结论。

不仅多/少出来的交易越来越多,这些交易的执行时间也越来越快。图4展示了多(左图)/少(右图)部分交易每月的平均执行时间。可见交易时间越早,这些交易的数量(横轴)越少,完成时间(纵轴)越长。

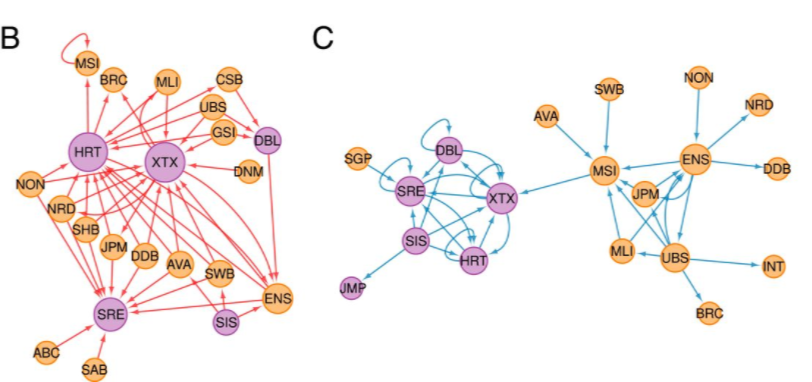

图5展示了2018年,9个最大的人类交易者和9个高频交易者之间的交易网络,其中紫色的是高频交易者,橙色的是人类交易者,点的大小代表交易量。红线代表该方向的交易被随机化后网络更多,蓝色代表更少,可以看出,红线大多发生在高频交易者接下人类的买单上,而人类交易者内部的交易量在明显降低。

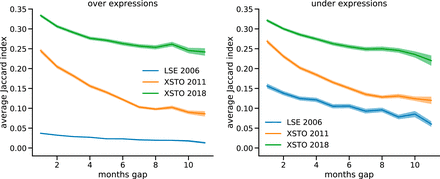

高频交易的影响,还使得金融市场分散成多个连续薄弱的部分,其表现就是每个月之间,过高发生的那部分交易,和过低发生的那部分交易网络的连边缺少相似性(使用Jaccard Index衡量,越高组内相似度越高)。

图6展示了不同年份的月份之间的网络连边的Jaccard Index,可以看到越近的年份,每月之间的交易网络的相关性就越高,这说明总是这些交易者在进行类似的交易,而这反映了市场被分割为了多个网络。

这项研究的另一亮点,在于其使用复杂网络,先将股票市场的参与者分为两类,然后对比在随机连接和现实情况下网络的连接数目,从而衡量网络连接的偏好性,并判断偏好是系统性还是偶发的、是否在逐年加剧。

三、金融市场运行的最优结构是身份吗?

今天的金融市场对比20年前的金融市场,因为高频交易的出现,有了本质的不同。该研究通过对数据的统计分析和网络分析,使人们能够看到市场成员的行为和成员之间的行为反应在过去几年中是如何变化的。

随着技术发展,交易变得越来越快、市场的分割化程度明显提高。市场上的匿名交易也有所增加。多年来,高频交易者及人类交易者都在避免自己之间的相互交易,同时高频交易者与其他类型交易商进行交易的倾向明显增加。高频交易者的日益增多导致市场的网络结构日益增强,特定市场成员之间强有力的优惠交易模式可持续数月之久。

金融交易市场是复杂的社会技术机构,每天运作的时间尺度从微秒到数万秒不等。高频交易商主要充当做市商,缩短各类投资者的交易时间,并在正常市场条件下提供流动性。而在特殊市场状态下,高频交易使市场更加脆弱。

高频交易在使市场的反应时间持续减少的同时,也使得金融市场越发分散,促成了更加丰富、动态、持久的网络结构。这些对市场监管者提出了新的要求。

由于高频交易者的技术优势和与其他交易者相比而凸显的交易速度,它们有能力作出其他市场成员或投资者无法做到的战略交易决定,从而对市场的流动性产生重大影响。

市场的网络化结构和市场成员之间的竞争不一定是市场最佳运作的最优解决方案。研究者认为,该文结果强调了就如何确保市场公平和有效运作进行辩论和进一步调查的重要性。

参考资料:

https://www.eurekalert.org/pub_releases/2021-06/uot-smb062921.php

本文来自微信公众号:集智俱乐部(ID:swarma_org),作者:郭瑞东,论文题目:High-frequency trading and networked markets ,论文地址:https://www.pnas.org/content/118/26/e2015573118