本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋,题图来自:视觉中国

1. 本轮牛市有点不一样

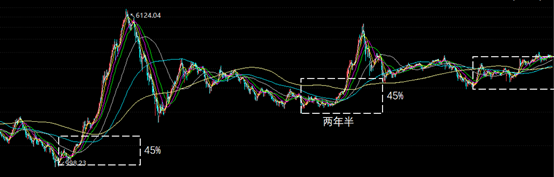

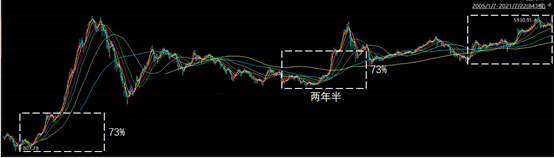

不知不觉,牛市已经走了两年半,这是按上证指数从2018年底开始算的(如果是沪深300,那就要从2016年初的“熔断底”开始算,走了5年半,但为了和大部分指数统一,我还是用“两年半”的口径)。

可能炒股时间不长的股民,并不知道“两年半”意味着什么,2005~2007年牛市持续了两年4个月,2013~2015年的牛市用了两年,本轮牛市的寿命已超过了这两次。

除了时间长之外,本轮牛市更重要的特点是“烈度”比较低,截止7月23日,上证指数仅仅涨了45%,沪深300涨了73%,拉长了看,几乎看不出是个牛市,我把同等时间和涨幅的框分别标在前两次牛市上,让大家有一个直观的印象。

到目前都没有出现过去牛市常见的连续暴涨,无论是估值、换手率、两融余额,都处于合理区间,照这样的走势,也像美股那样涨个十年也未可知。

为什么A股之前的“牛”如此暴烈,而且“牛短熊长”,而本轮牛市的“脾气”如此之好呢?

弄清楚这一点,对我们理解本轮行情的特点——比如“基金抱团”——非常有帮助。

2. 消失的“88魔咒”

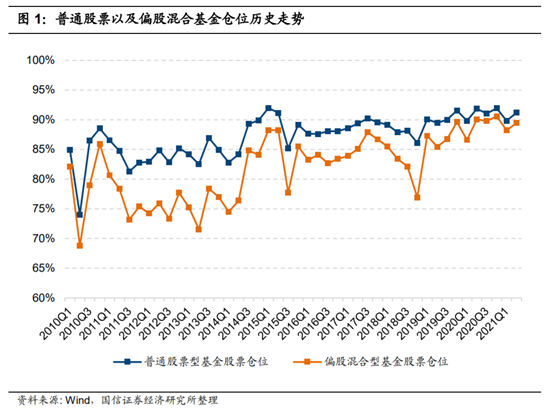

老股民一定都记得“88魔咒”,即公募基金的股票仓位一旦达到88%,就是牛市见顶的标志。

这个“88魔咒”以前可是相当的有名,2007年、2009年、2015年年中和2017年年底四次显灵,所以2019年一季度再次出现时,硬生生把指数吓出了一轮调整。

但就是从2019年一季度后,“88魔咒”失灵了,公募基金的仓位长期高于88%,今年春节后的那次暴跌,仓位仍然处于历史高位,高于去年全球疫情时的仓位,甚至高于2019年Q1大盘暴涨后的高仓位。

有人觉得因为市场没有进入熊市,当然仓位降不下来,但这就是把因果倒置了,因为公募基金已经成为决定市场的力量,像春节后的那种暴跌行情,哪一个基金经理能保证不会就此进入熊市呢?

因果关系应该是:因为公募基金的仓位降不下来,所以市场无法持续下跌——这可能才是这一波牛市生命力如此顽强的原因之一。

也有人认为,这是基金法规2016年以后把公募股票基金的最低仓位从60%上调到80%导致的,这可以解释股票型基金仓位的上升,但混合型基金的仓位并没有相关限制。

仓位的波动率小于从前,只能说明一点,基金经理越来越不喜欢“择时”了,或者说,越来越不喜欢持有现金类低风险资产。

对这个变化背后原因的研究,正是我们理解本轮行情的切入点。

3. “择时”风格是如何形成的

在本轮牛市之前,A股的主导资金是散户和游资,公募基金资金只是市场配角,散户和游资的行为模式主导了市场。

散户和游资追求的是绝对收益,跟各种理财渠道的收益比较。他们拥有三个“心理账户”:“股票账户”“资金账户”和“其他投资渠道”,资金在其中流动。

当股市产生明显上涨时,“其他投资渠道”就会蜂拥进入“股票账户”,股价上涨,市场的赚钱效应又吸引了更多资金进入,由于“其他投资渠道”的资金量远远超过“股票账户”,很容易导致整个股票市场短期内快速上涨。

而当股市下跌时,卖出的资金并不急于离开市场,而是先进入“资金账户”观望,并在反弹时试探性买入,等市场进入全面熊市时,才会真正撤回“其他投资渠道”。

这三个心理账户的存在,特别是“资金账户”在熊市中的缓冲作用,导致A股牛市短促而暴烈,熊市漫长到令人窒息。

散户和游资的这些行为模式,让“择时”成为最有效的盈利方式,在底部买入,顶部卖出,个股齐涨共跌明显,选股反而不重要。

而公募基金由于投资目标是固定的,熊市无法将资金投资于“其他投资渠道”,所以他们只能追求超过业绩基准指数的相对收益。再加上公募基金考核的第一目标是规模,熊市业绩太好反而容易被赎回,故而相对收益更具体化为排名,只要超过同类基金的平均水平,这就让他们的合理策略有了博弈的色彩。

从博弈的角度,“配角”的最佳策略是与市场最主流最有效的投资方法保持一致,所以在“配角时代”,公募基金只能跟着散户和游资一起“择时”。所有人都在择时,就加大了市场的波动,而市场波动越大,择时也越有效。

实际上,对于公募基金而言,由于仓位的调整余地不大,择时策略是很吃亏的。常见的例子:遇到大熊市,择时能力强的基金经理,以最快的速度把仓位降到最低,很可能发现由于股价大跌,导致股票市值低于要求,被迫在主跌浪到来之前补仓,加速净值下跌。

散户游资主导市场的时代,公募基金被迫采用对自己不利的“择时”策略,效果并不好,导致公募基金长期整体业绩不佳。所以,2017年以后,公募基金开始主导市场,“择时”策略自然会被渐渐放弃。

公募基金到了2019年,渐渐形成了最能体现自己优势的三种投资方法——深度价值、风格轮动与基金抱团,最终形成了本轮牛市的风格。

4. 为什么抱团

本轮牛市的一个特点是板块之间的“比价效应”消失,反其道变成了“虹吸效应”。

板块的比价效应,即A板块率先上涨,估值上升到了一定程度,B板块因为有估值优势也被拉上去,接着是C板块、D板块,最终市场全面上涨……

那么此时的A板块呢?由于全面上涨的“赚钱效率”引发了场外增量资金入市,推动了全面牛市,A板块这段时间并没有下跌,而是等所有板块都涨了一轮后,引领新一轮的板块轮流上涨的行情。

这就是引发牛市暴涨的“比价效应”和“赚钱效应”,在这两个效应下,A股也呈现所有行业“齐涨共跌”的特征,只是节奏略有不同而已。

既然是“齐涨共跌”,择股就不如择时。

而到了公募基金主导市场的时代,由于放弃了“择时”策略,板块之间的“比价效应”也消失了,取而代之的是板块之间的“虹吸效应”。

所谓“虹吸效应”,就是主流板块上涨时(比如去年的白酒和今年的锂电池),形成“板块赚钱效应”,把其他板块的资金吸过来,形成基金抱团。

抱团到了无法维系破裂后,市场经过一段时间的博弈,选择新的方向,再度形成新的抱团,在“抱团——破裂——新抱团”的循环中,维持市场的热度,维持指数在高位不下跌。

此外,也有部分机构投资者坚持巴菲特式的“深度价值投资”,长期持股,也成为市场的稳定力量。

“比价效应”和“赚钱效应”是外部资金推动的全面牛市,需要积累很多年才能来一次高潮,市场剧烈波动;而“虹吸效应”和“板块赚钱效应”是内部资金“潮汐流动”推动的局部牛市,可以每年来个一两次,这正是本轮牛市“烈度低而持续性强”的原因之一。

很多老股民都不喜欢这种“冰火两重天,风格极端化演绎”的走势,但从风险偏好的角度,这种抱团行情其实优于之前“齐涨共跌”的行情。

择时实际上是拿股票与现金比,现金是零风险零收益,股票是高风险高收益,所以择时反应的是投资者风险偏好的变化——投资风险偏好强,就提升仓位。风险偏好弱,就降低仓位,买什么股票反而不是最重要的。

到了“板块分化”的年代,一部分抱团板块股价在天上飞,一部分被抛弃的行业,估值在地下埋,新的风险偏好调整方法就出现了——

如果你的风险偏好提升,想加强进攻性,就重仓押宝某行业,或者是当前“抱团板块”,或下一个“抱团板块”;如果你的风险偏好降低,想加强防守性,就平衡配置仓位。

这样,整个市场的风险偏好也与“择时时代”不同:风险偏好提升时风格强化,风险偏好降低时风格弱化,而市场仓位或指数整体一直没有大的波动。

从指数的稳定性上看,抱团虽然同样是非理性的投资行为,却更符合监管层的口味。

“板块分化”造成的只是一个个局部过热的板块,同时造成市场上出现估值洼地,一旦抱团破裂,出逃的资金并不会撤出整个市场,而是进入这些估值洼地,这样就避免了2015年那样的系统性风险,监管就不会干预,这种风格就可能长期持续。

如果只有抱团和风格轮动,由于新股不断发行,场内资金还是会发生严重的“内卷化”,市场还是会沉寂。所以市场要持续上涨,仍然需要源源不断的外部资金,而中国经济进入低利率时代,正好提供了这一条件。

5. 低利率时代的长期红利

利率是资金的价格,由存量财富与优质资产的供需关系决定。

经济上行期,存量财富少,有盈利能力的优质资产多,利率长期在高位;而经济下行期,存量财富多,而有盈利能力的优质资产少,利率必然长期走低。

利率是进入股市的资金的机会成本,利率走低,资金会长期进入股市,是长期牛市的基础。

不同点在于,之前的牛市是因为股票市场的收益上升,造成短期资金大量涌入,缺少持续性;而本轮牛市是因为利率下降,但这种走低是缓慢的、长期的、可持续的。

到这里先小结一下本轮牛市的形成机制:

公募基金因为追求相对收益的特点,在成为市场主导后,放弃了“择时”,采用“深度价值、风格轮动与基金抱团”等投资方式,以风格强化和弱化来适应风险偏好,导致市场的波动性变小,持续性增强,加上宏观经济进入流动性过剩的低利率时代,为市场提供了持续而稳定的增量资金。

如此说来,本轮牛市是否就这样通过风格轮动的方法持续涨下去?当然不是,任何市场都有一些自身无法解决的风险,需要通过“危机”的方式来释放,2018年的熊市即是如此。

6. 通过流动性危机来释放风险

2018年的熊市是一个非常值得研究的范本,它与之前A股的历次熊市有本质不同,就是流动性危机的特点很明显,我觉得它很可能成为以后A股系统性风险的标准特征。

此前A股的几次漫长熊市,都是由于风险偏好的降低和流动性缺失两者共同造成的。

“风险偏好降低”是指数投资者觉得当前的股票估值过高而卖出,导致的股市下跌;“流动性缺失”是指投资者卖出时发现缺少买盘而不计成本的卖出,导致的股市加速下跌。

2008年的下跌和2015年的下跌,都是先出现风险偏好降低,资金流出到了一定程度,引发流动性危机。

以2008年为例,首先是越来越多的投资者风险偏好降低,卖出估值过高的股票,市场一直跌到了6月份3000点附近,整个市场PE降至20倍的合理估值区间,刚好遇上“次贷危机”影响国内,市场流动性遭遇重创,出现快速下跌。

但2018年的熊市则不一样,年初的最高点并没有出现估值过高的现象,12倍的沪深300(当前11倍),26倍的中证500(当前20倍),30倍的中证1000(当前30倍),全部低于历史中位数,不存在市场风险偏好降低的问题。

所以2018年大熊市根本的原因是“去杠杆”造成的流动性危机。此外,2020年年初的下跌,同样是担心疫情的不确定性而发生的流动性危机。

慢牛风格市场的另一种典型的下跌是“抱团破裂、风格弱化”,造成了市场短暂的、局部性暴跌。

前面说过,基金经理风险偏好下降,就会弱化风格,平衡配置,但由于大家都是高仓位,只能先卖后买,抱团板块集中性的抛弃立刻引发市场结构型的暴跌,中间的时间差就形成了短暂的“择时市场”,加剧了波动。

这两种牛市中的下跌,都是通过流动性危机来释放积累的风险,区别在于,前者往往在宏观面上有比较大的变化,持续时间可能超过两三个季度,后者宏观面上的变化不大,投资者只是调仓,所以持续性在一个季度之内。

由于估值不高,流动性危机造成的暴跌往往会形成绝佳的投资机会,导致市场很快启稳,慢慢恢复上涨,这样的“牛长熊短,慢涨速跌”,将会成为本轮牛市的特点。

7. 给散户的三个建议

长期以来,很多人形成择时的操作方法,习惯于寻找市场的底部和顶部,在市场的短期波动中造成了不必要的追涨杀跌,所以本文的最后,我给出个人投资者应对本轮牛市的三个建议:

第一、不要整天想着择时。正常市场下,大家都不择时,波动性降低,择时就无法获得超额收益;流动性危机时,大家都择时,择时是一种博弈,只有高手可以获得超额收益;

第二、或者精选个股,长期持有,做深度价值投资;或者选择各行业白马平衡持仓,适度参与抱团风格;

第三、不要抱怨市场风格,要适应风格。投资永远都是高难度的,不管是以前的择时,还是现在的抱团或深度价投,都对投资能力有很高的要求。

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋