本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋,头图来自:《小丑》

囚徒困境

7月开头两天的走势,既出乎很多人的意料,也在规律之中,是一个“囚徒困境”的经典博弈。

囚徒困境可能是行为金融学中最为大众熟知的理论,在现实中出现的频率也很高,所以这个“基本面分析与行为金融学结合”的新系列,就以“囚徒困境”为开篇。为防止有读者还不太清楚,我开头先简单的介绍一下:

警察抓到了两个嫌疑人,分开审讯,每一个嫌疑人都知道:

1. 如果两个人都认罪,结果各判五年

2. 两个人都不认罪,结果是各判一年

3. 如果一个人认罪,一个人不认罪,认罪的人免刑,不认罪的人加刑到十年

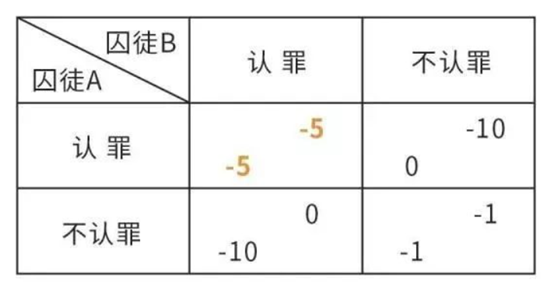

他们两个的博弈矩阵为:

如果两人可以通气,结果肯定是双双不认罪,但现在两人不知道对方的情况,结果必然变成双双认罪,为什么呢?

因为在嫌犯A看来,自己认罪的话,两种可能分别为“5年”和“无罪”,平均刑期2.5年;不认罪的话,两种可能分别为“10年”和“1年”,平均刑期5.5年;当然是选择认罪——嫌犯B也同样这么想,结果就是双双认罪。

那“囚徒困境”跟投资有什么关系呢?本文将介绍四个投资中的“囚徒困境”。

首先要说明一点,我并不是建议大家去把握这些机会,只是想以此为案例,理解“囚徒困境”这一经典的博弈行为在投资上的表现。

联合做庄的抢跑

2002年以前是A股的“庄股时代”,可谓无股不庄,常常有一些实力不够的资金联合做庄。联合做庄最脆弱的环节是在出货环节,必须统一指挥,利用牛市氛围边打边撤,如果有人率先出货,造成股价崩盘,结果就是除了这个先走的人,大家谁也走不了。

当然,嫌犯是分别审讯,不能通气,但联合做庄一般都是很熟悉的人,事后有严格的约定,所以在牛市,联合做庄的出货阶段一般没有问题,“抢跑”反而赔了夫人又折兵。

但出货阶段进入熊市,在危险与利益的选择面前,信任感荡然无存,博弈情境就跟“囚徒困境”一样了。

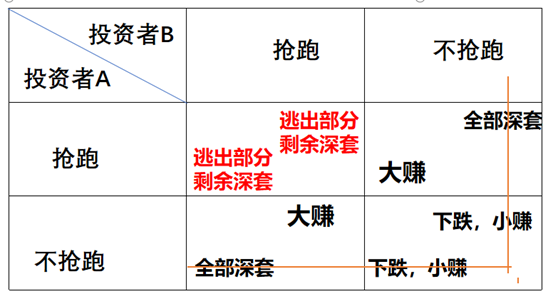

提前抢跑的两个可能分别是“大赚(别人没跑)”和“逃出一部分,剩余随股价崩盘而深套(一起抢跑)”,不提前抢跑的两个可能是“股价正常下跌,小赚(大家都没跑)”和“全部深套(别人抢跑)”。

很明显,熊市信号明确后,最优策略就是“抢跑”,大家都“抢跑”,结果就是股价崩盘。

事实上,导致“庄股时代”终结的,正是2001年进入熊市后,一起又一起的“抢跑”导致的强庄股、长庄股的崩盘。

献礼行情怎么了

在一些特殊时间点,常会有神秘力量在某些时候出手去稳定指数——这就成为第二个“囚徒困境”博弈的场景。

明知未来的某个明确时间点,会有神秘力量托盘,那么在这个时间点之前,就会有资金介入博弈这个“XX行情”。

这一类博弈性机会因为太明确,利润空间可能就几个点,买入成本决定了最终的利润,所以博弈资金一般只会在大盘下跌时介入,如果之前的行情涨得太高,就出现了“囚徒困境”博弈——

并不是只有你一家去博弈,如果大家齐心,一起卖给前来托盘的“神秘力量”,那当然是最优选择,但如果大家一起卖,神秘力量恐怕托不住,这么一来,最优解就是提前一天卖。

常规的“XX行情”“抢跑”博弈会出现在“大日子”的前一天。可“提前一天卖”这种“聪明人”也不是一个人,自然有人想到提前两天卖,特别是手上已经有利润的。“囚徒困境”博弈的时间点,跟“大日子”前的上涨幅度有关,涨得越高,抢跑的博弈点越提前。

不过,经典的“囚徒困境”是一次博弈,机会只有一次,其结果必然更加惨烈,但这类博弈是多次博弈,提前太多天卖完之后,只要大日子没有到,只要跌下来,很多资金还会重新杀进去再来一轮博弈。

这就导致了另一种情况,如果市场上的资金充裕,做多氛围大好,抢跑的资金卖出后又重新进场,就会导致博弈点出现在“大日子”当天,甚至第二天——就是这一次的“剧本”。

但不管盘面如何强,博弈资金有明确时间节点,博弈的多空转换非常迅速,涨得越多,跌得也越快,就连原本不是博弈的资金,也因为盘面空头氛围过于明显,忍不住先卖空。

此类博弈,因为有明确时间点和神秘力量,博弈的难度降低,收益或损失也相对较小,而下面介绍的“事件博弈”,因为不确定,难度和空间都大大增加。

没有明确时间点的事件博弈

这一类博弈最经典的是某一类重大政策,有些人提前知道了,提前介入体现在盘面上,导致更多的人关注和参与,但这类博弈难就难在没有明确时间点,甚至是否会发生也不确定。

而失去“神秘力量”托盘后,能不能炒起来,完全看参与者多不多,预期有多高,会不会有实实在在的业绩增长的逻辑。所以,“事件博弈”最难的是判断事件的级别,当然,这不是本文的重点,“囚徒困境”体现的是最后的获利兑现阶段。

综合“联合做庄博弈”和“大日子博弈”,何时卖出的决策,本质上都是在计算博弈矩阵中的“不抢跑”的结果和“抢跑”的结果,前者取决于你对行情的判断,后者取决于你已有的涨幅。

“事件博弈”之所以复杂,是因为你对事件影响力的分析是不断发生变化的,股价涨幅在变化,博弈矩阵中的数值也在发生变化——事件越大,你的退出时间点越晚——不抢跑的收益越大。

而且,你还要判断其他人对事件的看法,参与者越多越乐观,你的退出时间点越晚——不抢跑的收益越大。

更难的是,“联合做庄博弈”和“大日子博弈”都是“囚徒困境”博弈,有肉眼可见的严格优势策略。但博弈并非只有“囚徒困境”这一种,“事件博弈”有时更类似于“情侣博弈”,你找不到严格优势策略,只有相对优势策略,会出现“纳什均衡”,此时,你的决策需要随其他人的行为而灵活变化。

还有一些有经验的个人投资者,只赚最大级别行情的最确定的10%,这就是另一种“智猪博弈”。

因为本文的主题是“囚徒困境”,所以“情侣博弈”和“智猪博弈”就不展开了,建议大家自行了解,特别是“情侣博弈”,是抱团行情形成的行为金融学上的重要原因。

这两类炒作,价值投资者完全不需要参与,但下面介绍的周期股的博弈,涉及到基本面的判断,对价值投资者同样重要。

周期股的博弈

周期股为什么会引发“囚徒困境”的博弈呢?

假设某周期性行业进入价格上行期,公司A目前市值50亿,20年归母净利润为2个亿,机构一致性预测21年业绩为10亿。

业绩一年涨5倍,股价会不会涨5倍呢?不一定,周期股在业绩低谷时,股价已经包含了未来反转的预期;同样,未来的业绩高点时,股价也会包含未来向下反转的预期,PE会降低,股价涨幅小于业绩涨幅。

假设投资者根据历史经验,判断21年底的合理PE是10~15倍,达到100~150亿市值,现在是50亿,还有一到两倍的上涨空间,很明显,投资者可以在现价买入。

随着产品价格的上涨,盈利预期越来越明确,股价迅速上涨,也激发越来越多的投资者研究公司发现机会,不断出现的买盘将股价推升到90亿。

从50亿到90亿的这一段,基本上一两周时间就能实现,周期股一旦预期明确,第一浪的行情力度往往是最猛烈的。

假设此时有两个投资者A、B,对公司的预测分别落在下限10倍的100亿市值和上限15倍的150亿市值。投资者A介入比较早,离成本有30%的空间了,投资者B刚刚研究完,还没来得及买。

对于投资者A而言,从90亿到100亿,还可以再涨10%,空间看上去有,但这里有三个问题:

第一,10倍PE是基于当下的市场氛围,如果大盘转熊,就不是如此了;

第二,投资者A的风格是做赔率,赢利模式就是反转的第一波;

第三、虽然到了年底100亿的可能性很大,但如果现在有人基于上面两个原因抢跑,股价会在80~90亿左右停留很久,到年底还有半年时间,从资金效率上看不划算。

任何一种可能,都会导致A抢跑,就成为一个典型的“囚徒困境”,股价也会在市值90亿左右因为第一批资金的跑路出现第一次震荡。

当然,这个位置的博弈不会停留很久,对于投资者B而言,他是看150亿的,还有60%的空间,抢跑留下的股价震荡相当于一次“清盘”,抬高了所有人的成本,也是他买入的最佳时刻。

这样,与B有同样预期的投资者把股价从80亿市值的震荡区间,推升到了120亿左右,基于上面的理由,就会出现第二次“囚徒困境”博弈。

随着股价进入100~150亿的“当年合理市值区间”,第二次博弈将比第一次更激烈,因为周期股的终局近在眼前,到了这个位置,博弈关系类似联合做庄。

虽然庄股完全没有价值,而周期股当下有价值,但下行总是要来的,资金必然会分批抢跑,晚跑的能不能顺利跑掉,就看产品价格能维持多久的强势,市场有多少把周期当成长、把补库存当成持续需求的韭菜。

所以,一旦大盘下眣,基于博弈的周期股,往往下跌速度更快,这也是“囚徒困境”造成的。

相反,如果现货产品价格实在是强势,市场一致认为周期持续到2022年,并大幅提高了2022年的盈利预测,合理市值提升,那么博弈有可能还有第三次,但现货产品的价格不可能无限上涨,第三次博弈必然更剧烈。可以参考本轮的航运、锂电上游。

相反,很多强周期股的预期如果过于一致,甚至没有第二波的博弈,第一波就涨几倍,股价直接到位,剩下的时间就是顶部反复震荡,直到产品价格反转,进入下行周期。可以参考2019年的猪肉股行情。

任何缺乏长期价值的公司,短期业绩的增长因为存在明确的“终点”,都会引发“囚徒困境”博弈,投资者可以乐观,也可以谨慎,无非是预期的高低,唯一致命的错误,是把“博弈资金撤退但业绩还没出现向下拐点”的低PE公司看成低估,当成投资机会。

当然,万物皆周期,成长股只是周期更长的“长周期股”,同样有终点,未来同样会进入“囚徒困境”博弈,以前的成长股或价值股,要不断评估低估值是否因已经终局临近而进行“囚徒困境”博弈。

确定性,打破博弈状态

零和博弈,赚钱的人赚的钱,来自亏钱的人亏的钱,既然6月中下旬的这一波行情是明显的“献礼行情”,献完后跌下来也是再正常不过的。

博弈机会与成长机会的区别,前者只是财富的转移,所以最后的结果往往是:博弈经验丰富的人,赚没经验的人的钱;运气好的人赚运气差的人的钱;不完全相信“神秘力量”的人,赚过于相信“神秘力量”的人的钱;只想赚预期的人的钱,赚缺乏预期管理的人的钱……

当然,最重要的是,把基本面和行为金融学结合起来的人,赚纯粹只会博弈的人的钱。

不确定性带来博弈,而打破博弈状态的,一力降十会,以不变应万变,这个“力”和“不变”就是基本面确定性的研究,所以博弈只是“术”,还是应该认真学习产业逻辑,通过实地调研,对产能扩张的持续性,对团队的管理能力进行全面的评估,找到从周期中跑出来的成长股,找黑马时找到能持续跑赢的未来白马,才是博弈中真正的赢家。

这个系列并不纯粹分析金融行为,而是将“基本面和行为金融学结合起来”,这也是我认为能持续获得超额回报的投资方法。

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:人神共奋