出品丨虎嗅医疗组

作者丨李打铁

题图丨视觉中国

中国正畸第一股,上市高开高走。

6月16日,国内隐形正畸企业时代天使科技有限公司(下称“时代天使”)正式在港上市,发行价为每股 173港元,开盘暴涨131%,报400港元。当日截至收盘,股价涨幅居高不下,最终上涨131.8%,报401港元/股,市值664.89亿港元。

二级市场的热情并不奇怪。人性逐利,叠加了医美和牙科属性的正畸赛道的确暴利。“1万元牙套赚7000”的话题冲上微博热搜,反观时代天使的财报数据,似乎也证实了毛利率70%并不是“夸夸其谈”。2018-2020年,该公司的毛利率分别达63.8%、64.6%及70.4%。

而隐形正畸也正变成黄金赛道。就零售销售收入而言,中国整体隐形矫治市场规模由2015年的2亿美元增至2020年的15亿美元,并有望于2030年达到119亿美元,自2020年至2030年的复合年增长率预计为23.1%。

正畸是指矫正牙齿、解除错牙和畸形,而隐形正畸又叫“隐形无托槽矫正”,无需传统的钢丝和托槽,不影响美观,结合了计算机辅助三维诊断、个性化设计及数字化成型技术。

提及隐形牙套,隐适美(Invisalign)是一个无法绕开的对手。该产品隶属于隐形正畸巨头爱齐科技(Align),后者已于2001年在美上市,最新市值485.37亿美元,过去10年它的股价涨了30倍。成立于2003年的时代天使,如今坐上了国内市场的第二把交椅,紧追隐适美,市场份额仅有毫厘之差。

根据CIC(灼识咨询)的数据,以达成案例计算,两者国内的市场占比总和高达82.4%,其中时代天使占比约为41%,略低于排名第一的隐适美0.4个百分点。至此,国内隐形正畸行业的双寡头格局清晰可见。

和巨头“抢肉吃”

总体而言,时代天使性价比高是制胜点。从收集的消费者反馈信息及第三方平台数据看,进口隐适美的参考价区间一般在4万到6万元。相比之下,时代天使旗下的正畸方案至少能便宜1万到2万元。时代天使旗下四款产品治疗期间的建议零售价格分别为3.2万元、4万元、2.6万元及2.4万元。

之所以能打价格差,时代天使的成本优势是底气。

招股书显示,其成本构成中的50%为原材料及耗材成本,其余为员工成本、生产成本、折旧等。对于成本占比持续下降,时代天使在招股书中解释这是由于3D打印机的单位租赁成本大幅降低、成本结构优化、自动化生产线等应用带来的,原材料及耗材及制造相关的员工成本相对节省。

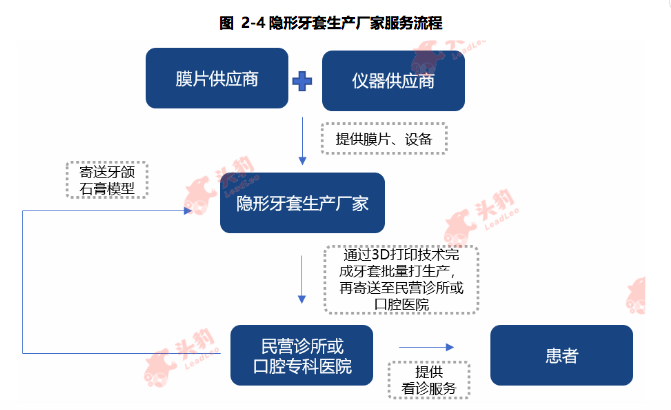

实际上,3D打印和数字化操作系统是隐形正畸治疗的重要工具。这是由诊疗流程决定的:牙医生使用口腔激光扫描仪扫描全牙,随后上传数据至正畸平台,平台通过AI算法设计排牙,制定个性化治疗方案,通过3D打印出隐形矫正器,最后由牙科医生指导患者使用。

2011年,时代天使在无锡建立口腔3D打印基地,成为将3D打印技术应用于批量标准化生产的企业,据悉如果无锡市创美基地的新生产设施一旦全面投入使用,预计年终设计产能约为1亿个隐形矫治器。此外,该公司组建了一支超400人的医学设计师团队,支持其系统在案例提交后3到4个工作日可提出接近确定的治疗方案。

在正畸领域,医生资源是大多数企业商业模式的核心壁垒。不论是爱齐科技还是时代天使,它们的隐形牙套是直接出售给医生而非消费者,因此医生是销售的重要一环。

时代天使开始大力培养正畸牙科医生,致力于掌握医生资源,形成长期的合作与信任关系。

2017年以来,它与加利福尼亚大学洛杉矶分校的牙科研究服务中心合作,为牙科医生提供数字化正畸方面的正畸认证培训项目。此外,它与中国牙病防治基金会合作,培养正畸牙科医生。这一切也使得时代天使服务的牙科医生数量增速可观,从2018年的11500名增长至2020年的19900位,增长73%。

在渠道上,时代天使的控股股东——松柏投资的产业化布局,也助力它加强与医生、诊所的联系:从上游的教育培训,到中游的隐形矫治器、种植体、生物再生、影像设备、口内扫描仪、诊所管理软件及分销,再到下游的口腔医院及连锁诊所。

隐形牙套产业链(图片来自头豹研究院)

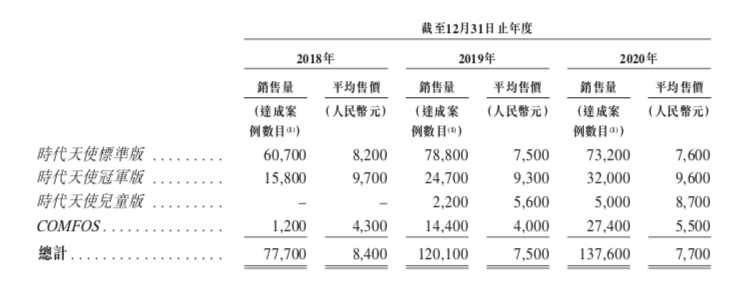

规模效应开始显现,其达成的案例数量从2018年的77700 例发展成2020年的137600 例,增速达77%。

随之而来的是时代天使进入快速增长时代:从2018年4.9亿元的营收增长至2020年的8.1亿元,年平均增速都在26%以上;净利润从6千万元涨至2.3亿元,净利润率从12%提升至28%,维持了年化50%左右的利润高增速;毛利率从64%提升至70%。

展望未来的发展策略,时代天使在招股书中表示:加强研发能力及继续革新正畸解决方案;进一步智能化及数字化自身系统,以提高运营效率;优化医学服务以增强用户体验;增加产能及提高生产效率;通过扩大销售网络及提高品牌知名度及学术影响力巩固市场地位。

征途是国际巨头?

尽管时代天使与爱齐科技在国内市场的地位已难分伯仲,但在国际市场上,双方可以说完全不是一个量级。2020年时代天使营收为8.17亿元,国外仅贡献了0.5%的销售额;隐适美所属公司总收入则为161.29亿元(13.04亿元收入来自中国内地),国外营收占比92%左右。

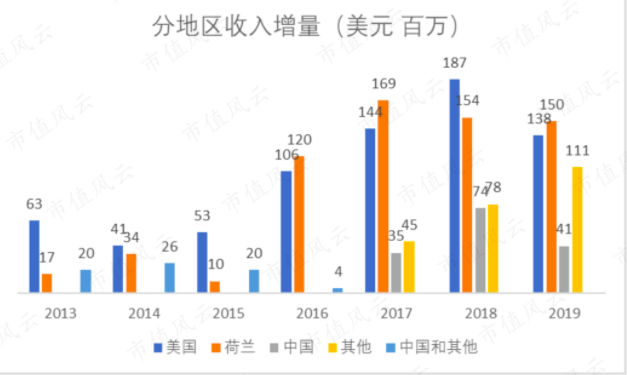

目前,隐适美还稳坐在隐形正畸行业老大的位置。从历年的年报中可以看出,爱齐科技始终把国际扩张放在商业策略的第一位。同时,国际扩张也是它增长的主要动力。自2017年开始,在保持北美作为第一市场稳定增长的基础上,中国以及其他市场的增长开始崛起。

图片来自市值风云

巨头并非一日炼成。

爱齐科技有众多专利傍身。据统计,截至2019年底,它拥有951个有效专利,559个申请中的专利。而目前时代天使近三年共获得授权专利 39 项,其中实用新型专利 21 项,发明专利 9 项,外观设计专利 9 项。根据其官网,时代天使在牙齿隐形矫治技术的研发、应用方面已申请80多项专利。

但值得注意的是,相比之下,时代天使近三年的研发费用率高于爱齐科技,分别为10.3%,12.5% 与11.4%,而爱齐科技的这一数字近三年维持在7%左右。尽管如此,双方的研发投入都没有想象中的高。实际上,这也是正畸行业的一个特点:在初期产品成功研发后,此后的研发投入无需过高。

庞大的医生网络也是爱齐科技的护城河之一。据统计,2019年,活跃的隐适美医生数量为9.6万人,在美国地区约有6700人。截至目前,美国牙齿矫正医生协会(AAO)的会员数量为1.9万人,那么爱齐医生在AAO的渗透率已经超过三分之一。

随着数字化正畸技术逐步成为隐形矫治行业的主流技术手段,其背后的数据对于后续产品的研发愈发重要。据了解,爱齐科技积累了超过900万个病例数据,而目前时代天使拥有近70万口腔大数据。

想走出自己的一条路,就要找到差异化优势。目前隐适美共有40项专利不受专利保护,这也是给了更多玩家新的机会,比如国内的时代天使、正雅齿科科技、恒惠科技、正丽科技等企业,国外的Smile Direct Club、Candid、YourSmileDirect、Uniform Teeth等。

其中SmileDirectClub(SDC)另辟新路,它不直接面向医生,而是直接把隐形牙套卖给患者。患者可以到公司线下直营店经过口内扫描后获得牙齿图像,或者自己制作牙齿的印模寄回给SDC。随后这些图像或印模交由SDC的医生分析,制定治疗方案,并制作隐形牙套寄给患者。

随着规模扩大,SDC的毛利率也随之上涨。2019年其毛利率超过爱齐科技,到76.2%。看上去挑战爱齐科技指日可待,但SDC还未实现盈利。究其原因,主要是营销成本过高造成的,它需要承担起用户教育以及线下直营店扩张的成本。

目前来看,在保证治疗效果过关的前提下,提供更低价格、更方便快捷的本土服务流程,或许更能争得一席之地。有报道分析,如果能够充分利用数字医疗技术和无纸化工作流降低成本,有望将目前隐形正畸产品价格降到目前市价的一半以下。

时代天使已经证明了这条路在国内行得通,但它能否在全球隐形矫治市场复制成功呢?

目前,回答这个问题还有点早。但它出海的野心早就存在,2018年,时代天使产品获得了美国FDA认证,成为首个拿到隐形矫治领域美国FDA认证的国外企业,获批的治疗范围为全适应症。

而就此次上市来看,它在募资用途中提到,约39 .9%的募资用于为无锡市创美基地的建设提供资金;约18 .3%用于提升公司的研发能力以及为内部和合作研发项目提供资金等。所以扩大产能和提升研发能力,将是时代天使近期重点关注的方向。