出品丨虎嗅医疗组

作者丨李打铁

题图丨IC photo

被上游原材料供货掣肘?迈瑞直接买了个供应商。

近日,迈瑞医疗宣布拟通过全资子公司以总价5.45亿欧元(约42.8亿元)收购Hytest Invest Oy(海肽生物)及其下属子公司100%的股权。该公司是全球IVD行业四大核心原材料供应商之一。

对于此次收购,二级市场似乎很买账。消息公布的隔日,迈瑞股价应声高涨,盘中一度涨超8%。西南证券则在研报中写道,这是迈瑞历史上金额最大的一次并购,延续了技术型并购的一贯思路。

多位业内人士向虎嗅透露,市场看好的是,这次收购不仅能降低迈瑞的成本,还能解决原材料“卡脖子”的痼疾,从而形成稳定的产业链。作为中下游,即便如迈瑞这样的医械一哥,也难免受制于人。

有声音认为,迈瑞医疗在今年就能坐上国产化学发光领域的“头把交椅”。 化学发光是免疫诊断占比最大的子领域,而免疫诊断又是体外诊断 IVD 的最大细分领域(约占30%)。

迈瑞在向资本市场释放一个信号——它要铆足劲发力化学发光领域了。问题来了,为什么是化学发光?迈瑞为何在此时发力?它花的40亿元大价钱到底值不值?

化学发光“兵家必争”

化学发光已经成为国内整个IVD市场中规模最大、增长快速的细分赛道。根据Frost&Sullivan的预测,2023年国内化学发光市场规模或将达到500亿元。

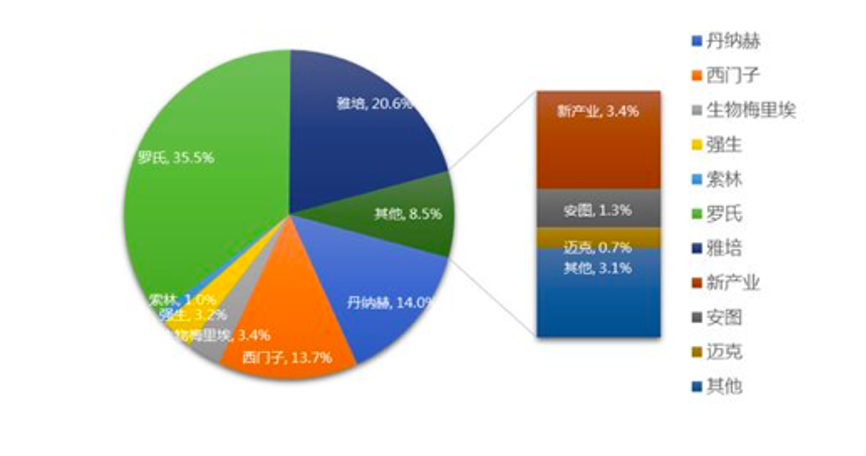

尽管行业蛋糕巨大,国内企业能吃到的却寥寥无几。高达80%市场份额被四大外企占据,它们是罗氏、 雅培、贝克曼和西门子。眼下中国企业市占率仅有20%,其中四家领头企业新产业、安图生物、迈瑞医疗、迈克生物仅占据约10%的市场份额。

乐观来看,国产替代空间广阔,但实质上,现阶段国产品牌的话语权仍十分微弱。也正因如此,由政策而来的国产替代呼声愈来愈强,各个国产品牌都在摩拳擦掌。

国内化学发光领域市场格局(数据截止2018年,图片来自火石创造)

迈瑞曾多次提到,希望化学发光成为公司继血液细胞分析后的又一大IVD领域增长引擎。要知道,其血液细胞分析产品的国内市占率遥遥领先于其他国产品牌,总排名第二仅次于日本巨头希森美康,生化检测产品在国产品牌中也已位居第三。

而化学发光是其目前IVD领域相对较弱的板块。以2019年财报数据为例,血球和生化在其体外诊断业务中占比最大,分别约为1/2、1/3,而化学发光的这一比例还不到1/5。

相对于同行业中老牌IVD企业而言,迈瑞在化学发光领域起步较晚,它于2013年才开始推出产品。据国翼投资合伙人方立观察,像新产业、安图生物等企业,在二十年前就开始重点研发化学发光产品,且新产业在2008年就研发出了中国第一台全自动化学发光免疫分析仪。

“对于迈瑞而言,他最早面对的是检验科或集中试验室,开发血球类这种综合性检验产品的性价比比较高;而迈瑞在化学发光领域的发展已经做到了后来者居上;POCT类的产品针对不同科室有不同的试剂,针对不同的场景有不同的渠道,更加细分;”方立表示,迈瑞现在大力向上游进军是基于战略的选择。

在作为营收主力的发光试剂方面,迈瑞的销售成绩稍显落后。截至2019年底,新产业发光以13亿元左右位居国产企业之首,其次为安图生物、迈瑞医疗、迈克生物;其中新产业及迈瑞医疗发光试剂中约有10%左右由海外销售贡献。

在化学发光领域,虽然其试剂相对较弱,但业内的一个共识是,迈瑞的设备和渠道实力强悍。从国内装机(化学发光免疫分析仪)量的增速来看,迈瑞医疗连续三年稳居行业第一,目前新增装机增长势头强劲,高速机占比较大。

但其累计装机量还未实现第一,截至2020年末,新产业以8150台登顶首位,迈瑞医疗的这个数字是7200台。随着迈瑞每年装机量比新产业多约1000台,业内预估2021年它将成为最大的化学发光国产品牌。

IVD的“芯片”,卡脖子的关键

问题是,即便装机量上去了,IVD还是一个营收主要靠消耗试剂的行业。

一位不愿具名的投资经理透露,国内大部分化学发光领域的IVD企业,仪器几乎不收费。但由于化学发光免疫诊断系统为封闭系统,即因为仪器的算法公式不同,每家的发光仪只能匹配同一家家的发光试剂。因此,装机量高速增长意味着配套试剂的消耗量也可能快速增长。

换言之,整个行业里赚钱最多的就是试剂。由于目前外采原材料在试剂的总成本中占比很高,甚至有人称高达80%,那么降低这一比例就能直接提高产品利润。

虽然业内人士透露,迈瑞其实也在自主研发试剂原材料,但方立告诉虎嗅,“和自研相比,收购原材料厂商能让迈瑞产品研发的节奏更快速跟上。和新产业这些公司竞争,就要快。”

方立表示,尽管迈瑞在设备和渠道上实力较强,但是蛋白原料是产品研发的核心,对迈瑞而言,不论是应对来自国内市场的挑战,还是实现更好的国际化,收购一家现成的公司是最快的路径。“自己研发高品质蛋白原料(抗原、抗体等原材料)有很高的技术难度,国内在这个领域起步较晚。”

实际上,国内眼下迟迟没有能对标国外化学发光试剂原材料,原因很简单,就是技术壁垒高高竖起。

“原材料的指标要求很高,比如抗体的纯度在90%或95%以上,不同批次产品之间的质量稳定控制。”深圳市芯凯瑞生物研发科学家袁玺龙表示,IVD行业对于一致性要求很高,如果原材料不稳定或者抗原抗体反应活性有问题,检测结果就会受到很大影响,所谓牵一发而动全身。

康云互联CEO吴凡多年前曾从事IVD原材料行业,他所看到的现象是很多原材料厂商都是进出口出身,也就是早期基本上都以贸易为主,自研的很少。

核心原料决定着试剂的质量好坏,原料就像是试剂的“芯片”。在目前原材料被国外垄断的现状下,国内中下游企业几乎没有议价权。

“(外采的)原材料是个很赚钱的生意,毛利可能在90%以上,净利润达到50%也是正常状态”,那位不愿具名的投资经理表示。

专注于试剂原材料研发的国内企业菲鹏就是很好的例子,它于今年3月申请创业板IPO,估值超200亿元。从它的招股书中看到,2017~2019年及2020年上半年,其主营业务毛利率分别为91.33%、91.52%、92.81%、94.76%。

袁玺龙认为:“从整个IVD发展来看,供应链的稳定性更重要。”身处该行业,他感受到疫情更凸显出这种重要性。

“去年,我们公司在进口原料方面就遇到周期变长的问题,国外厂商因为疫情生产能力下降,现在还没出现买不到的问题,但可能慢慢会有这样的问题。”他解释,这有点像“芯片”的困境,关键技术被国外垄断受制于人。

正如芯片是国内半导体产业的“卡脖子”难关,试剂原材料也是国内IVD领域想要摆脱的“卡脖子”困境。

向上游延伸成为IVD中下游企业未来的发展趋势。不论是自研还是收购原材料,越来越多的企业意识到只有自己手握核心技术,才拥有完整的产业链,才能在市场上更好地开疆扩土。

40亿值不值?

IVD原材料行业本身比较分散,企业优势各有不同。

“海肽生物在心脏标志物、炎症标志物、传染病和代谢领域的核心试剂原料领域都有高品质的产品,其中前面三种是现在门诊检验科使用最多的,也是IVD下游厂商的必争之地。”方立表示,收购后的海肽生物能发挥的作用就不只是“锦上添花”了。

图片来自海肽生物官网

曾经调研过原材料供应商的袁玺龙称,好的标的本来就少,海肽生物属于该行业的“好学生”。

海肽生物总部位于芬兰,是一家主要研发、生产、销售IVD(体外检测)领域抗原抗体等原材料的供应商,产品覆盖心肌标志物、代谢综合征标志物、兽医诊断和传染病等。

据了解,海肽生物尤其在心标领域有较强的实力。2004年,其cTnI (心肌肌钙蛋白I)被AACC(美国临床化学协会)选为国际心肌标准物质的原料,cTnI 是衡量IVD公司的免疫检测系统能力和产品质量标杆。

此外,它还具有单克隆抗体设计、研发和生产能力。在疫情期间,海肽生物推出了新冠病毒刺突蛋白RBD及其抗体、新冠病毒核蛋白抗体、IgM/IgG抗体等。

而此次将海肽生物收至麾下,或为迈瑞的出海再加把火。迈瑞公司曾公开表示,该公司的目标是将海外业务收入比重提升至70%。目前公司三大产线(生命信息与支持、 体外诊断、医学影像)中,IVD的海外收入占比最低,收购海肽生物有希望提速该业务的国际化进程。

在出海的角度而言,海肽生物拥有新冠相关抗体原料,在目前海外疫情持续高发的情况下,有助于迈瑞提高新冠病毒检测试剂的海外业务体量。其次,海肽生物的原料获得了ISO13485体系认证,该体系是医疗器械行业最具权威性的国际质量体系标准。那么迈瑞的试剂产品在进入欧美地区时,就能省去或者减少对原料的准入审批程序。

从海肽生物的业绩表现看,其规模有限。2020年,该公司全年营收2809万欧元,净利润657万欧元。2021年一季度营收达到930万欧元,净利润为292万欧元。

方立认为,上游原材料厂商很难做大做强。“第三方原料供应商有比较固定的下游客户,因此下游的需求是相对确定的。除非下游爆发新的需求,才有可能带来新的增长点。”

那么向下游发展能让上游原料厂商变大变强吗?方立所看到的现实是,确实有些上游企业选择向下游的试剂产品延伸,或者尝试横向发展。但这种自上游到下游的发展难度远远大于下游向上游合并。

“下游企业的收购意愿更强烈,因为能直接降低成本。”他说道。

过去十几年,海肽生物和迈瑞一直都保持合作关系,它是迈瑞核心原料的主要供应商之一。方立表示,海肽生物之所以选择栖身于迈瑞,是看中了迈瑞的国际化和市场渠道的优势,帮它更好地参与国内外的竞争。

迈瑞早在20年前就开始布局国际化,在全球约200个国家逐步建立了销售网络;该公司2020年的海外营收为99.16亿元,同比增速达到41.21%,国内与国外营收占比分别为53%与47%,成为目前医疗器械行业领域出口量最大的公司。迈瑞的产品与解决方案已应用于190多个国家和地区,覆盖了中国近11万家医疗机构和99%以上的三甲医院。

“海肽生物值得40亿元,和国内主打‘IVD原材料’标签的企业相比,它的估值已经不高了。”上述不愿具名的投资经理表示,疫情影响让有些原料供应商的估值偏高。

不可否认的是,2021年注定是迈瑞全力“杀进”IVD特别是化学发光领域的一年。时隔多年重新启动“买买买”模式的迈瑞,这次的大手笔是否能让它得偿所愿把化学发光推上“王座”?

或许,到年底,我们就能看到答案。

#作者有话说# 大鲸榜第二期正在寻鲸!本期大鲸榜旨在全力挖掘智慧医疗领域里隐藏的“实力大鲸”,并将于大鲸峰会(7月)集结亮相,与行业顶级专家、领袖、资本大咖等一起洞悉产业未来。点击这里了解更多。

我是本文作者李打铁,关注医疗健康,欢迎业内人士一起交流,微信:aprisland(加好友请备注姓名、公司、职位)。