出品|妙投APP

作者|刘国辉

头图|视觉中国

先说两个事实:

1. 中国基金市场快速扩容。伴随着最近两年的牛市,基金市场上涌入一大批新用户。MOB研究院数据显示,去年一年就有6000万新基民加入基金的狂欢,互联网基民用户规模突破1.2亿。

2. 即使在去年的大牛市行情中,中小基金公司也有不少出现业绩倒退。例如南华基金去年亏损1168万,亏损额增长了2倍多。

随着春节后A股大幅调整,让新基金发行盛况不再,甚至多次出现基金发行失败的状况。基金要成功发行,必须达到“基金份额不少于2亿份且基金认购人数不少于200人”的标准,而这些基金都没达到这个标准。

妙投简单数了下,开年至今,已经有8支基金发行失败。他们之中有中金基金、长安基金、财通基金、九泰基金、中融基金等。

其实,即使在行情火热的2020年,依然有22家基金管理人旗下的25只新基金募集失败。凯石、国都、国融、红塔红土、方正富邦等中小基金公司位列其中。

细看之下,会发现出现发行失败的基金背后,大多是中小基金公司的身影。缺乏明星基金经理背书,公司品牌影响力不足,渠道上也不占优势,中小基金公司在调整行情中颇显力不从心。

另外,数据显示,即使在去年的大牛市行情中,中小基金公司财务业绩也不太理想。例如南华基金去年亏损1168万,亏损额增长了2倍多。而头部基金公司则赚得盆满钵满,龙头公司易方达基金净利润达到27.5亿元,同比大增6成;行业第二的汇添富净利润也达到25.6亿元,同比翻倍。

基金这个行业,马太效应越来越明显。

中小公司急需找到自己的活法。

头部公司很赚钱,中小公司很艰难

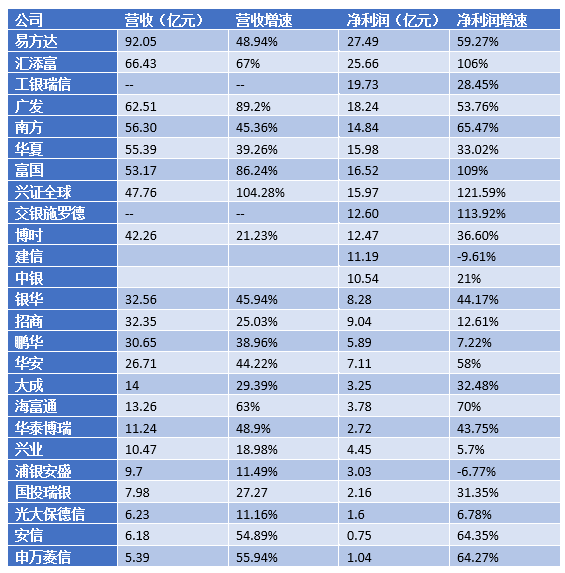

目前已经有四十多家基金公司的财务数据披露出来。2020年牛市,头部基金公司收入与利润大幅增长,不过不少中小公司似乎没有享受到牛市红利。

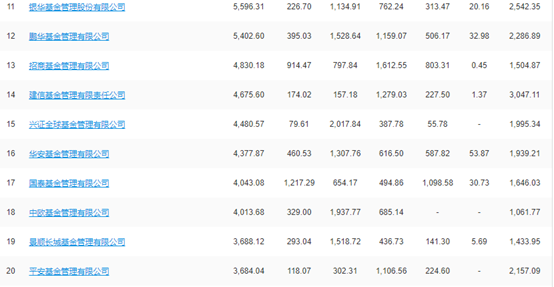

头部公司业绩都非常靓丽。已经有12家公司去年净利润超过10亿元,包括易方达、汇添富、广发、博时、南方、华夏、兴全等。而净利润过亿元的公司也有30家左右。

目前管理规模最大的是天弘基金,因为运营余额宝而广为人知。其股东君正集团还未发布去年年报,因此全年业绩未知。半年报显示,天弘基金2020年上半年营收41.02亿元,同比增长16.24%;净利润13.67亿元,同比增长29.08%。预计全年营收与净利润水平与易方达不相上下。

天弘基金比较特殊,本是一家小公司,因为2013年与支付宝合作推出余额宝之后,一跃成为行业里公募管理规模第一的公司。但因为货币基金存在潜在的流动性风险,管理层从2017年开始限制货基发展。现在排名更看重扣除货基后的非货币基金管理规模。目前天弘基金依然是货基一枝独秀,权益产品的规模占比不足7%。

排名靠后的中小基金公司,大多营收处在刚刚过亿的水平,有些公司甚至在大牛市当中依然处于亏损状态,如浙商基金、中海基金、南华基金、中金基金等。

这只是披露了业绩的部分公司,分化尚且如此,整个基金行业的马太效应会更加明显。

基金公司营收水平与基金管理规模成正比,主要营收来自于按规模计算的管理费,其次还有赎回费用等。

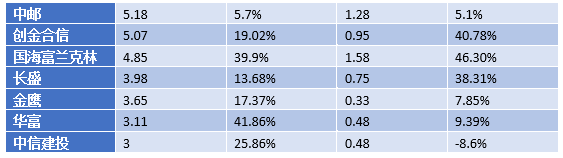

头部公司与中小公司的管理规模差距也非常明显。

从去年底的数据看,进入公募管理规模Top20的门槛是3684亿元,而行业50名的位置,规模只有700亿元左右,差距达到3000亿元。基金业协会数据显示,当前基金管理人数量达到147家,可想而知排名靠后的公司跟头部公司差距有多大。

大家耳熟能详的基金公司,往往有超大规模的单只明星基金。截至去年底,易方达蓝筹精选、兴全合润、易方达中小盘规模分别达到677.01亿元、617.95亿元、401.11亿元。

而由于中小基金公司业绩差,渠道能力有限,成了迷你基金的大本营。截至2020年年底,主动权益类基金中大约有125只产品规模在0.20亿元以内,主要分布在先锋、汇安、中邮、天治等中小基金公司。

妙投不禁问了,中小基金公司跟头部的差距是怎么拉开的?

马太效应还会继续强化

其一,投研团队实力构成很大门槛

3月30日,景顺长城基金发布公告称,基金经理刘彦春任该公司副总经理。此前在2月18日,有传言称“管理近800亿的基金经理疑似离职”,在社交媒体上广泛流传。按照管理规模,大家都很容易联想到刘彦春。此次刘彦春升任公司副总经理,意味着刘彦春短期内不会离职了。

景顺长城去年底公募管理规模接近3700亿,在行业里处于颈部位置,进入头部阵营有难度,后边还有追兵。留住知名基金经理至关重要。

知名基金经理是基金公司的金字招牌,如果明星基金经理离职,又没有新的明星基金经理成长起来的话,基金公司业绩会逐步暗淡,规模很难做上去。

基金公司的核心资产是人,包括基金经理等投资团队,与在背后做支持的研究团队。管理一定规模的资产,需要有相应的基金经理与投研团队。单个基金经理能力圈有限,能管理的规模也是有限的,像张坤、刘彦春等知名基金经理管理着数百亿甚至上千亿的资金,已经逼近极限了。

管理规模越大,对基金经理的能力就提出更高要求,由于资金量大,更多只能在大盘股里腾挪,且需要控制换手率,否则对股价影响大。要在此基础上要做出业绩,难度可想而知。

从目前的市场来看,全行业两千多个基金经理,能称得上明星基金经理的不超过50人,能管理数百亿大规模资金的人更是凤毛麟角。

头部的基金公司,可以建立规模更大、更加完善、实力更强的投研团队,给基金经理提供投研支持,打造出更多明星基金经理,去管理更大的规模。中小公司管理规模增长,需要团队的规模与能力都相应跟进才行。而团队成长需要时间。

其二,渠道偏爱明星基金

渠道的进化也加速马太效应。现在的基金销售渠道也逐渐呈现集中化趋势,银行领域的工行、招行,线上平台中的蚂蚁财富、天天基金等,都是基金销售的大渠道。

财报数据显示,2020年,工行代销基金6856亿元,招行代销非货币基金6107.04亿元,二者在银行代销渠道中处于领先地位。在线上渠道,天天基金和蚂蚁财富目前排名靠前。天天基金网2020年上半年就实现基金销售额5683.63亿元,同比大幅增长83.93%,全年数据还未公布。

银行渠道相对来说集中了中老年客户群体与高收入群体,有一定的线下服务能力,在权益基金的销售上能力更强;线上渠道则云集了年轻用户群体,在货币基金销售上能力更强。

随着渠道呈现集中化趋势,渠道的话语权增强,对基金产品也必然有一个筛选的过程,更倾向于推荐优秀基金公司、有优秀历史业绩的基金经理。

以招行为例,只有排名靠前的公司才能进入其基金销售白名单,还会从多个维度对基金经理投资能力、投资风格进行研究与量化评估。

在强势渠道面前,头部公司更有实力进入大渠道的法眼。中小基金公司产品缺乏卖点,基金代销渠道不太会投入资源进行强力推广,很难在好的位置上获得展示,通过渠道实现弯道超车就不现实。

其三,历史更长、穿越多次牛熊的公司有先发优势

长期处于头部的基金公司,有比较清晰的品牌辨识度。特别是一些公司已经成立了二十年左右,已经经历了数次牛熊转换,品牌影响力大,即使有明星基金经理离职,也不会对公司产生决定性影响。

目前行业里排名靠前的公司,大多是历史相对悠久的公司。1998与1999年成立的公募“老十家”中,除了长盛基金和大成基金,其他八家(华夏、嘉实、博时、南方、富国、华安、鹏华、国泰)都还处在行业规模TOP20的水平。

华夏、嘉实、博时、南方基金在第一梯队的位置也比较稳固。在主动管理领域比较出色的兴全基金、中欧基金,分别成立于2003、2006年,都已经有十几年的历史。

成立时间不长的公司,如果没有明星基金经理,哪怕股东实力不俗,要发展起来也不容易。如成立于2014年、背靠中金公司的中金基金,以及成立于2013年、大股东为中信建投证券的中信建投基金,到去年年底的管理规模分别为540亿元、263亿元,不及行业领头羊的零头。

此外,头部公司可以在品牌、信息技术等环节投入重金,在品牌推广上一年投入几千万甚至上亿元。头部公司还可以通过投入金融科技来提升投研效率。

南方基金信息技术部联席总经理杨东波去年在一个技术论坛上曾表示,过去三年,公司IT人数增加了2.5倍、业务需求增长了5倍左右,建设了投研风控、服务营销、基金运营、流程办公等业务平台,推动数字化转型。

行业上升下降的通道也持续打开

当然,马太效应显著,不意味着中小公司都没希望了,与马太效应相伴随的是,会有头部公司掉队,也会有中小公司逐步赶上来,实现规模与品牌的成长。

现在来看,有明星基金经理光环的中小公司虽然现在规模不算大,但潜力不可小觑。公募大佬离职创业新成立的公司,借助之前的光环,还是可以打开局面,例如兴全基金原副总经理傅鹏博与东证资管前董事长陈光明创立的睿远基金,只有4只基金,管理规模却已经超过440亿元。

这类公司想要多发基金从而快速扩规模其实不难,但快速扩张难免出现团队能力跟不上、业绩无法保证、口碑受影响的窘境,所以现在保持克制,相对来说是最优策略。

而因为如上挑战,特别是在组织力方面无法突破,这样的中小公司并不多,因此能实现阶层跃迁的中小公司会非常有限。

另一方面,排名靠前的公司,或者一度业绩优异的公司,也有可能因为各种原因掉队。这种情况在行业里也不断在上演。

长盛基金是老十家的一员,截至去年年底管理规模只有370多亿元,行业排名七十开外,跟同期成立的公司已经不可同日而语;同样是老十家之一的大成基金此前也是行业TOP20的稳定成员,但在2011年踩雷重庆啤酒后,多名核心人员离职,人才流失,发展不顺。按照去年底的规模,管理接近1900亿,增长缓慢,在行业中勉强进入前30。

中邮基金曾经战绩辉煌,中邮核心优选2007年的收益率仅次于王亚伟的华夏大盘精选。2016年一季度中邮基金管理规模曾达到722亿元,但在乐视网等股票上踩雷后,在2018年规模曾降至不到300亿元。去年年底管理规模为418亿元,排名也已经在七十开外。

华商基金也曾是行业里的一匹黑马,2010年的高光时刻,孙建波执掌的华商基金盛世成长与王亚伟的华夏大盘精选争夺年度收益冠军,赚足了眼球,最终孙建波力压王亚伟夺冠。到2015年上半年,华商基金规模达到历史新高763.44亿。不过华商基金陷入人事动荡,曾经的华商基金五虎将相继离职,公司业绩与管理规模每况愈下,去年底管理规模只有353亿元,较高峰期减半。

这样来看,行业激烈竞争之下,会形成一个上升下降的通道,一些公司的排位时常变化,有公司持续走在上升通道中,也有一些公司因为各种原因而坠落。

影响公司规模变化的最直观因素是基金的收益率情况,当有持续收益较好的基金出现时,规模上升。明星基金的背后则是公司的投研实力与渠道能力。影响这些能力的,是企业的管理水平、激励机制、组织能力、股东与高管团队稳定性等底层因素。

逐渐掉队的公司,直接原因往往是投研、风控能力不够好,栽了跟头后引发人员流失,团队动荡,业绩持续不能得到改善,进而一蹶不振。

更深层次原因则是公司的组织管理能力欠缺,在投研流程管理、团队能力建设、团队激励约束等方面欠缺,难以批量出产优质基金产品与业绩稳定增长的明星基金经理。

总结而言,基金行业因人成事,可人的产出稳定性并没有十足的保障,人还有很强的流动性,以至于这个行业最终的玩法还是:靠好的产品、口碑,极强的渠道能力,把基金卖出去;好的业绩回报,吸引更多的基金购买;基金规模持续扩大,管理费越收越多,收入进入正循环,基金公司有了更多的资源可以花大价钱招募、培养、保留优秀的基金经理,在投研能力方面不断加大投入。

这个行业,到最后玩的还是规模游戏。

头部阵营也要找到差异化打法

然而,竞争激烈,头部公司压力也不小。

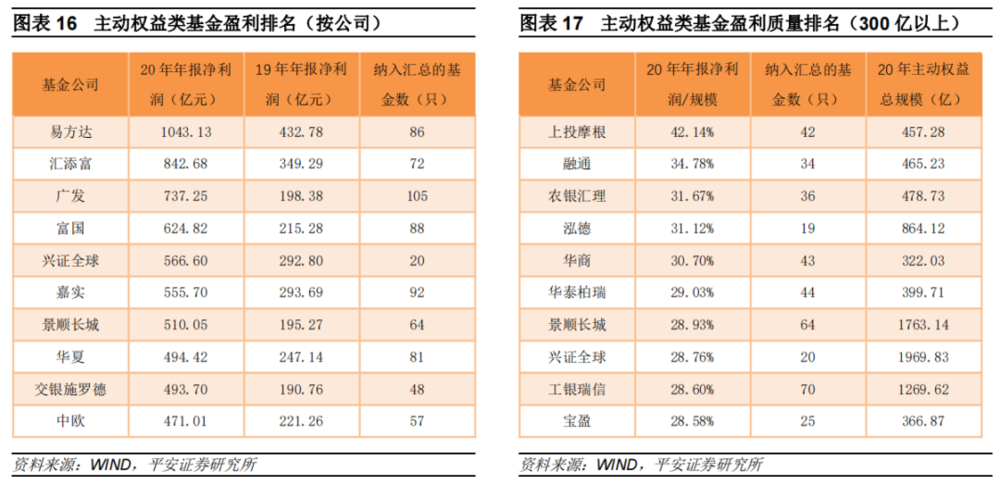

现在来看,券商系基金公司依然处在比较明显的优势地位,如易方达、汇添富、华夏、南方、博时、广发、兴证全球、华安等基金,这类公司往往投研能力较为出色,尤其是在权益资产投资方面优势很大,碰上大牛市,规模扩张快。

银行系的基金公司在一二线阵营中也占有多席位置,包括工银瑞信、建信基金等。此外中银基金、农银汇理、交银施罗德、浦银安盛这几家银行系公司规模也都不低,公募总规模都超过2000亿,在行业处在前30的水平。

银行系公司固收产品优势较大。以建信基金为例,去年底4675亿的管理规模中,货基规模达3047亿,占比65%,1279亿的债基规模占比达到27%,权益基金规模只有300多亿。银行系基金的另一突出优势是渠道能力强,有母行的线上线下渠道资源支持。

从发展模式看,现在处于行业头部与颈部的公司逐渐分化成两种模式:

一种是规模导向

各种类型的产品如货基、债基、ETF、混合基金、股票基金等都非常齐全,类似基金超市,可以满足投资者的一站式需求。新基金也不断发行,做大规模。同时在渠道和品牌上也有突出优势。位于前列的公司在规模上咬得很紧,基本大体上都属于这种模式。

具体到每家公司又略有不同。易方达基金属于能力比较全面的公司,从货基到权益基金,从被动管理基金到主动管理基金,规模都比较大,能力相对均衡,旗下明星基金经理数量也最多。

广发基金跟易方达类似。广发证券作为二者的股东,控股广发基金,参股易方达。二者比较相似,能力相对全面,在主动管理方面也都很出色。易方达主动管理型权益基金规模(混合型+股票型)在总规模中占比为43.62%,广发基金这一比例则为46.25%。

华夏基金是曾经的行业王者,不过在范勇宏、王亚伟、江晖、孙建冬等人离职后,主动管理能力一直没有恢复,当下华夏基金虽然基金经理众多,但除了蔡向阳外,其他人知名度都不高。现在华夏基金主要优势体现在ETF上,产品众多,涉及的领域也比较细分,在游戏等行业都有ETF产品。数据显示,截至去年底,华夏基金指数基金的规模超过2000亿,接近易方达基金的两倍。

博时基金与南方基金都是老牌基金公司,品牌优势强,货币基金规模大,权益基金尤其是主动管理方面能力都不算突出。南方基金主动管理权益基金规模占比为36%,博时基金比例更低,为19.8%。

另一种是打造精品店的模式

以兴全基金、中欧基金为代表,较少发新基金,基金数量不多,注重打造明星基金,投研能力突出,追求超额收益,形成品牌和差异化优势。头部基金公司旗下基本都有两三百只基金,而兴全基金的基金数量只有56只,且权益基金在管理规模中占比过半。

兴全基金知名基金经理谢治宇最近在接受券商中国采访时表示,各行各业头部化是非常明确的,追求合理的发展这个问题不应该回避。

基金要不要发,要发,当然要发,规模要不要做,要做,但要把内功练好以后再做。公司现在做的事情就是阶梯式地把内部团队培养出来。精品策略就是要保持规模发展与投资管理能力相匹配,以投研能力驱动公司的规模发展。

所以,怎么办?

虽然不同公司在行业里上演着沉浮,但行业的头部化格局依然会持续,这是毫无疑问的,悬念的只是谁能留在头部,以及谁会挤进头部。

目前行业龙头易方达的管理规模也只是刚过万亿,进入行业前十的门槛是五千多亿的管理规模。而全球资管领域的龙头公司如贝莱德、先锋领航等,管理规模都在50万亿人民币左右。易方达基金在全球资管领域的排名在九十名开外,这跟中国资本市场的规模极不相称。

在未来国内基金公司等资管机构大概率会持续走在头部机构持续壮大的征程中,在居民理财投资从储蓄和楼市向资本市场过度的过程中扮演重要角色。

政策上也支持头部机构发展。去年7月底证监会发布《公开募集证券投资基金管理人监督管理办法(征求意见稿)》,其中明确,鼓励打造国际一流资产管理机构,允许围绕主业,推进集团化运营。该办法还明确了行业退出机制,确立了解散、破产及采取风险处置措施三种退出类型。

现在公募基金行业已经经历了23年的发展历程,还未有公司破产的先例。在马太效应愈演愈烈的局面下,未来不排除经营不善的公司出现退出的情况。

中小基金公司要生存,甚至逆袭,最根本的是要有投研能力,打造稳定的投资与研究团队,稳站稳打。另外走特色化也是一个路子。

基金“四大渣男”在去年曾火爆一时,尤其是诺安成长基金因为仓位过度集中于半导体股票而名噪一时。这与其说是基金经理蔡嵩松独特的知识背景与选股思路,倒不如说是中小基金公司在激烈竞争中剑走偏锋,通过看似叛经离道的方式来树立招牌。

另外,指数型产品也会是中小基金公司的机会,因为对主动管理能力要求低,收益率差距也不会很大。

未来大家的关注点会持续聚焦在行业头部公司,以及有一定投研能力、有明星基金经理的中小基金公司身上。

现在基金行业面临两个主流大趋势:

一是长期来看会有更大规模资金入市,当前市场震荡难免影响短期持有体验,公募扩容不会一蹴而就,但已是大势所趋;

二是资产结构在发生深刻变化,以前是银行地产钢铁石化等传统行业占主流,现在则是新经济公司大量上市,核心资产的结构发生巨大变化。

在这两大背景下,无论是头部公司还是中小公司,都需要去提升大规模资金的投资管理能力,以及对新经济公司的研究能力。

这其中,提高核心赛道定价能力是关键。

华安基金基金投资部总监崔莹认为,中国经济从数量型增长向质量型增长转变,行业和企业的差异持续扩大,增量蛋糕大部分都被代表新经济的企业拿走;传统经济中,存量的蛋糕越来越被头部企业占据。在此背景下,对龙头企业特别是核心赛道(医药、消费、科技和新能源等)的龙头企业定价能力特别重要。

投研过程中也有产品化而非项目化,例如在每个阶段重点研究哪些行业或者细分领域;深度研究一家企业需要关注哪些要素;持续跟踪重点企业的哪些指标;重大机会或者风险出现时,公司层面的制度安排(牛股推荐,风险控制等),都应更加产品化。