出品|妙投app

作者|刘国辉

头图|视觉中国

2022年饱受疫情之苦,基金投资更是没给大家带来太多安慰,多少人的基金账户仍是亏损。这一年里,此前备受关注的顶流基金经理的业绩,也不再辉煌。

从前,基民被广泛教育要长期持有、稳定投资,不过经过2021-2022的行情,不少牛市的浮盈已经被亏掉。基民对基金的信任和托付,似乎没有取得相应的回报。

但投资还要继续。就像银华基金李晓星说的,权益市场有个特点,往往今年的经验就是明年的教训,今年的教训就是明年的经验。

那么在2022年的投资中,有哪些教训值得基民引以为鉴的?下面妙投来带大家复盘一下2022年的基金行情,在总结基金投资经验的基础上,在给大家提点投资建议。

一、2022年的基金行情就像“过山车”

2022年资本市场整体震荡下行,上半年剧烈下跌后,4月27日开始出现报复性反弹,但反弹也只持续到7月份,之后重回震荡下行的走势,11月又有小幅反弹,但在疫情冲击下,12月行情重回跌势。

在此背景下,基金收益表现也是坐上了过山车,基民的持有体验也很差,但因为不同基金的操作风格不同,相对业绩表现也有所差异。

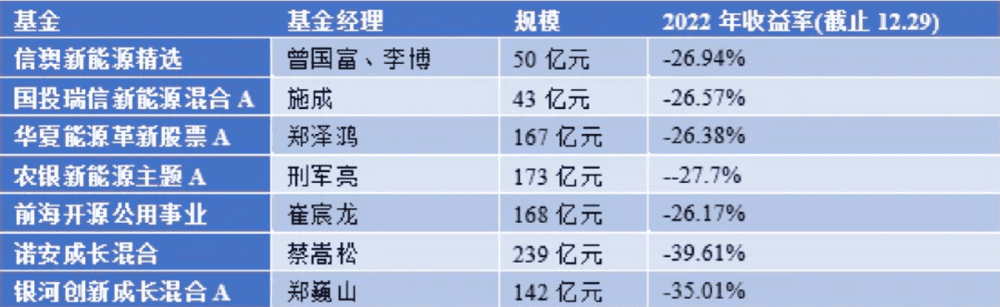

从复盘分析来看,成长风格基金亏损较大,均衡风格次之,截止2022年12月29日,积极配置新能源、半导体的基金大多收益回到-20%至-30%的区间,呈现较大波动性。

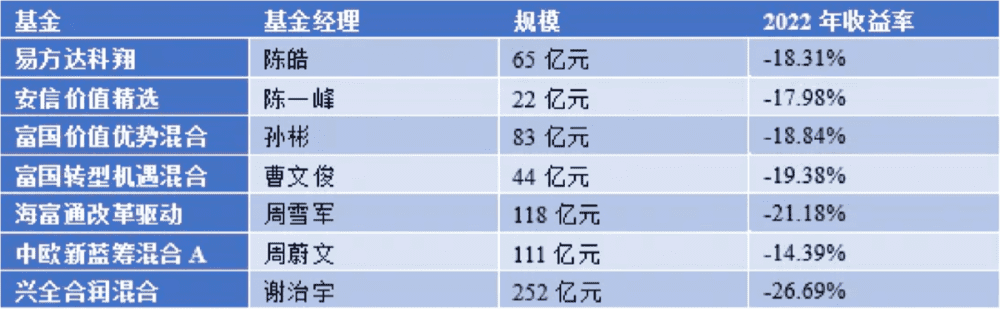

而在成长和价值板块进行均衡配置的基金经理,表现比成长风格略好一些,但收益水平也都不理想,比如陈皓、陈一峰、谢治宇、周雪军、孙彬等以均衡见长的明星基金经理,年内亏损也都在-20%左右。

2022年相对表现较好的基金并不多,能够实现正收益的主动权益基金也就在一百只左右。如果汇总来看,三类基金经理表现相对较好:

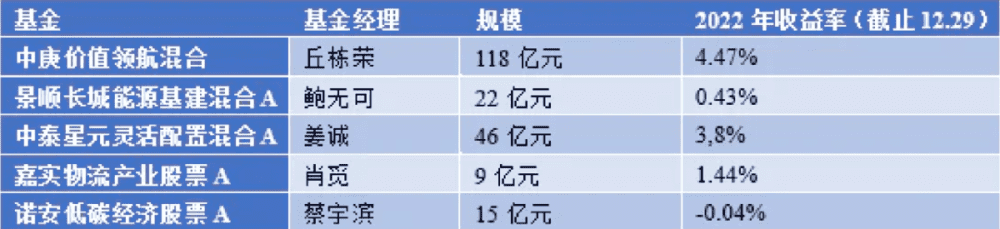

第一类:偏深度价值风格的基金经理,看重低估值带来的投资机会,以及注重估值合理性的GARP风格基金经理,前者如丘栋荣、鲍无可、姜诚等,后者如肖觅、蔡宇滨等,大多实现了正收益。

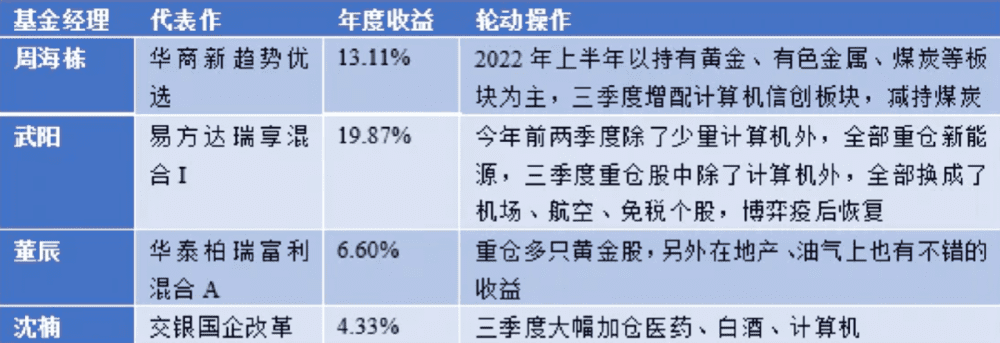

第二类:在板块轮动上做得出色的基金经理,如华商基金周海栋、华泰柏瑞董辰等,在看好的领域左侧重仓多只股票博取高收益。

这类风格基金经理的判断对错,也直接决定了收益的正负。比如,2022年也颇受关注的基金经理金梓才,在2021年底清仓化工,低位布局猪周期板块,以及酒店、航空等疫后复苏板块,上半年收益率一直维持在10%以上,但由于下半年依然重仓猪周期,并加仓电力板块,收益下滑到了-10%左右。

三类:在某类资产上重仓持股,获得较好收益的基金经理。比如,红极一时的易方达供给改革基金经理杨宗昌,他就捕捉到了化工板块的机会,而景顺长城的韩文强由于前十大重仓股几乎都是地产,实现了业绩翻红。

另外,2022年年底疫情政策变化后,带来消费、医药板块的大涨,很多擅长这些板块的基金经理也获得了业绩恢复,比如张坤近两个月净值从低点涨了三成,有很多人表示,张坤又回来了。

其实,张坤的风格和能力并没有变化,只是市场风格在向适合他的方向迁移。

总体来说,这一年有少量基金经理有不错表现,给人留下深刻印象,但基金行业的表现整体不佳,大部分基金持有体验差,给客户的获得感也差。

二、对此,基民表示“好晕”

那么2022基金持有体验为什么这么差?

除了市场行情本身不好之外,妙投认为,基金行业本身的结构与投资风格也加剧了净值的波动。

此前,大多数基金经理在投资框架中,更加信奉景气度,相信高景气带来的高增长可以化解高估值,对高估值的容忍度非常高。这带来的结果就是,市场上大部分资金追逐少数的高景气板块,迅速推高这些板块的估值,很快达到较高的交易拥挤度。但到了临界点后,市场就逐渐进入调整、下跌阶段。

这在2022年4月27日之后的大反弹中,表现的尤为明显,大量资金买入新能源、半导体等热门板块,行情几乎直线上涨,但只维持了一个多月就重新回到高估值和高拥挤度的局面,不可避免地重回跌势。

在信奉景气度的同时,很多基金经理为了保持投资框架的稳定,并不会去关注增速较低同时估值也低的股票的机会,不去做均衡化的配置,也就加剧了基金净值的不稳定。

本质上,还是在行业极度内卷之下,从基金经理到基金公司很多都渴望打造短期内快速上涨的业绩,实现名气与规模的双赢。但这些都加剧了基金持有体验的恶化,消磨基民的信任,因此行业也出现了基金滞销、大量基金经理离职等问题。

如果2023年不能有效转变,基金行业近年来突飞猛进的势头可能会戛然而止。

三、阵痛2022年,给基民的三个教训

对基民而言,2022年是阵痛的一年,但以下三点教训或许就是2023年投资的经验。

第一点:买基金难躺赢,基民仍需强化市场判断力与基金投资技巧。

虽然基金的初衷是把资金交给投资专家,实现更大概率的收益。但当下的现实是,基金行业没有能力摆脱靠天吃饭的命运,大部分还是跟随牛熊转换而震荡,哪怕张坤、谢治宇这样的顶级名将,也是如此。

因此,基民要学会认知自己的投资目标,按照正确策略来筛选、构建适合自己目标的投资组合,并逐渐去学会做好市场低点与高点的大致判断,做到较低点的布局以及产品的及时止盈,适当控制仓位,这对于提升收益非常重要,重要性甚至高于基金经理的筛选过程。

如果形成了对市场一定程度的判断力,则可以遵循一些原则,去避免基金投资中的亏损,强化收益。

比如在震荡市中,尽量选择持股相对分散的基金去减少波动,当行情确立时,可以选择一些持股集中的基金来强化收益。

第二点:景气度投资显现疲态,深度价值或者GARP风格更适合底仓配置。

由于偏好低估值的机会,以及更加注重估值的合理性,这些基金经理往往能避开热门板块的大幅波动,并以低估值和公司质地为安全屏障,相对来说更加稳健。

长期来说,这类基金经理在牛市中往往能跟上大盘平均水平,在熊市中跌得少从而积攒超额收益,拉长周期后表现也是不错的。如姜诚、蔡宇滨代表作的任职年化收益都在20%左右。

在此基础上,可以再配置均衡风格的基金,即在价值与成长领域都有一定配置比例的基金。剩余比例再配置成长风格明显的基金,这样的组合相对来说稳定性更强,更适合震荡市行情。

在基民没有较强市场判断力的情况下,尽量选择配置均衡、持股集中度不高的基金,不必追求短期业绩的高弹性,平稳的基金往往长期业绩也更好。

第三点:黑马宁可错过,也不要高位参与。

寻找业绩爆发的黑马基金经理,是近年来增强基金投资收益的重要方式。

对于大多数基民而言,其实缺乏足够的资源、数据、能力去尽早发掘有潜力的黑马,当黑马短期取得超额收益而被市场广泛挖掘时,基民应当谨慎对待。

因为这时候往往黑马基金经理的管理规模已经庞大,或者其适应的市场行情正在逐渐接近尾声,其业绩表现的持续性还有待观察,基金经理也有待继续成长。

基民若在基金经理名气最盛时买入,投资风险是相当大的。有些黑马,错过就是错过了。可以在这些黑马经历一些挫折后再视情况买入,是更加稳妥的投资方式。

四、2023年的基金投资展望

股市经过2022年的调整以后,已经挤掉了不少泡沫,不少板块的估值已经大幅下滑,而2023年的经济也有望在疫情防控措施变化以后,出现恢复。因此,对于2023年的基金投资不必悲观,初步判断2023年机会至少会好于2022年。

妙投预计,接下来仍然是投资于价值风格资产的基金更有机会,如金融、基建、大消费等板块都还有表现的机会。

另外,成长板块相对来说受到一定制约,新能源车在单月渗透率超过3成后,市场对整个板块上下游的估值会逐渐收缩,计算机有较大的边际变化,信创带来的推动不可小觑,军工也会有较稳定的成长,但计算机与军工的增速并没有想象中那么大,可能三四成的业绩增速就是比较理想的,与新能源这样的超级板块不可同日而语。

光伏相对来说在产业链上下游价格下降后会有需求的复苏,机会可能会更大一些。但2022年的业绩基数不低,要保持高增速也并非易事。

近两年里,新能源景气度冠绝群雄,成为市场上的超级板块,相对于其他板块尤其是价值板块有非常明显的景气度高企与估值溢价。

但在2023年,这种景气度的差异与估值溢价将随着基本面的变化而减弱,结构性行情有望逐渐改变,基金的行业配置也可能会偏向于更加均衡的方向。

因此,在2023年多配置深度价值风格以及GARP风格的基金,仍是比较适宜的选择。而在价值与成长之间均衡配置的基金,也可以多做关注,提升收益。成长风格基金优选规模适中、基金经理风格更加灵活的产品。

*以上分析仅供参考,不构成任何投资建议