站在年初,投资市场最关注的问题可能是两点:新能源还会不会接着涨?蛰伏了大半年的消费股,能否重振雄风?

综合市场观点,新能源虽然短期调整明星,但依然是券商、基金看好的领域,高景气驱动下,新的一年里新能源应该还会有机会。但市场对于消费的分歧似乎比较大。有的看好消费领域的边际改善,有的则比较谨慎。以投资成长股见长的明星基金经理杨锐文最近再被问及对2022年消费股的看法时,直言“不敢评论”。

有基金经理表示,2022年消费能复苏到什么程度要打个问号。但也有不少机构投资者对于消费比较乐观。如在最近的星石投资2022年投资策略会上,星石投资总经理汪晟认为,随着经济预期逐步企稳,上游领域的景气向下游传导将更为顺畅,消费领域有望接棒周期板块,迎来量价齐升。整个2022年的主题也会是消费主题回归。

星石投资成立于2007年,是国内最早成立的私募公司之一,国内第一批阳光私募,由中国第一代明星基金经理江晖创立,目前处在百亿规模以上私募阵营当中,截止今年9月底规模在140亿元左右。

还有明星基金经理如汇添富的胡昕炜甚至表示,2022年消费基本面可能反转,很多公司可以上车了。

过去几年贡献了很多超额收益的消费股,究竟还能不能支棱起来?

消费股2021年因何调整?

经历了2021年春节后的调整后,消费股实际上还经历了一波上涨行情,一些主投消费的基金甚至创下净值新高。但6月以后,消费股重新陷入调整。年底虽然有一定反弹,但是离收复失地还相差很远。

究其原因,从市场层面看,其实现在的投资市场也很卷,大家都在勤奋地按季度甚至按月跟踪着景气度指标和估值水平,当某个板块景气度下行、估值还不便宜时,机构对这个板块的评价会是性价比下降,超额收益不足,就会抛弃这个板块,去买入其他在景气度与估值上更有性价比的板块,从而提高自己的收益水平。

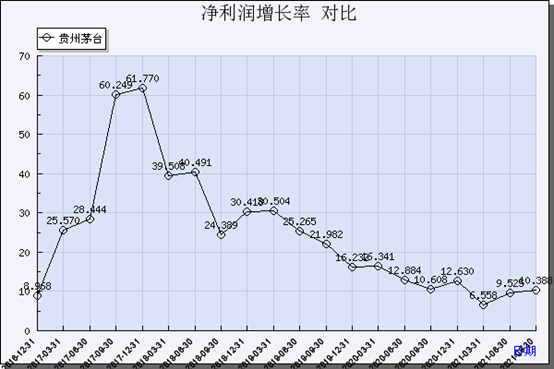

消费股经过2019和2020两年牛市,估值水平已经不低,以龙头股贵州茅台为例,2021年最高时达到70多倍的市盈率,经过一段时间的下跌,市盈率仍然有50多倍。

如果增长性非常强,50倍的静态市盈率也不算高。但茅台的增长性已经逐渐下降,净利润增长率逐渐降到个位数。

其他消费领域的明星股也是如此,增长性不佳,估值不低,对机构来说缺乏吸引力。以至于资金大量涌入到新能源等高景气高估值板块。

汪晟认为,2021年市场出现了一部分高估值高景气的板块继续估值扩张、多数低估值低景气价值股估值收缩的背离现象。原因在于暴涨的上游价格强化“类滞胀”预期,资金更加追逐稀缺的高景气行业,从而导致市场表现并未沿着“均值回归”的路径演绎。

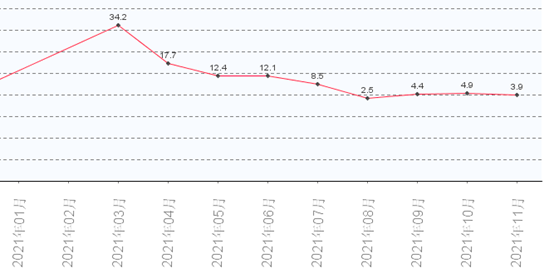

消费表现不佳,更深的原因在于经济层面,消费受到宏观经济不景气等因素影响,已经很难保持增速高企。尤其是社会消费品零售总额的增速逐渐下滑,对消费股的支撑不足。

而近两年的疫情对于消费而言更是雪上加霜,对线下的餐饮、零售、文旅、航空等影响比较大。

消费反转需要具备怎样的条件?

展望下一步的消费股走势,能否走出持续性的上涨行情,首先看经济能否企稳,对消费增长形成支撑。当经济恢复增长带动消费增长时,景气度改善,消费股走强才会有根基。

目前对于消费乃至整个宏观经济判断的最大干扰项是疫情控制情况。如果明年疫情控制得好,消费恢复的力度会更强,而且旅游、航空、酒店等服务消费会迎来困境反转。但究竟疫情会控制到什么程度不好判断,今年对疫情控制偏乐观的机构可能在投资中会出现失误,因为今年疫情反复还是比较频繁的,对经济尤其是消费的干扰比较大。

其次,经济景气度上行要转化为消费领域上市公司利润增长,才能带动消费股上涨。这其中重要的一环是成本得到控制。今年受上游价格上涨影响,不少消费品公司成本上升。年底的时候消费品出现了一波涨价潮,白酒、啤酒、食品、零食、调味品等领域的公司都公布了涨价的情况,这是为了对冲成本的上涨。当成本控制得住时,消费才有望出现边际反转。此外当行业格局变好时,也会助力龙头公司业绩增长。

另外还需要其他板块的帮衬。消费股要吸引资金流入,一定程度上也是跟新能源等高估值高景气度板块之间PK,看谁的性价比更高。当新能源短期估值偏高、过度反应未来增长时,对于消费股是个机会。

2022年消费王者归来?可以从经济增长、消费企业利润增长、估值与性价比等方方面来分析一下。

此前市场对消费比较谨慎。经过过半年的调整后,整体而言,乐观的声音正在变多。

2022年经济大概率触底,支撑消费增长

当下无疑是经济增速下滑的阶段,但政策已经转向,货币政策、房地产政策都已经微调,下一步就看经济能否在2022年某个时刻触底了。

此前虎嗅妙投在与海通证券首席经济学家兼首席策略分析师荀玉根交流时,他表示,2022年年中或者什么时候应该会探一个低点出来。经济周期运行有规律,从长周期来讲叫技术周期、长波周期,中周期叫朱格拉周期、产能周期,短周期是库存周期。短周期一般是3-4年,从时间点来讲快到了,当然具体时间需要边走边跟踪。

现在大家对消费看得比较谨慎,因为目前经济数据还在回落当中。明年经济可能会见到一个底部,消费数据到时候也开始触底了,经历一段时间积累之后,估值慢慢被消化,总有一个窗口期,会发现消费性价比上升。具体时间点要观察,至少下半年甚至在四季度之后才可能更好一些。

星石投资总经理汪晟认为,从经济增长看,稳增长和保供给双管齐下,有望缓解滞胀压力。目前政策基调已经明显转暖。目前政府债券发行提速、地产政策边际纠偏,信用已经初步见底。同时保供政策也显现成效,上游价格暴涨的形势得以遏制,中下游盈利预期也将趋于改善。往后看,经济已进入“PPI见顶+CPI低位”的窗口期,预计托底政策有望延续至明年。

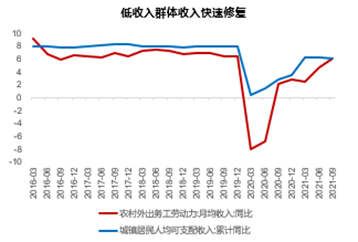

自2021年下半年来,消费环境也出现多重有利变化。尤其是边际消费倾向更高的低收入群体收入快速修复。农民工收入增速在2021Q3出现显著的加速回升,甚至开始超越城镇居民收入增速,为近5年来罕见。另外,温和通胀对消费需求存在正反馈作用。

这些宏观层面的因素都能为消费复苏提供支撑。

公募基金也有一些“挺消费派”。如能力圈主要在消费领域的汇添富基金明星基金经理基胡昕炜跟汪晟观点比较相似,也对消费更偏乐观。在他看来,在经济增长层面,在经济托底或者在经济支持的大背景下, 22年无论是大众消费还是高端消费,都会有更好的经济的基础,很多政策的措施会落到实处,对消费会是一个很强的支撑。

这样来看,经济触底反弹的概率还是很大的,这对于消费来说意味着增长有更大的保障。当然,也有比较谨慎的,触底之后能有多大的反弹很难说。之前在跟一位公募基金经理交流时,这位基金经理也表示,消费在2022年会有机会,但具体能恢复到什么程度要打问号,不宜过分乐观。

价格变化可能有利于消费企业盈利增长

经济复苏有望带来消费企业收入增长,但还要转化成利润,才能驱动估值下降,形成更佳的投资性价比。

目前来看,价格的变化对于消费企业盈利增长较为有利。

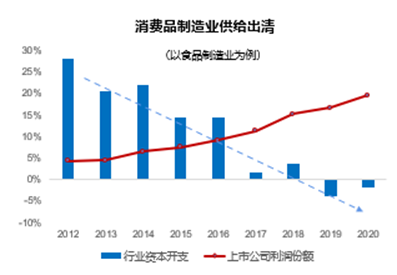

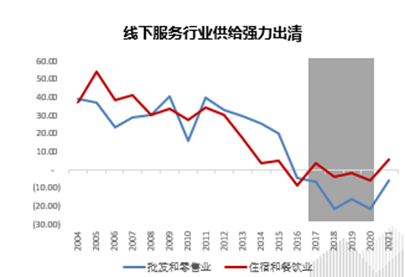

汪晟认为,从消费企业盈利增长看,消费行业存在供给出清的逻辑,过去十年不论是传统消费品制造业还是线下服务行业,资本开支都出现了显著下滑,尤其是2018年以来,诸多行业资本开支为负,而2020年在新冠疫情冲击下行业再度猛烈出清,预示消费行业未来的增量供给将十分有限。一旦需求回归常态,价格将出现明显加速。

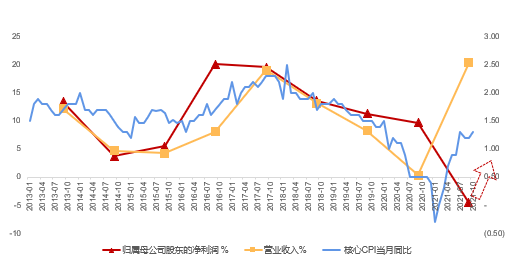

目前一批消费品龙头已经开启涨价潮,供给端的力量已经初步开始释放。随着明年核心CPI中枢温和抬升,下游消费板块有望迎来量价齐升。统计显示,历史上核心CPI跟上市公司消费类收入是有相关性的,利润是同步或略晚于CPI的趋势。明年消费类别也会迎来行业盈利的改善。再叠加代表成本的PPI见顶回落,盈利增速有望显著修复。2021年上游的分配利润分配占大头,明年应该会看到利润的分配向下游去回归。

胡昕炜认为,消费企业盈利层面, 2022年成本的上涨可能会变为成本的下降,无论是上游的一些大宗商品,还是一些包材等等, 2022年同比2021年,会有一个下降。对于一些细分行业的龙头公司,尤其是对于一些有定价能力的公司来说,它的盈利会有一个很好的体现。

相比于其他板块,消费股的性价比有望提升

消费能否展现出更好的估值安全边际,以及更强的盈利反转预期,从而有更强的性价比,从而吸引更多的资金来配置呢?

就估值而言,荀玉根认为,当下白酒、食品行业估值不像年初那么高了,但说估值很有吸引力倒也谈不上,只能说估值还可以。未来核心还是要看它利润增速什么时候能重新回升,这需要时间。

汪晟则认为,从估值来看,尽管疫情冲击之下消费行业盈利阶段性放缓,出现了表观市盈率(PE)虚高、而市净率(PB)处于偏低水平的背离现象。今年消费增长出现了阶段性的放缓或者下滑,从上市公司层面去观察,这些行业的业绩普遍不好,甚至亏损。但在如此大的需求压力下,一些细分行业已经开始体现韧性,不亏损甚至开始赚钱了。随着需求的逐渐恢复,盈利会快速提升。当下立足资产的长期价值,用PB视角去给估值可能更合适,这些资产的长期ROE水平是显著抬升的。因此,立足于资产的长期价值来看,消费板块性价比已经凸显。

据此来推论,汪晟认为,2022年,中低市净率的消费类资产会迎来价值重估,如航空旅游、物流、品牌消费、医药、广告媒体等,值得重点关注。

胡昕炜也认为,估值上,经过2021年的消化之后,现在很多公司的估值相对来说更加适合买入或者更加让投资者可以上车的机会了。

除了消费股的盈利增长预期与估值因素,还得看市场层面,其他高景气板块的热度是否依旧,2021年的结构性行情还会不会持续,资金是不是会持续在新能源等高景气板块停留。

汪晟认为,在经济边际放缓的趋势下,高增长行业是十分稀缺的,此时资金又多,叠加教育、互联网、地产等领域的调整,钱就全跑到高景气的方向上了,这些估值可以给到非常高。明年情况可能会不一样。政策力度非常大,一旦宏观经济出现向上的改善,也就意味着不止一个行业会出现企稳回升的态势,边际上的变化是积极的,相对而言,高增长的稀缺性就显得不那么稀缺了。在投资上,这一类边际上的变化,可能对明年投资市场更有方向上的指导性。

消费存在改善预期,但还难言反转

这样看来,市场其实比较看好经济政策托底带来的经济复苏和消费改善,消费上下游的价格变化也在朝着有望增厚消费企业业绩的方向发展,估值上也不再高不可攀,消费股整体吸引力在增强,这也能解释年底消费股的短期反弹,也决定了今年还会有一定机会。

不过最终还得看2022年的疫情控制得怎么样,这个干扰项对于消费股投资来说,非常重要,又很难判断。防疫体系持续完善,快速响应和动态清零机制有望有效控制疫情。疫苗广泛接种、口服特效药也有助于缓解防疫压力。但还不能过分乐观。

宏观经济现在虽然出现政策底,但增速底部何时出现也是经济学家都没法打包票的事。甚至有些基金经理还担心海外制造业恢复会导致国内出口下降。

总体来说,消费股的环境在改善,但还不到边际反转的时刻。市场还得耐心等待信号的出现。