有这么一个国家,它没有什么顶尖技术优势,依靠货币贬值扩大商品出口,作为外汇收入和经济增长的重要动力,但国内居民消费持续疲软,房地产等资产价格泡沫快速膨胀——请问,这是哪个国家?

大约十五六年前左右,这是很多人眼里我们国家的情况。彼时国内财经界和舆论界变着法地唱衰中国经济:乐观派预言“中国经济崩溃在即”,技术派分析“这种增长质量低下不可持续”,文艺派说“请等一等你的人民”,而大部分言论也不过是拾西方牙慧罢了。

可放在今天,这个国家变成了日本,财经界和舆论界却画风一转,大肆吹捧日本“终于摆脱了通缩”、“经济复兴在即”、“走出了失去的三十年”,甚至一种全新吹法正在兴起:失去的三十年其实不存在,明明是日本在敛藏实力,你国人还真以为日本不行了。

回升的通胀、狂涨的日经指数和东京房地产价格,是他们吹捧日本经济的依据,但他们不会告诉你日本GDP增速、居民收入和消费的惨状。日本经济明明是一个发着高烧的虚弱病人,却在简中互联网上被描绘成满面红光挥汗如雨的运动健将,实属滑天下之大稽。

今天我们借着日本央行可能退出负利率政策的当口,来看看日本经济奇迹的成色究竟几何。

通胀高,经济就好了吗?

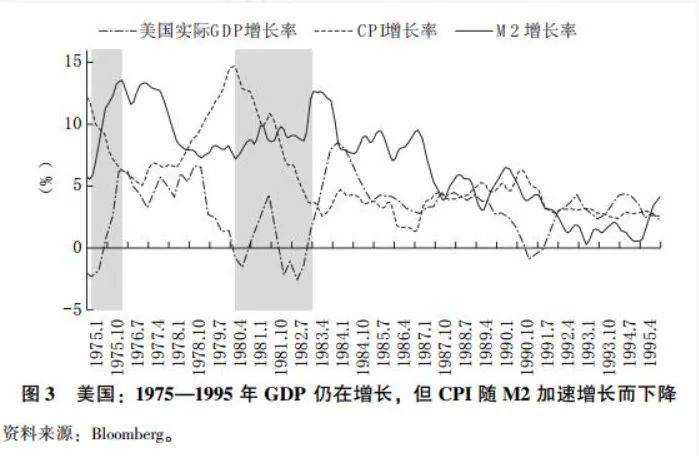

90年代后,新自由主义宗师之一弗里德曼惨遭现实打脸,或者说他的理论从未与现实数据很好地吻合,以后我们有机会可以讲讲里根时代经济的造神过程。总之,发达国家央行抛弃了80年代炙手可热的货币主义,重新把货币政策锚定到温和通胀与充分就业的双重目标上,回归了新凯恩斯主义的怀抱。

吃瓜群众倒不必在意经济学反复摇摆的这个新、那个主义、这个那个数学推导。简要解释原理,就是央行认为,温和的通货膨胀代表社会需求旺盛,同时让企业和个人持有的货币不断贬值,倒逼他们在当下就把钱花出去,由此拉动就业、工资收入和消费,最终实现经济的整体增长。

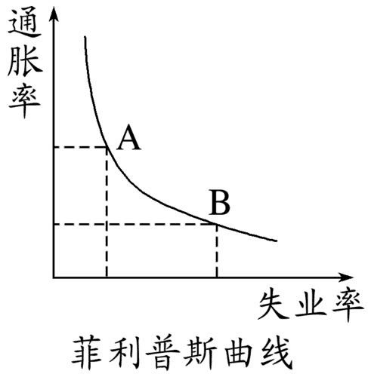

这套从通胀到就业再到经济增长的逻辑,在经济学中叫作“菲利普斯曲线-奥肯定律”,最初由命名经济学家通过观察历史数据拟合出了这两条曲线(当然是按经济学的标准拟合),在理论建构后形成了“通胀=经济增长、通缩=经济衰退”的信条。

经过美联储等海量最优秀的经济系毕业生的精确测算,主要经济体普遍把通胀率稳定在2%作为政策目标。如果通胀低于2%,央行会运用降息降准、扩大货币投放等方式刺激通胀和经济增长;如果通胀高于2%,央行就要收紧银根给经济降温。

90年代到2008年金融危机前,这套方法屡试不爽,货币宽松就能提振经济,货币收紧就能抑制通胀,形成了西方的理论惰性、政策惰性。经济头疼脑热?磕两口货币宽松的阿片就好了。

此外,“通胀2%”已经被升华为一种金科玉律甚至精神信仰——虽然社会环境变迁、各国经济迥异,但2%却能超越时间和空间成为一个普世的神圣追求,这是对经济学“科学性”的莫大讽刺。

放水-抽水的游戏玩了20年,贫富分化、脱实向虚、制造业空心化等毒瘤被神经幻觉掩盖,持续生发病入膏肓。每每结构性问题的脓水流出来的时候,总会有人辩解说,先磕药让身体恢复过来、强壮起来才能做手术,但嗑药怎么可能让身体恢复强壮?而且在嗑药带来的化学极乐中,人的软弱惰性几乎一定会再次压倒动刀子割肿瘤的决心。

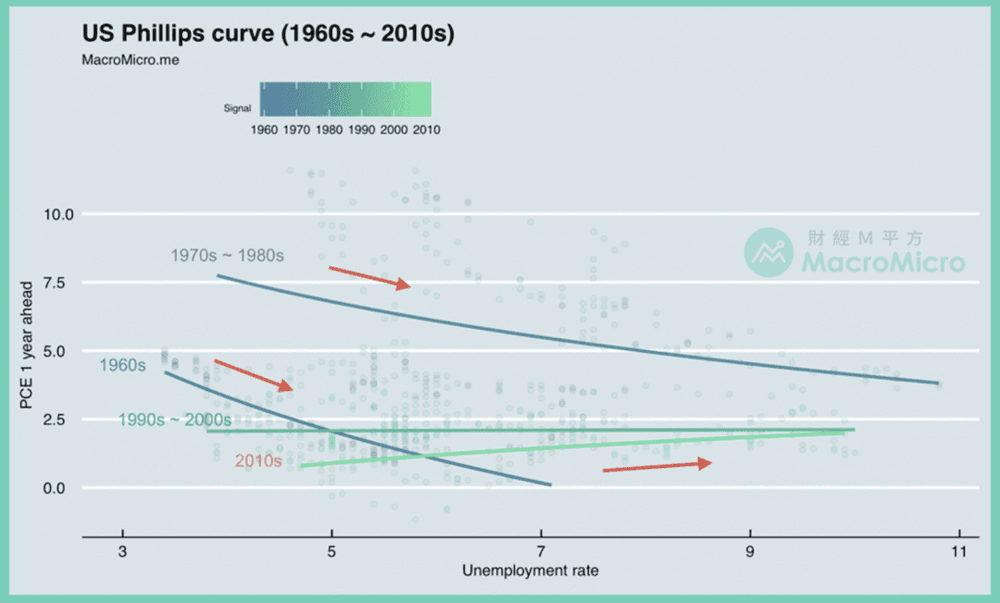

直到2008年金融危机后,经济学家才反应过来,过去几十年菲利普斯曲线越来越平坦,就业/增长和通胀的正相关关系越来越弱,10年代它甚至反了过来,通胀越高失业反而越高,央行再怎么放水嗑药,也扭转不了失业上涨、经济停滞甚至衰退的趋势了。

从原理上讲,通胀未必来自需求涨落,供给稳定度、货币发行量都能极大影响物价水平。80年代以来,西方货币懒政所倚仗的资本,无非是日韩中印等后发国家先后形成开放雁阵,为先发国家提供了近乎无穷的廉价劳动力和商品供给,西方当然可以躺在床上逍遥嗑药。直到中美贸易战开打、疫情冲击供应链体系,西方才惊觉一些最基本的通胀常识。

而且,科技进步要求现有消费篮子的价格不断降低,最典型的例子就是电子产品的迭代降价,与通胀高=经济好、=民生就业欣欣向荣的逻辑完全相反。只能说,温和通胀是经济良性发展的可能表现之一,强行建立通胀与增长的充要关系,甚至试图用刺激通胀的方式刺激增长,无异于刻舟求剑、痴人说梦。

嗑了大补丹,身体怎么没强壮起来?

金融危机后,尤其是疫情后这波西方大放水后,美国起码还能借助美元霸权收割全球能源和廉价大宗工业品,再加上医疗产业、统计部门齐心合力,表面实现了“高通胀+低失业+高增长”的经典理论结论,保住美联储的面子。

没有货币霸权的日本和欧盟则很惨,自金融危机后陷入长期停滞。对此,他们没有反思直面结构性矛盾,反而得出了极为天才的结论——一定是嗑药嗑得还不够多!

今天讲日本,我们就来看看日本不断突破货币政策理论下限的神奇操作:

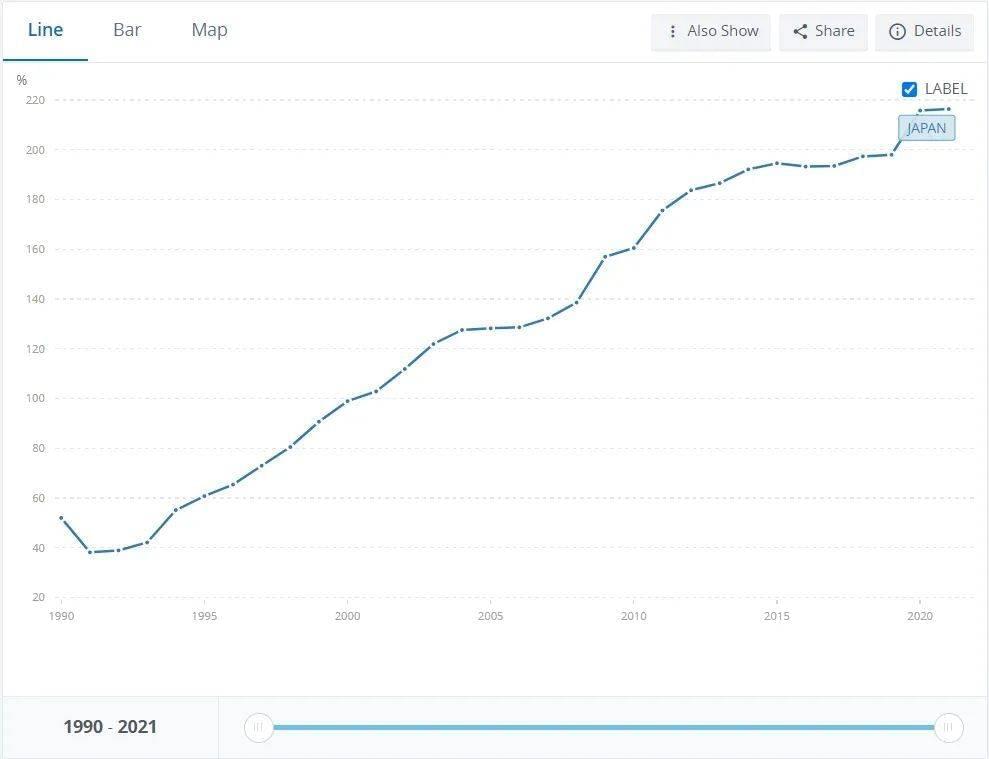

早在1999年,日本央行就触及零利率的底线,2001年开始央行买国债的量宽操作,同时压低日元汇率保住出口。

2012年,安倍二进宫后所谓的“三支箭”还有一个非常中二的名字:異次元の金融緩和,翻译成人话就是“只要磕不死,就往死里磕”。到2016年突破理论红线进入负利率时代,老百姓存钱要倒贴银行,企业借债成本极低,央行为财政赤字无条件印钞兜底。日本国民的米娜,存钱就是原罪、花钱就是爱国,国家经济、哦内该西马斯!

可惜平成令和废宅不给安倍桑面子,在安倍经济学的英明领导下,日本国债飙升到GDP的230%左右,央行总资产更是达到了GDP的130%(美联储最高才45%),可日本的通胀、收入消费和GDP增长仍然持续萎靡。史无前例宽松的三十年的结果,依然是失去的三十年,什么资产负债表衰退理论、什么宽松-通胀-增长逻辑,统统被打脸。

一骑绝尘的日本国债占GDP比重

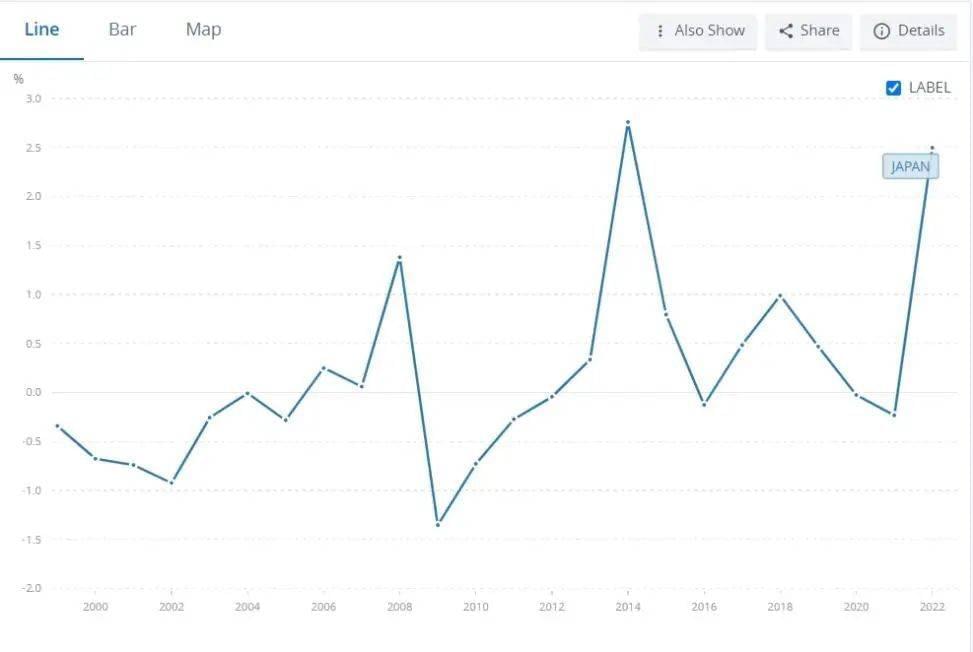

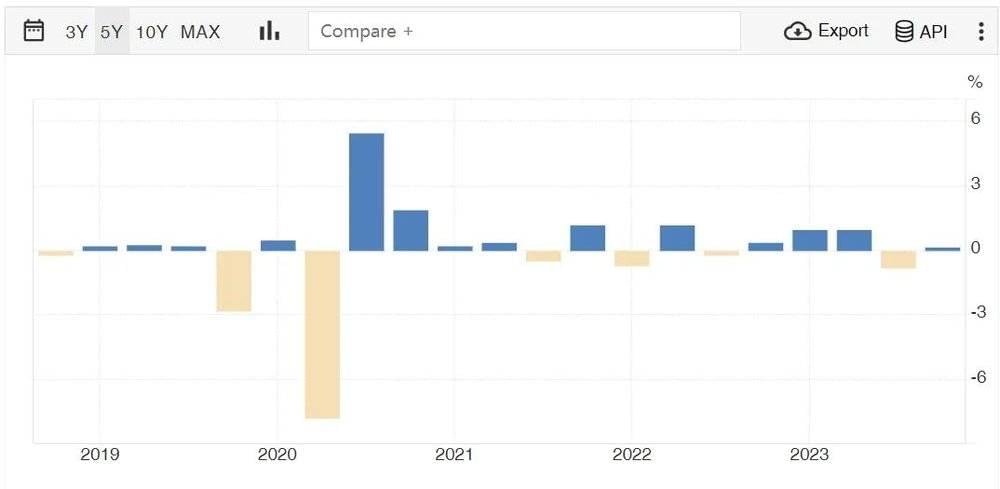

除了2014年诈尸突破2%的金科玉律,其他时间日本通胀始终半死不活

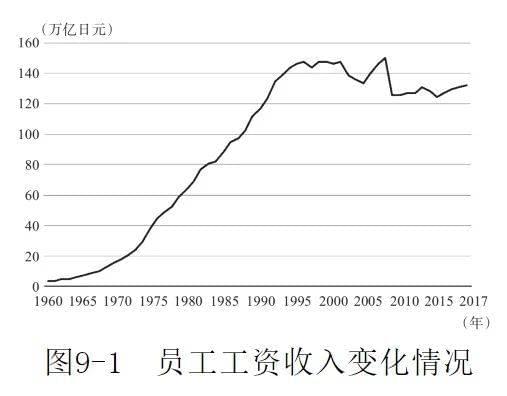

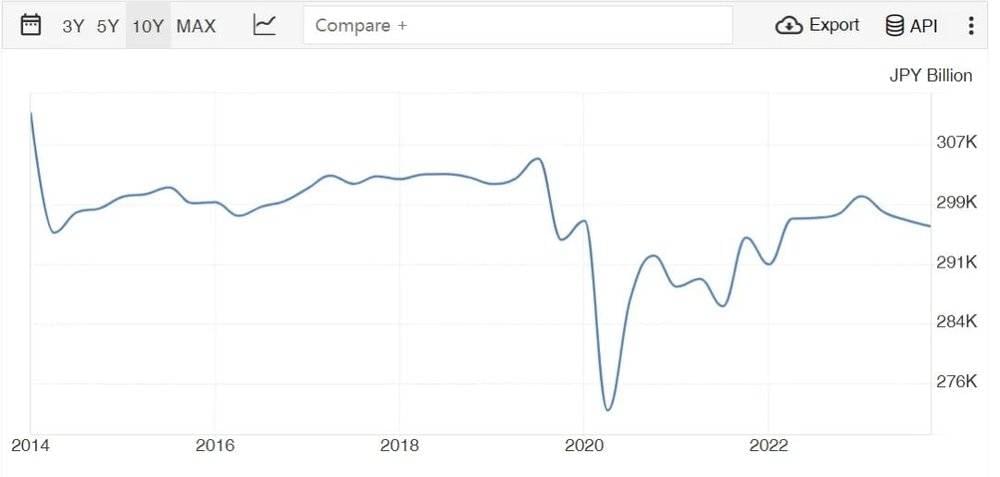

泡沫破裂后进ICU,金融危机后彻底拔管的日本职工收入

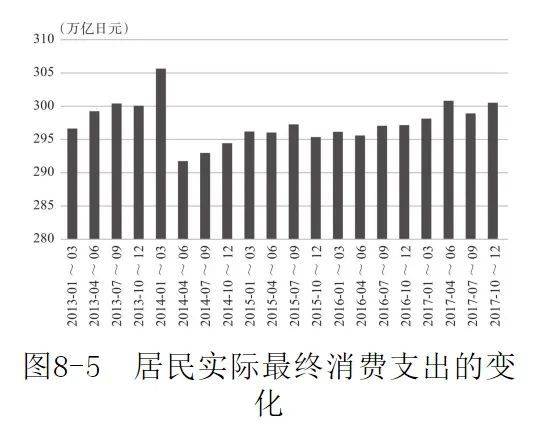

这种居民消费走势,放到中国会是什么评价?

收入消费双降,经济一定欣欣向荣罢

安倍桑胸襟开阔献祭自己后,他的经济学遗产却似乎活了。2022年起,日本CPI同比涨幅冲破2%的神圣标准,终于“扭转了三十年的通缩趋势”,预示着光明灿烂的未来。这不,2023年下半年日本失业率跌破3%,日经指数大涨,并于今年年初相继突破泡沫经济高点和4万点关口,东京地价暴涨,简中有些人迫不及待地高呼:2024年,日本经济就一个“涨”字!

讽刺的是,去年年初他们还在唠叨所谓的“资产负债表衰退”理论,恐吓中国再不大放水的话,“日本的今天就是我们的明天”。日经大涨起来之后,中国又不配成为今天的日本了。

以前吹捧日本或西方经济的文章,多少还得拿出点数据或者理论逻辑,可如今却变成了上下嘴皮子一碰空口说瞎话。这是好事,既代表他们的理论和事实支撑已然崩塌,也给我们带来了不少乐子,下面我们就来看看日本经济是怎么个“涨涨涨”法吧。

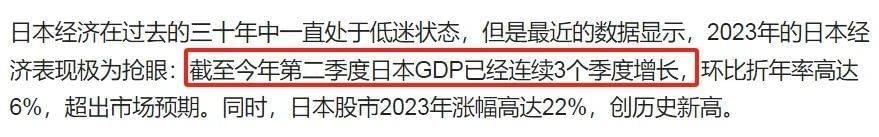

先从最宏观的GDP看起,有人认为,日本经济连续三个季度环比增长可以评价为“抢眼”,建议外务省严查宣传工作当中的高级黑问题。不过也不能说这种低要求不合理,如果不算疫情后反弹的一个季度,三个季度已经是日本心电图一样的经济走势中最长的增长极限。

2020年~2023年,日本经济增速分别为-4.1%、2.6%、1%和1.9%,做一个简单的连乘可得,到2022年末日本经济还低于疫情前水平0.6%左右。用了4年增长1.3%,被说成“增长强劲”;而我国包括2020年始终正增长,则被说成“颓势尽显”。总而言之,太君可以反向学习某陆士优秀毕业生的名言:“优势在我”。

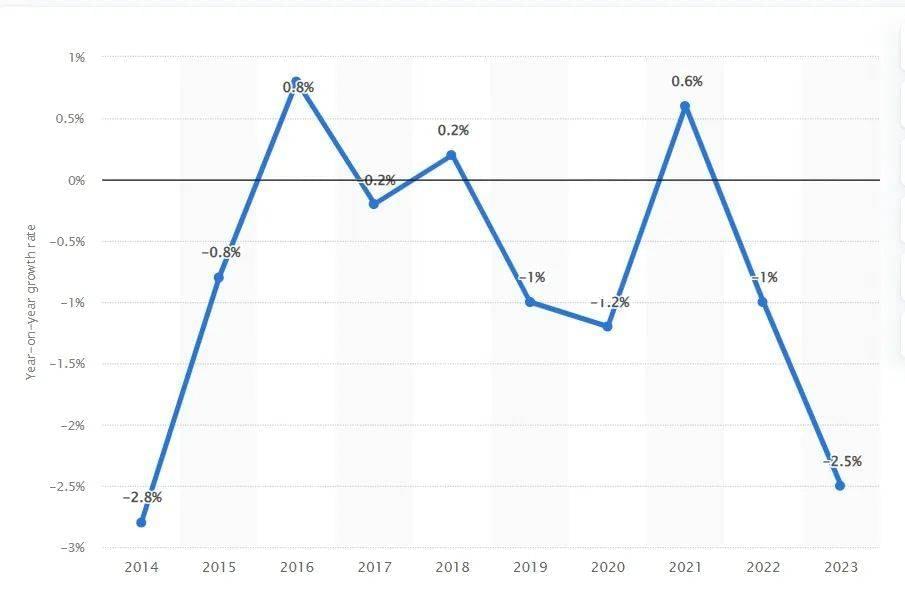

没有大国崛起,那来看看小民尊严。即使失业率创历史新低、劳动力需求旺盛,即使日企利润连续两年大涨,到今年1月,日本工资涨幅第22个月跑输通胀。但别慌,这已经是13个月以来的最低跌幅,减速下跌属于重大利好。

从2014年起,日本实际工资(工资涨幅-物价涨幅)一直跌跌不休,但只要想起日经气势如虹的上涨,想必日本打工人也会骄傲地挺起胸膛。有人指望今年春斗(每年春天工会与公司的涨薪谈判)扭转实际工资下跌的趋势,可在通胀保2%的宏伟目标面前,还是再苦一苦日本打工人吧。

这么低的通胀还下跌,说明打工人工资条上的数字都在缩水

荷包越来越瘪,居民消费自然越来越萎。虽然日本政府发了几轮现金刺激,日本消费再也没回到过疫情前水平,2023年更走出了连跌的优美弧线。国民生计已经如此艰难,加税四眼仔还在提高消费税,充实自卫队防务费,却没有中文财经人士呼吁日本“只要小民尊严”、“等等你的人民”。

当然,日本经济中还是有“涨涨涨”的好消息。首先是通胀涨,要说带领日本走出通缩的伟人,既非安倍也非岸田,而是心善的普大帝,帮日本狠狠拉高了一把能源和原材料价格,这才让日本有了“温和通胀”的福报。

出口和企业利润也在大幅增加,这则要归功于美联储不断加息,顽固坚持宽松政策的日元汇率暴跌,极大利好日本海外出口,让汽车等传统优势产品在中国品牌的攻城略地前保持了一定优势。而出口利润和海外资产换算回日元的价值升高,也助推了企业光鲜的利润财报——发达了几十年,日本的发展模式重新向出口导向型的发展中国家看齐。

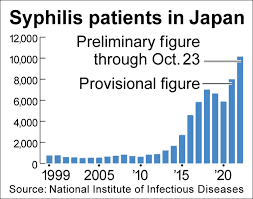

股市、房市上涨的原理亦然,日元贬值吸引了需要低成本投机的热钱,在东京再造一个泡沫经济的美梦。可日经指数上涨30%,跟普通人有什么关系?看看日本网络上频繁出现的“大久保公园”之类的关键词与激增的梅毒感染人数,就知道这种吹嘘有多荒唐。

股市大涨,但与经济何干?

除了在外务省赚劳务费的群体,大肆吹捧日本经济的主力无疑是靠资本利得发财的投机客。他们强行塑造“股市好就是经济好,都是机会”的叙事,把任何一个股市、地产等存在投机盈利空间的国家描绘为天堂,试图鼓动甚至要挟国家学习经验饮鸩止渴抬举股市,这轮经济日吹风潮亦不过如此。

资本主义在一级市场发行股票募集生产资料,实现社会化大生产,无论历史还是当下,其扩大生产的积极作用值得肯定。但资本不满足于借助生产的分红慢慢回收成本,于是快速转手的二级市场应运而生,激发投资者参与一级市场的动力,价格波动带来的投机收益似乎是一种“必要之恶”。但现在必要之恶的规模已经太大,压倒了服务扩大生产的初衷。

“恶”之名不好听,如何赋予二级市场投机行为正当性,金融学绞尽脑汁也得辩明白这套经。没有任何事实证明,二级市场涨跌和经济发展的总量和质量间存在相关关系。现在最经典的辩白是:二级市场投机有助于发现公司股票的真正价值。厌弃“价值”的主流经济金融学说为了给投机行为背书,不得不求助于绝对的价值概念,本身已足够讽刺。

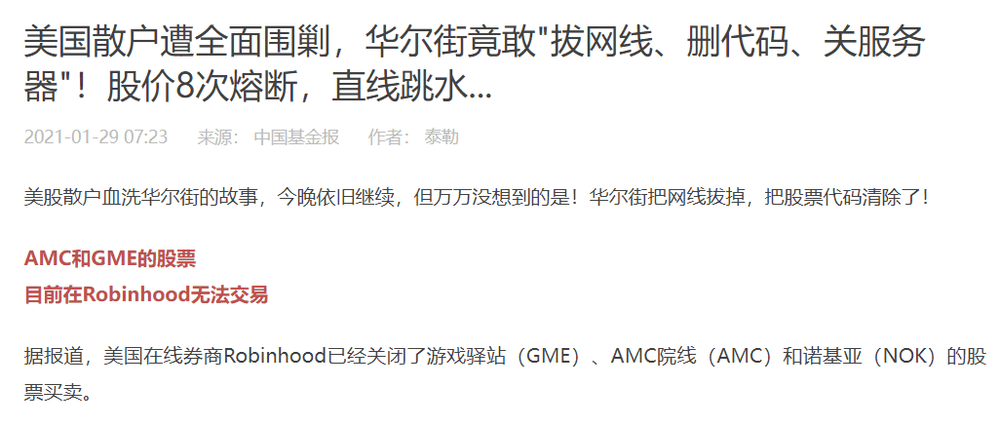

那么又怎么计算公司股票的“真正价值”呢?金融学有各种所谓定价模型,但只能在纸面上计算理论值,所涉及的大量参数估计、数值预测都不能像自然科学一样得到事实验证。最后这个“价值”数字的解释权,当然归掌握金融资本和话语权的方面所有。如果散户“发现价值”的行为偏离了他们的利益,那就尝尝资本主义拔网线的铁拳吧。

公司的经营情况、创新能力等因素确实会决定一个它对社会生产力的客观价值,但股票投机买卖的行为从不在乎“趋向客观价值”。即使在主流理论框架下,一些捕风捉影或毫不相干的消息在没有进行理性计算前,就能引发股票价格的大幅波动。所谓“真实价值”不过是一个永远达到不了的现实,价值幌子之下,落袋的真金白银才是硬道理。

扯开层层理论和话语遮羞布,股市投机者的本质就是赌徒。呼卢喝雉,赌徒大呼小叫的嗓门永远是最大的,毕竟不需要出什么力气参与生产,劲都使在嘴上了。大A表现惨不忍睹,粗野的赌徒抱怨诅咒,跑到美国大使馆微博底下团建幻想变天;文明的赌徒舞文弄墨,硬着头皮狂吹日本,阴阳国内经济。

没有任何一个国家能像美国一样,把股市中虚拟创造的财富落实为绿纸掠夺来的物质财富。吹日本股市一飞冲天也好,叫嚷中国股市膨胀也罢,不过是一群不事生产的人想无端扩大自己在有限社会财富中的支配权重而已。他们的思想配得上他们在大A经历的苦难,不如说大A长期不正常的表现当中,也有他们一份“重大贡献”。

根据一些证券机构的估计,中国的股市活跃账户数量大约在5000万~7000万。以前,他们吹捧美股或日经的言论,至少还能拉出一些股市繁荣则消费上涨的数据,或者讲一些似是而非的道理,确实裹挟了其他10多亿人中的不少人相信他们与自己的利益一致,进一步放大了他们在舆论场上与总人数不匹配的声量。

但这一轮明吹日本经济、实吹日经指数的炒作,暴露了他们只在乎手里股票的红绿,哪怕以大多数人的工资缩水、消费萎缩为代价。他们也过于黔驴技穷,我们只要摆出他们回避的公开数据,连逻辑辩经都不需要即可击破他们的谎言。

总而言之,这轮经济日吹风潮,精日的因素较小,投机的鼓噪更大,不论出于何种动机,他们的可信度和逻辑能力与当前的日本经济一样拉胯。笔者倒有点可怜起持续高烧、虚汗不止的日本了,毕竟简中日吹为了自己的利益,罔顾太君的心情,一个劲盛赞太君身体倍儿好,属实让人感受到了金钱交易的冷漠绝情呐。

本文来自微信公众号:新潮沉思录(ID:xinchaochensi),作者:延观风