因恒大在倒闭前的几年里严重夸大了其销售额,恒大、许家印和其他几个高管被证监会处罚。但恒大的风险早已有人吹哨,却被国内的相关机构视为异见,为恒大站台,助力恒大一路造假,一路推高债务。对这些机构,难道不该追责吗?

3月18日,中国证券监管机构对曾经是中国最大房地产开发商之一的恒大集团处以41.75亿元的重罚,并永久禁止其创始人进入资本市场,原因是恒大在倒闭前的几年里严重夸大了其销售额5640亿元人民币。

同时,恒大地产六位高管及前高管也受到相应处罚。其中,许家印决策并组织实施财务造假,夏海钧组织安排编制虚假财务报告,证监会拟对二人采取终身证券市场禁入措施,分别处以4700万元及1500万元的罚款;对潘大荣、潘翰翎给予警告,并分别处以900万元的罚款;此外,对柯鹏、甄立涛、钱程分别给予警告及20万-300万元不等的罚款。

在这种情况下,恒大应该不是一个个案,此举突显出上面在恒大倒闭后加大力度遏制金融犯罪,在恒大金融集团的财务管理不善给中国经济带来广泛风险后,用杀鸡儆猴方式给予其他企业的严厉警告。警告其他企业和企业家应该积极自律,因为预计当局未来将加大打击力度。

证券监管机构指责许家印对金融欺诈做出决定和组织,涉嫌欺诈的深度令人震惊。不过,由于许家印等恒大高管此前因为涉嫌犯罪,已经被刑拘,上个月香港最高法院也责令恒大破产,并指定了破产管理人,因此证券监管机构3月19日对恒大和许家印的行政处罚,应该不会对公司或其债权人产生重大影响。

许家印于2023年9月已经被刑事拘留,并被警方控制在中国一个不知名的地点。虽然罪名不明,但从那以后,他再也没有公开露面。

监管机构认定恒大财务造假5640亿元,恒大负债2.4万亿元而破产。其实恒大的斑斑劣迹并非没有预警,我们并非无法识破。这一路上其实有不少机构失去独立性而在其中推波助澜,应该承担责任。

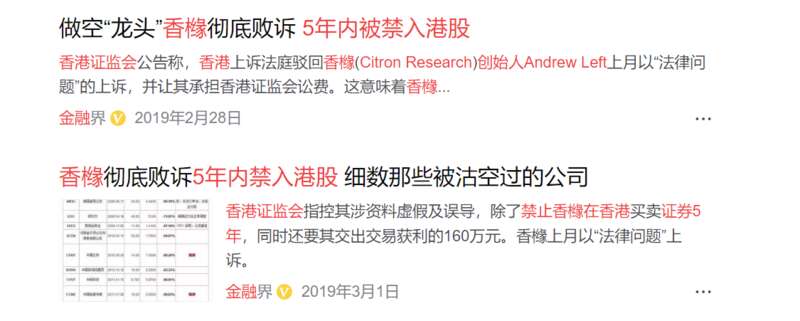

第一、香港证券管理机构认定恒大债务风险最早的吹哨人香橼对恒大的指控属虚假误导,并禁止香橼创始人进入香港资本市场5年,该承担什么责任?

美国浑水机构香橼及其创始人早在2012年发表了一份针对恒大的沽空报告,该报告指责恒大无力偿还债务和存在会计方面的欺诈行为。

对于房地产的风险,当时并非只有众人皆醉唯香橼独醒,在香橼针对恒大发出红色警报的同时,国内地产行业龙头万科当时也多次对外喊话,“地产白银时代到来,企业应该对扩大规模保持慎重”。

当时的这份报告,引起了社会的广泛关注,并对恒大的声誉造成了一定的负面影响。但香港证券管理机构并未客观对待独立机构的善意吹哨,反而裁定香橼对恒大的指控属虚假误导性,并禁止香橼创始人进入香港资本市场5年。

香橼不服上诉后,2019年香港上诉法庭驳回了香橼创始人Andrew Left以“法律问题”的上诉。

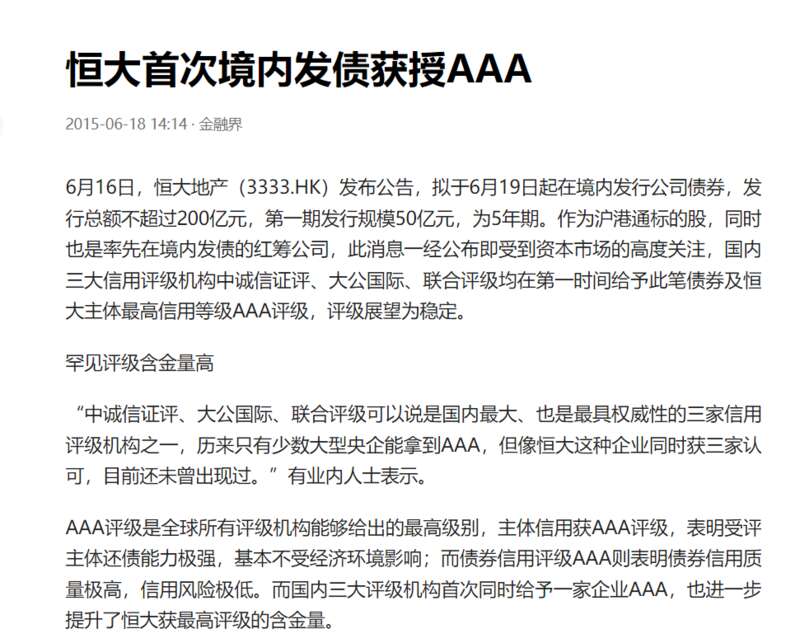

第二、2015年在标普将恒大评级下调至负面时,国内三大评级机构逆风而行,给予了恒大3A的最高信用等级,为此后恒大快速放大信用风险背书,该承担什么责任?

2015年5月7日,国际评级机构标普把恒大的长期企业信用评级由“BB-”下调至“B+“,展望为负面。这样下调评级的结果,相当于告诉全世界的投资人,不能继续借钱给恒大,否则将会存在无法收回的结果。

当时国内房地产被炒得如火如荼,房地产业热火朝天,标普的这份评级报告无异于向正在崛起的房地产业泼来冷水。国内评级机构纷纷抛弃客观与专业,站在政治正确的立场上视标普为敌,为恒大站台。

中诚信国际、大公国际、联合评级等国内三大评级机构,迅速发布恒大地产信用评级报告,无一例外全都给予了恒大3A的最高信用等级,评级展望为稳定。

一般情况下,在国内能拿到3A评级的企业少之又少,几乎全是央企巨头,比如中石油、国家电网、招商局、中信集团等。3A评级表明受评主体还债能力极强,基本不受经济环境影响,具备较强成本及风险监控管理能力,多元融资渠道提升财务弹性,布局广泛均衡,抗风险能力以及适应能力较强。

三大评级机构在标普下调恒大为负面时,给予恒大3A评级,等于为恒大继续扩张债务集体背书,为恒大几年后的债台高筑、资不抵债、清算破产立下了巨大功劳。因为有了国内三大评级机构的背书,恒大就等同于获得了一张在资本市场四处借款的通行证。

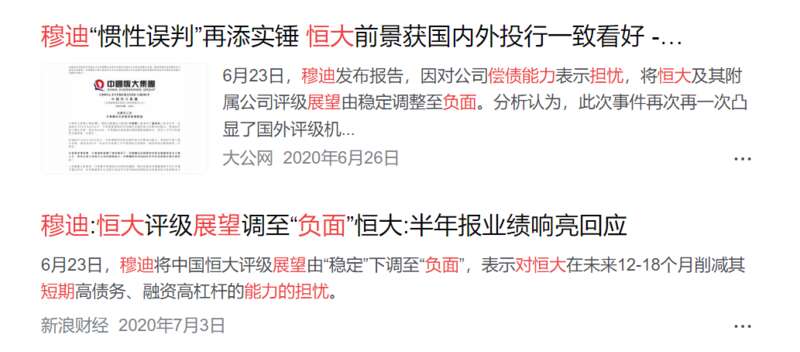

第三、每一次国际专业评级机构下调恒大信用评级,国内的媒体、自媒体都会指责国际评级机构诋毁我们的企业,粉饰恒大,向投资者营造恒大优秀的错觉,误导投资者,该承担什么责任?

标普下调恒大评级后,很多媒体、自媒体指责标普造谣,甚至大骂美帝诋毁我们的资本市场。

人民网于2015年6月16日发表文章称,一位资深评级人士表示:“(央企巨头能拿到AAA)一般也都只有一家评级机构认可给予,此次恒大可谓创造了中国企业信用评级的个案……此次三大机构的同时评级,震惊了整个资本市场……优秀的中国龙头企业……虽普遍获得国内机构的认可,却在国外评级中遭遇冷场,甚至沦落到C类评级——这种国内外的巨大差异,由来已久且具有深层次原因。”

“标普却在今年5月给予恒大较低的B+评级,暗示恒大还本付息及遵守契约存在风险。实际上,恒大不但从未违约,去年12月还动用自有资金一次性提前偿还了13.5亿美元的巨额债务,秀了一把财务强劲的肌肉。”

长江日报当时也在《中国评级机构如何与“山姆大叔”斗法?恒大被国内三大评级机构评为AAA》一文中称,恒大评级引发的话语权争夺,表明一个健康的多层次资本市场正在形成,中国资本市场正越来越成熟,看待企业的眼光更为客观。

早在2020年6月23日,穆迪将恒大及其附属公司评级展望从稳定调整至负面,对公司偿债能力表示担忧。此后新浪财经就发文反击说:“穆迪对恒大短期偿债能力的担忧及负面展望,并无站得住脚的依据。事实上,尽管面对疫情,恒大依然保持着强劲的势头,相信在中国经济持续复苏,房地产市场健康发展的背景下,恒大战略转型成效将愈发明显。”

大公网则撰文说,“此次事件再一次凸显了国外评级机构对中国经济、中国房地产市场的不了解,也是穆迪惯性看空中国企业的延续。恒大最新发布的销售、回款双双大增的经营数据,则有力地回击了穆迪的看空”。

第四、审计机构疏于审计,该承担什么责任?

经证监会查明,恒大地产披露的2019年、2020年年度报告存在虚假记载,导致2019年公司虚增收入2139.89亿元,占当期营业收入的50.14%,虚增利润407.22亿元,占当期利润总额的63.31%;2020年恒大地产虚增收入3501.57亿元,占当期营业收入的78.54%,虚增利润512.89亿元,占当期利润总额的86.88%。

2023年12月1日,沽空机构GMT Research发出一份报告,质疑中国恒大推迟公布的2021年报“清楚反映公司明显夸大收入及盈利,并很可能持续多年都是如此……与其说恒大是流动性收紧或疫情引发的房地产市场低迷的受害者,不如说它的本质问题更为严重,因为恒大可能从来没有盈利过”。

针对GMT Research发出的这份报告,2024年1月9日,中国恒大发布公告,澄清“报告并无实际依据“。恒大在公告中强调,其澄清的依据之一是公司过去年度的财务报表均通过罗兵咸永道(即“普华永道”)审计,获得标准无保留意见。即使在其离任信中,也没有对公司过去年度的收入确认提出质疑。

那么,涉及恒大年度报告审计的会计事务所又应该承担什么样的责任?

第五、疏于对恒大贷前风险审查的金融机构,该承担什么责任?

那些为恒大提供贷款、发行债券的机构和银行,在收到恒大的借款或发债的申请时,理应按照规范对恒大进行风险审查。但凡认真进行了贷前审查或发债审核的,其实不难发现恒大的问题。都在国内,总该比海外的评级机构更容易了解恒大真实的经营状况和财务问题吧?

在香港证券管理机构、国内三大评级机构、国内媒体、贷款银行、发债机构的鼎立护短和大力支持下,恒大被发现连续几年大幅夸大销售数据,并通过传播伪造的财务数据来筹集资金。

这导致恒大的总债务规模,从2014年的2120亿元,增加到2015年的3700亿元,2017年的1.52万亿,到2023年6月底,的2.4万亿元,10年膨胀了11.3倍。助力恒大成为全球负债最多的开发商。

如果有关部门止步于对恒大管理人员的调查与处罚,放弃对恒大债务膨胀助力的上述机构的追责,将难以严肃市场规范,国家法律法规,难以避免出现第二个恒大、第三个恒大、第N个恒大。