今年以来,人民币兑美元汇率持续下行。抛售美元、买入黄金、增发央票、扩大互换交易,央行四大招稳定汇率,越走越难。央行4大招未守住7.2,逐月扩大的资本外流是推动人民币贬值的主要因素。在央行稳汇率操作及其他稳汇率工具调控下,人民币汇率突破此前7.35的关键关口的概率依然很小。

一、今年以来,人民币兑美元汇率持续下行。

这一轮人民币贬值始于2023年初,美国经济韧性的超预期推动了美元的走强。尤其2023年8月以来,人民币贬值压力短期显著增大。

面对历史性的高利率,劳动力市场超预期火热,薪酬不断增长推动美国需求依然强劲,经济向好,通胀韧性较高,导致美联储降息预期从3月份、6月份到9月份,不断后延。这支撑了美元强势。而人民币这边,降息两年多来,需求依然疲软,供给过剩加剧,物价持续下行。宏观经济对人民币的下行压力不断加大。

人民币兑美元汇率,从去年底的7.0978,一路下行至5月26日的7.243,累计下跌了2%。

央行一度下了大力气,希望将人民币兑美元汇率,稳定在7.2以内。从汇率图表可以观察到,1月16日-22日,汇率加速下行,在22日开盘突破7.2时,连续2天有大手笔美元卖出,打压美元,推高人民币汇率最高至7.1439,一天跳涨0.78%。

2月5日至3月6日,人民币兑美元一直在冲击7.2,但央行坚决护盘,空方屡攻屡败,7.2防线似乎固若金汤。

但从3月22日开始,空方力量突然放大,一举攻破7.2防线,至此,央行放弃了7.2的汇率防线,退至7.25一线防守。从汇率图表我们也可以观察到,在7.25防线岌岌可危时,央行便会出手护盘,4月29日至5月16日,我们已两度将汇率从7.25附近推高至7.2附近。但市场对美元的需求太强,一周时间又将人民币打压到7.25附近。

二、抛售美元、买入黄金、增发央票、扩大互换交易,央行四大招稳定汇率,越走越难。

2023年8月至2024年2月,美元指数在101-107之间大幅波动,但人民币汇率却保持相对平稳,尤其是去年8-11月和今年1-2月,人民币汇率分别横盘在7.3和7.2左右箱型窄幅波动。汇率走势和美元指数走势“脱钩”的背后,应该是央行加强了对汇率的管理。

一是抛售美债。

抛售美债换回美元,然后抛售美元购买人民币,一直是央行稳定汇率的主要手段之一。

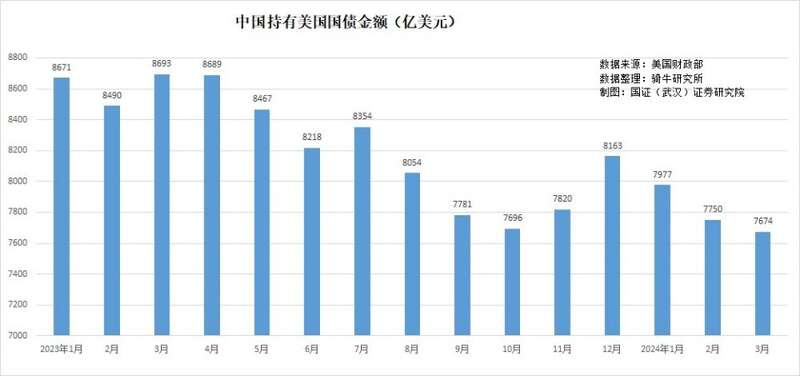

根据美国财政部按月更新的全球外国主体持有美债数据情况。我国虽然依旧是美债的第二大持有国,但我们一直在或多或少地减持美债。今年3月份减持了76亿美元,这是从1月份开始,持续第三个月减持美债。一季度累计减持美债489亿美元。3月底,持有的美债总额还剩下7674亿美元,比去年同期的8689亿美元,减持了1015亿美元,减少了11.7%。

2012年12月,中国当月大幅增持197亿美元美债,持有总额突破1.2万亿大关,达到1.2028万亿美元,并创下历史新高。截至2024年3月底,我们已经累计减持了4354亿美元美债,11年来,我们手中持有的美债减少了36.2%。

截至2024年3月31日,美国国债余额也已达到34.5万亿美元。我们持有的美债占比为2.22%。

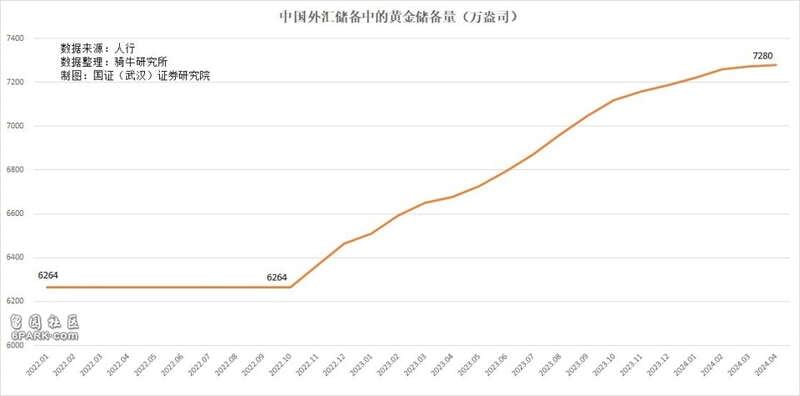

二是增持黄金。

黄金可能是唯一一种不受某些债权人关系约束的流动资产,同时黄金独立于政府,是一种在各个国家都被广泛接受和认可的资产。因黄金的独特性质,使其能够成为为数不多的用于风险对冲的手段之一。

据世界黄金协会调查,全球央行进入货币宽松周期、主要国家债务上行、全球地缘扰动等因素驱动金价中枢持续抬升,央行普遍增持黄金稳定本币币值。

2024年一季度,全球官方黄金储备增加了290吨,其中中国人行一季度购入27吨,4月份又增持了1.866吨。中国央行连续18个月增持黄金,成为最近一年来增持黄金最多的国家。不过4月份我国黄金储备增长幅度开始收窄,是近18个月来的最低值。

增加黄金在我国外汇储备中的重要地位,反映了央行在优化外汇储备结构、提升资产安全性、支撑人民币汇率稳定方面的坚定决心。

三是在香港市场增发央票,通过提高离岸人民币利率以打破套利交易。

除了减持美债,增持黄金,增加对购汇额度的管控之外,央行稳定汇率的操作呈现出新的特点。与以往不同的是,本轮央行在打出消耗官方外储、增购黄金的明牌之外,还采取了更为隐蔽的暗招维护汇率稳定。

香港市场存在大量的“人民币-美元”套利交易,即负债端借入低息人民币,资产端买入高息美元。一旦离岸人民币和美元的利差收窄,套利空间便会被压缩,套利交易将发生逆转,从而支撑离岸人民币汇率的企稳。央行主要通过在香港市场增发离岸高息央票的方式回收人民币流动性,就是暗招之一。

例如2023年7-10月,央行比2022年同期多增发了400亿元离岸央票,与美元的利差大幅收窄,使得2023年8-9月的离岸人民币利率上升至约5%。

四是在境内市场与大行进行了货币互换交易稳定汇率。

在即期市场上卖出美元、买入人民币,以此支撑人民币汇率。

今年以来,央行或与大行进行了多次货币互换交易,其操作路径是,央行和大行签订货币掉期协议,在即期市场投放美元、回笼人民币,从而支撑人民币汇率,在远期市场投放人民币、回笼美元。去年8-11月,央行资产负债表的“其他负债”科目异常增长4789亿元,是历史同期最高值且比此前5年均值高2412亿元。多增的部分有可能是货币互换所致。

三、央行4大招未守住7.2,逐月扩大的资本外流是推动人民币贬值的主要因素。

因国内经济疲软、美联储利率轨迹并不确定,我国自去年7月份开始,出现了持续性的资本外流,今年以来外流加剧,构成了人民币的不利因素。

根据外汇管理局公布的官方数据,4月份当地企业、居民从银行购买了自2016年以来最多的外汇,而出口商则推迟了美元兑换。这导致4月资本外流激增至2016年以来最高水平。

4月份,商业银行向客户出售了2118亿美元的外汇,但企业仅向银售出1737亿美元,导致外汇净流出380亿美元,为2016年12月以来的最高水平。此前的1月份,外汇净流出99亿美元,2月份春节,净流入17亿美元,3月份净流出166亿美元。

从2022年以来,银行结售汇净额与人民币美元汇率的变化呈现高度负相关。由此可见,今年以来逐月扩大的结售汇逆差,是人民币兑美元汇率下行压力增大的主要原因。

出现持续性的外汇流出,一是鉴于经济增长预期疲软和资本持续外流,出口商更倾向于持有外汇而不是人民币购买外币,这种情况很少见。这导致虽然我们长期以来一直享有出口顺差,但出口商换汇意愿低迷,货物贸易结售汇净额,从去年底的305亿美元,逐月减少到4月份的负23亿美元。

二是服务贸易结售汇净流出持续扩大。服务贸易中,与出境旅游相关的服务赤逆差显著回升,导致服务贸易结售汇逆差,从1月份的179亿美元,逐月扩大到4月份的224亿美元。

三是进入的直接投资减少,流出的直接投资扩大。4月份,银行代表客户向海外净汇款295亿美元用于直接投资,创历史新高。

这些因素表明了市场对人民币的谨慎看法,因为我们与美国相对较低的利率有利于美元。尽管人民银行已介入,将人民币保持在窄幅区间内,但美联储今年降息的时间和幅度的不确定性使其工作变得更加困难。

考虑到国内外宏观基本面和中美货币政策的变化,我们认为强美元和人民币下行压力将贯穿全年。但由于上述央行稳汇率操作及其他稳汇率工具,即使二三季度在美元保持偏强运行的背景下,人民币汇率突破此前7.35的关键关口的概率依然很小。

鉴于资本外流压力上升,我们预计政策制定者将通过强劲的人民币定价和离岸流动性管理来保持严格控制,以抵御贬值预期。