3月6日,有一个让人感觉很不好的消息。

日本最大银行——三菱UFJ金融集团称:预计日本央行在两周后就将结束负利率,该行已为此做好了相应的准备。

而在此之前,日本政府也正式宣布,经济已经克服通缩,这标志着在与物价下跌作斗争近20年后的重大转变。

种种迹象表明,已经酝酿了很久的日元加息,就要启动了。

维持了近二十年的0利率时代,即将结束。

而此时此刻,日经指数已经突破40000点,来到了前所未有的高度。

接下来,它是继续高歌猛进,还是会急转直下?

一、奇葩的日元

日元是很特殊的货币。

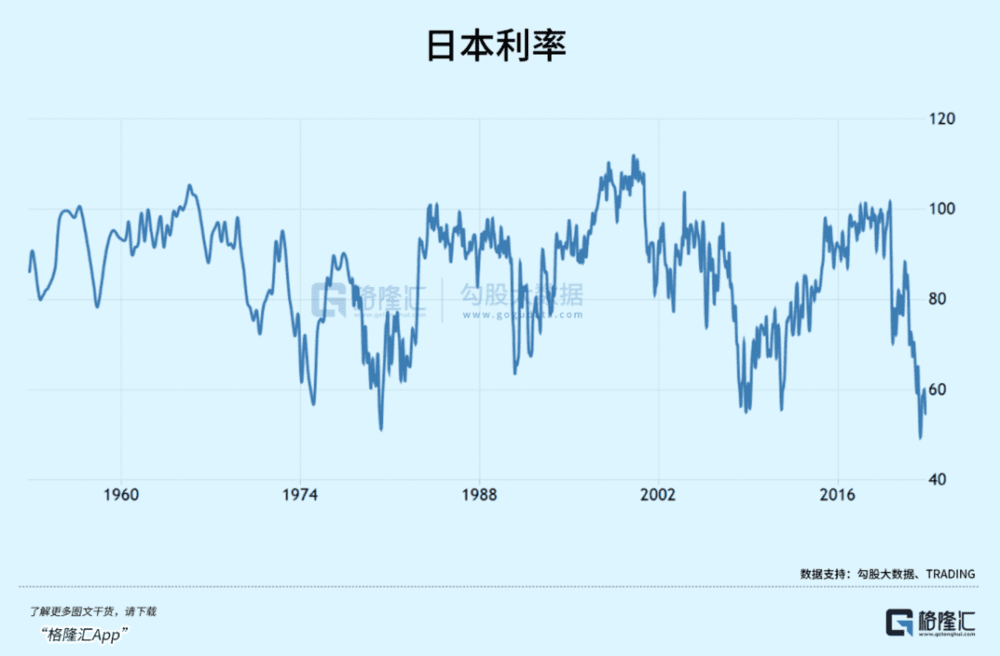

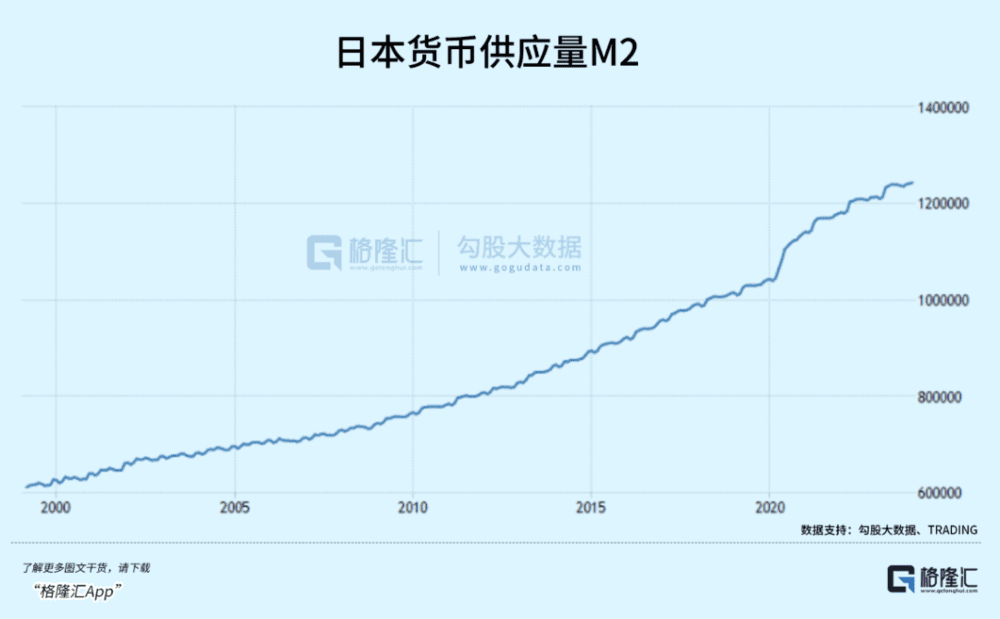

先看其利率,再看其M2。最近二十余年,日本一直在疯狂印钞票,且利率一直维持在超低水平。

在人类历史上,这还是独一份,很明显不正常。

不过,一种事物若长期不正常,我们就会把这种不正常,视为它的正常状态。

但最可怕的是,某一天它突然回归正常了。

即便不懂经济学,只看最简单的数学关系:商品价格=货币量(分子)/商品数量(分母)。

所以疯狂印钞最直接的作用,就是抬高物价、抬高通胀率,避免陷入恶性通缩。

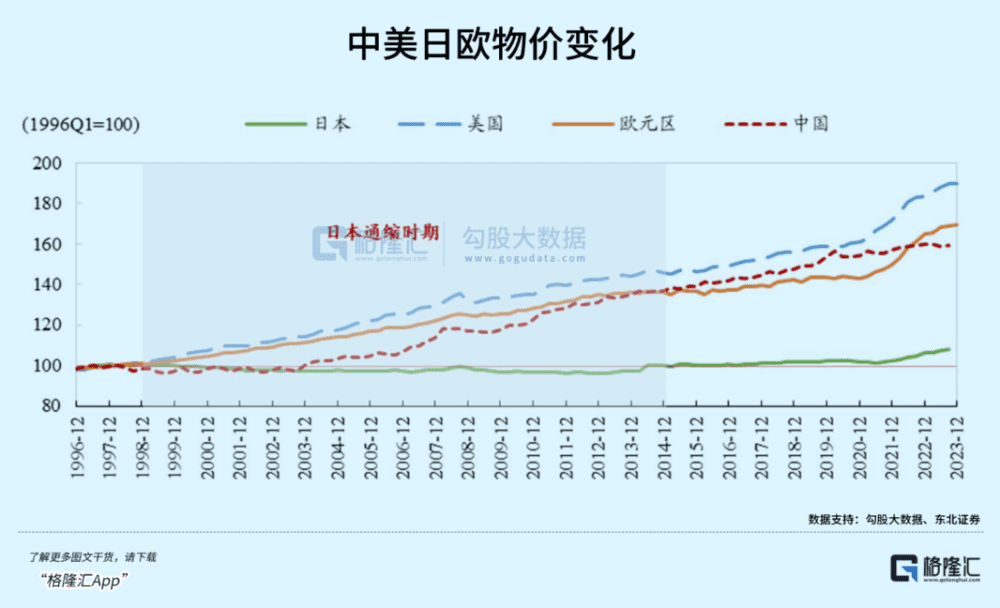

但日本的物价,近三十年并没有太大变化,这海量的钞票是白印了吗?

唯一可能的解释,就是分子出问题了,而且问题很大。

有相当大一部分日元,并没有在日本社会流通。

它们去了哪里?

在日本境内,有一个能容纳无限日元的超大市场。

不止是股市,外汇才是大头。

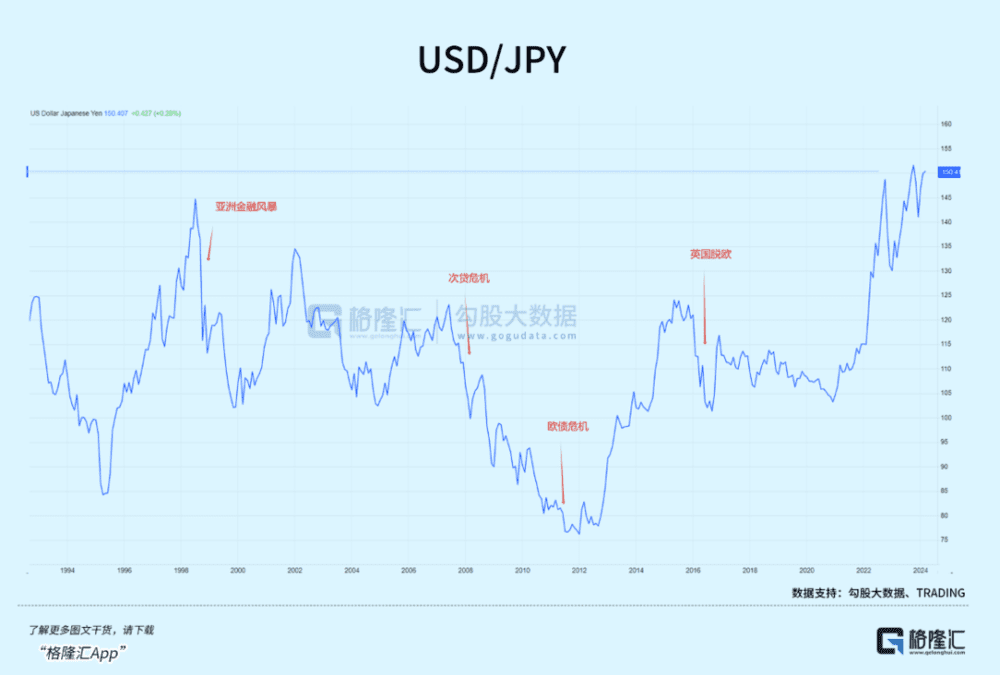

长久以来,依靠长期低利率、甚至负利率,日元的避险属性一直备受青睐。

逻辑再简单不过了。

当日本以外出现较好的投资机会时,国际资本就大量借贷日元,再将投资收益转换为美元、欧元等资产;而当局部地区出现不可预测的风险事件时,则反过来操作,将外汇兑换成日元。

这类低风险套利行为,在现代历史上多次重演,从次贷危机到欧债危机再到英国脱欧引发的巨震,国际资金都会扎堆涌进日本,推高日元汇率。

比如,巴菲特买入日本股票的资金,就基本全是借的。

2019年,伯克希尔首次发行日元债券,规模高达4300亿日元;2020年,又发行1955亿日元债券。

如此两次操作,巴菲特相当于从日本银行手里借到6250亿日元,约60亿美元。

这个数字,与伯克希尔在2020年8月买入5家商社股票的本金,基本吻合。

又比如,举世闻名的“渡边太太”们,也是先从负利率的日本银行借钱,然后通过外汇市场换成美元,轻轻松松赚到利息差。

外有巨鳄套利、内有全民兜售,导致海量日元流出、美元流入。

这部分钱究竟有多少,根本查不到。唯一公开的数据是:全球外汇市场平均每天的交易额高达6万亿美元,其中东京占30%。

其中很大一部分,都是日元美元互换买卖。

这种情况下,一旦日本央行逆转货币政策,导致日元与美元的利差变小,就必然捅破巨大的套利货币池子:加息→日元回流→美元流失。

紧接着,日本银行手里的日元数量,将以难以想象的速度迅速暴增。过去多年印的海量钞票,将以前所未有的速度回流到日本社会。

所以加息之后,日元不仅不会升值,反而可能比现在贬值得更快。

与此同时,美元大概也进入了降息周期。

这还只是一方面,更重要的,是可以缓解债务压力。

二、两全其美?

众所周知,日债号称全球三大泡沫之一。

不过日本债务结构有点特殊,超过93%的国债都由本土企业和国民持有。

换句话说,日本政府基本是跟自己人借的日元债。

而对内举债相对来说更好操作,只需把握好印钞规模,避免本国出现恶性通胀就可以,很多国家也是这么做的。

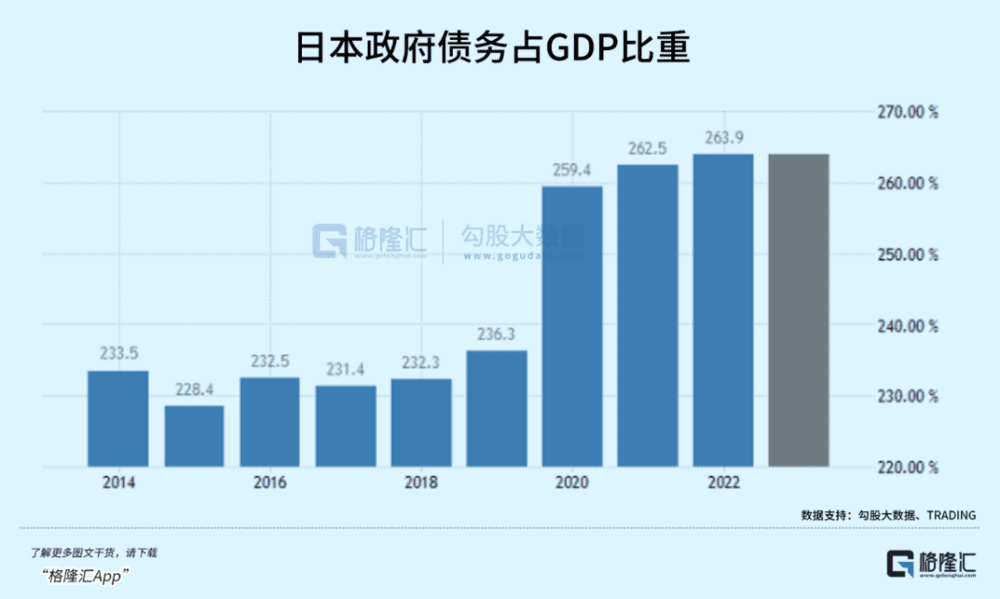

据日本财务省数据,截至2024年3月,日本债务规模达到1286万亿日元,再创历史新高,占GDP的比重超过260%。

债务一年比一年高,基本无法改变。随着举债规模扩大,政府每年要支付的利息,都成了个天文数字。

如此操作下来,迟早有崩盘的一天。

据推算,若利率上调1%,到2025年,日本政府偿还本息的负担,将增长3.7万亿日元。

此时此刻,或许就到了那个极限值。

怎么办?

简单啊,赖掉部分债务就可以了。

就现在来看,日本确实有可能做这种败人品的事:

日元贬值,意味着相同数额的债务,其实也在跟着贬值,换句话讲,自己的债务不就在实际上减轻了?

但也不可能直接就加。

日本发行的国债,很大一部分都是由央行直接印钞购买,这才导致债务滚雪球式增加。

如果央行突然不再疯狂印钞、不再放水,就意味着卖方市场急剧减少,日债收益率将迅速飙升。

更重要的是,东京外汇市场存在了那么多年,渡边太太们手里还有那么多钱。更何况,日本央行自己也得花时间准备,如果直接就加息,只会搞得同归于尽。

所以得慢慢来,不能直接取消YCC,先变相加息。

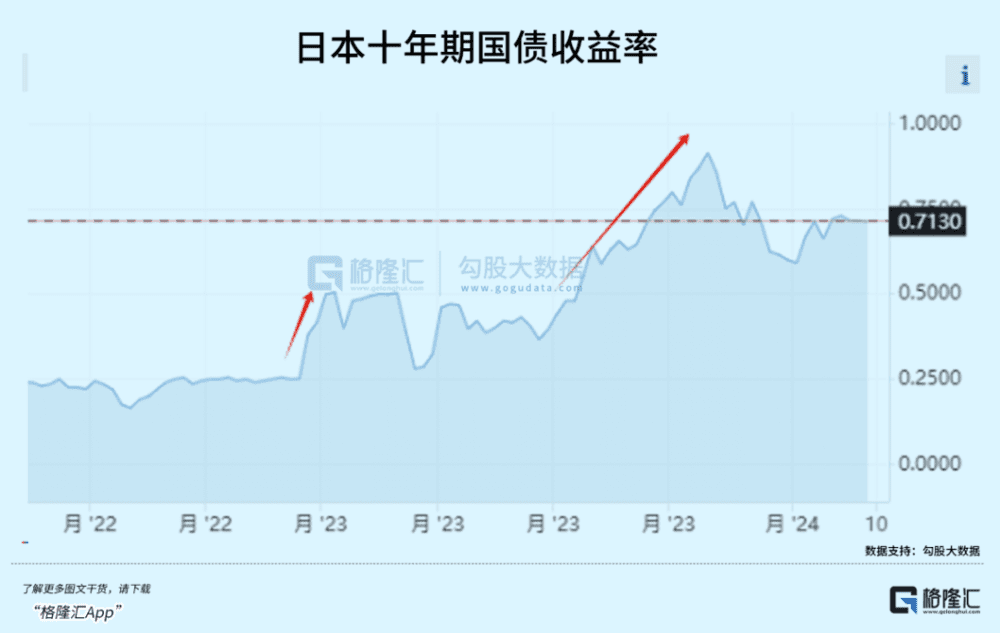

于是2022年12月20日,日本货币政策第一次转鹰,宣布将10年期国债收益率上限从0.25%上调至0.5%,并提高国债购买规模。

2023年7月28日,日本央行继续把10年期国债长期利率上限提升到1%。

10年期国债的收益率,基本可以当作日本的实际市场利率。

结果所有人都看到了,两次变相加息后,日元虽然在短时间内得到支撑,但很快就回到持续下跌的趋势。

日元下跌的同时,日本股市则持续长牛。

逻辑正如前面说的,日元是特殊的,加息只会让更多日元回流到日本银行体系,央行只需要把借贷人还的日元,再拿去买日债就可以避免流动性危机。

这种手法,虽然是治标不治本,但至少可以解燃眉之急。

如此一来,导致日本社会上的日元急剧增多,日本所有的资产,都等于变相降价了。

这就是为什么,日经都涨得这么高了,各大机构依然一再强调:日本资产被低估了。

因为以日元计价的资产,不停地在给自己降价,有什么理由不去抄底?

以上种种,理论上看起来美好,甚至有种痴人说梦的感觉。

但真操作起来,真可能那么顺利吗?

三、尾声

美国股市、XX楼市、日本债市,三大泡沫中任何一个爆掉,都将引发全球性金融危机,谁也无法独善其身。

日元是全球主要的流动性来源之一。加息后,日本央行自己不缺钱,但停止超发货币后,必然还是会抽走流动性。

日元会加速回流,日本股市很可能还将以更猛烈的姿态,继续创新高。

正如2023年上半年,以及最近3个多月的大牛市一样。

只不过,这次逻辑更硬。

试问,第三波一模一样的行情袭来,不论是日本散户、还是全世界所有投资者,谁能坐得住?

再不入场,可能就没有下一波了。

但涨得越高,就跌得越狠。

借贷者还回的日元,终究是有限的,能维持几年谁也不知道。

更何况,踩在日债这么个大雷上,日元加息的范围非常有限。

一旦利率上升到不可控的地步,日债收益率追上美债收益率(当然目前来看这个可能性较小),除非日元变成废纸,否则日本政府根本无法承受。

而日本国债一旦成了烂账,势必引发金融市场恐慌,导致更多资金撤出日本,国债收益率变得更高,日本央行将再也无法控制利率。

除了日本,更惨的是以日元贷款为锚定的部分东南亚国家,日元烂掉对这类金融资本累积不足的经济体是天灾。

更有甚者,届时日本国内手握大量货币的财阀,也将丢掉底线,加速抛售日本国债,加入到套利的狂欢中。

直到华尔街空头携海量资金,远赴万里疯狂抄底亚洲资产,一如1997年的故事。

这也可能是未来两年,全球资本市场最大的黑天鹅。

本文来自微信公众号:格隆(ID:guru-lama),作者:城北徐公