这两天,发生了两件耐人寻味的大事。

首先,据日本内阁数据,继去年三季度GDP下降2.9%之后,第四季度又下降0.4%。

整个2023年,日本的名义GDP按平均汇率换算,折合4.21万亿美元。

而2023年德国的名义GDP折合4.456万亿美元,居然超过了日本。

自2010年被中国反超后,日本再度失去全球第三大经济体的宝座,跌落至第四。

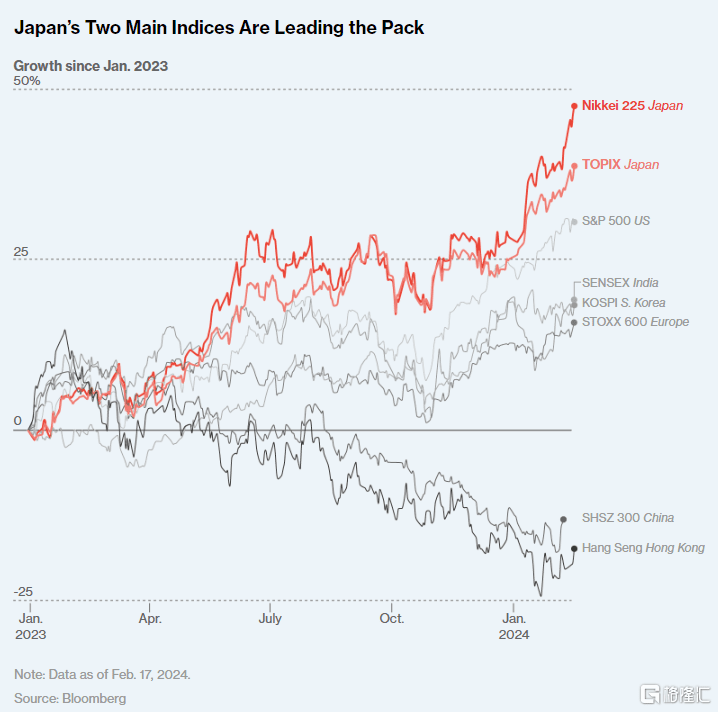

与之相对的,日本股市却依然牛气冲天。

截止2月22日,日经指数一度高达39157点,突破了30年前历史最高的38957点。

甚至,目前为止,各大机构对日经今年的走势,依然是一致看多。

比如2月15日,花旗集团就将该指数的2024年高点从39000点上调至45000点。

这就很奇怪了。

我们常说,股市是经济的晴雨表。

结果日本GDP下降,股市反而越走越强,且并没人觉得不妥,是不是矛盾?

矛不矛盾,关键得看,你对GDP、乃至经济的定义是什么。

一、虚假的GDP

GDP是个很神奇的数据。

比如,按俄罗斯的统计口径,他们去年的名义GDP总量超越德国,也说自己是世界第三。

但大多数人都选择无视、懒得评价。

为什么?

因为所谓名义GDP,尤其是日本的名义GDP,始终与汇率绑定。

二战后,美国给日本定下的汇率是1:360,一直维持到70年代。

如此之低,日本以美元计算的名义GDP数值,自然也就偏低。

但这并非全是坏事。

日元相对美元便宜,等于日本货相对美国人便宜。日本利用低汇率,拼命扩大对美国的出口。

量变产生质变,终于发展到美国乃至全世界都招架不住的程度。

整个80年代,全美三分之一的贸易赤字都来自日本,存在巨大的逆差。

1983年,卡特皮勒时任总裁李·摩根发布《美元与日元不匹配问题原因及解决方案》,指责日本利用汇率优势占美国便宜,导致制造业被重锤,大量工人失业。

经由媒体发酵,报告发出后,美国民间迅速掀起反日高潮。

愤怒的失业者们成群结队跑到大街上,打砸日本车;作秀的政客们当然也不会错过这个搏选票的好机会,在白宫门口直播砸日本收音机……

1985年9月22日,美、日、德、英、法签订《广场协议》,强迫日元升值。

目的很明确:就是要打掉日本货的竞争力,减少日本对美国的出口。

于是从1985年到2011年,日元汇率暴涨,美元兑日元一路从300多跌到75,连续打了四个滚。

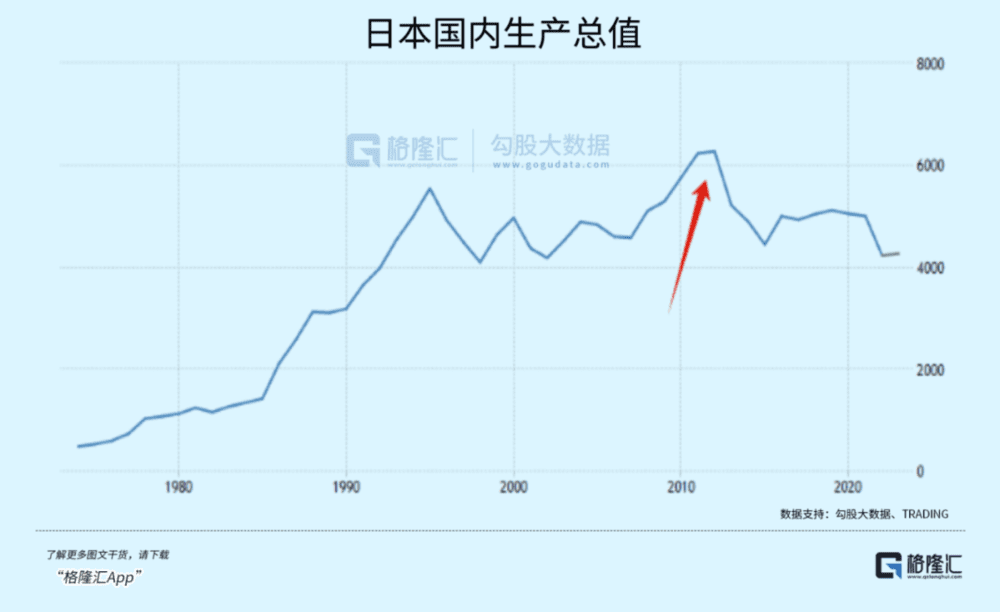

与之相对应的,日本的名义GDP,在“失去的二十年”中,仍然在继续上涨。

到2011年,也就是日元汇率达到顶峰的那一年,日本的名义GDP也达到历史最高点。

所以,如果只看纸面数据,压根就看不出日本哪里失去二十年了。

虽然不多,但人家GDP不还在涨么……

面子好看,里子难受。

在这个汇率上涨、名义GDP持续上升的阶段中,日本企业却苦不堪言。

最直观的是外贸。

日元越来越值钱,等于日本货越来越贵,出口的竞争力渐渐消退,极大压缩了企业的利润空间。

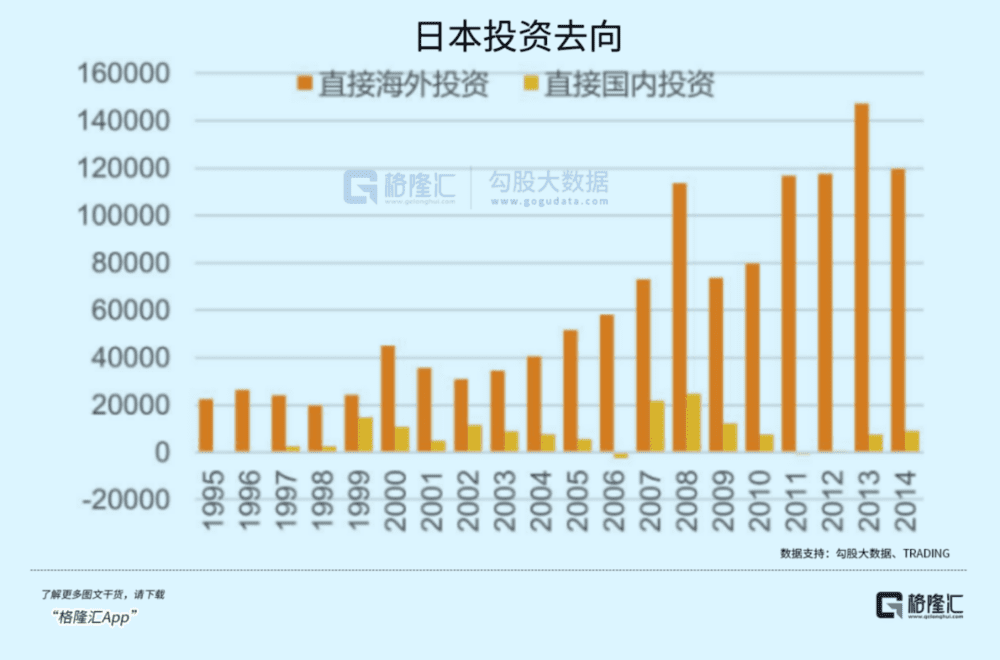

名义GDP的上涨,对国家经济并没有什么好处,顶多有利于海外投资。

结果是日本企业的大量资金都投资到国外,而国内投资严重不足,以至于日本国内经济越来越萧条。

即所谓失去的二十年。

回忆下就能发现,也就是在这段时间内,大量日企跑到中国投资。这两年,他们又都撤回国了。

直到安倍晋三的“放水经济学”正式实施,日本才开始大力打压汇率。

2012~2015年,美元兑日元迅速从75涨回125,日元汇率贬值了一小半。

与之相应的,日本的名义GDP自然也跟着大幅下跌。

但是,日本企业却因此保住了性命。

企业活下来的结果是什么?是保住了国民就业率。

是的,在名义GDP下降的阶段,日本国内的失业率反而不断下降。

这一点非常反直觉,但确实是事实。

所以说安倍晋三拯救了日本制造业,这个评价丝毫不为过。

为此,日本政府承受了欧美和隔壁韩国的巨大压力,韩国公开宣布不允许日本汇率降到110,还要求美国直接干涉日本的汇率。

过去十年,全世界围绕日元汇率问题的斗争,始终很激烈。

但日本始终坚持汇率在110上下浮动——这不是能发财的线,却是真正的生命线。

GDP减少只是面子问题,汇率太高是生死问题。

日本企业实在不想再回到2010年代高GDP高汇率、企业利润被汇率压掉、外贸竞争力丧失的糟糕时代了。

二、救日元还是救经济

过去二十年,日本实际上是西方阵营中“去工业化”最不明显的国家。在很多高端制造领域,依然是事实上的全球最强。

这个成就,相当程度上,就是压低汇率的成果。

但这种行为,与四十年前的日本,利用低汇率占美国便宜有区别吗?并没有。

尤其从2022年开始,日元贬值速度明显大幅加快,等于是加速吸盟友的血。

欧美澳韩能答应吗?必然不能。

所以,作为日本放水经济学的灵魂人物,安倍晋三必须死。

2022年7月8日,安倍在街头遇刺,震惊世界。

这之后短短几个月,美元兑日元汇率迅速涨到151.9,然后又快速跌回127。

2023年开始,日本央行开始连续出台政策,上调10年期国债利率上限,美元兑日元一路又回到150以上。

这一系列事件背后,必然发生了许多不为普通人所知的政治博弈。

大多数人一直觉得,日元贬值太快,日本政府的负债率又太高。

加息会抬高债务负担,降息又会加速货币贬值。

所以日本央行上调国债利率的行为,等于是在不违背YCC的基础上,边放水边加息。

本质上还是在救日元,只不过力度没那么大,所以效果看起来很一般。

但根据上文的逻辑,现在再回过头来想想,可能并不是我们想的那样。

日本绝大多数资源都需要进口,日元贬值肯定是有不利的一面。

但想当年,美元兑日元长期维持在300以上,远远超过现在,日本工业照样崛起了。

一样的道理。

因为日本企业在国内市场的销售,远远低于在海外的销售。

尤其在经过长达的三十年对海外大力投资后,国内外的销售差距必然还远大于七八十年代。

所以日元贬值后,企业在海外以美元计算的销售额换成日元后会增加,这反而是利好。

很明显,对整个日本而言,货币贬值利大于弊。

据日本大和证券估算:日元兑美元每贬值1日元,东京股票市场全部上市公司的利润将增加1980亿日元。

比如,日元兑美元每贬值1日元,丰田的利润约增加480亿日元,本田的利润约增加100亿日元,优衣库的利润约增加12亿日元……

这还是不考虑任何变量的计算结果。

但显而易见,日元越便宜,日本货就更便宜,销量必然增加,实际利润的数字,必然远远高于估算值。

日本股市为什么这么被外资看好?就是这个原因。

还不止于此。

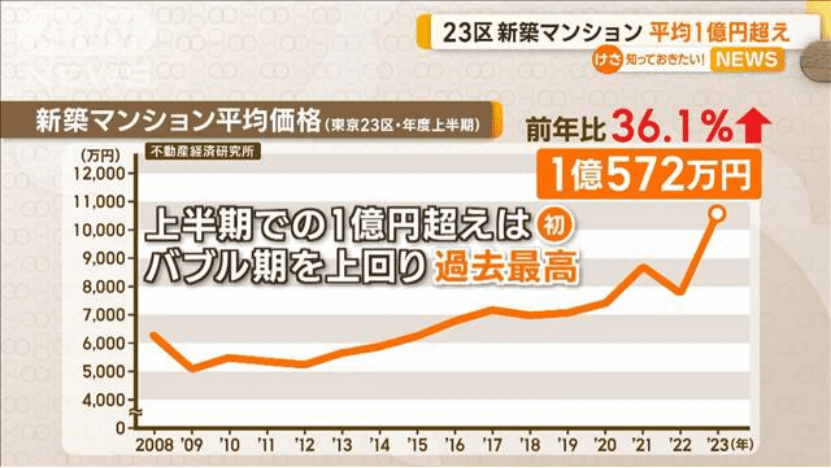

日元贬值后,以美元计价的日本土地、房产和劳动力都变得便宜了。

这非常有利于吸引外资。

比如台积电创始人张忠谋就经常抱怨,在美国建厂的成本比在中国台湾高50%。

但他从来没有抱怨过,在日本建厂的成本高,甚至一再主动找日本政府,希望获得再建工厂的土地。

所以,尽管日本股市已经涨了10年,日本房地产也早已走出下跌期,和股市走势呈正相关。

但大多数机构,包括巴菲特,依然一再强调:日本资产被低估了。

原因不言而喻。

不得不承认,日元贬值会给其国内带来恶劣的输入型通胀,抬高居民的生活成本。

比如,日本的电费上涨了20%,汽油价格也从130日元/升涨到170日元/升。

但这些,都只是疥癣之疾。

从去年开始,日本政府就要求国内企业大幅涨薪:瑞穗金融集20%、日本电产7%、任天堂10%、永旺集团7%、三得利6%、世嘉30%、优衣库40%……

同时,还推行能源补贴政策,如对每升汽油补贴42日元,对每家的电费也进行补贴,以对冲日元贬值对居民生活的负面。

很明显,日本政府并不会为了保民生,而去抑制日元贬值,替代手法有很多。

确保经济长期增长,与稳定货币汇率,哪一个优先级更高?

很明显是前者。

三、尾声

基于以上所述,甚至可以断言:日本股市在突破历史最高点后,还会走得更远。

日本重演四十年前的玩法,利用低汇率的优势,经济继续走强是可以肯定的。

但能走多远,这个就不好说了。

首先,以日本如今的重度老龄化的人口结构,肯定是不具备重现当年辉煌的客观条件了。

这是客观因素。

其次,还有人祸。

想当年,以日本工业之强,如果不是被欧美联手扼杀,必然会一路狂奔,不存在所谓失去的二十年。

但无形之手就是存在。

一旦日本表现得过于强势,历史一定会重演,它一定会再被重锤。

俯瞰历史,日本的经济发展诉求,和它所需要的政治能量,形成了巨大的冲突。

没有任何一场经济事件是单纯的经济事件。

日本的经历,是一份宝贵的教案、是一位好老师、是我们摸着过河的石头。

本文来自微信公众号:格隆(ID:guru-lama),作者:万连山