金价的齿轮从3月1日晚上开始转动,第二天即跳涨,本周五天,金价连续创出新高。而相比实物黄金市场的相对“谨慎”,金融市场仍在热盼金价节节攀升。(图/视觉中国)

悄无声息之间,黄金价格又迭创历史新高。

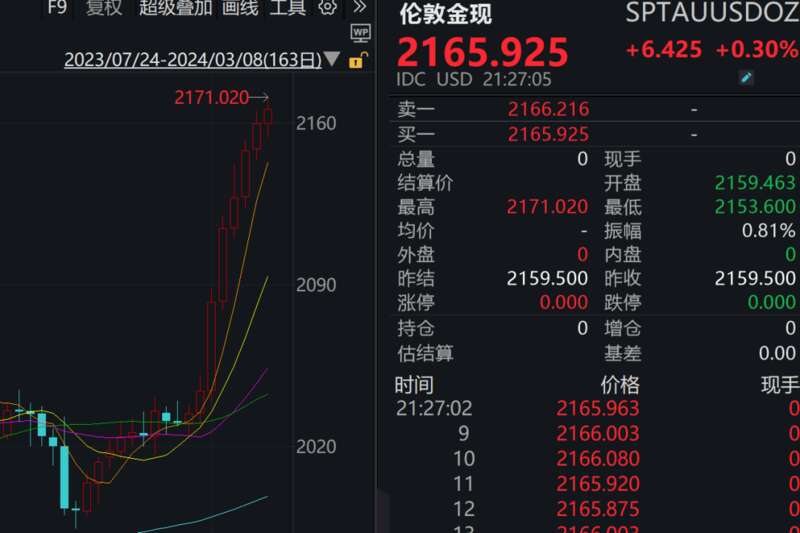

截至3月8日晚10时,伦敦现货黄金交易价格报在2165.9美元/盎司附近。COMEX黄金期货价格一度冲至2178美元/盎司,双双刷新历史最高纪录,并且连续5个交易日创下收盘历史新高。

3月以来,全球黄金价格累计涨幅达到117美元/盎司。

这周金价突然猛涨,网友热议:

见证历史!有人连夜变现289万元

金价的齿轮从3月1日晚上开始转动,第二天即跳涨,本周五天,金价连续创出新高。据潮新闻报道,杭州不少珠宝行业圈内人都说:每天见证历史,这两天基础金价更是站稳了500元/克,多家金店金价已挂出了每克655元-658元的价位

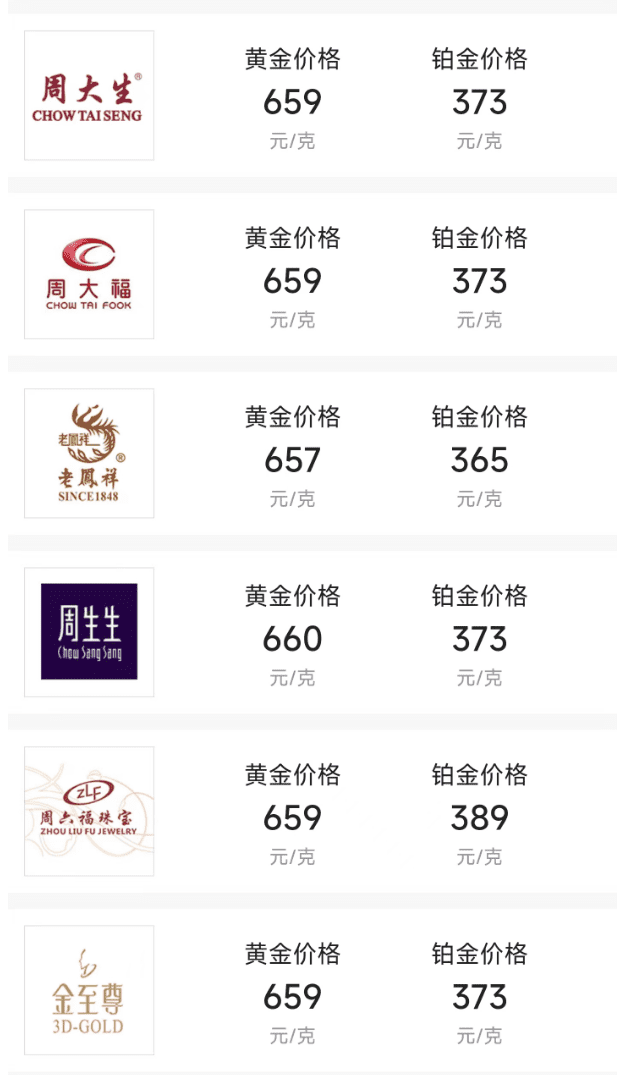

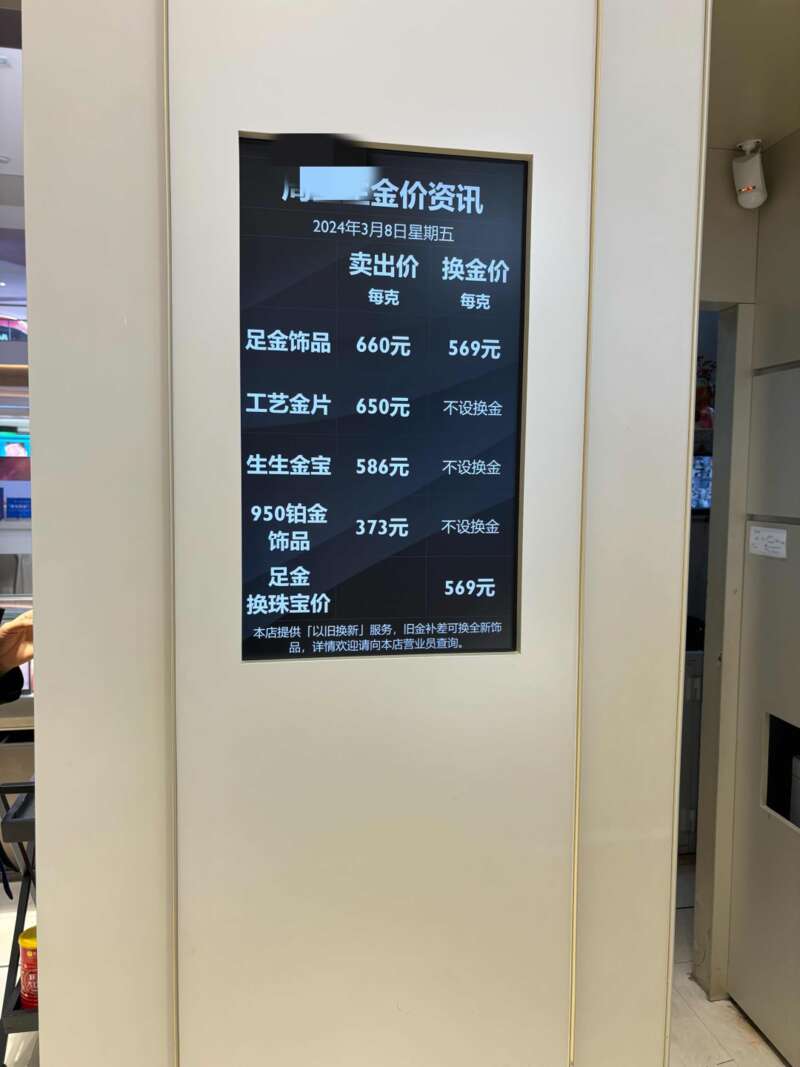

图/各品牌金店3月8日黄金价格已破655元/克

3月1日晚上,黄金回收价格为482元/克,客户一把变现289万元。“散客当中有6千克金条还是蛮少见的,所以我对他印象很深刻。”回收公司负责人说。

图源/潮新闻

有人选择观望,等回调

近日,21世纪经济报道记者走访上海多家黄金零售门店了解到,尽管金价大涨带来部分消费者的跟风买盘,但多数金店负责人同样担心“金价偏高,或压制部分黄金首饰购买需求”。

一位金店负责人告诉21世纪经济报道记者,他们一方面乐见金价上涨,因为这的确会撬动部分消费者的买涨不买跌心理,促进黄金饰品销售,另一方面也担忧迭创新高的金价,正令越来越多消费者选择“观望”——等待金价回调再买,抑制了部分金饰购买需求。

“这种状况已经开始出现。3月初金价刚启动大涨行情,多位消费者一口气买了10余万的投资型金条,但过去两天金价迭创新高之际,因婚庆或生宝宝而购买金饰的消费者有所减少,甚至部分消费者每天会来门店看一下黄金价格,希望等待金价回调再买。”他告诉记者。目前,不少金饰的零售价格(加工费+黄金价格)已超过650元/克,令部分消费者感到“比较贵”。

图源/21数据新闻实验室

与此同时,他还注意到,过去两天黄金回收量明显增加,部分消费者开始逢高“卖出”投资型黄金获利了结。

金饰加工企业面临风险增大

一位金饰加工企业负责人告诉记者,面对突如其来的金价迭创新高行情,他们已全部采取“来料加工”模式,不愿再自行承担金价涨跌风险。

“尽管业界普遍看好金价在未来一段时间将继续上涨,但对我们而言,当前黄金采购成本已经偏高,一旦金价突然回落或令我们遭遇难以承受的自营业务亏损。”他告诉记者。3月7日,上海黄金交易所的AU99.99黄金交易价格已突破500元/克,令不少金饰加工企业感到未来金价波动幅度可能加大,自营业务(自己采购黄金加工成金饰再出售给下游零售门店)所面临的市场风险骤增。

这位金饰加工企业负责人向21世纪经济报道记者透露,尽管美联储年内降息有助于提振以美元计价的黄金价格,但国内黄金采购加工销售是以人民币计价的。若美联储降息令人民币兑美元升值幅度超过美元计价黄金价格涨幅,境内以人民币计价的黄金价格反而可能冲高回落,令黄金加工企业自营业务面临较高的亏损风险。

记者多方了解到,相比实物黄金市场的相对“谨慎”,金融市场仍在热盼金价节节攀升。

华尔街为何买涨黄金?

一位华尔街对冲基金经理向记者直言,目前,越来越多华尔街投资机构都在刻意“忽视”美联储降息步伐可能进一步延后与美元实际利率趋涨(因美国通胀进一步回落)等不利因素,执意增加黄金期货期权多头看涨头寸。

影响金价的关键因素,详见↑

美国商品期货交易委员会(CFTC)发布的最新数据显示,截至2月27日当周,以对冲基金为主的资管机构持有的COMEX黄金期货期权净多头头寸较前一周继续增加369400盎司。

数据显示,当前10年期美国国债收益率徘徊在4.1%附近,但考虑到美国通胀率正逐步跌向2%目标值,若美联储进一步延后降息步伐令美债收益率维持在4%以上,美元实际利率仍将呈现上涨态势。

在华尔街对冲基金经理看来,华尔街投资机构之所以“逆势”增持黄金多头头寸,一个重要原因是他们发现他们手里的黄金投资占比偏低,难以应对美国大选、国际地缘政治风险持续升级、美股回调等风险。

记者获悉,当前不少华尔街资管机构的美股投资集中度偏高,导致黄金的投资占比不到5%。但随着未来市场不确定性日益增加,他们也意识到有必要将黄金投资占比重新恢复到10%左右。

道明证券高级商品策略师Ryan McKay表示,黄金价格还可能继续走高。原因是一些谨慎的宏观交易员发现他们此前对黄金的投资力度不足,尤其在市场普遍预期美联储或在6月降息的情况下,他们需赶在美联储降息前尽快将黄金配置占比调高至一个合理水准。

道明证券认为,一旦美联储开始降息,黄金将涨至2300美元/盎司。

一位贵金属交易经纪商向记者指出,相比资产配置结构的调整,当前华尔街对冲基金更热衷针对美联储6月降息的套利投资。其中,买涨黄金价格就是一个重要套利投资选项。原因是多数投资机构发现,每逢美联储扣动降息扳机令美元指数与美债收益率回落,黄金总会出现一轮上涨行情。

美国每100天增加约1万亿美元债务

盛宝银行大宗商品策略主管Ole Hansen表示,尽管美元走强等不利因素犹存,但对冲基金等投资机构负责人正急于重新建立对黄金的看涨押注。究其原因,是美国债务规模扩张速度过快,令美元信用受损程度加剧,导致投资机构纷纷转投黄金避险。

数据显示,过去一段时间,美国每100天增加约1万亿美元债务,令金融市场担心美国财政收入日益无力支付庞大的美债本息兑付金额,导致美国彻底陷入“以债养债”的恶性循环,最终重创美元的全球信用,迫使更多海外央行与投资机构削减美元资产,转投黄金避险。在这种情况下,不少对冲基金开始策略性地调仓,用黄金替代美债资产。

“这些对冲基金有着简单却高效的投资算盘,只要他们能不断推高黄金价格,就会有更多资金跟风入场,令他们的黄金投资回报更加丰厚。”前述华尔街对冲基金经理直言。

全球央行爆买黄金

在多位业内人士看来,面对迭创新高的黄金价格,全球央行是否继续“高成本”增持黄金储备,将对未来黄金供需关系与价格走势有着举足轻重的影响。

1月底,世界黄金协会发布的最新《全球黄金需求趋势报告》显示,去年全球央行购买黄金规模达到1037吨,创下历史第二高位,仅比2022年减少45吨。

值得注意的是,鉴于去年全球黄金需求约在4500吨,各国央行购买的1037吨黄金储备,已占到全球黄金需求的约1/4。

今年以来,全球央行购买黄金的热情依旧旺盛。

国际货币金融组织(IMF)发布的最新数据显示,1月全球央行官方黄金储备增加39吨,是去年12月购买量的逾2倍。

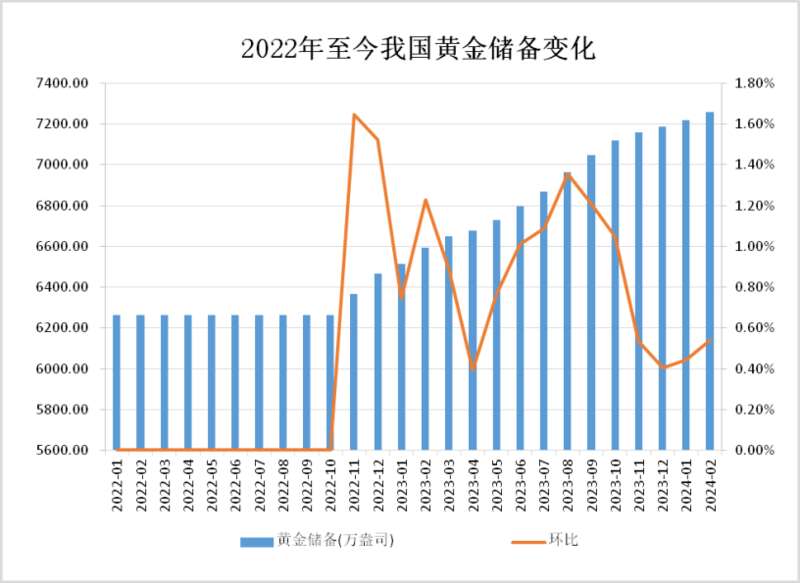

3月7日,中国央行发布最新外汇储备数据显示,截至2024年2月末,中国黄金储备达到7258万盎司,较1月份环比增加39万盎司。

也有业内人士指出,鉴于此轮黄金价格大涨行情从3月初启动,面对迭创新高的黄金价格,全球央行是否在3月之后继续大手笔增持黄金,仍是未知数。究其原因,一是不少国家若认为黄金价格偏高,很可能会暂缓增加黄金储备的节奏,二是埃及、土耳其等国家或因遭遇外汇短缺、外债兑付压力高企与国内通胀状况恶化等问题,反而可能出售部分黄金储备“救急”。

世界黄金协会中国区CEO王立新此前接受本报记者采访时指出,全球央行增持黄金储备,不是基于短期盈利的目的,而是外汇储备资产战略性配置的考量。一旦国家央行制定新的外汇储备资产配置政策,它就会持续一段时间。

“此外,全球央行之所以愿意持续增持黄金储备,更看重黄金资产的安全性和可变现流动性、资产估值的稳定性作用。所谓稳定性,就是黄金与其他类型金融资产的关联性非常低,甚至存在反周期性,从而降低储备资产规模的波动幅度。”他表示。还需注意的是,随着金融市场极端状况出现几率的增加,包括西方国家的金融制裁措施等,黄金也能起到提升某些国家外汇储备资产安全性的作用。

多位熟悉央行增持黄金储备方式的黄金公司人士告诉记者,事实上,不同国家央行增持黄金储备的方式截然不同,但这些方式都能令央行将黄金储备采购成本控制在一个合理范畴。比如有些国家央行会直接与本国黄金开采公司签订协议,按照一定加权平均价格收购后者开采的实物黄金,也有一些国家央行会趁着本国货币汇率高企时在当地收购实物黄金,因为本国货币汇率高企令以本币计价的黄金价格相对较低,可以摊薄黄金储备采购成本。

在多位华尔街投资机构人士看来,若全球央行今年增加的黄金储备规模与去年相当,无形间将给迭创新高的黄金价格起到明显的“托底”作用。

他们直言,目前金融市场普遍认为全球央行今年增持黄金储备的力度不会明显减弱,原因是黄金往往在美国大选、国际地缘政治风险持续升级、美股回调等风险不确定性增加期间具有相对良好的表现,并起到显著的资产避险作用。

世界黄金协会资深市场分析师Louise Street也指出,黄金在危机时期的良好表现,一直是全球央行购金的主要原因,这也预示着今年央行的购金需求很可能将保持旺盛态势,并可能助力抵消因金价上涨和经济增长放缓而导致的实物黄金消费需求疲软。

花旗集团美洲大宗商品研究主管Aakash Doshi表示,多国央行大举增持黄金储备是去年以来黄金价格保持坚挺的关键原因,此举令黄金的结构性价格下限已被抬高。

摩根大通预测,2025年上半年期间,美联储的降息预期升温、加之全球央行若能持续大举增加黄金储备,全球黄金价格有望涨至2300美元/盎司。

前述华尔街对冲基金经理向记者表示,考虑到今年是美国大选年,加之国际地缘政治风险持续升级,政治走向不确定性正令越来越多投资机构与全球央行选择进一步加仓黄金资产以应对黑天鹅事件。

因此,迭创新高的黄金价格未必会成为阻碍全球央行继续增持黄金储备的绊脚石,但全球央行也需寻求更多元化的方法,力争在金价迭创新高环境下尽可能地将黄金采购成本控制在一个更合理区间范畴。

今日话题

你这周买黄金了吗?怎么看金价大涨?

“特别声明:以上作品内容(包括在内的视频、图片或