该来的迟早会来,建滔控股子公司向香港法院递交了碧桂园清盘呈请。实际上碧桂园将步恒大后尘,早有信号。碧桂园债务危机对市场的冲击,可能比恒大更大。在清盘呈请书信息披露后,碧桂园的股价周三下跌了11%。

一、该来的迟早会来,建滔控股子公司向香港法院递交了碧桂园清盘呈请。

2022年6月,中国恒大债权人向香港高等法院递交了提请恒大清盘的申请。2024年1月29日上午,香港高等法院下达了对中国恒大的清算令。接着,在当天下午,又指定了安迈企业咨询公司董事总经理米德尔顿和黄女士为中国恒大破产案的联合清算人。按照香港的清算法律,中国恒大被破产清算人接管。

在这一轮房地产下行调整周期中,由于房企销售大幅下降导致大多数房企资金流紧张,相当部分销售收入远不够还本付息,导致地产债务风险蔓延。曾经的地产业TOP 1,恒大倒下了,但地产债务风险出清阶段,才刚刚开始。

因为碧桂园踏着恒大走过的路,正在被债权人推着走向了破产清算的门口。

2月28日,周三,路透社报道称,呈请人香港上市公司建滔控股的持牌放债人附属公司Ever Credit Limited,已经正式向香港法院提交了清盘债务重创的碧桂园的申请。路透社说,这是最新一家可能面临破产清算的中国房地产开发商。

作为中国最大的房地产公司之一,截至2023年6月,碧桂园已经积累了超过1.36万亿元人民币(1910亿美元)的债务,成为继恒大之后,房地产行业危机的新象征,引发了人们对房地产债务更广泛蔓延的担忧。

据悉,该清盘申请人Ever Credit Limited在提交法院的文件中列出,碧桂园应偿还该公司约16亿港元(2.04亿美元)。

2023年10月,Ever Credit Limited的母公司建滔控股披露,碧桂园未能按期归还18.8亿港元的贷款中到期应偿还的15.98亿港元。

周三,碧桂园在向香港交易所披露的信息中表示,该公司将强烈反对Ever Credit Limited提交的清盘呈请书。碧桂园说,“公司打算继续积极地与离岸债权人就其重组计划进行沟通和合作,目标是尽快向市场公布债务重组条款。”

Ever Credit Limited表示,香港法院的法庭听证会,确定于5月17日举行。

二、实际上碧桂园将步恒大后尘,早有信号。

或许是巧合,或许是穆迪(Moody's)更早得到了Ever Credit Limited将向香港法院呈请碧桂园清盘的消息,反正在上周,穆迪突然以“商业原因”为由,取消了对10家中国开发商的信用评级。

2月23日的《每日电讯报》称,穆迪撤回了包括洛根集团(Logan Group)、融信中国(Ronshine China)和正荣地产集团(Zhenro Properties Group)在内的10家中国开发商的评级,称这一决定是出于“商业原因”。

当天,穆迪撤销了我国主要的坏账管理公司之一、长城资产管理公司(China Great Wall Asset Management)的Baa3评级,令该公司距离垃圾信用仅一步之遥。

在2023年12月,胆大妄为的穆迪,甚至将我国主权债券的前景下调至负面。

毫无疑问,随着穆迪撤回了对一系列主要地产公司的信用评级,以及Ever Credit Limited向法院递交的要求碧桂园清盘的呈请,加剧了备受流动性危机打击的房地产行业的困境,令房地产危机进一步加深,也必然对我们重振经济的努力添加困扰。

2023年8月8日的《华尔街日报》报道,碧桂园8月7日应付的2250万美元利息未能按时支付。涉及的两笔债均在新加坡挂牌,发行规模均为5亿美元,即总共10亿美元。根据Tradeweb数据,这两笔分别定于2026年和2030年到期的债券价格已暴跌至不到面值的8%。

2023年8月份的第一财经报道称,有机构人士透露,碧桂园已经在筹备债务重整,近期有望启动相关程序,该公司已聘请中金为财务顾问,主导重整事宜。从9月起至2024年初,公司将面临多笔债务集中到期的兑付压力,总金额大约100多亿。

三、碧桂园债务危机对市场的冲击,可能比恒大更大。

很多人认为,碧桂园的负债并不高,负债比恒大2.4万亿少了1万亿,所以风险并不大,无需过分紧张。还有人认为,碧桂园的银行贷款只有2713亿元,没什么债务风险。

虽然碧桂园截至2023年6月的1.36万亿元人民币债务,只有恒大2.39万亿元人民币负债的57%,截至2023年上半年,碧桂园的总资产约1.62万亿元,比恒大集团1.38万亿元总资产多17%,但由于碧桂园和恒大的资产结构差异巨大,以及碧桂园在2022年、2023年还冒险开工了数量众多的新楼盘,实际上如果按照资产处置变形情况评估,碧桂园的变现资产债务率,大概率会低于恒大。碧桂园的风险远超出财报账面的风险。

第一,银行贷款在负债中的比重越低,负债成本越高,债务风险越大。

房企的负债结构复杂,但有一点是肯定的,那就是贷款是房企成本最低的负债,也是房企能够满足信贷条件的负债。因此这部分负债占比越小,说明企业债务成本越高,风险越大。所以大家可以观察到,国企的贷款与债券等低成本负债占比远高于民企。

截止到2022年底,碧桂园的总负债为14349亿元,但这其中贷款仅为2713亿元,仅占负债总额的18.9%。而恒大总负债约24374亿元,其中银行贷款5700亿元,占负债的23.4%,比碧桂园的18.9%高得多。

第二、市净率越低,贷款风险越高。

市净率是资产市值与资产财务报表价值的比率。上市公司在财报中虚高资产价值,是应对债权人和投资人的必备功课,也是普遍现象,资产的销售或处置价值,即资产市值,往往低于财务价值。

众所周知,碧桂园主打三四五六线城市与乡镇市场,公司项目遍及全国超过1400个城镇。因而碧桂园的资产,三四五六线城市占比非常大,而这一轮人口下行、房地产下行周期和经济下行周期,都是从六线开始向上蔓延。

依据碧桂园2021年的公告数据,其来自三四线城市的销售额占比达68%,合同销售额排名前十的城市,大部分为三四线城市。

在目前这种越下沉销售萎缩越大的结构性房地产市场中,碧桂园这种布局四五六线城市的房企,现金流获取难度更大,偿债能力更差,翻身的可能性更小,风险自然更大。

第三、在建项目越多,债务风险越大。

对于房企而言,未建的地皮和已经建好但未销售的房产,是相对容易处置变现的资产。在建的项目则是最难变现的也是变现折扣最大的资产。

根据彭博社的报告,截至2023年6月,碧桂园在建项目高达3121个,居全国房企之冠。是第二名龙湖集团的接近三倍,是恒大当时778个在建项目的四倍。这意味着碧桂园需要投入恒大4倍、龙湖3倍的后续资金才能确保项目完工,预售房屋不烂尾。

再换个角度,如果需要处置碧桂园的资产来清偿债务,碧桂园变现困难、折价率高的在建资产,是恒大的4倍。折现率计算,碧桂园的资产负债率将超过105%。

四、在清盘呈请书信息披露后,碧桂园的股价周三下跌了11%。

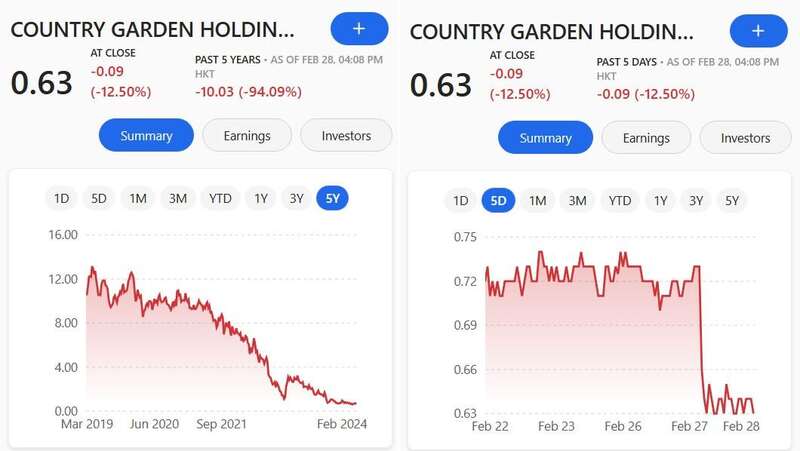

2月28日收盘,碧桂园股价跌至0.63港元,比前一天下跌了11%,比一年前的2.58港元下跌了75.6%,比五年前的12.94港元下跌了95.1%。

虽然碧桂园表示,将继续“积极与境外债权人就重组计划进行沟通和合作”,但清算呈请仍然给其股价蒙上阴影。

碧桂园在声明中还表示:“单一债权人的激进行动不会对我们公司的建筑物担保交付、正常运营和海外债务的整体重组产生重大影响“。

“碧桂园花了太长时间,搞砸了更换顾问并浪费时间,所以人们失去耐心并宁愿清算他们也就不足为奇了,”一位碧桂园美元债券投资者告诉路透社。

但由于房地产的下调还未到位,还在继续探底,作为民营企业碧桂园,也不太可能获得财政资金的支持,在销售额、房价尚高时都无法履约的债务,在销售额更低、房价更低的现在或未来半年到一年,也就更难履行债务合同了。

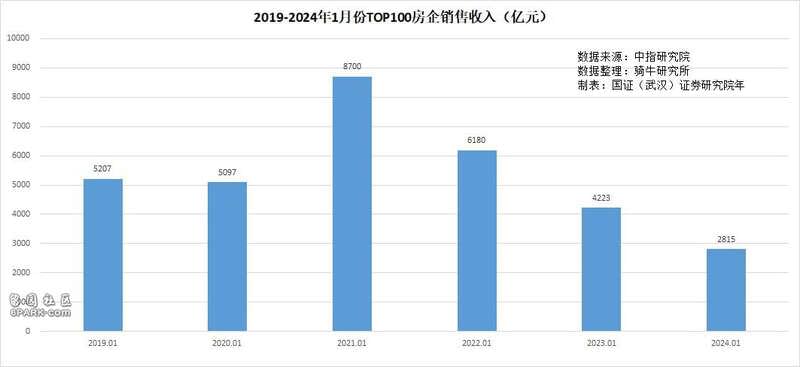

根据中指研究院的数据,百强房企销售收入,2019年1月为5207亿元,2021年1月为8700亿元,2024年1月为2815亿元,2024年1月比降准降息前的2021年1月下降了67.6%,比疫情前2019年1月下降了45.9%。

2024年春节假期,25个代表城市新房日均成交面积,较上年春节假期下降约27%。