2023年,与其说是消费复苏年,不如说是消费修复年。国家统计局的数据表明,修复需要的时间不止一年。

除了消费复苏不及预期,投资风向变化、IPO退出受阻、已上市企业二级市场表现不佳等因素叠加,导致2023年的消费投资更谨慎了。

消费行业多个细分领域迎来洗牌年,或进化成真正的头部,或黯淡离场。

表1:社会消费品零售总额同比增速

图片来源:国家统计局

一、消费投资更谨慎了,融资数量和金额双降

1. 融资事件和金额,同比下降24.6%和41.4%

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

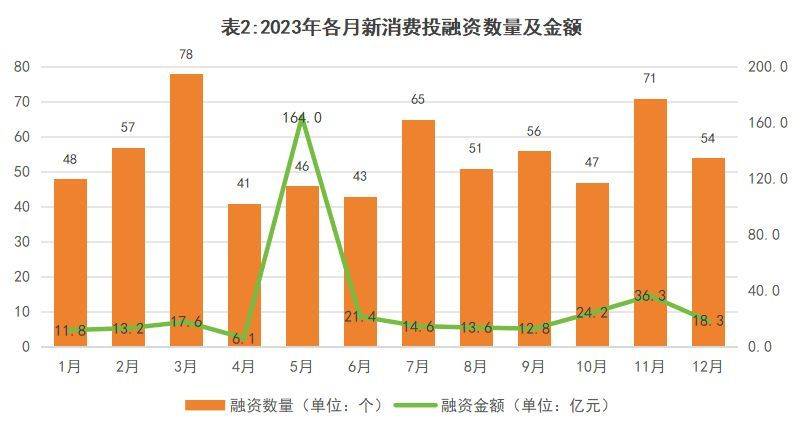

据蓝鲨消费不完全统计,2023年,新消费领域共发生投融资事件657起,不考虑IPO轮次的话,披露的融资金额约353.9亿元。相比2022年的871起和604.3亿元,融资数量和融资金额双降,同比分别减少24.6%和41.4%。

2. 咖啡、茶饮、智能可穿戴设备等领域融资数量超过2022年

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

与2022年相比,食品饮料、餐饮、服务商、消费级智能硬件、跨境出海在投融资数量上依然领先于其他细分赛道;同时,各细分赛道投融资数量基本都有所下滑。

但进一步细分会发现,尽管整体下滑,但咖啡、现制茶饮、食饮品上游的农业、中式汉堡、预制菜、智能可穿戴设备、跨境出海服务商等领域的投融资依然十分活跃。

据蓝鲨消费不完全统计,2023年,咖啡赛道投融资数量近40起,现制茶饮赛道投融资数量16起,食饮品上游农业投融资数量24起,中式汉堡投融资10起,智能可穿戴设备投融资数量超30起,均超过2022年水平。尽管预制菜和跨境出海服务商投融资数量有所减少,但依然有16起和20起投融资。

3. 投早投小为主,消费产业迎来上市潮

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

从融资轮次来看,仍以早期投融资为主。其中,天使轮和A轮系列投融资占比均超1/5,种子轮到A轮的投融资合计占比44.9%。B轮至D轮投融资合计占比仅有5%。

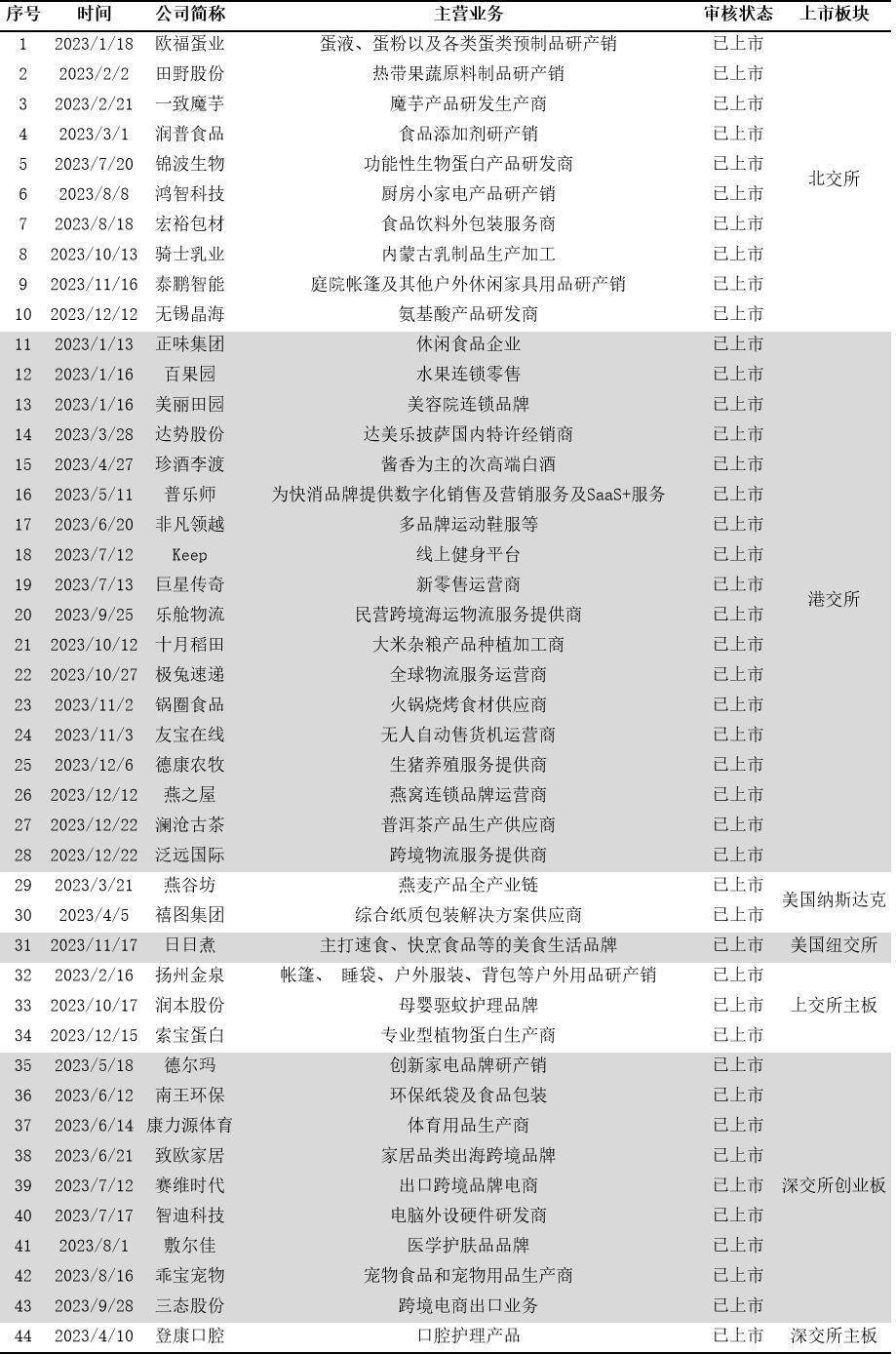

表5:2023年上市和挂牌的消费企业

表6:2023年在新三板挂牌的消费企业

尽管IPO阶段性收紧,仍有61家消费企业成功上市或挂牌新三板,该数字超过了2022年。截止到2023年末,A股和港股仍有至少30家消费企业排队上市。

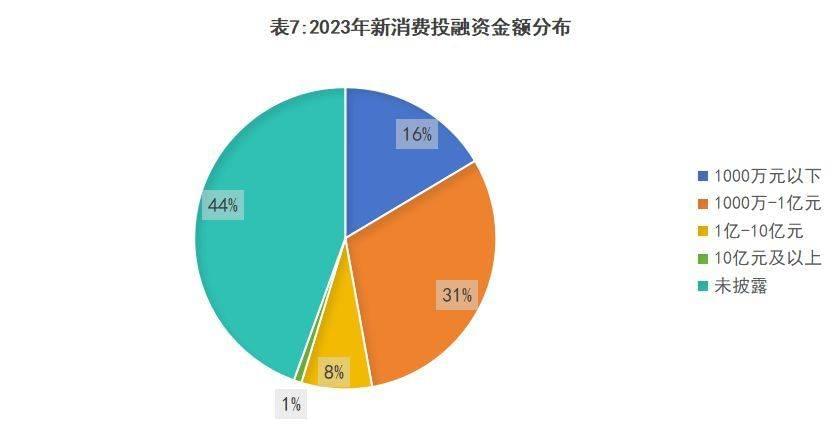

4. 千万级投融资为主,亿元级投融资73起

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

据蓝鲨消费估算,不考虑IPO轮次和未披露金额的投融资事件的话,投融资总额约为353.9亿元。

从公开金额的投融资事件来看,千万级别的投融资事件最多,占比近1/3。其次是百万级别的,这与投早投小的趋势相一致。亿元级别投融资72起,10亿及以上级别投融资5起,相比2022年,亿元级(含近亿和约亿)和10亿级别投融资事件均有所减少。

表8:2023年早期轮次就获得亿元级融资的消费相关企业

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

若公开信息属实的话,据蓝鲨消费统计,在天使轮和A轮,就拿到亿元级(含近亿和约亿)融资的项目有29个,分布于消费级智能硬件、咖啡、休闲零食、营养及养生品牌、宠物用品等细分领域。

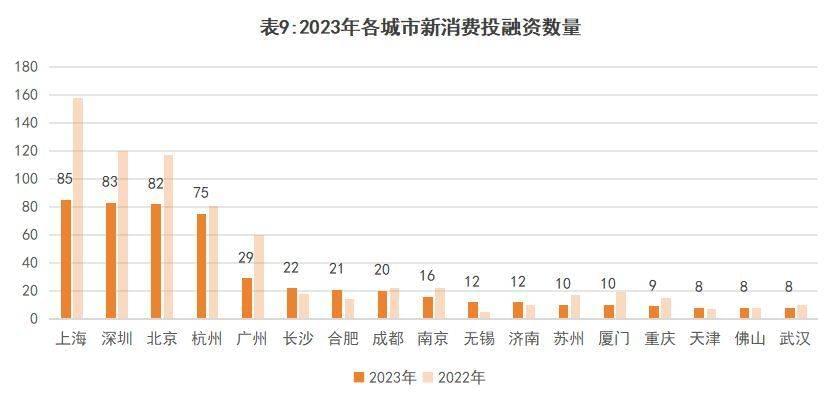

5. 新消费投融资仍集中于一线和超一线城市

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

新消费投融资在地域上非常集中,主要发生在一线和超一线城市。

分城市来看,深圳、上海、北京、杭州、广州的投融资数量最多,分别有85、84、82、81和75起投融资事件,合计占比54%。主要是因为这些城市的创业更为活跃,消费创业更为聚集。

分省级行政单位来看,广东、浙江、上海、北京的投融资数量远远多于其他省份或直辖市,分别有134、91、85、82起投融资事件。

分区域来看,近9成的新消费投融资事件发生在长三角、珠三角、京津冀、川渝、山东、湖南、福建、湖北这8个地区和省份。

6. 投资机构方面,VC投资稳字当头,产业投资正盛

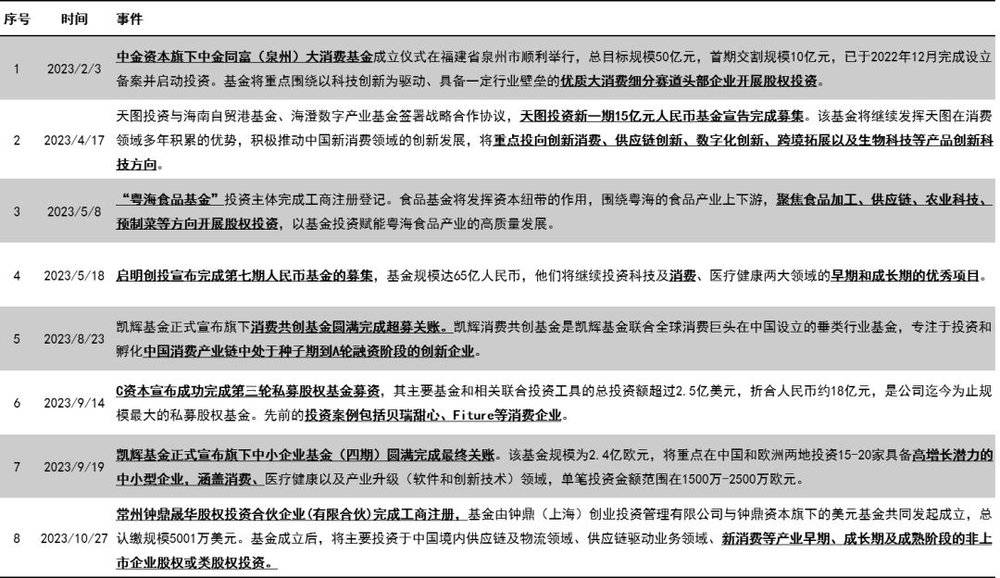

表10:2023年消费领域募资事件

图片来源:投资界,蓝鲨消费整理和制图

图片来源:投资界,蓝鲨消费整理和制图

募资更难了。据蓝鲨消费不完全统计,2023年,消费赛道募资事件8起,从募资事件数量和基金规模来看,消费募资更难了。

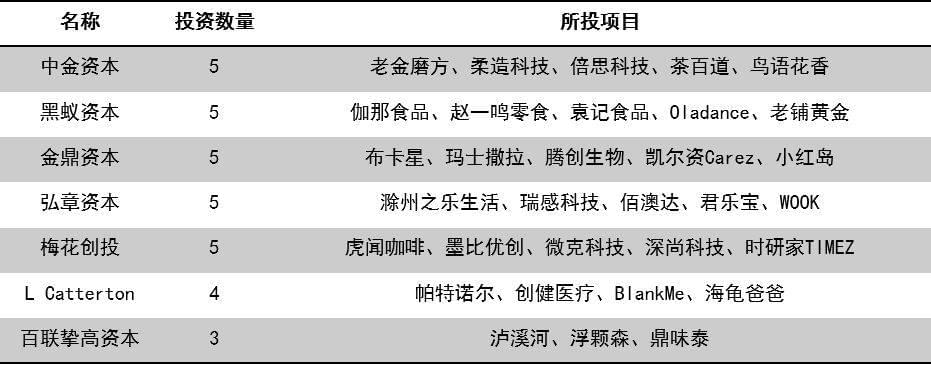

表11:2023年部分机构投资的消费项目

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

排列顺序仅为展示投融资数量,无其他含义

潮水过后,专注消费赛道的投资机构依旧很活跃,但出手更谨慎了。

尽管VC大量逃离,但诸如L Catterton、中金资本、黑蚁资本、百联挚高资本、金鼎资本、梅花创投、弘章资本等投资机构,均参与了3轮及以上消费投资。软银亚洲、泛大西洋资本、红杉基金、兰馨亚洲等,也会领投或参与消费企业中后期投资。

不过,也有VC机构告诉蓝鲨消费,虽然他们还在密集地看项目,但几乎一个也没投。资本的谨慎还表现在不再只关注增长,对企业增长质量、企业综合能力有了更多考量,华创资本消费投资人余跃告诉我们,大家达成的共识就是:态度积极乐观,但持币观望,不轻易出手。

同时,消费赛道涌入了更多非金融企业和产业基金,对创业公司进行股权投资或并购。除了互联网公司,如腾讯、百度、阿里巴巴外,还有大量实业公司为消费赛道注入弹药,特别是消费赛道的龙头企业、上市企业。以君乐宝为例,2023年先后投资了4家新消费相关企业,包括酪神世家、茉酸奶、茉派餐饮管理、一然生物等;又如母婴赛道上市公司“孩子王”并购母婴电商平台“乐友”。

二、格局重塑,多个细分赛道迎来洗牌期

1. 食品饮料:上游农业项目价值凸显,烘焙赛道陷至暗时刻?

2023年,食品饮料赛道有以下五个特点:

一是有17起亿元级投融资事件;

二是20家企业上市或挂牌新三板,14家食品饮料企业撤回IPO;

三是产业链上游的农业项目获资本青睐,超20起投融资事件,6家上市或挂牌;

四是量贩零食格局重塑,陷入规模战;

五是烘焙行业迎来大规模洗牌。

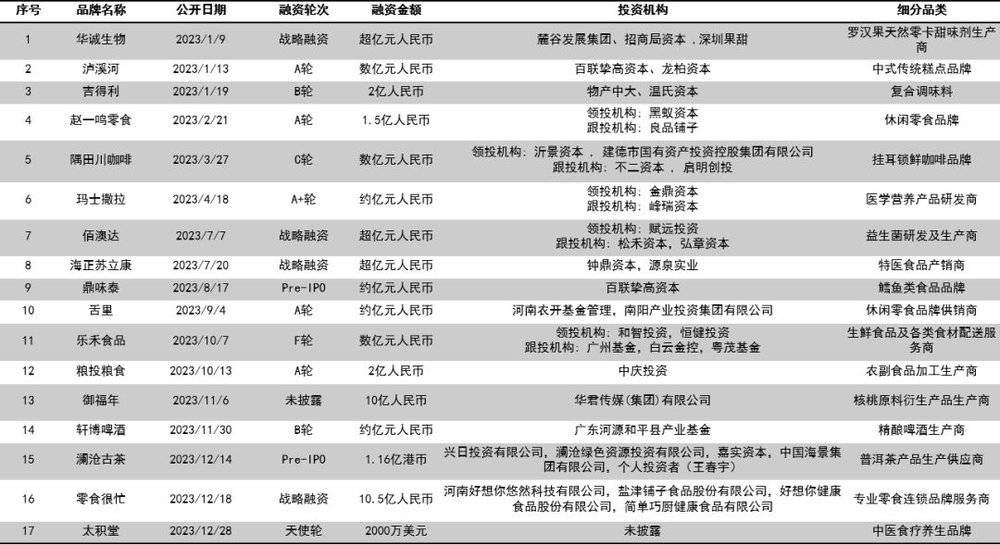

表12:2023年食品饮料赛道亿元级投融资事件

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

2023年,食品饮料赛道有17起亿元级投融资事件。除C轮及以后投融资事件,其他轮次的亿元级投融资事件,主要发生于营养保健食品、休闲零食、食饮品产业上游农产品或原料、新中式糕点、零售咖啡、精酿啤酒等领域。

表13:2023年食品饮料领域上市和挂牌企业

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

20家食品饮料相关企业上市或挂牌。其中,食饮品产业上游企业占据6席,预制菜企业占据2席,2家区域乳企上市或挂牌。

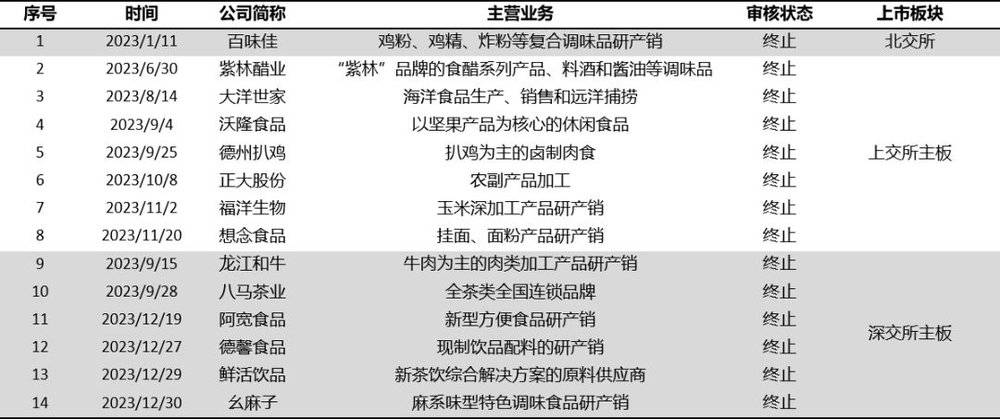

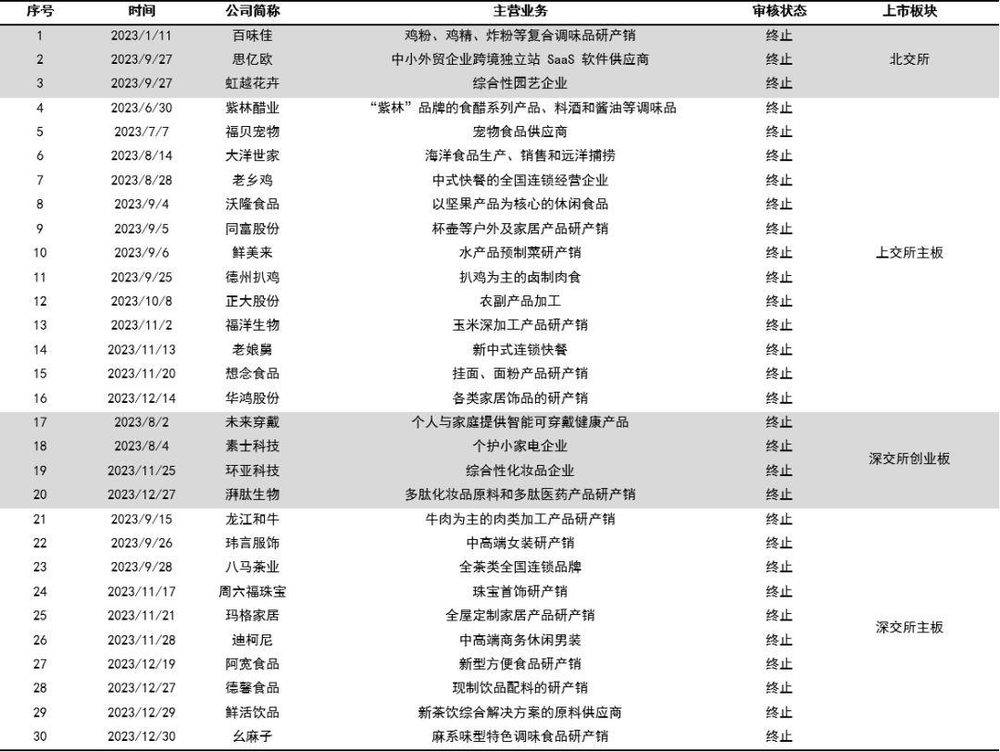

表14:2023年食品饮料领域终止上市企业

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

2023年,食品饮料领域有14家企业撤回IPO申请,终止上市,其中,有12家发生在阶段性收紧IPO之后。

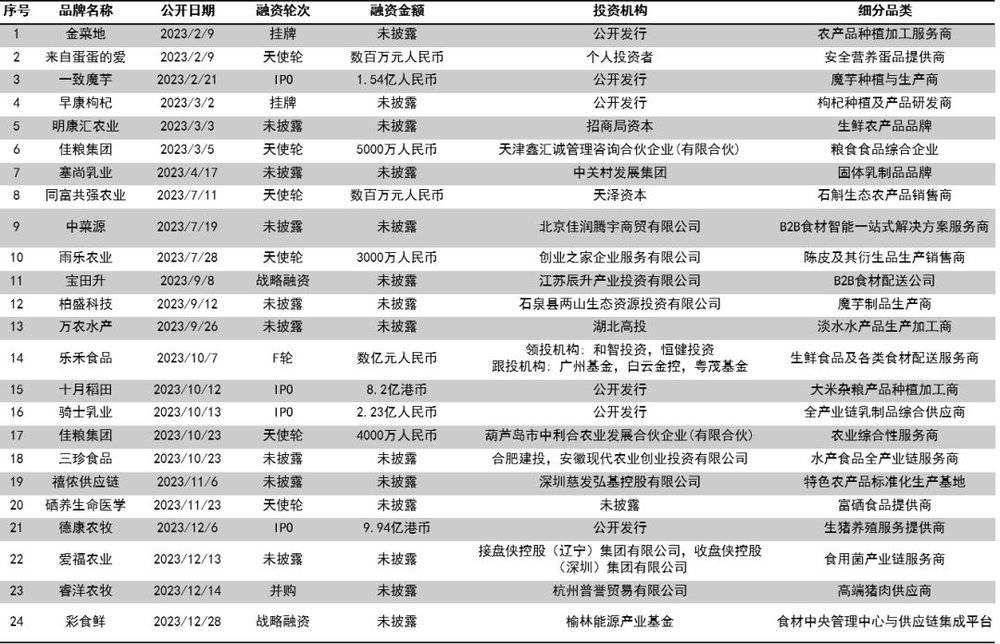

表15:2023年食饮品上游获得投资的农业项目

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

食饮品产业上游的农业项目受到资本关注。据蓝鲨消费不完全统计,至少有24起从事农副产品种(养)植、加工和供应链的企业获得融资。其中,一致魔芋、十月稻田、骑士乳业、德康农牧先后上市,金菜地、早康枸杞先后挂牌,乐禾食品获得亿元级融资。

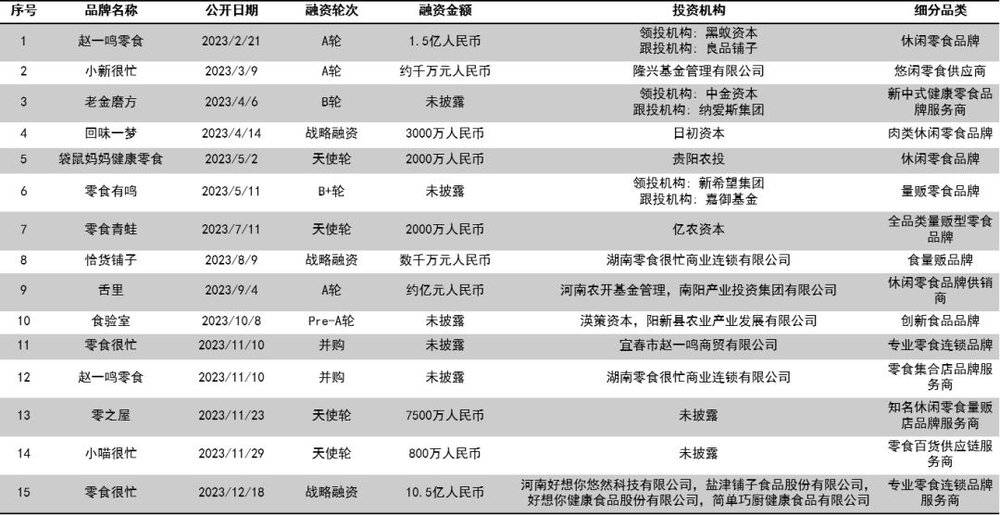

表16:2023年获得融资的休闲零食相关项目

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

休闲零食领域有15起投融资事件,量贩零食集合店格局重塑,陷入规模战。

2023年11月,赵一鸣零食与零食很忙宣布合并,合并后的零食很忙集团的门店数量达6500余家。此前,上市企业万辰集团先后收购“好想来”“来优品”“吖滴吖滴”“陆小馋”“老婆大人”,整合后的门店数量约4000家。零食很忙集团和万辰集团成为名副其实的行业头部,量贩零食赛道陷入规模战。

表17:2023年获得融资的中式糕点和烘焙项目

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

2023年,烘焙行业迎来近年来最大规模洗牌。

从数据来看,2023年,依然12家中式糕点和烘焙品牌获得投融资,其中泸溪河更是获得数亿人民币的巨额融资。但是,烘焙第一股“克里斯汀”全线闭店,新中式烘焙品牌“虎头局”收缩关店、官司不断,“墨茉点心局”北京门店全部关闭,“牛角村”破产清算,国际甜甜圈品牌“唐恩都乐”退出中国市场。

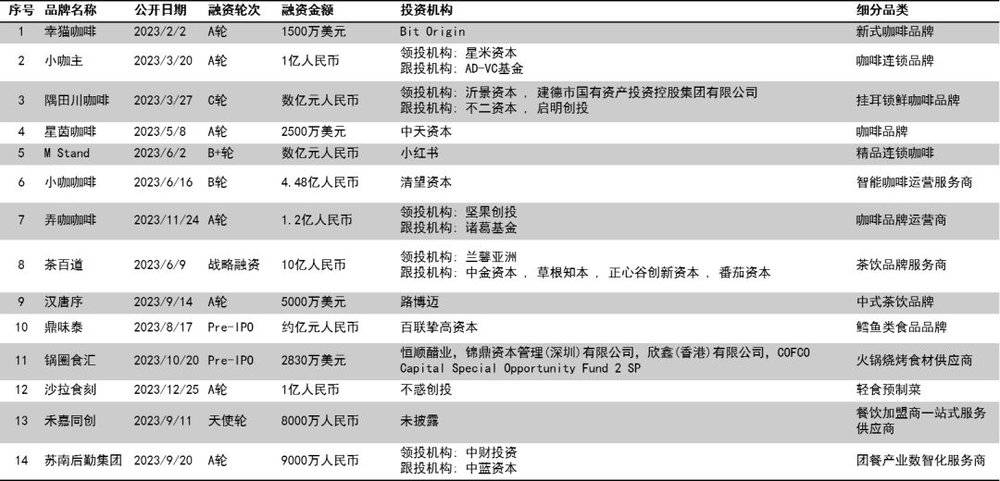

2. 餐饮:咖啡、茶饮战事激烈,中式汉堡概念兴起

表18:2023年不同细分领域投融资数量及金额

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图;披露的融资额为估算金额,不含未披露的项目和IPO项目;平均单笔融资额=披露的融资额/披露金额的融资事件数量

2023年,餐饮赛道投融资具有以下五个特点:

一是咖啡赛道战事火热,各品牌争做头部。一面是现制咖啡疯狂拓店,瑞幸成为国内首家突破万店的咖啡品牌;一面是投融资不断,据蓝鲨消费不完全统计,2023年咖啡相关投融资38起,超过2022年,同时,隅田川、小咖主、M Stand等7个项目获亿元级投融资。

表19:餐饮赛道亿元级别投融资事件

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图;其中,咖啡相关投融资并不都归属于餐饮行业

二是拓店、关店、上市成为现制茶饮年度关键词。2023年现制茶饮相关投融资14起,资本加码茶百道、沪上阿姨等规模化茶饮品牌。获得弹药的茶饮品牌纷纷加入“万店计划”。与此同时,“一点点”陷入倒闭传闻、“书亦烧仙草”闭店率高,略显颓势。茶百道、古茗、蜜雪冰城先后向港交所递交招股书,冲刺上市;新茶饮供应商方面,“田野股份”年初登陆北交所,“德鑫食品”、“鲜活饮品”年末IPO终止。

三是中式连锁快餐上市路波折。“老乡鸡”和“老娘舅”撤回上市申请,IPO审核正式终止。上市终止的“老娘舅”选择了新三板,目前审核状态为已问询。

表20:2023年获融资的中式汉堡品牌

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

四是中式汉堡概念兴起,2023年,先后有10起中式汉堡相关投融资事件。

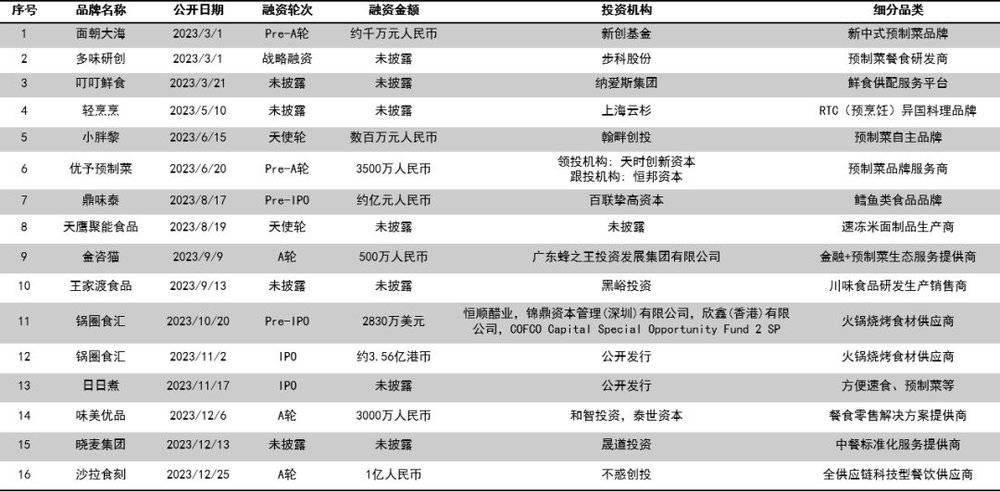

表21:2023年获融资的预制菜相关项目

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

五是预制菜投融资数量减少,锅圈食汇登陆港交所,日日煮在美国纽交所上市。2022年,预制菜相关投融资25起,2023年则减少至16起。

3. 服务商:投融资事件91起,8家企业挂牌或上市

表22:2023年消费领域获亿元级融资的服务商

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图;这里的服务商特指垂直于消费赛道,或代表客户含知名消费企业的服务商

2023年,92家服务于消费类企业的服务商获得融资。

其中,亿元级投融资8起,8家企业上市或挂牌。上市和挂牌企业中,5家为消费品包材商,包括禧图集团、南王科技、宏裕包材、华英包装、铭丰包装,1家为电商代运营企业彤禄答,营销服务商普乐师,以及电商服务服务商极兔速递。细分来看,服务商领域的投融资聚焦于短视频营销、营销数字化、综合电商服务、零售数字化、包材、餐饮数字化、供应链等领域。随着抖音加码本地生活,服务于本地生活的企业,如“花儿朵朵”“抖乐惠”“音浪智造”等获得资本青睐。

4. 消费级智能硬件:智能可穿戴产品受到资本青睐

表23:2023年获得亿元级融资的消费级智能硬件项目

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

2023年,消费级智能硬件领域共有58起投融资事件,亿元级投融资11起,不考虑IPO轮次和未披露金额的投融资事件的话,披露的融资金额约18.07亿元,平均单笔融资额6230.75万元。

其中,共有2家企业上市,智能小家电品牌“德尔玛”和电脑外设硬件研发商“智迪科技”,先后登陆深交所创业板。

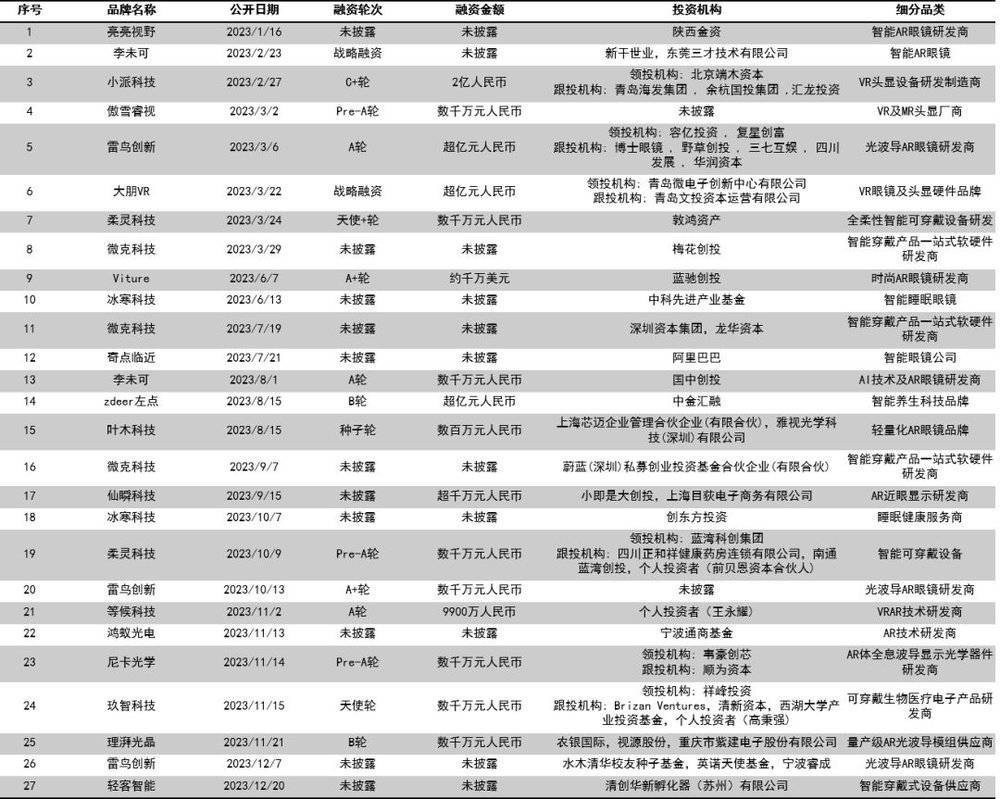

表24:2023年获得融资的智能可穿戴项目

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

细分来看,智能可穿戴设备,特别是AR智能眼镜和VR头显设备最受资本青睐,共有27起投融资事件。

5. 跨境出海:跨境电商平台和服务商并进

表25:2023年获得亿元级融资的跨境出海项目

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

据蓝鲨消费不完全统计,2023年,跨境出海领域投融资事件50起,5家跨境出海企业融资额过亿。特别值得关注的是,SHEIN在5月份获得20亿美元的融资,从公开信息来看,这是本年度消费赛道融资额最高的一笔。

跨境卖家致欧家居、赛维时代、三态股份先后在深交所创业板上市,跨境物流服务商“乐舱物流”和“泛远国际”先后登陆港交所。中小外贸企业跨境独立站SaaS软件供应商“思亿欧”和跨境出口企业“同富股份”IPO终止。

细分来看,跨境电商服务商和跨境电商平台吸引了更多投资,分别有20起和15起投融事件。

6. 美妆个护:投融资事件38起,7家企业上市或挂牌

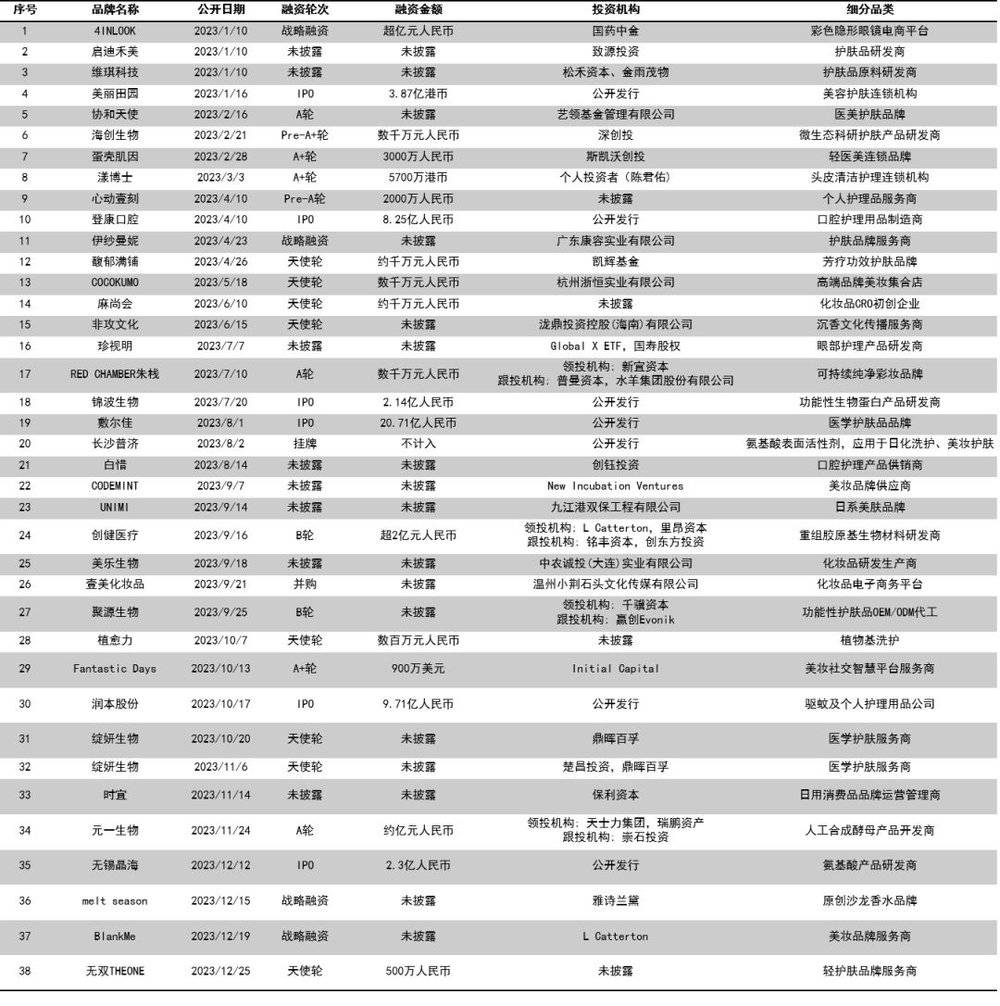

表26:2023年美妆个护领域投融资事件

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

据蓝鲨消费不完全统计,2023年,美妆个护领域共发生投融资事件38起。

其中,3家企业获得亿元级投资,分别为美瞳电商“4INLOOK”、重组胶原基生物材料研发商“创健医疗”和虾青素酵母的开发与转化商“元一生物”。

先后有6家企业上市,分别为美丽田园、登康口腔、锦波生物、敷尔佳、润本股份和无锡晶海,氨基酸表面活性剂(用于日化和美妆)研发与生产商“长沙普济”在新三板挂牌。

还有2家企业上市终止,1家企业因财务资料未更新上市中止。综合性化妆品企业“环亚科技”和多肽化妆品原料商“湃肽生物”撤回IPO申请。“毛戈平”上市中止后尚未更新财务资料。

7. 宠物:投融资事件36起,亿元级投融资5起

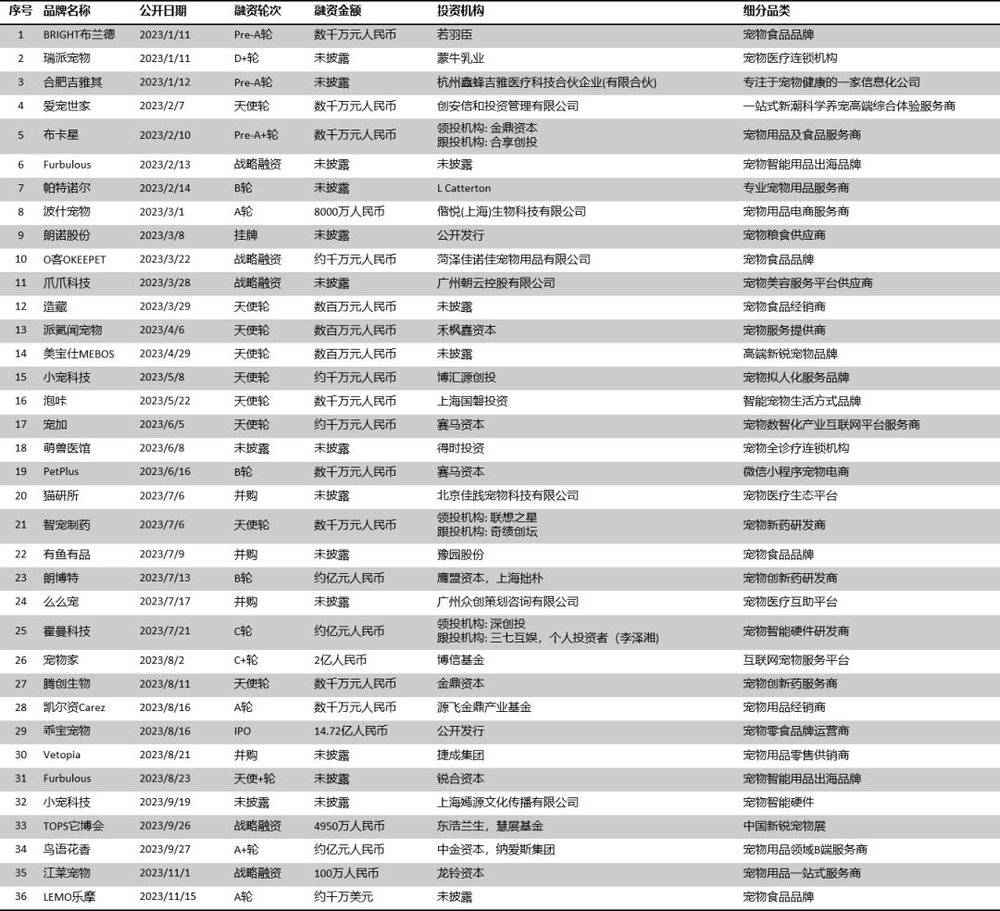

表27:2023年获得融资的宠物项目

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

2023年,宠物赛道共有投融资事件36起,亿元级投融资事件5起。与2022年的44起相比,投融资事件有所减少。

其中,宠物食品供应商“朗诺股份”挂牌新三板,“乖宝宠物”在深交所创业板上市,“福贝宠物”撤回IPO申请,上市审核终止。

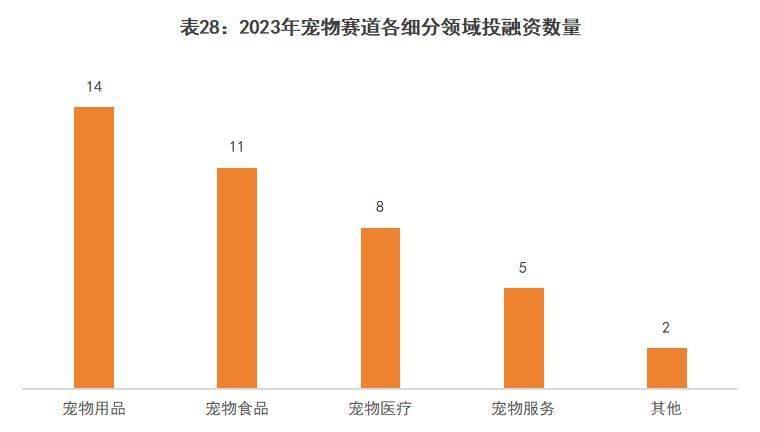

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图,部分宠物项目既做宠物食品也做宠物食品,因此各细分领域加总后会超过宠物赛道融资总数

细分来看,资本仍然看重刚需领域,反映在数据上,宠物用品、食品和医疗领域的投融资数量最多。

三、退出难,消费将往何处去?

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图,其中,IPO排队企业指的是截止到2023年12月31日仍在排队上市的消费企业

1. 2022年下半年以来,消费产业迎来上市潮

一方面,消费主力投资机构纷纷将“推动符合条件的消费企业上市”作为核心工作之一;另一方面,经历疫情期的考验,随着投资风向的变化,消费企业也亟需资金“回血”。

据蓝鲨消费不完全统计,2023年,至少有123家消费企业加速IPO进程。

尽管政策上阶段性收紧IPO,30家消费企业撤回IPO申请,依然有44家企业上市,17家挂牌新三板,截至2023年12月31日,还有30家消费企业在排队上市。同时,2024年元旦刚过,古茗和蜜雪冰城就先后递交招股书,拟港交所上市。

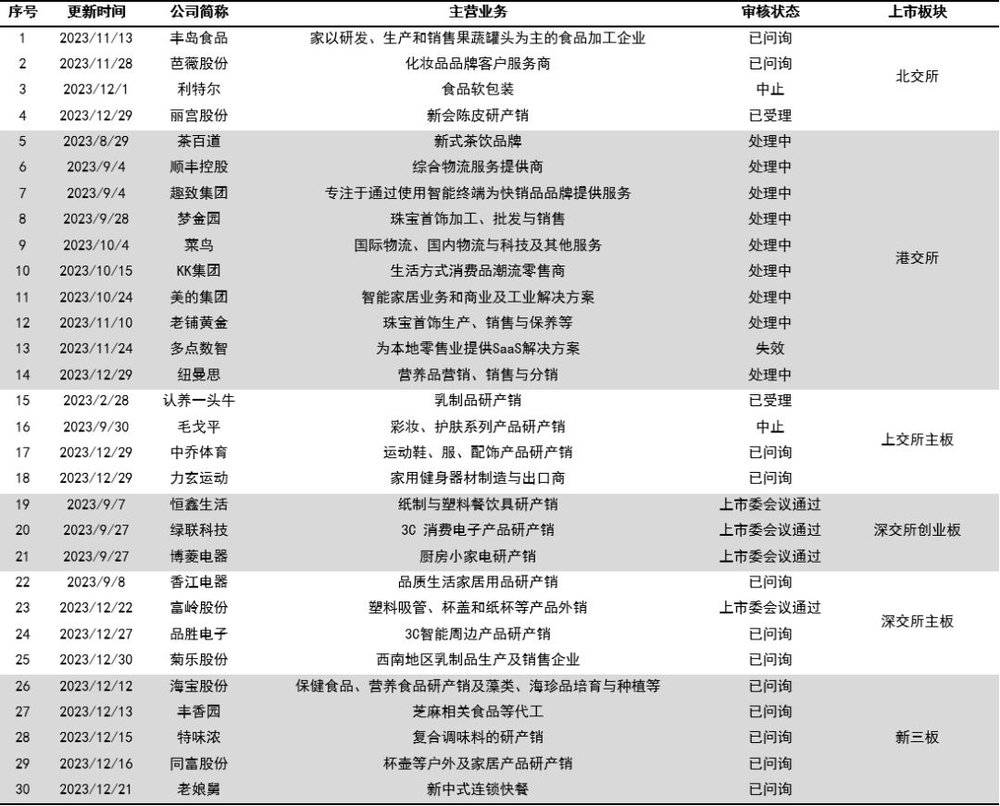

表30:2023年IPO终止的消费企业

图片来源:企查查、天眼查、东方财富choice数据等公开信息,蓝鲨消费整理并制图

2. 消费企业想上市并非易事

2023年初,有关IPO审核设置“红黄灯”行业的传闻甚嚣尘上,为消费企业上市蒙上一层阴霾;8月,为活跃资本市场、提振投资者信心,证监会出台系列政策,阶段性收紧IPO。受此影响,2023年下半年以来,有至少29家消费类企业撤回IPO申请,终止本次上市。

表31:排队上市中的消费企业(截至2023年12月31日)

上市不顺的消费企业,有的选择转战港交所,比如蜜雪冰城从深交所主板撤下材料,转而向港交所递交招股书;有的选择新三板,比如“老娘舅”和“同富股份”从上交所主板转向新三板。但从已上市企业的表现来看,港股破发率高,新三板的流动性不佳。

退出难,消费投资更加谨慎了,表现在数据上,即投融资数量和金额双降。方便速食、茶饮、烘焙、宠物等细分领域,都有新消费品牌或沉寂、或收缩、或被收购,甚至深陷债务危机,面临倒闭风险。

3. 这种背景下,消费将往何处去?

黑蚁资本创始人何愚认为“中国是全球最大的统一市场,消费贡献了过半数的GDP,而且随着经济不断发展,结构性的投资机会会越来越多,效率、技术和内容方向都还有不断提升的空间,这正是消费品牌的沃土”。所以,他对消费品牌和消费投资依然持有坚定信心。

市场上永远都有机会,不是消费不行了,而是某些不那么健康的消费公司不行了。

“消费从来就不是一个快行业,我们今天看到能留存下来的消费品牌,很多经过十年甚至几十年的锤炼。过去几年,大家把它当作互联网对待,本身就是一个误区。消费是一个长坡,也是一个慢坡。能够在慢坡里熬得住的创业者和投资人,才能获得更多回报”,某知名资本合伙人告诉蓝鲨消费。

头头是道基金管理合伙人姚臻说:“接下来我们能看到的、能给创业者的意见和建议,就是既守成规,不忘骁勇。”

(免责声明:本报告中的信源均为公开资料,受多重因素影响,本报告中的数据与蓝鲨消费发布的融资月报的部分数据有出入,以本报告为准。蓝鲨消费对信息的准确性、完整性和可靠性不作任何保证,仅供参考,不构成任何投资建议。)

本文来自蓝鲨消费,作者:张丹华,编辑:卢旭成