2023年A股表现差强人意,主要指数都出现了下跌,仅有代表“小而无机”的万得微盘股指数大幅上涨,并且是连续第五年上涨,而代表市场主流的沪深300指数,则出现了连续三年下跌,从高点跌下来接近腰斩。

岁末年初,展望2024年的A股市场,行情也许会在不经意间启动,并且会迎来一轮牛市。很多人可能会觉得不可思议,但细心看一下理性分析。

股票价格涨跌主要由两个因素决定,一个因素是企业基本面,更具体点是企业业绩变化;另一个因素是股票的估值变化。

企业业绩在宏观上受经济周期波动影响,表现为企业盈利(用每股盈利EPS表示)变化,实际操作中也要参考营业收入、现金流、资产负债率等指标。

企业估值可以用市盈率、市净率、市销率、EV/EBITDA(企业价值倍数)、DCF(现金流折现)估值法以及其它一些新型估值方法来衡量。

估值方法虽然多种多样,但在宏观上都受到市场整体流动性的影响,即当整体流动性充裕时,不管用哪种方法,上市公司估值都会上升,股价都会上涨,对应的股指上升;反之当流动性不足时,股票估值下降,股价下跌,对应的股指下行。

一、历史上的牛市逻辑回顾

回顾中国A股30多年的历史,可以发现牛市对应的宏观经济相对较弱,这一点似乎与常识不太一致。比如1999年5月~2001年5月之间长达两年牛市,即所谓的“519行情”,上证综指从不到1000点最高上涨到2245点,期间十倍股很多。

但是当时的宏观经济也很弱,外部需求受东南亚金融危机影响而大幅下降,国内需求受经济转型影响也在明显收缩。当时涨的很好的股票基本上都没有业绩,比如银广夏等,股市上涨主要依靠估值驱动。

2014年底到2015年上半年短暂的人造牛市行情阶段,当时经济基本面也很弱,总需求疲软,工业品价格大幅下跌,螺纹钢最低跌到1600元/吨,铁矿石、动力煤都跌到了历史低位。

但是股市脱离基本面上涨,在场外配资、场内融资的杠杆资金推动下,上证综指从2000点上涨到5178点,一些讲故事、并购重组题材的小市值股票暴涨。

2019~2020年的结构性牛市行情或说白马股行情,对应的宏观经济也比较弱。受疫情影响,2020年经济增速仅为2.3%,为改革开放以来最低,企业盈利同样很差,但是股市出现了较大上涨。

虽然股指涨幅不及前几轮牛市那么大,但是食品饮料、医药、新能源等所谓的白马股(另一说法是核心资产)涨幅巨大,引发公募基金的销售狂热,不断出现数百亿的爆款基金,新增资金大幅推升基金重仓股上涨。这些白马股虽然有业绩,但是股价上涨幅度远大于业绩上涨幅度,股价上涨主要依靠估值提升。

过去A股的历次牛市中,只有2006~2007年的超级牛市是由经济基本面和估值提升双轮驱动,即所谓的“戴维斯双击”。当时经济周期快速上升,名义GDP增速超过14%,整体企业盈利两位数增长,股权分置改革释放了股市活力,全球股市估值共振提升,人民币快速升值引发中国资产价值重估。

天时、地利、人和共同促成了一轮超级行情,上证综指创下的6124点至今难以超越。

二、如何判断市场整体流动性状况?

当经济整体运行不强的情况下,股市上涨只能通过估值驱动,本质上是资金驱动。而资金驱动主要依赖整体流动性状况和进入股市的结构性的资金状况,前者是大水漫灌,大量的货币会进入到任何领域,包括实体经济、房地产、债券、非标、贵金属等,一般可以观察到利率下行,货币供给量大幅增加等宏观货币政策指标;

后者是虽然整体流动性一般,没有大水漫灌,但是其它领域的资金(比如实体经济、房地产、债市)进入到股市,也会造成股市增量资金大幅增加。

当实体经济一般但通货膨胀较高时,实体经济运行所需要的货币量就会上升,在总的货币供给确定后,那么流向投机性领域比如股市的货币就会减少,股市一般表现为熊市,这就是股民通常所说的“通胀无牛市”。

反过来,当经济较弱且通胀率较低时(比如宏观经济处于通货紧缩期),实体经济不需要过多的货币,这样就会有一部分货币流向投机市场,股市的资金也就会比较充裕,股市会出现牛市,这就是中国股市过去牛市大多数是出现在经济较弱、通胀较低时的重要原因。

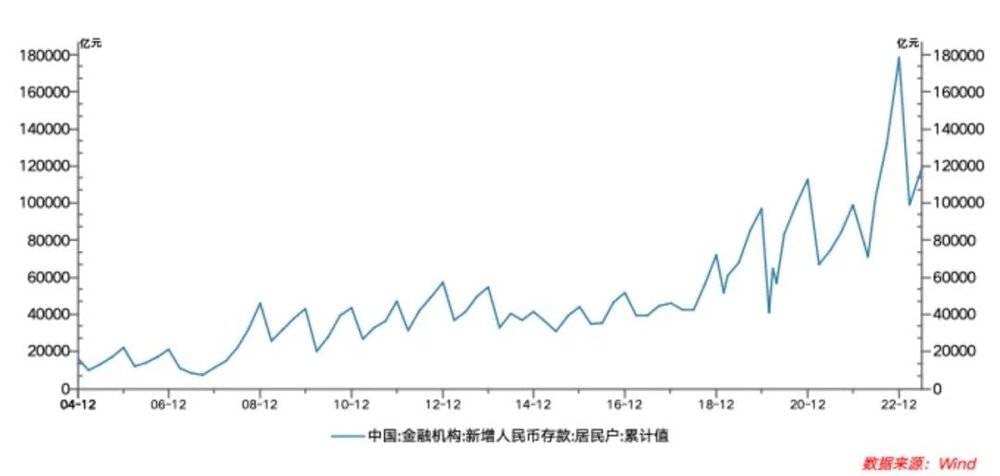

实际操作中可以通过监测居民储蓄流动状况来判定市场的资金流向。当居民存款大幅增加,表明投资者资金会撤出股市回流到银行存款,股市会出现下跌;反过来,当居民存款大幅下降,表明投资者看好未来股市,存款搬家,进入到股市,股市会出现持续性上涨。当然在观测居民存款这个指标时要注意,居民存款会有明显的季节性波动,即有些月份会大幅减少,有些月份则会大幅增加,这样需要经过季节性调整或者采用同比的方式来消除季节性扰动,从而准确地判断居民存款的流动情况。

三、2024年资本市场流动性判断

从投资、消费、净出口这三大需求看,2024年仍然较弱,因此2024年的整体经济增长不强。同时由于需求不旺,2024年的CPI和PPI仍然会在低位徘徊,不会出现通胀大幅上升的局面。

所以,实体经济运行中所需要的货币就比较少,其中一部分货币就会进入到资本市场,给资本市场提供增量资金。

另外,由于实体经济较弱,且通货膨胀较低,那么货币政策不会太紧,货币供给会扩大,广义货币M2增速会远高于名义GDP增速。这样超发的货币也会有很大部分进入资本市场,给股市提供流动性资金。

与货币供给增长一致的是市场的资金利率会下降,尽管目前的利率水平处于历史低位,但利率仍有下降空间。而利率的下行即无风险收益率下降会带来风险资产的估值上升,这也会促进股市上涨。

从居民存款变化看,2022年居民存款大幅上升,主要是理财产品大量赎回后进入银行存款,2023年上半年居民存款大幅下降则是存款回流到理财。由于理财主要是投向债券,那么2022年底到2023年初的存款先增后减,直接导致债券在2022年底大跌,然后在2023年上半年又大涨。同时2022年存款大幅增加也有一部分股市资金回流到存款,但是这部分资金仍没有再回到股市(见图)。

|居民存款变化会带来股市增量资金变化。数据来源:WIND;中航信托

从2023年下半年开始,居民存款没有明显变化,随着存款利率下行同时股市的分红收益率上升,2024年有可能会有一部分存款进入到股市,成为推动股市上涨的有生力量,因此需要密切跟踪每月发布的居民存款指标,并分析其变动方向和可能的趋势。

从宏观货币总量指标看,2024年货币供给较为宽松,尤其是流向资本市场的资金会明显增加,而且全市场的资金利率将稳中有降,这将推动股票市场估值中枢上移,从而形成一轮估值上修的牛市行情。尽管经济基本面不强,企业盈利没有明显上升,但是由于流动性充裕也会推动股指上行。

从股市的资金流出情况看,2024年资金流出会较过去几年明显下降。2023年下半年以来,围绕资本市场推出了很多利好政策,包括降低印花税率、减缓IPO和定增节奏、降低基金管理费率、延缓大股东减持等等,这些都会大幅减少股市资金流出规模。

因此2024年股市流入资金会增加,而流出股市资金会减少,流入流出资金的变化会带来资金驱动的牛市。

当然,2024年的年初甚至上半年发动行情的条件可能还不具备,比如市场情绪仍然较差、北向资金流出尚未看出明显拐点、公募基金申购仍然很弱、居民储蓄尚未出现明显搬家,但是牛市的架构正在逐渐形成,多空双方的力量对比越来越朝向多方发展。

从量变到质变有时间过程,但是牛市行情的曙光逐步开始显现,当市场出现“跌穿”情形时,需要大胆买入。

四、2024年的股市行情设想

对未来行情的设想,只能根据一些历史事实和逻辑去推演,并在实际操作过程中不断修正。研究A股历次牛市,会发现一些规律,以此可以推测未来牛市的一些特征。

首先,每一轮牛市都不是上一轮牛市的重复,主流品种都不一样。比如1999年的“519行情”专炒没有业绩的题材股,市场主力是资金雄厚的“庄家”;2006~2007年的牛市主流品种是“煤飞色舞”的周期股,市场主力是公募基金;2015年上半年主要是杠杆资金推动的并购重组股行情;2019~2020年的行情主要是消费白马占主导。

可以发现以前牛市主流品种在下一轮牛市中大概率不是主流,上一轮行情中的主力投资者到了下一轮大概率也不是主力。

因此,每一轮新的行情都是传统投资信仰的颠覆,当你学会了某种投资模式或说产生某种投资信仰的时候,市场就开始发生变化了,大概率也是要亏钱的时候或投资业绩下降的时候。

由此进一步推论,周期股、消费股、新能源以及小市值股都曾经是过去的信仰,也都作为过去的主力品种出现过,那么未来主力品种可能不在其中。

如果周期股、消费股、新能源以及2023年炒作的“小而无基”(小市值且无基金持仓的股票)不是未来主力,那么根据排除法,“中特估”相关股票则很有可能成为未来市场主力。“中特估”可能是未来牛市的主流品种,还有如下一些理由。

1、在经济相对平稳增长的阶段,“中特估”相关公司的成长性虽然不高,但都是在各自领域拥有话语权的央国企,其市场份额确定、经营稳定、业绩平稳,会受到长期资金青睐。

2、“中特估”公司长期缺乏机构资金关注,其股价从上市后一直表现较弱,一些公司的股价经过腰斩后再腰斩,股价也跌破净资产,股票价格远低于价值,存在被大幅上修的空间。只要大盘行情启动,其价值就会被投资者发现。

3、很多“中特估”股票的分红收益率超过5%,这已经大幅高于十年期国债收益率,也高于同一央企发行债券的收益率,即买“中特估”股票比买“中特估”相关公司的债券收益更高。这是基本的价值投资逻辑,这也会推动越来越多的价值投资者持续买入“中特估”股票。

4、高层推动建立中国特色估值体系。监管部门多次表示,需要对中国特色现代资本市场的基本内涵、实现路径、重点任务深入系统思考,要把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系。2023年10月31日召开的中央金融工作会议强调,要加快建设中国特色现代金融体系,落实到中国特色资本市场,其中重要一环就是要建立中国特色估值体系。

没有只涨不跌的股市,更没有只跌不涨的市场。沪深300指数在2021年下跌5.2%、2022年下跌21.6%之后,2023年继续下跌13.8%(截止到2023年12月22日),创下了历史最长下跌年限,大盘估值、主要行业龙头股估值都处于历史底部,A股也成了全球主要资本市场的估值洼地。

本文仅做参考,不作为投资建议。股市有风险,投资需谨慎。

本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:吴照银