一、当股市失去贝塔

今年的市场,个股涨跌中位数是正的,但大部分投资者,无论是机构还是中小散户,都是亏损的,暴露了一个以前被掩盖的问题——大部分投资者以前赚的几乎都是贝塔的钱,不是那些耳熟能详的白马大票,就是那几个主要指数,只是因为A股波动比较大,运气好的话,可能连续几年都有超额收益,就觉得炒股赚钱不难,结果今年被打回原形。

而今年想赚钱,要么去挖一些少有机构关注的冷门标的,要么做高抛低吸的择时。

简单说,今年的收益来自阿尔法。

未来A股还有没有贝塔收益呢?年末很多人都在讨论“国运线”,这是几次历史大底在月K线上连成的一条上升趋势——就是A股贝塔的来源。

与其纠结有没有贝塔,不如想一想怎么去追求真正意义上的阿尔法收益,所谓投资体系,其实就是长期赚取自己最擅长的阿尔法收益的方法。

想要跑出阿尔法,你就要有与众不同的优势,这些优势来源于你的外在的资源,也来源于你内在的能力和性格。

二、阿尔法来源之一:对生意的判断

长期以来,中国股市舆论形成了一套“以长线价值投资为主流”的观点,包括找长坡厚雪的伟大公司,长期持有,赚公司成长的钱,做时间的朋友,等等。

不但主流机构言必称巴菲特,上市公司也以巴菲特的标准要求股东(也不想想自己是什么货色),甚至监管层也常常以此为导向,想把所有资金都“管成长线价投”,包括限制公募股票仓位下限,限制换手率,限制持有部分股票,等等。

把巴菲特庸俗化、绝对化,最终物极必反,前几年符合这个标准的公司个个估值高企,也是酿成了今年机构重仓股踩踏式出货的惨剧,让“夹头”变成一个自嘲词。

生意模式不是好与坏两个字能说清楚的,投资更不能只有“长坡厚雪”一个标准,根本不存在完美的生意,每一个生意都有自己的问题:

有一些生意模式注定搞不大,哪怕是让腾讯阿里来搞;

有一些生意模式搞大的关键因素企业不具备,坚持投入只是让失败来得更晚些更惨烈些;

有一些生意要不停地投入,赚的钱大部分都要不停地重新投入去更新机器设备厂房,就是用上行周期的钱贴补下行周期的钱;

有一些轻资产生意的问题是没有壁垒,容易遭遇恶性竞争;

有一定的进入壁垒的生意,总是受制于国家产业政策、消费趋势、市场供需关系、上下游大客户等你无法控制的外部因素,利润高但确定性差。

……

事实上,由于中国过度内卷、政策导向巨大、增长放缓等问题,A股现在这些看起来是“长坡厚雪”的上市公司,未来也注定是苦生意,让寄希望于长期投资的投资者,食之无味,弃之可惜。

A股最常出现的是一些TMT或制造业的公司,产品竞争力一般,财务数据平庸,属于怎么看都不会有机会的标的,然而,行业内某个技术突破,忽然产品成为核心环节,大订单雪花般飞来,股价也跟着一飞冲天——A股每年涨幅榜上99%的都是这一类公司。

生意模式的判断标准并不是好不好,而是判断生意的特征是什么:是急如风口型还是稳如老狗型?是长周期还是一波流?周期是“缓升急降”还是“急升缓降”?是顺宏观周期还是逆宏观周期?

其次是公司通过何种管理模式去匹配上述生意特征:是战略至上还是效率至上?是组织化还是扁平化?是充分授权还是高度集权?这些管理模式是加剧还是抹平经营周期?是延续还是阻碍了业绩释放?

A股价值投资的特点在于“基本面择时”,即判断业绩何时会出现加速增长,增长能维持多久、估值能涨到什么程度,股价会提前业绩拐点多长时间见顶。

由此可见,对生意的判断,需要丰富的实体经济的经验,所以第一种阿尔法对投资者能力有极高的要求,主要有两种人:

一种是你自己有做生意的经验,或者丰富的公司高管经验,最适合在做生意、做管理的同时,做股票投资,正如芒格所说,40岁之前没有真正的价值投资者。

另一种是研究经验丰富的投资者,最常见的是研究员出身的投资者,但他们往往有先天的缺陷,只熟悉某一两个行业,这就需要非常擅长基本面择时。更好的方法是把某个行业的研究方法“泛化”到多个行业,但也需要解决从研究(偏理论提案能力)到投资(偏实战决策能力)的能力转变。

三、阿尔法来源之二:对数据的分析

商业分析非常依赖经验,大部分年轻人不具备;生意判断非常依赖直觉,至少一半人永远做不好。怎么办,巴菲特的成长股投资不是唯一的道路,如果喜欢数据分析,擅长财务挖掘,或对股价动作规律敏感,并擅长把某些经验总结成投资策略,这也是一种阿尔法。

可以是纯基本面的数据:

财务数据背后体现的基本面的变化;

财务数据变化与股价变动之间的某些规律。

可以是纯市场层面的数据:

资金羊群效应引发的股价运动的规律;

投资心理与情绪波动引发的股价运动的规律;

一些投资品种(比如可转债、期权、结构化产品)的特殊交易规则引发的价格有规律的运动。

也可以是基本面与市场之间的数据:

热点题材基本面演变过程引发的股价运动规律;

各主要题材之间轮动的某些规律。

市场大部分数据都是无意义的噪音,但其中也有包含价值的数据波动,主要有两类:

1. 与基本面变化相关的波动;

2. 投资者普遍性的行为偏差造成的波动。

之所以有发掘价值,第一类基本面变化引发的波动,由于投资者信息理解的分歧,有时不能完全体现基本面的变化,有时又过度体现;第二类行为偏差造成的波动,有强烈的趋势性,而在相关因素消失后,又有均值回归的可能。

这些波动的规律,既可以做延续波动的趋势操作,也可以做均值回归的逆势操作。

虽然量化交易的出现,大大压缩了此类阿尔法的获利空间,但量化有规模的约束,有些策略看到做不了,还有一些策略需要主观判断的辅助,所以,基于数据挖掘与分析的投资方法,仍然是散户最主要的阿尔法来源。

四、阿尔法来源之三:对人的挖掘

第一种阿尔法赚上市公司的钱,第二种阿尔法是赚其他投资者的钱,这两种钱都不好赚,一个人的优势决定了他的盈利上限,能力缺陷决定了他的亏损下限,一个人的阿尔法总是受自身能力和资源的约束。

所以第三种阿尔法就是避开自身的能力约束,挖掘其他投资者的能力圈,更准确地说——寻找“有阿尔法”的人。

最基础的方法是“布线”,就是我们经常说的“混XX核心圈”。

越重要的消息,越是只会在小圈子里流动,越有前瞻性的观点,其影响力只需要影响投资圈最顶层的那一部分人。

大部分人混圈子的目的都是为了掌握更多消息,所以一个圈子里,真正有价值的也就是那么一两个人,“布线”就是为了在尽可能多的小圈子里找到有阿尔法的人。

唯一的问题在于,对于这些掌握阿尔法的人,你拿什么跟他交换?最有交换信息的就是其他核心圈的阿尔法,因为任何人都有能力缺陷,都需要其他的阿尔法来补缺。

所以升级的玩法是“攒局”。如果你有很强的社交能力,当“线”足够多时,可以把这些线聚成一个局。

很多人有阿尔法的人,并不喜欢“输出”,但每一个人都需要“输入”,这就是你“攒局”的价值,把“输出”对接“输入”,你从中寻找有阿尔法的人,并获取信息的价值。

“局”里最重要的是两类资源的流通:

第一类是重要信息,任何重要信息都需要交叉验证,一条线不够,多条线太慢;

第二类是前瞻性的观点,影响市场的观点不会出现在券商研报或大佬的公开发言中,往往都是私下交流的一两句,更重要的是,观点不在于正确,而在于影响力,任何前瞻性的观点,都需要多个核心圈的认同,才足以影响市场。

如果说,第一种阿尔法是把生意做成投资,是以投资者身份出现的生意人,那么,第三种阿尔法就是把投资做成一门生意,这门生意虽然不以公司的形式出现,但核心就是“聚合人的力量”。

这种阿尔法,不一定要求你能分辨信息质量,但要求你能“识人”,特别是初出道的有潜力的年轻人,所谓“千里马常有,伯乐不常有”,这也是相对罕见的能力。

以上三种只是常见又合法的阿尔法,另如基于“特殊信息来源”的阿尔法,就不进行讨论了。

五、对性格的要求

投资从资源的角度,是对自身时间的分配:

第一种阿尔法,大部分时间都花在调研与实体经济人士的交流上;

第二种阿尔法,大部分时间都花在对市场和数据的研究上;

第三种阿尔法,大部分时间放在与其他投资者的交流上。

任何人时间花得最多的方向,都是自己喜欢,或者符合自己性格的方向,否则根本无法长期坚持下去,

所以,这三种阿尔法,不光要有能力,还要符合自己的性格和价值观。

第一种阿尔法,如果把大部分时间都花在调研与实体经济人士的交流上,你本身就要非常“接地气”,并不是那种典型的金融人士。

从性格上说,你得相对外向,才能愿意与企业、供应商、渠道商、客户等三教九流的人打交流,上至政客官商,下至贩夫走卒。

另外,从基本面到股价,有时会有相当长的时间,你得很有耐心,得失心也不重,可以长期地守住一个机会,所以在投资价值观上,你需要对实体经济有足够的信仰,很多金融人士其实都缺乏这种价值观。

第二种阿尔法,大部分时间都花在对市场和数据的研究上,你首先要能静下心来,性格内向,并且有理性的分析方法和耐心,最好有较强的数学功底,才能真正进入数据的海洋。

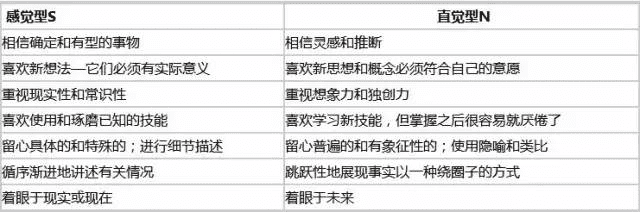

从性格上说,这种阿尔法要求兼具感觉型和直觉型两种对立的性格,这是最大的挑战,投资者既需要关心市场细节,习惯于收集数据来验证规律,总结经验,又要热衷于寻找事情的底层规律,有一些突发的奇思妙想;既擅长从细节入手,记忆力好,脑子动得特别快,感觉特别灵敏,又能从整体进行把握,判断力强,有模型建构能力。

所以,第二种阿尔法对外部资源要求最少,一台电脑即可;对内在能力要求极高,通常需要几个人配合,只有那些天赋异禀者才有可能独自达到。

第三种阿尔法,大部分时间用于与其他投资者的交流上,但这种交流跟第一种交流不同,核心目的是为了判断人的价值。

所以你首先得是外向性格,乐于分享,擅于倾听;同时,人的价值没有标准,你必须非常依赖直觉判断,同时也能理性客观地评估每一个人的缺陷。

还得有圈子,这就要求有组织高端资源的能力,最好本身拥有的背景光环,又不端架子,或者有领袖风范,有人格感染力。

六、拥抱阿尔法

我之前曾经写过一篇文章,标题就叫:《世上只有贝塔好,没贝塔的阿尔法像根草?》

可即使未来A股的贝塔还在,因为增速下降,也是非常微弱的贝塔。

芒格说,宏观是我们需要承受的,微观才是我们有所作为的。换一种说法,贝塔是我们需要承受的,阿尔法才是我们有所作为的。

很多人都说,如果巴菲特来A股也会变成“巴韭特”。但以我对巴菲特的研究,在他90年代以前,资金量相对有限的投资阶段,同样擅长挖冷门小票,到A股一样可以“真金不怕火炼”。

拥抱阿尔法的人,任何一个市场都可以找到机会。

本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:思想钢印