去年的美国股市,可以说是大反弹的一年。

因为前年实在跌得太惨,搞得一堆华尔街的基金经理,包括股神巴菲特都是负收益。但谁能想到,踏入2023年1月,美股就开始了气势如虹的反弹,从年初反弹到年末,虽然中间一度有银行股暴雷,美债收益率触及2008年金融危机线,但最后都化险为夷,稍作修正后继续大涨。

美股2023年亮眼的表现,也让很多经济学家、投资银行以及投资机构自打嘴巴,侧面也证明美国经济的坚韧程度,以及AI等创新科技所带来的巨大能量。

一

进入2023年,美股三大股指均出现反弹,到年末,道琼斯创出历史新高,纳斯达克和标普500指数逼近历史最高。

在年初,美联储的激进加息政策导致一些抗风险能力弱的区域性银行倒闭,硅谷银行、第一共和银行是几个最大受害者。3月份的银行股危机也使得年初的美股反弹戛然而止,回调幅度达到10%。不过,在美联储和财政部快速的反应中,证明这只是虚惊一场,5月份美股重回升势。

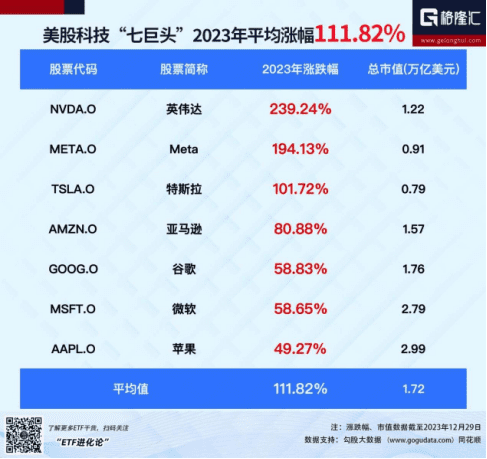

OpenAI的ChatGPT成功引爆人工智能产业革命,英伟达和微软成为最大赢家,一个是AI芯片霸主,绝对的垄断地位,一个将AI技术最大限度融入自身业务。英伟达全年上涨239%,微软上涨58%,微软有望成为第二家市值破3万亿的公司。

苹果、微软、google、亚马逊、英伟达、meta、特斯拉七家公司在纳斯达克、标普500的权重均创出历史新高,成为两大股指上涨的主要动力。可以说2023年的美股,是这七家科技大票的牛市。

美股大票的狂欢,以及吸金能力太大,以至于小票表现差强人意,波动比较高。去年的大部分时间里,小票都没什么表现,只是在年末流动性宽松预期下,上涨了一波。

二

美股的表现,主要得益于美国经济的韧性,以及人工智能技术革命带来的超乐观情绪。

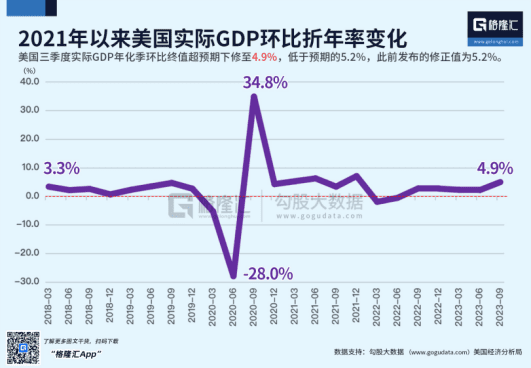

实际上,美国季度GDP除了在2022年前两个季度陷入同比负增长之后,已经连续5个季度同比增长,去年第三季度的GDP增速更是达到惊人的4.9%。

很多人对此都十分不解,因为如果套用过去的经验值,5.25~5.5%的高利率环境下,经济基本无可避免地陷入衰退。

但这一次却完全不同。到底什么原因?

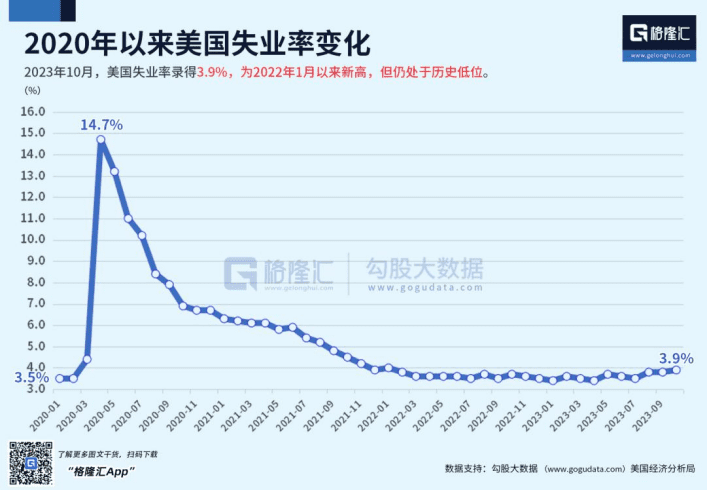

劳动力市场旺盛是主要原因,美国去年的月度失业率统计数据显示,没有一个月的失业率超过4%,最低的甚至只有3.4%,这放在任何一个历史时期都是相当低的。换句话说,美国人根本不愁没有工作,而超低失业率,意味着劳工有足够的空间进行薪资谈判。

工资有保证,收入就有保证,那居民消费力自然强劲。而美国又是居民消费驱动GDP,占比达到7成。

那逻辑就很通顺了,老百姓收入有保证,就敢于消费,消费在,美国经济就可以一直坚挺。如此正向的循环往复一直持续下去,就有了美国经济的表现。

令人惊讶的是,劳动力需求旺盛之下,通胀却在稳步下降。美联储似乎在完成一个不可能完成的任务,既能确保物价稳定下降,又没有损伤失业率。

如果再往深一层,美国劳工市场为何需求这么旺盛。

答案有两点。

一点是疫情期间政府发钱,居民形成超额储蓄;另一个是拜登政府高额的财政项目支出,例如抗通胀法案、基建法案、芯片法案,等等,合共数万亿美元的政府支出,吸引很多美国国内外企业回流美国,企业大兴土木,自然对于劳工有大量需求。

这就是区别于基本所有美国历史高利率时期。

另一方面,突然爆发的AI技术革命,使得正处于青黄不接时期的科技行业有了新的故事。现在不管是国家,还是产业,或者是普通消费者,都已经接受了AI将强有力推动人类生产力发展的观点。

技术革命所引发的经济增长非常可观,在过去已经不断被验证。所以,当ChatGPT出现的时候,大家都认识到这将是一次深刻改变世界的产业革命,甚至比过去的产业革命加起来还有多。

这成为美股全年上涨除了经济因素外的最大一个推动力。

英伟达、微软、Google、Meta、AMD、特斯拉,这些本已是全球巨无霸的科技公司,再一次迎来估值提升的大机会。

从全球的AI竞争格局来看,资本有理由很乐观,因为在AI领域,美国依然是遥遥领先的存在,没有任何一个国家能够超越它,甚至难以望其项背。芯片有英伟达,算法有Open AI,有Google,有微软,数据就更不用说,自家的互联网公司就有海量数据可供调用。

在互联网时代,还有一些国家能够游离在美国体系之外,凭借自己的用户规模实现自主可控,但在AI时代,已经没有这个机会。因为美国已经将很多高端的AI技术封锁,即使能够培养出另一个AI技术,相比之下也会落后美国不少。

从这个角度上看,可以理解为什么资本疯狂涌入美国的AI概念股,即使估值很高也没有退缩。

如果没有AI技术,美股可能不会这么疯狂。不过,即使没有AI,美股凭借美国经济的韧性,大概率也会上涨,只不过涨幅没有这么高而已。

三

2024年还能涨吗?

展望2024年,美股的乐观情绪依然很充足。

原因有两个:

第一,美国经济软着陆的预期非常充足。通胀稳步下降,劳动力市场却依然紧俏,对于美国老百姓来说,没有什么比这更美好的了。物价便宜了,工资却没有减少,那他们的消费支出就没有后顾之忧了。

第二,降息预期。通胀恢复到2%的水平之下,美联储的降息就顺理成章,美联储对于降息的口风已经放出。

第一个原因是分子端,也就是企业盈利,第二个因素是分母端,也就是利率。分子变大,分母变小,美股的表现值得期待。

当然了,经济衰退也是有可能出现的,现在的美股上涨幅度太大,基本计价了3月份甚至6月份的降息预期。如果经济数据出现下滑,那调整就随时会到来。

投资者可以乐观一点,但也不能盲目向前冲。

至于具体的板块或者标的,科技股仍然是首选,大票可以继续做多,不过因为2023年涨幅太大,收益情况或者没有2023年高。投资者可以转而看一些2023年反弹不多的中小科技股。

这些股票在2022年估值杀得非常惨烈,股价跌幅8成、9成都很多,即使年末上涨了一波,总跌幅依然有7~8成,因为小票有可能在2024年的表现超过大票,中小票指数罗素2000有望超过纳斯达克指数。

第二,传统工业、金融、消费股,也是不错的选择,因为这些票在2023年表现同样一般,在分子分母都变好的2024年,表现更加值得期待。

2023年的美股,出乎很多人的意料;2024年的美股,依然值得期待。

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:深鹏,数据支持:勾股大数据,本文不构成任何投资建议