“退出难”和“C轮魔咒”是最近一级市场中被频频提起的热词。随着IPO破发常态化和“IPO阶段性收紧”,私募股权基金的退出难题越来越棘手,到了不得不面对的时候。

而近期全球经济的不确定性,让许多创业企业感受到了“资本寒冬”,尤其是许多明星项目因为前轮的估值较高,完成新一轮融资的难度大大增加。

面对“退出难”和“C轮魔咒”,投资人和创始团队都在积极寻找破解之法,近期美国独角兽Loom公司的收购案或许为这些难题提供了一个可供参考的方案。

2023年10月,澳大利亚企业软件巨头Atlassian以9.75亿美元(合人民币约70亿元)的价格收购异步视频消息(asynchronous video messaging)平台Loom。其中包括8.8亿美金的现金,剩余部分为股票。

这起并购是Atlassian历史上收购价格最高的一次,但有趣之处在于,相比于独角兽Loom最新一轮,也就是C轮的估值15.3亿美金来说,这个收购价已经打了近6折!

乍看之下,Loom和它背后的风投似乎亏大了,但仔细研究就会发现,这起并购其实是一个非常成功的并购退出的案例,在目前国内的资本市场形势下,无论对创始团队还是投资人来说,都非常具有借鉴意义。

Atlassian公司是一家澳大利亚软件企业公司,2002年由Mike Cannon Brookes和Scott Farquhar创建,主要针对软件开发工程师和项目经理设计企业软件。其中,项目跟踪软件Jira和团队协同软件Confluence最为著名。

目前,Atlassian的市值超过460亿美元,最高峰时市值高达1160亿美元。财富500强企业中83%都使用Atlassian产品,全球拥有超过26万家大小公司客户,包括美国宇航局、可口可乐、三星、德意志银行和Salesforce等。

Atlassian 市值(单位:十亿美元)

2022财年,Atlassian收入为28亿美元,EBIDTA为1.2亿美元。

Loom成立于2015年,是一家优秀的异步视频消息平台。成立之初Loom只有一个浏览器插件,后续发布了PC端和移动端。

所谓异步视频消息平台,可以简单理解为视频短信或视频邮件,它为用户提供了创建短视频的工具,将相机捕获的内容、屏幕截图等内容混合在一起,可以把视频或录屏发到云端,同时生成一个链接进行分享,对方点击链接就能看到视频消息。

这一产品受到企业用户的喜爱,因为它可以在远程办公场景下让员工以更生动、更个人的方式表达想法,员工可以视频形式讨论项目,而不需要安排同步视频通话,异步视频消息让大家在文本、演示文稿和电子表格等之外又多了一种交流方式,也对不便进行同步视频的场景需求进行了补充,为分散团队的协作办公,提供了便利。

Loom虽然是看似不起眼的软件,但在其细分赛道上一路高歌猛进,并在疫情期间抓住人们工作方式转变的机遇,得到爆发式增长。

该公司在2019年拥有约70万用户,到2021年用户激增至1000万。到2022年,这一数字为1800万,而今天Loom拥有约2500万用户,20多万付费用户,覆盖约35万多家企业,每月生成500万段视频,用户用Loom记录的视频时间超过了15亿分钟,每个月能产生超过500万次的视频对话。

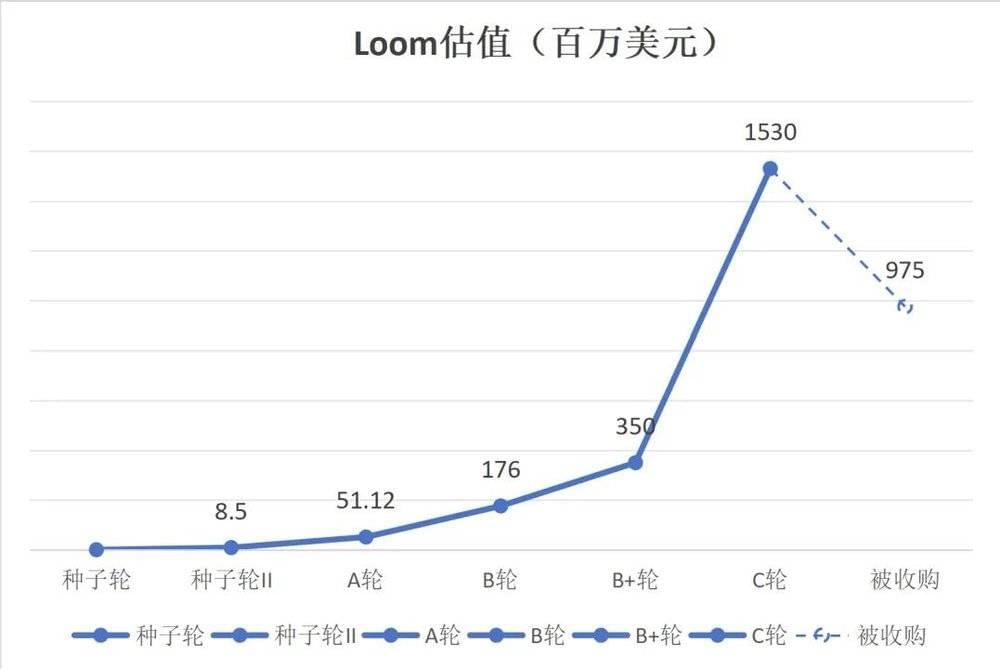

Loom很快获得了头部基金和投资人的青睐,迅速成为明星企业:

2016年早期融资约62.2万美元;

2017年VC种子轮,1517Fund领投,投资310万美元;

2018年A轮,获得老牌著名风投Kleiner Perkins(KP)合伙人llya Fushman的青睐,由KP领投,投资1100万美元;

2019年B轮,由著名风投Sequoia红杉领投,老股东KP追加投资,还吸引了一众明星投资人,包括Instagram的联合创始人Kevin Systrom和Mike Krieger,Figma创始人Dylan Field以及Front的CEO兼联合创始人 Mathilde Collin等,共投资约3000万美元;

2020年B+轮由Sequoia和Coatue领投,KP、General Catalyst、Slack Fund、Dylan Field等跟投,共投资约2880万美元;

2021年C轮由a16z领投,ICONIQ Growth、KP、Sequoia红杉、Coatue以及General Catalyst等跟投,共投资1.3亿美元。

来源:Loom官网、Crunchbase、Pitchbook

Loom的估值也一路高涨,在C轮达到15.3亿美元,约合人民币100多亿元。

但C轮之后,市场环境逐渐发生变化,疫情结束,人们逐渐回到办公室,恢复到原有的办公方式,不断增长的通货膨胀、战争、贸易争端等加剧了经济形势的动荡,严重影响了投资环境,也为Loom的发展前景带来不确定性。为了应对经济不确定性,Loom在2022年还进行了大幅裁员。

最终在2023年10月,Atlassian以近乎C轮估值的6折对Loom进行了收购。

一、为什么说这是一次非常成功的退出呢?

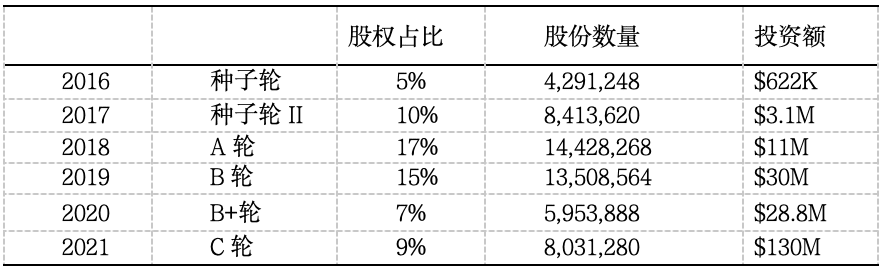

根据CB Insights的数据,几轮融资后,Loom团队拥有约36%股份,各轮投资人在Loom的股权占比如下:

来源:CB Insights

我们可以据此大概估算出各方的投资回报。

对于C轮投资人,按照目前的收购价格,肯定意味着亏损。根据CB Insights,C轮投资人与Loom的投资协议中约定了1倍于投资额的优先清算权,这是VC常用的保护条款,当项目清算时,VC投资人可以优先拿到一定倍数的投资额,从而避免损失。

也正是这一条款,在Loom被收购时,C轮投资人可以优先于普通股东拿回自己投资的本金,1.3亿美元。作为高位接盘的C轮投资人来说,这是不错的结局,虽然没有赚钱,至少也没有亏损。

B+轮投资人可以从收购交易中获得约6830万美元,约是其投资额的2.4倍;

B轮投资人可以从收购交易中获得约1463万美元,约是其投资额的4.9倍;

A轮投资人可以从收购交易中获得约1658万美元,约是其投资额的15倍;

种子轮II投资人可以从收购交易中获得约9750万美元,约是其投资额的31.4倍;

种子轮投资人可以从收购交易中获得约4880万美元 ,更是高达其投资额的78.4倍。

虽然“估值泡沫”被刺破,但对几乎所有投资人来说,Loom的出售都带来了不错的投资回报,而此时距离2016年的种子轮也仅过去7年时间,在高位接盘的C轮投资人虽然没赚钱,但也保住了本金,实现安全退出。

假设投资人全部现金退出,Loom团队也可获得总价值约3亿美元的现金加市值超460亿美元的上市公司的股票,Loom团队也从并购交易中收获了不少的财富。

Loom公司虽被收购,其本身还将作为独立产品继续服务更多的用户。

看似打折出售,实则以退为进,创始团队和各家VC共同抱团,实现多方共赢。与其在不确定的经济环境下等待一个未来不知何时能兑现的不确定的结果,创始团队和各家VC选择把握住眼前确定性的机会。

二、Atlassian为什么要买?

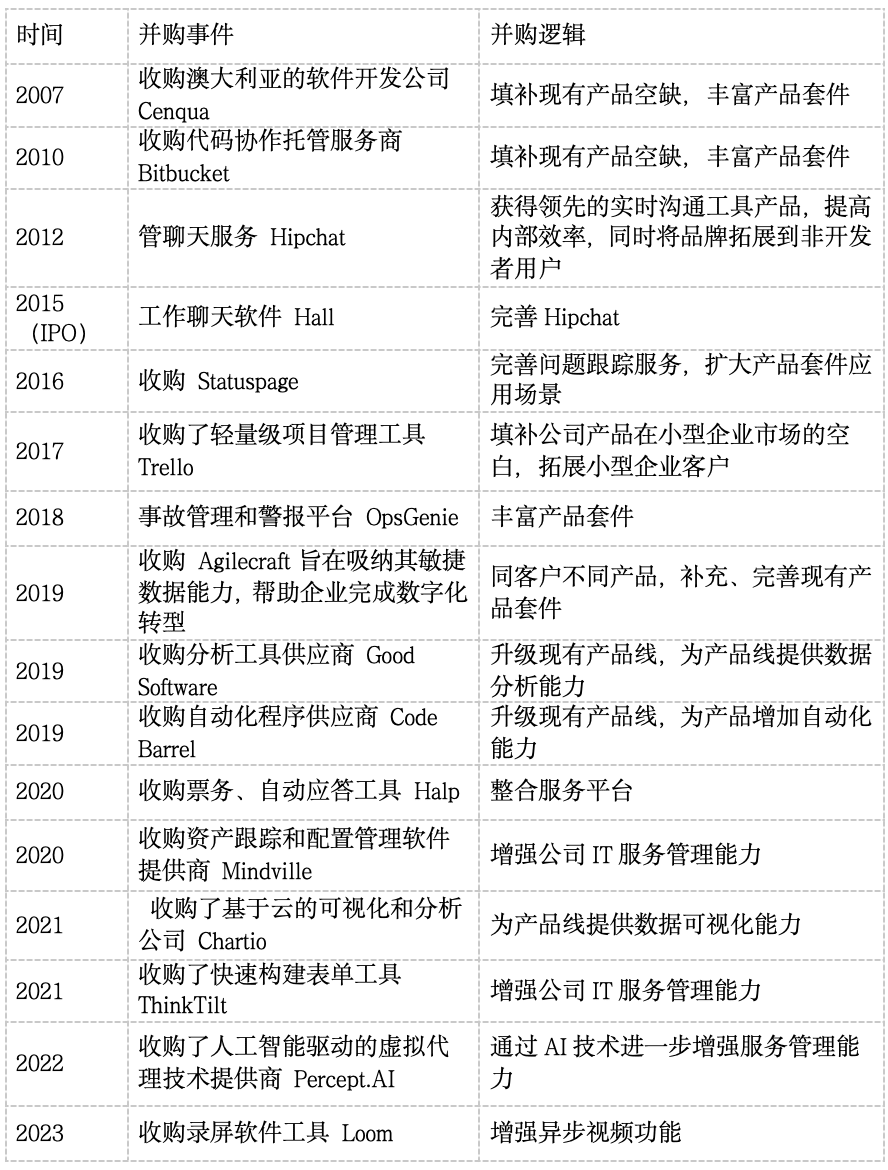

Atlassian其实是个并购老手,其两位创始人Mike Cannon Brooke和Scott Farquhar认为,并购是Atlassian增长策略中最为重要的一部分。Atlassian先后进行过十几次并购,通过研究可以看到其并购一直紧紧围绕补充产品组合、升级产品组合的思路小步快跑,在不断打磨产品组合、增加客户粘性的同时,通过并购拓展客户资源。

Atlassian并购历程;来源:根据Atlassian官网和公开资料整理。

对Loom的收购逻辑也是如此。Loom的视频技术可以与Atlassian现有工作协作领域的云产品组合进行整合,对现有云产品进行赋能,从而带来产品的升级与完善。

例如,Atlassia公司的项目与事务跟踪工具Jira,通过预定义和可定制的工作流程帮助用户跟踪问题或任务,收购Loom后,Atlassian可以通过内置视频功能来增强产品,为分布式知识工作者提供更好的计划、跟踪和执行工作的方式。

例如,工程师用户很快就能在Jira中以视频形式直观地记录问题,管理者将可以大规模使用视频与员工联系,销售人员可以向客户发送定制的视频来同步信息等。

除了Jira,Loom还可以为Confluence和Trello等以工作场景为中心的协作工具赋能。通过整合Atlassian和Loom在AI方面的投资,用户将能够在视频、转录、摘要、文档以及从中派生的工作流之间无缝切换,这将对提高用户粘性带来积极影响。

单单从技术角度,相信以Atlassian的实力,自己开发出类似Loom的平台也不是不可能,但为何选择收购而不是自己开发,主要有两方面的考量。一是要考虑两者成本上的差异,包括开发所花费的时间和资金;二是要考虑收购所带来的协调效应。这主要体现在客户和渠道上。

Loom经过几年的发展,已经拥有了2500万用户,20多万付费用户,覆盖约35万多家企业,而这些客户中有与Atlassian重叠的,也有Atlassian所没有的,通过收购,两家的客户资源互相补充,实现快速拓客,同时两家公司原有客户还可以互为分销渠道,共同推动两家产品的销售,从而创造更高的客户价值。而这些,Atlassian是无法通过自己开发类似Loom的产品快速获得的。

三、Loom为什么要卖?

Loom抓住疫情机遇迅速增长,无论是用户规模还是估值都迎来大爆发。但从长期来看,Loom产品所处的是垂直领域的细分赛道,已经做到了细分赛道龙头,疫情的风口过去,想要维持快速增长并不容易,公司也面临着下一步如何发展的重要问题。

Loom面前有三条路:

1. 保持现状。Loom可以选择保持现状,继续深耕现有赛道,扩大在原有赛道中的市场份额,但迟早还是要面对下一步如何走的问题。

2. 进入新赛道。Loom可以选择进入新赛道,寻找新的增长点,那就要解决钱和技术的问题。Loom可以通过新一轮融资或者IPO融资为自己续命,以实现打破行业天花板的愿望,但在高手如云的软件行业里,想进入新赛道并成功立足,并不是件容易的事,对人才和技术的投入将非常大,Loom要考虑是否有足够的融资能力让投资人为自己续命,是否有足够的管理能力带领团队立足新领域。

3. 背靠大树好乘凉。加入更大的平台,卖给软件龙头企业,整合双方资源,相互赋能。团队在更大的平台上继续事业,同时把持有的股份变现、让投资人安全退出。

Loom审时度势,选择了第三条路。

四、给企业家和投资人的一些启示

复盘整个并购,有些细节非常值得思考。例如,在这起并购中,董事会结构对并购交易的发生起了积极作用,根据ZenCapital,Loom董事会有5个席位,其中3个来自Loom,一个来自A轮投资人KP,一位来自B轮投资Sequoia红杉。

董事会在创始团队的控制下,VC董事较少且进入时估值较低,在并购交易对价等重大问题上协商的难度相应较低,如果在市场高峰期向该公司注入1.3亿美元的C轮投资人a16z在董事会,他大概率是要对9.75亿美元的收购价投反对票的。

虽然VC机构在创业企业拥有董事席位非常普遍,但创业企业在给予董事席位时还是要慎之又慎。

另一个细节,Atlassian的CEO Jay Simons曾参与了Loom B+轮的投资。不知道是否正是因为对Loom的投资,让Jay更加了解Loom的价值,看到其与Atlassian的协同效应,从而萌生了收购的想法。

从产业方的角度,在有实力的情况下,设立基金或与投资机构合作参与投资生态圈中的企业,形成产业和资本联动一直是一种非常有效的寻找潜在并购标的或寻找紧密合作伙伴的方式。

在IPO阶段性收紧的背景下,并购退出的价值开始突显,无论私募股权基金还是创业企业都需要重视并购带来的价值。创业企业要保持开放的心态,无论IPO还是并购或被并购,都是工具和手段,最终目的是企业的进一步发展,创始团队需要客观地看待并购,放下对并购的偏见,理性地将企业看做一种资产去进行决策。

私募股权基金则需要勇于探索并购退出路径,根据市场形势调整投资回报的预期。Atlassian和Loom收购案为破解当下的退出难题和“C轮魔咒”提供了非常有价值的模板。

本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:田雪雯