北中植,南恒大。两家巨无霸公司的口碑,如今算是彻底毁了。

“雪崩时,没有一片雪花是无辜的,中植走到今天,现在这种情况,每个人都有责任,不是说刑事责任和其他责任,我们是有责任的。”11月29日,中植被立案后,中植系负责人在首次正式接待会进行讲话。

11月底,警方对中植系所属的四大财富公司涉嫌违法犯罪立案侦查,并对谢某某等多名犯罪嫌疑人采取刑事强制措施。外界猜测,“解某某”为中植集团副总裁解子征,是中植集团创始人解直锟的侄子。

早先,中植集团对外表示,其债务规模巨大,剔除保证金后相关负债本息规模约为4200亿-4600亿元。虽不能与恒大相比,但也绝非小数目。

但也有观点认为,恒大至少有底层资产,但中植“空空如也”。

中植及相关信托机构,一度曾是金融市场的香饽饽。由于投资门槛高,门槛以百万计,因此被称为“富人游戏”。

而今,富人游戏变为富人收割机,不仅是中植,其他信托机构也带着投资者,陆续搁浅在滩涂。

中植系高管为何失联?

中植系两家A股公司董事长失联了。

11月29日晚间,*ST天山、美吉姆两家上市公司分别发布公告称,通过电话、微信等方式,均无法与各自公司董事长马长水、马红英取得联系。

值得注意的是,这两家公司,都曾是中植系控股的A股上市公司。

他们的另一个共同点是:都曾为中植系的高管。

马长水自2023年1月至今担任中植集团副总裁。

他曾任中国工商银行股份有限公司资产管理部副总经理;新湖财富投资有限责任公司联席总裁;中植财富控股有限公司副董事长;中植企业集团有限公司董事局主席助理兼投资总监;天山生物第五届董事会董事长;中植企业集团有限公司首席风控官。

马红英则在2015年8月加入中植集团,任职财务总监。

他曾就职德勤华永会计师事务所有限公司,中国免税品(集团)有限责任公司。现任横琴人寿保险有限公司董事,中兴保险经纪有限公司董事,珠海横琴安友投资控股有限公司董事。

多位曾在中植财富公司任职的人对财新表示,“想从中植赚钱的中介、伪金交所都会去找她(马红英)。”

一些声音认为,两位高管失联,或许与中植系暴雷有关。

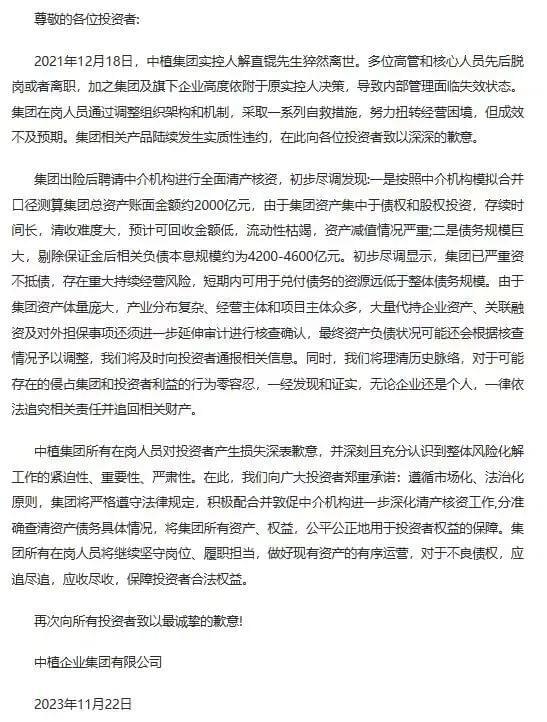

更早之前,11月25日,中植系财富公司多人被捕。中植集团发布《道歉信》称,中植披露资不抵债逾2000亿元,将理清历史脉络,对可能存在的侵占集团和投资者利益的行为零容忍。

▲中植集团向投资者发出的“道歉信”。

广东广强律师事务所执业律师倪菁华发文指出,公安机关虽然并未公布涉案罪名,但本案应该主要涉嫌非法集资的两个罪名,即非法吸收公众存款罪和集资诈骗罪。

直至目前,司法机关对中植系的调查范围仍在扩大中。

为何万亿中植系会被指向“涉嫌非法集资”?一切还要追溯到其运作模式。所谓“非法集资”,对应的刑法罪名主要包括非法吸收公众存款罪和集资诈骗罪。

京都律师事务所团队指出,“中植系”旗下的定融产品暴雷,存在以劣质底层资产进行包装而上市,通过“伪金交所”备案以惑视听,设资金池对资金随意自融自用,等等诸多原罪。

一位分析人士对新浪财经指出,“中植系的财富公司募集了一个巨大的资金池,自己体系的公司哪里需要钱就往哪里去投,这不就是自融吗?这就是个闭环,中植系公司缺钱,资质不够,拿不到银行贷款,发不了债券,也发不了基金等正规的产品,于是就发高收益的定融产品,”

该人士亦点出其中操作的灰色地带,“8%年化收益的产品是不可能报备通过的,于是,中植财富就跑到一些地方的金融资产交易所备案产品,那地方交易所根本管不了这个产品到底投了啥,抵押状态是什么样子的,只要你报备我通过,然后就发行了。”

房企也曾发售过类似产品,例如恒大发行了将近1000亿元的定融产品,最终无法兑付。

这样的模式,也预示着,中植系会将资金投入高收益的赛道。而在前些年,市面上普遍高收益的资产,只有金融与房地产了。

被地产暴雷潮套住了?

2021年12月,中植系创始人解直锟骤然离世。

在中植集团发布的《关于成立解直锟同志治丧委员会的通知》中,世茂集团董事局主席许荣茂是丧委员会的委员。

中植与地产的联系,并非只有创始人与房企大佬交好。

中植系创始人解直锟早年以贸易、地产等产业发家,因此,中植系对地产的兴趣根植在基因中。

一些购买过中植定融产品的投资者指出,中植系产品募集资金主要是“补充发行人的流动资金”,而这些“流动资金”,大多流向房地产和其他业务。

可怕的是,随着地产暴雷潮出现,底层资产本就薄弱的中植系资金更被套住了。

中植到底投了多少地产产品?

数据显示,2017年至2020年,中植集团旗下中融信托投向房地产的占比分别为6.61%、10.99%、17.65%、18%。

此外,中植曾在2016年助力恒大收购万科的股份。还曾援助、踩雷佳兆业、融创、皇庭国际、阳光城、蓝光集团、泰禾集团、海伦堡、名门地产、万通地产、大名城、东亚地产、郑和发展、北大资源、青海国投等房企。

有传言称,中植创信投资平台与世茂以对半的股权比例成立多家公司。

如今,中植系旗下中融信托所投的地产产品相继展期、违约,包括华夏幸福“融昱100号”和“骥达11号”、享融223号、享融287号等。

对曾经的地产商而言,中植系是个不错的金主。

据中国房地产报,一位房企高管表示,“中植系”对房地产行业的投资相对简单,也不谋求上市房企的控制权,极少过度介入企业经营,大多扮演财务投资者的角色。

不过,该人士也指出,它(指中植系)的资金成本不低。

当然,中植系对地产的运作,不仅是在财务投资层面,在金融市场如鱼得水的中植系,也通过地产,玩出一些新花样。

据中国证券报总结,中植系凭借“定增进入上市公司→上市公司收购中植系关联资产→拉高股价减持套现”的套路,在二级市场玩得风生水起。

但随着大环境变化,这一模式逐渐失灵。

一个案例是,2016年,大名城旗下子公司名城金控斥资25亿元收购中植系旗下中程租赁100%股权。当时,这笔交易被视为“在金融领域迈出的重要一步”。

在交易中,中植系还对该公司2016年至2019年承诺的业绩对赌提供连带责任担保。

在这笔交易公开后,中植系开始在二级市场大举买入大名城的股票,斥资约20亿元。

这被视为一种“交换”行为。

两年后,大名城又将亏损严重的中程租赁以原价卖给“中植系”。25亿元转让款让中植系5次付清。可是,在交易阶段,中植系违约了。按照大名城公告称,中植系没有按照约定支付最后一笔资金。

据中房报,一位不愿具名的私募界人士认为,这就好比“自家人”游戏,重点在于资产腾挪。一般情况下,只要“中植系”出手,上市公司都会配合,双方一买一卖互赚一笔。

有多少涉房信托在暴雷路上?

暴雷的何止是中植系。

11月28日,数十位投资人聚集在国家金融监督管理总局浙江监管局,举报万向信托旗下两个产品未能如期兑付,质疑其资金使用情况。投资者指出,万向信托无法正常兑付的信托产品达数十个,风险正在累积。

万向信托是“浙商教父”鲁冠球和其子鲁伟鼎麾下产业。据21世纪经济报道,此前“政信215”“地产1043号”等多只万向信托的产品已经停止付息。万向信托出现延期的产品多达数十个,累计金额或达数十亿。

这些信托的底层资产,多是地产或PPP类项目。

据财联社,健康教育2号和4号的存续规模合计9.834亿元,所募资金均用于贵州六盘水红桥医院医养融合项目;“地产1043号”底层为佳兆业东戴河栖樾台二期项目,也已停止付息。

▲“健康教育2号”产品被宣传为低风险产品,图片来自网络。

万向信托以重仓房地产著称。2019年,万向信托的对房规模一度达到679.49亿元,因此也被原银保监会约谈警示。截至2022年底,其信托投资占比依旧超过了58%。

与中植类似,大多数头部民营房企都曾出现万向信托的身影,包括恒大、碧桂园、佳兆业、中骏、祥生控股、蓝光发展、金科地产、荣盛发展等房企。

今年5月26日,新华信托正式宣布破产。外界认为,除了经营不善的原因外,其底层资产主核是地产,为破产的核心原因。

在一段时间内,信托与地产被称为“天作之合”。原因在于,一方面,地产所需资金量巨大,另一方面,信托可以快速筹集巨量资金。

一位信托公司中层对“棱镜”指出,“一笔1亿规模的房地产项目信托公司就能赚到400万元左右,做通道类业务想要赚到同等规模的利润,业务规模至少得10亿元以上。”

直至今日,信托与地产分道扬镳,信托机构避险情绪加重。一些信托机构与房企出现“抢公章”事件,包括厦门国际信托与正荣、金谷信托与融创等,一部分原因是,信托机构想抢先掌握主动权。

所有信托机构都在想尽办法,不让自己步上中植的后尘。