美林著名分析师Bob Farrell在上世纪90年代末写过一篇非常有名的短文《10 Market Rules to Remember》,放到今天来看,依然掷地有声。

给大家复述一遍:

一、Markets tend to return to the mean over time.

随着时间的推移,市场往往会回到均值。

在一个方向或另一个方向上过度扩展的趋势会回到其长期平均水平。即使在强劲的上升趋势或强劲的下降趋势中,价格也经常回落(恢复)到长期移动平均线。

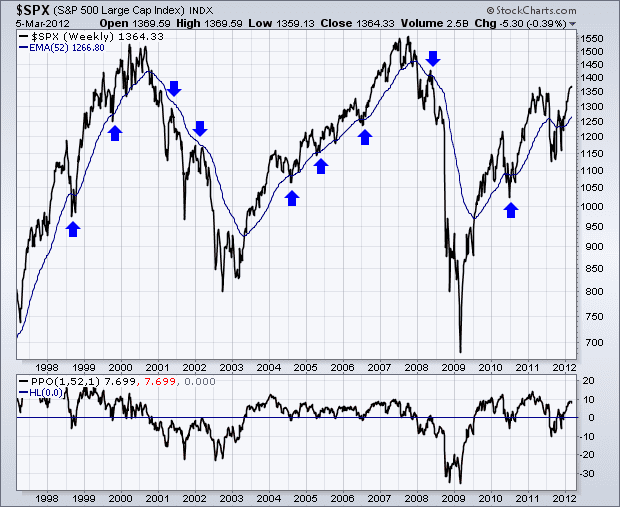

下图显示了标准普尔 500 指数 + 52 周均线。

蓝色箭头表示在上升趋势和下降趋势中多次反转回该移动平均线。

下面的小图显示的是“价格相对 52 周均线的偏离度%”。

二、Excesses in one direction will lead to an opposite excess in the other direction.

反者,道之动。

过度上涨的市场也会快速杀跌,有点像钟摆。它向一侧摆动得越远,它向另一侧反弹得越远。

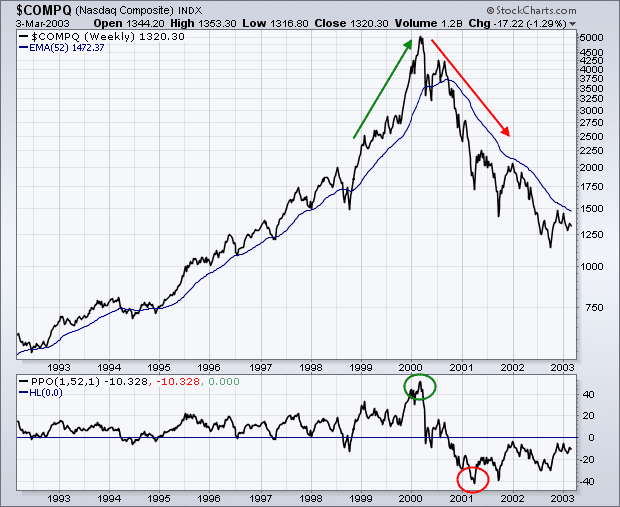

如下图,1999 年的纳斯达克泡沫超过 40%——这意味着纳斯达克指数比其 52 周均线高出 40% 以上,明显超涨。

而当纳斯达克指数在2000至2001年暴跌时,纳指又相对均线超跌了40%,明显超跌。

三、There are no new eras, excesses are never permanent.

去TMD“新时代开启了”,任何一种过度的现象都不会永远存在。

每隔几年就会有一批热门股票,但投机风潮不会永远持续下去。

事实上,过去 100 年里,我们已经看到了涉及各种投机泡沫——汽车、收音机和电力为咆哮的 20 年代提供动力;70 年代初,漂亮 50 推动了牛市;生物科技泡沫每10年左右就会冒泡一次;90年代后期出现了互联网泡沫。

“这次不一样”也许是投资中最危险的一句话。

正如杰西·利弗莫尔(Jesse Livermore)所说:

A lesson I learned early is that there is nothing new in Wall Street. There can't be because speculation is as old as the hills. Whatever happens in the stock market today has happened before and will happen again.(我很早就学到的一个教训是,华尔街没有什么新鲜事。不可能有,因为投机和山丘一样古老。今天股市上发生的任何事情都曾经发生过,并且会再次发生。)

十戒中我最喜欢的就是这条。

类似的,达里奥也表达过对这一规律的强烈认同,他说:

投资者犯的最大错误,是相信最近发生的事可能会持续下去。

四、 Exponential rapidly rising or falling markets usually go further than you think, but they do not correct by going sideways.

市场不会消化!只会杀跌!

指数快速上涨或下跌的市场通常比你想象得要远,但它们不会通过横盘整理来纠正。

尽管一个热门标的最终会均值回归,但强劲的趋势可以持续很长时间。然而,一旦这种趋势结束,修正往往会很剧烈。

下图是上证综指从2005年7月到2007年10月的走势。该指数在2006年7月、2007年初和2007年年中出现超买,但这些水平并未达到顶峰,但最后还是如抛物线一样下跌。

五、The public buys the most at the top and the least at the bottom.

公众在顶部购买最多,在底部购买最少。

普通个人投资者在市场顶部最看涨,在市场底部最看跌。

如果把散户看作一个整体,其行为特征和风险偏好其实相当稳定。

从理论上讲,过度看涨的情绪往往是市场见顶的注脚,反之亦然。

六、Fear and greed are stronger than long term resolve.

恐惧和贪婪比长期主义更强大。

理想的情况是,不让情绪影响你的决定或长期计划——计划你的交易并交易你的计划。

为不同的情况做好准备,这样就不会被急剧的价格变动所吓倒。

快速下跌和亏损会增加恐惧因素,很容易作出非理性决策。同样地,烈火烹油的行情和大幅盈利导致过度自信和偏离长期计划。

套用Rudyard Kipling的话说:

you will be a much better trader or investor if you can keep your head about you when all about are losing theirs. When the emotions are running high, take a breath, step back and analyze the situation from a greater distance.(“当所有人都头脑发热时,如果你能保持清醒,你将成为一个更好的交易者或投资者。情绪高涨之时,务必静观其变,从长计议。”)

七、Markets are strongest when they are broad and weakest when they narrow to a handful of blue chip names.

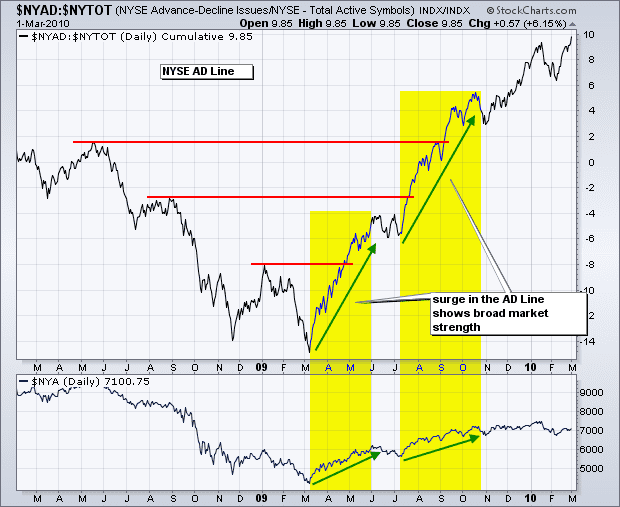

广度很重要,都涨的市场才最强,分化的市场其实很弱。

市场不能在只有少数大盘股(将军)引领的情况下继续反弹。中小盘股(部队)也必须加入,这样的牛市才可信。

八、Bear markets have three stages : sharp down, reflexive rebound, and a drawn out fundamental downtrend.

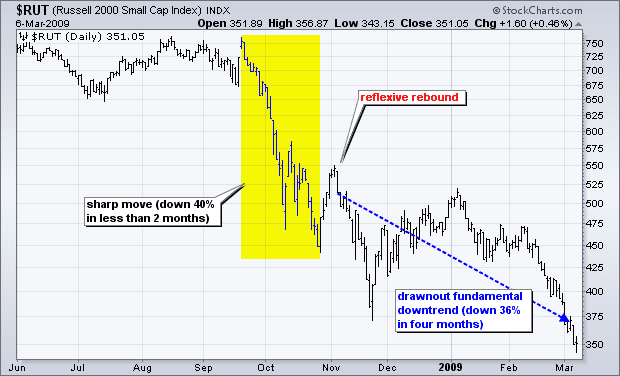

熊市有三个阶段——大幅杀跌、暂时性反弹和旷日持久的基于基本面的趋势性下跌。

熊市通常以急剧而迅速的下跌开始①。在这次下跌之后,会出现超卖反弹②。随着基本面的恶化,下跌速度会更慢、更磨人③。

九、When all the experts and forecasts agree, something else is going to happen.

当所有人的共识达成一致时,就可以召唤意外和黑天鹅了。

这条规律其实相当逆向思维。

当所有分析师都对一只股票给予买入评级时,只剩下一条路可走(降级)。

所以,力量过于强大的共识(过度看涨情绪)应被视为一个警告信号。反之亦然,股票不受欢迎且消息全是坏消息时买入也不失为一个好选择。

这种逆向投资策略通常会奖励耐心的投资者。

十、Bull markets are more fun than bear markets.

牛市比熊市更有趣。

金融市场与实体经济在牛市时利益更一致。

与华尔街的所有规则一样,Bob Farrell的10条规则并非永久有效或者适用于所有情况。

每条规则都有例外,尽管如此,当你的大脑被新闻头条或者直觉/情绪接管时,它们会让你理性一些。

本文来自微信公众号:老钱日日谈(ID:tobeoldmoney),作者:老钱