中国创新药“开挂”了。

在不到一个月内,有三款中国新药获美国食品和药品管理局(也就是FDA)批准上市。

这些新药包括:君实生物的抗肿瘤免疫疗法PD-1抑制剂特瑞普利单抗,10月29日获批;和黄医药的抗肿瘤小分子药呋喹替尼,11月8日获批;以及亿帆医药的第三代白细胞生长因子艾贝格司亭α注射液,11月18日获批。

这也是2019年百济神州的泽布替尼实现零的突破以来,最密集的一次中国新药出海里程碑事件。

逐年增长的新药“license-out”(对外许可),也在今年首次超过了license-in(授权买入),这被认为是中国新药发展达到“拐点”的标志。

就在11月13日至18日由香港桂冠论坛委员会主办、李兆基基金会全额赞助的首届香港桂冠论坛期间,中国科学院外籍院士、北京生命科学研究所所长王晓东在接受多家媒体群访时就提到:“新药研发一定是global(全球化的)”,就是应该拿全球效益。

这意味着,对于所有真正做创新药的企业来说,出海并不是可选项,而是必选项。对于具体产品来说,市场规模的上限也成倍放大。

事实上,王晓东还有另一个身份是千亿级创新药企百济神州的共同创始人。就在去年,这家创办于2011年的生物制药公司,首次实现了主要药品收入,海外市场反超过国内市场。百济神州也就此坐稳了中国创新药企的第一把交椅。

今年,在Best-in-class(同类最佳)的“头对头”试验结果加持下,百济神州核心产品泽布替尼半年销售金额就超过了5亿美元(折合人民币35.63亿元),1-9月该公司的营业收入同比增长了一倍以上。

王晓东认为,未来,中国人团队在全球创新药的游戏中将起到相当大的作用。“到底有多大不好说,我认为至少50%。”他向虎嗅表示。

只是,扩大到整个行业,又有多少中国新药可以重复泽布替尼的故事?越来越多成功出海的中国新药背后,另一个难题也已经呼之欲出,那就是大部分国产新药,在中国商业化表现尚且欠佳,在竞争更加激烈的国际市场上,他们的机会又在哪里?

全球苦高价药久矣

电影《我不是药神》的故事,也就是原研药太贵,只能去印度代购仿制药的故事,曾经是中国创新药企谈起创业初衷时,必然谈到的话题,现在已经很少提及。在其背后,中国创新药有更大的野心。

“现在用不起新药的问题,大家不讲了,因为中国药企新药研发腾飞,这已经不是个问题了。”王晓东说,中国本土自主研发的新药,无论是从质量上讲,还是从数量上讲,都已经有了巨大的变化。

而中国新药出海,则要让更多并不富裕的患者尽早享受到创新药带来的红利,减少望药兴叹的无奈。

事实上,对于药价贵的问题,即便是全球最大的医药市场美国也时常感到头痛。

在化学药为主导的时代,部分创新药(也称原研药)在专利过期后,受到仿制药冲击,引起了价格、市场的双重大跌,这也就是所谓的“专利悬崖”,这时价格更加低廉的仿制药会成为市场主导,让更多人用得起这款药。

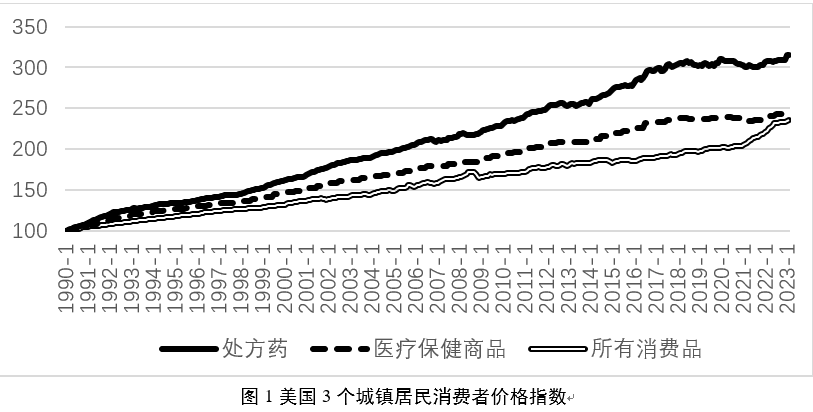

随着更为复杂的靶向药、生物药成为主流,各大药企利用美国的专利制度,围绕核心产品建筑其坚固的专利“围墙”,不断推迟“专利悬崖”的到来,他们在美国通过专利诉讼限制竞品上市,还经常逆势涨价——这也是其保住营收增速的法宝之一,导致美国处方药的价格增长指数也远超其他消费品。

来自:《医保研究》杂志

比如:《我不是药神》中“格列宁”的原型“格列卫”(伊马替尼),原研药在中国的电商平台,已经可以低至1600元到2500元,即便是官方价格也只有6000多元人民币;国产仿制药伊马替尼片已低至144元/盒。而在美国,一瓶30粒装的原研药售价仍然在6000美元左右,美国保险公司和患者每个月花在其身上的钱还在1万美元以上。

为此,美国前任总统特朗普还曾经多次在社交媒体上公开痛斥美国大型制药公司,并宣称要把美国药价打到全球最低。拜登总统更是在2022年8月签署了《通货膨胀削减法案》,首次将药品纳入到了大力控制价格的范围。

从其中列出的名单看,这些被控制价格的药品包括:控制血糖的胰岛素;抗凝药利伐沙班和阿伐沙班;治疗风湿性关节炎的安进/辉瑞的依那西普(Enbrel)、强生的乌司奴单抗(Stelara);还有一代BTK抑制剂,治疗血液肿瘤的伊布替尼(Imbruvia),在艾伯维旗下。

这些药品很多是2000年代甚至更早在美国获批上市的药物,其中部分产品已经有仿制药或下一代产品上市,但是仍然保持高价位。以胰岛素为例,美国糖尿病协会的调查数据显示,胰岛素在过去20年间价格上涨了1200%。在美国有25%的糖尿病患者无法承担按照处方足量使用胰岛素的费用。

为了稳住这个价格,大药厂们也不会轻易在全球其他地区降价。有国际非营利组织研究报告显示,全球四分之三的成年糖尿病患者来自中低收入国家,他们很难获得胰岛素,甚至有很多国家和地区还没有胰岛素注册上市。

新药研发的投入是非常高的,因此也必须有足够的回报,整个产业才能可持续,这是创新药的逻辑,也是很多原研药历经多年仍然保持“天价”的理由。王晓东认为,“这个逻辑是过去的逻辑,就是过去跨国药企的逻辑”。

王晓东说,跨国药企研发的药品,上市价格一般都很高,主要受众是美国、欧洲、日本,以及其他国家的富人,总规模约10亿人。

这些旧的逻辑,将随着中国人下场进入创新药的游戏而改变。“创新药的游戏,以前没有中国人下场,现在中国人下场了,可能这个游戏就会面临着一场 disruption(在商业语境中常用来指颠覆性创新)。”王晓东说。

他认为,中国人将给全球医药创新带来重大变革,像在很多高科技行业中所做的那样。那就是,更多人可以在更短的时间内享受到新药带来的益处。

王晓东以PD-1为例表示,中国PD-1的目标受众不是10亿人,很可能是40亿人。这意味着,这些药不是局限于中国市场,也不再局限于富人。这也就是中国创新药接下来更大的野心。

2023年初以来,在美国“集采”之下,胰岛素价格疯涨的神话正式宣告落幕,三大巨头诺和诺德、礼来、赛诺菲纷纷宣布其常用胰岛素产品降价,幅度普遍在70%左右。而更多产品的普惠还有赖新竞争者的加入。擅长快速跟进研发的中国药企正好可以发挥威力。

来自:视觉中国

还有很多病无药可治

当然,让更多人更早享受红利,并不意味着中国新药出海要靠低价取胜。

创新药有其生命周期,前述提到的胰岛素等已经上市多年、靠垄断占据价格高地的药品,本质上是在搞垄断,它们注定会被替代、降价,只是需要新竞争打破既有利益格局。这正是中国快速跟进式新药和仿制药的重要战场。

同样地,真正有价值的,能解决临床未解决难题的新药,包括人无我有的首创新药(First-in-class)、人有我优的同类最佳(Best -in-class),在欧美市场上市之初也被允许定较高的价格、拿到丰厚的利润,这是对创新研发的鼓励。这个领域,同样是中国创新药企的兵家必争之地。

可以看到,前不久,君实生物的特瑞普利单抗在美定价,经由该公司合作伙伴Coherus BioSciences透露出来,每瓶的批发收购成本是8892.03美元,折合人民币6.34万元,已经达到了该药在国内售价的30多倍了。

另据太平洋证券的最新研究报告,百济神州的泽布替尼在海外的售价也达到了国内售价的17倍。

和黄医药的合作伙伴武田制药也透露,呋喹替尼(5mg*21粒装)在美国的定价达到2.52万美元/盒,折合人民币17.96万元人民币。与该药国内售价相比,足足高出了近23倍——国内5mg规格,7粒装总价2513.7元/盒,折合每粒价格359.1元,21粒价格7541.1元。

同样地,金斯瑞旗下南京传奇生物的CAR-T(商品名:Carvykti,是全球第二个作用于BCMA靶点的CAR-T)定价46.5万美元,甚至比更早上市的百时美施贵宝(BMS)同类产品41.95万美元的定价更高。

这也让国内投资人看到了出海药物的商业潜能。而在商业潜能背后,更值得关注的,是这些药品凭什么定高价。

王晓东说,新药研发一定是面向全球的,在其背后还有一个特定的条件。“这里的新药就是两种药——一种是First in class,就是说有病无药的情况,另外一种就是Best in class,就是说尽管有药,但是有更好的药。”王晓东补充说,如果你有这两种药,你就应该追求全球收益。

在这个逻辑的背后,是对人类无限逼近治愈疾病挑战的鼓励,目标是不断攻克无药可治的疾病和为已有疗法疾病提供更好的治疗方案。

泽布替尼,不用多说,已经是经过“头对头”试验证实的,当下最好的BTK抑制剂。

首个出海成功的PD-1特瑞普利单抗,在美国获批的适应症是鼻咽癌,是填补了美国鼻咽癌治疗的空白。

呋喹替尼在美国获批的适应症是“经治转移性结直肠癌”,也是迫切需要药品的治疗领域。根据WHO肿瘤数据,结直肠癌是全球发病率第三的癌症。即便在美国,该病一旦发生转移,5年生存率也直接从更早期的90%以上降到11%左右。

仅从市场规模来说,这些药品都不是进入了像肺癌、心脑血管疾病等全球发病率数一数二的疾病领域,比如按照君实生物的预测,特瑞普利单抗鼻咽癌适应症在美国的年销售额也就是2亿美元,但是这些产品敲开了FDA的大门,未来还可以有更多适应症获批。

可以看到,泽布替尼自从2019年年底在美国获批第一个适应症以来,至今已经有4个适应症获FDA批准了,这也是该产品在美国不断打开销售局面的开始。和黄医药首席执行官兼首席科学官苏慰国在11月15日召开的新闻发布会上也透露,呋喹替尼的胃癌、子宫内膜癌、肾癌等适应症也在推进中。

更重要的是,这些药拿到了FDA的“背书”。未来,他们的目标不止在美国,而是面向全球。比如:特瑞普利单抗在50多个国家和地区达成商业化合作,覆盖东南亚、北非、中东等地区;呋喹替尼关注的结直肠癌、胃癌等,也都不是在美国最高发。

对于中国创新药企来说,有提升空间的药品和值得攻克的无药可治疾病,都还有很多。仅全球已知的罕见病就有90%以上,至少6000多种仍然是无药可治的。其中,在美国发病率低,而在其他国家和地区发病率高的也很多。对于致力于在现有体系中杀出生路的中国药企来说,都是机会所在。

同时,更加重要的是,中国力量已经成为破解全球制药界难题的重要机会。

同写意美国医药特约评论员孟八一在今年10月份曾在医药行业活动上做过题为《浅谈药物创新“危”与“机”》的报告。在报告中,孟八一提到,“药物创新危机,是一个客观存在”,且至少目前还完全看不到扭转的可能。

这是全球制药界的危机,特别是对跨国制药巨头们来说——根据第三方机构EY analysis的报告,到2028年,25家大药厂“专利悬崖”带来的损失将是同期在研管线价值的1.4倍。孟八一认为,届时制药巨头们管线补充能力将下降80%。这也意味着,这些企业的回血能力大大降低了。

更加心塞的是,制药业从科学上能做的努力已经达到了极致。孟八一援引美国经济学家费米尔的一项研究指出,1988年以来,一个新药研发项目收回投资成本的概率只有2%。要提高这个比例,科学已经无能为力,只能靠商业模式来弥补,本质上说,就是扩大基数,上马更多的项目、管线。

中国最不缺少的就是新药项目。就在前不久,中国工业和信息化部部长金壮龙还在行业大会上公开表示,中国在研新药数量全球第二。更多数据显示,过去近10年时间里,已上市的中国创新药占到全球的15%;在研管线占到全球的33%。

从创新药企的总数看,中国更是碾压全球。欧洲科学院院士、深圳理工大学药学院院长陈有海曾分享的一组数据,中国仅深圳就有8000多家生物医药公司,已经相当于美国全国的量了。

中国企业下场,毫无疑问会给全球制药界提供了更多可能性。

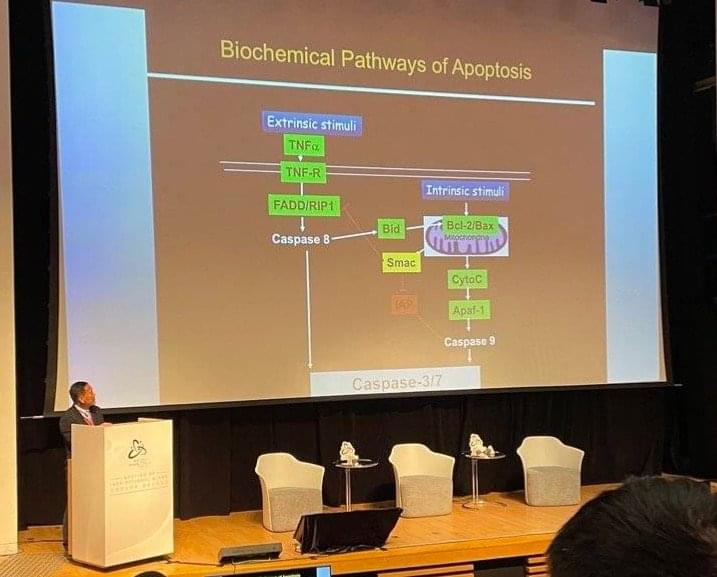

王晓东在首届香港桂冠论坛上分享其在抗衰老药物研究上的成果/虎嗅拍摄

挑战也还是很多

“以前华人立项做创新药的,一只手就能数得过来,现在百济神州一家的临床前项目就有70多个。”王晓东感慨道,这些项目的负责人经过历练,也会带新的团队。“等这些团队慢慢成熟起来,在技术能力和产品管理能力方面,中国创新药都将不可同日而语。”

中国创新药的发展很快,但是在硬币的另一面,中国创新药发展也面临很多问题。

首先,最关键的一点就是内卷。在赞叹中国管线繁荣的同时,王晓东也禁不住调侃,全球任何热门领域,中国都有非常多的管线在跟进。“国外如果有5家药企在做,中国就有50家药企在做”。

曾经炙手可热的PD-1,也包括现在正当红的“减肥神药”GLP-1,还有抗肿瘤的ADC,非常前沿的被认为可以解决所有难成药靶点的PROTAC,以及各种核酸药物等,无一不是红海。

王晓东认为,发生内卷的根本原因是中国的创新药还很年轻。

大量的竞争尽管给全球创新药发展带来了机遇,但是,也带来了问题。关键的一点,就是挤兑了资源。王晓东说:“国内虽然很多医院加入了临床试验,但是临床试验的红利是不是被这些国内的药企享受到了?”

中国的医疗体系中,无论是公立医院还是私立医院,大多数仍然是以接诊患者为主,能专门为新药研发留有空间的并不多。

尽管国内近年来在推研究型医院,到2022年全国临床试验机构已经增加到1186个,相比2018年几乎增长一倍,但是仍然存在临床试验机构分布不均匀,PI水平相差较大等问题。比如:北京市仅海淀区就有18个临床试验机构,而安徽全省一共24家临床试验机构。

这背后,新药临床试验的成本也在增长,从部分上市公司的招股说明书看,肿瘤临床试验,入组病人的费用为三期临床试验普遍在30万元/人以上,一期临床试验单个病人的费用也达到10万元到30万元/人的水平;罕见病临床试验也达到35万元/人。

大量在研新药需要通过临床试验来证实其安全有效性,以及相比同类竞品的差异性在哪里,这些都需要在临床试验中才能真正得出结论,注定会消耗掉大量资源,企业也需要花费大量的资金。未来这些投入如何收回,这样的发展模式如何持续,都还是待解的难题。

疫苗受试者正在接受二期临床试验

来自:视觉中国

其次,中国创新药出海,商业化到底怎么做?

从国际惯例来说,通过license-out,将相关权益授权给海外合作伙伴,一般是跨国巨头,也就是“借船出海”,是最常用的出海策略,过去也确实有中国药品通过这种方式实现了出海,并解决了商业化问题,比如君实生物的新冠中和抗体、传奇生物的CAR-T。

但是,因为跨国巨头本身发展也面临瓶颈、频繁调整策略等原因,近期越来越多本土项目相继遭到“退货”,这种合作模式能否达到出海的目的,也开始受到质疑。

而且更加直接的一点,目前海外商业化最成功的泽布替尼,其商业化就是主要通过海外自建团队完成。

只是这个成功经验,太烧钱了。从百济神州年报看,产品在美国上市的第一年,2019年,该公司营销费用就从56.4%一跃到了88%,到了2020年,其营销费用超过了营业收入,占比达到123.5%。这种商业化上的投入产出不成正比,也令百济神州的商业模式受到很多诟病。

从今天百济神州海外销售后劲逐渐显现的情况看,无论是研发还是销售,自建团队可控性似乎都要更高,不过,客观来说,对于绝大多数创新药企来说,这条路实在太难复制了。

对于本身研发和商业化都起步不久的中国药企来说,海外监管、市场竞争的复杂多变,都重重挑战。如果不熟悉当地的商战打法和监管规则,随时可能陷入麻烦。

比如:百济神州在今年7月份因遭遇竞品企业艾伯维的“专利狙击”,股价也因之暴跌,估值一度受到影响。在其背后,也是投资人对中国企业能否应对跨国药企常见打法的怀疑。

突发事件也会出现在license-out的产品上。

比如:当地时间11月28日,FDA质疑CART产品安全性,宣布将调查以BCMA或CD19为靶点的自体CAR-T产品,引发T细胞恶性肿瘤的严重风险问题。这项调查涉及6款产品,其中就有中国企业金斯瑞生物子公司南京传奇生物的产品,其他还有来自百时美施贵宝、诺华、吉利德的5款产品。

从目前股价表现上看,传奇生物在美股引起的波动,还不如其母公司金斯瑞在港股的波动大——11月29日金斯瑞港股股价下跌了6.02%;传奇生物在美股只下降了2.55%。这在某种程度上,也体现出对其合作方强生的信心。

王晓东认为,license out和自己做商业推广,都是出海的一种方式,未来都会有更多企业去做。

可以说,在中国新药真正能在全球市场发挥作用之前,还有很长的路要走。

对于具体企业来说,任何选择都不确保一定成功。在接下来,汹涌而来的全球化大潮中,能否活下去,将是对每一家中国创新药企管理者最大的考验。