又一个百亿赛道在中国“开张”了。

赛诺菲与阿斯利康于1月3日宣布,其用于所有婴儿的呼吸道合胞病毒(简称:RSV)抗体药尼塞韦单抗注射液在中国获批上市了。

作为全球首个且唯一针对所有婴儿的合胞病毒预防手段,该药在中国获批不仅意味着中国1岁以下婴儿有机会免遭呼吸道合胞病毒伤害。

对于大多数中国人来说,RSV是一个非常陌生的病原体,但是就像支原体一样,它早就存在了。虽然RSV感染也具有自限性,但是每年还是可以导致全球超10万人死亡。主要对5岁以下婴幼儿和60岁以上老人很危险。

自从1956年首次从黑猩猩体内分离出该病原体,RSV疫苗、药物就成了各大药厂竞相开发的产品,只可惜一直没能成功。

直到2023年,这一窘境才宣告结束。作为人类对抗RSV病毒集中突破的元年,这一年,FDA一口气批了3款RSV疫苗、药品,且莫德纳还提交了一个注册申请,有望今年获批。集中获批的预防产品在RSV密集的攻势中撕开了一道口子,也给医药产业提供了续写新的财富神话的机会。

包括上述提到的尼塞韦单抗,GSK和辉瑞的两款RSV疫苗,3个产品仅用几个月时间就大卖了近15亿美元。要知道,新冠疫情以前,最辉煌的“疫苗之王”辉瑞的13价肺炎球菌疫苗“沛儿13”(Prevnar13),2010年首年上市时,10个月的销售额为8.26亿美元,已经是疫苗界令人瞩目的重磅产品了。

根据灼识咨询数据,到2030年,整个RSV疫苗、药物的全球市场规模将达到128亿美元(约合人民币916亿元)。这相当于“沛儿”巅峰年销售额的2倍了。

在少子化、老龄化、RSV反季节高发的趋势下,中国作为人口大国,也是RSV疫苗、药物的重要市场,预计届时也会有15亿美元(约合人民币107亿元)的市场空间。仅本土就有至少23家企业布局这一领域。进口产品也都在推进上市中。

只不过,中国的市场环境、消费习惯与欧美国家差异很大。在这种情况下,“陌生”的RSV,真的可以打开中国人的钱包吗?这类产品在中国将面临哪些现实问题?其处境对中国医药产业的下一步发展又有哪些启示?

来自:《中华实用儿科临床杂志》

挑战一:预防疾病意愿不高

中国人通过接种疫苗、注射药物来预防疾病的习惯还没有养成。这是非常直观的挑战。

从保护效力来说,全球三期临床试验显示,相比安慰剂,尼塞韦单抗降低了76%因合胞病毒引起下呼吸道感染导致的就诊率。更多研究中,该药降低了83%的因合胞病毒引起下呼吸道感染导致的住院率。

这样的数据是否足以说服中国的父母,提高他们为孩子打针预防疾病的意愿?

从历史情况看,除了按照规定必须接种的疫苗和炙手可热的HPV九价疫苗外,大部分需要自费接种的疫苗产品都遇到了接种率低、接种意愿低的问题。

比如:带状疱疹疫苗。近年来,无论是GSK还是后来者百克生物等,都花了很大的力气来推广该疫苗。而从结果上看也并不理想。

2023年3月到6月,研究者在北京市朝阳区开展的一项调查显示,受访的1176名50岁以上慢性病患者中,只有117人接种了带状疱疹疫苗,接种率不到10%。在尚未接种带状疱疹疫苗的调查对象中,有56.75%有意愿接种该疫苗。研究者认为,接种率和接种意愿总体都比较低。

再比如:流感疫苗。中国疾控中心对于2014年到2021年流感季中国流感疫苗接种覆盖情况进行分析,结果显示,尽管流感疫苗的全人群估算报告接种率逐年上升,但是到2021年,也不到3%,约为2.94%。其中,接种率最高的地区为新疆、天津和上海,分别是6.69%、6.17%和5.56%。

即便是保护儿童的疫苗也是如此。在北京市某区,疾控部门对适龄儿童接种儿童肠道病毒71型(简称:EV71)疫苗情况进行调查,结果显示:2016年至2021年间,该地区适龄儿童EV71疫苗全程接种率为23.14%,总体接种率偏低。

这样的故事是否会在RSV预防领域重演?要回答这个问题,还要从疫苗接种率低的原因说起。

刊载在国际期刊《vaccine》上的一篇文章就曾指出,“本科及以上学历”的家长更有可能给孩子接种流感疫苗。难以获得疫苗、对流感疫苗缺乏信心等,都是阻碍流感疫苗接种的因素。

更多研究显示,不知道有这种疫苗、“疫苗不一定能预防”、“价格昂贵”和“疫苗不安全”等顾虑,都让家长、个人犹豫不决,甚至不愿意接种疫苗。

按照相关规定,在中国,疫苗分为两类:由政府承担费用,免费给公民接种的“一类疫苗”和由家庭自愿自费接种的“二类疫苗”。乙肝疫苗、脊髓灰质炎疫苗,以及百白破疫苗等,都是一类疫苗(国家免疫规划疫苗);类似HPV九价疫苗,上述提到的“沛儿13”等,都是二类疫苗(非免疫规划疫苗)。

带状疱疹疫苗目前是二类疫苗需要自费接种,流感疫苗在一些地区也需要自费接种。这也决定了,只有那些能够了解到产品、能够方便获得、有支付能力且认可疫苗价值的人,才会有接种意愿并付诸实践。

而尼塞韦单抗这类预防性的抗体药,几乎精准踩到了每一个影响决策的不利点上。

尼塞韦单抗,属于抗体药,其设计的本意是将中和抗体直接注入人体,可以保护免疫系统还没有长成的婴幼儿和免疫较弱人群,这被称为“被动免疫”,是相对疫苗这类主动免疫产品而言的。

但是,做成单抗类药物,产品的价格就贵了。

尼塞韦单抗在美国的定价是500美元/针(约合人民币3584元),每针可以在一个流行季保持效力(一般是5个月),这相比上一代抗体药2000美元/针,且需要每个月打一次,性价比已经高了很多,不过相比RSV疫苗(200美元左右),还是贵了不少。

尼塞韦单抗更重要的阻碍,还来自预防性抗体药与中国目前的监管制度不匹配问题。作为第一个吃螃蟹的产品,其市场推广可能会受到较为严重的影响。

挑战二:现行监管制度带来的阻力

尼塞韦单抗在中国获批上市,为后来者探了路,但是它自己能否有机会开拓市场就不一定了。

首先,在注册环节,尼塞韦单抗就面临分类上的挑战。

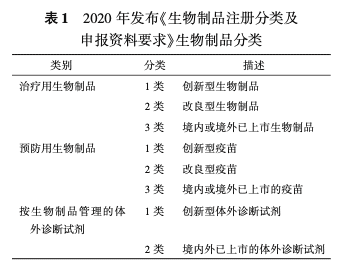

国家药品监督管理局创新药物研究与评价重点实验室过其祥、杨景舒、杨悦撰文,这类创新型预防用生物制品、创新型疫苗对中国长期以来的生物制品注册分类提出了挑战。

来自:《中国新药杂志》

按照目前的生物制品分类规则,“治疗的功能和预防的功能是截然分开的”——在预防用生物制品中,就只有疫苗,主要在疾病预防控制中心(简称:CDC)和医疗机构使用;抗体药就属于治疗用生物制品,就是在医疗机构使用。

这也意味着,尼塞韦单抗只能按照药品注册,且无法纳入到预防用生物制品分类之下。

CDC目前是中国疫苗最大的分发机构,如果不能进入CDC,尼塞韦单抗就缺少了一个向受众供货的重要渠道。如果强行进入CDC体系,则面临合规风险。此前还曾发生过既可预防又可治疗的药品在医院销售不好,后来混入CDC系统当作疫苗给孩子接种被查处的先例。加之不良反应等问题,这款年销近6亿元的产品最终被叫停进口。

其次,预防性产品用在健康人身上,监管更加严格,对于疫苗,国家药监局是按批签发管理的。而抗体药如果按照药物管理,就不必批签发,由此也产生了监管的空白地带。

“这些都是监管上不匹配的问题。”杨悦表示。

从国家药监局数据库的信息看,尼塞韦单抗确实拿的是药品注册证。上述问题已经成为现实。

杨悦认为这种情况也属正常。她告诉虎嗅,监管总是走在产品的后面。“理论上说,创新点出现了,这个时候后边的监管路径、程序、制度、监管的一些方法都应该调。”对于已经不适用的分类,“应该做一些前瞻性的判断,然后调整”了。毕竟这些问题并不是只有尼塞韦单抗会遇到。

从全球研发的趋势看,原有界限正在被打破,预防用药品和治疗用疫苗(比如肿瘤疫苗)越来越多了,监管势必作出改变。

来自:《中国新药杂志》

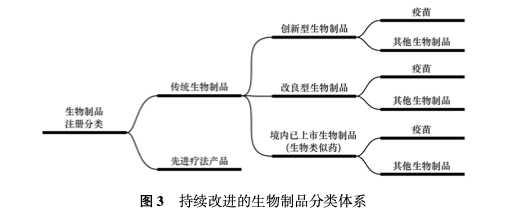

在上述论文中,杨悦等人建议:“建立持续改进的生物制品分类体系,区分传统生物制品和先进疗法产品,有利于生物制品的创新和产业发展,便于监管部门制定监管策略,助力患者更早获得创新产品。”

具体过程,杨悦认为,第一阶段,“最简单的方式就是直接体现出实际功能来,就是在受理处不再说是治疗生物制品”,不去贴“治疗”的标签,而是按照说明书来批是预防性的。

“因为如果给它贴上‘治疗生物制品’的标签再注册,对这个产品未来的使用场景会限制。”杨悦说。

第二阶段,注册分类需要与国际接轨,将原来的“预防用生物制品”“治疗用生物制品”两类改为“预防用疫苗”和疫苗以外的其他生物制品,也就是注册时不再限定产品功能。

杨悦认为第一阶段是暂时的,“毕竟有六七个等着呢,”她说:“当时想的是,就现有的产品即将批准,先把这批产品批出来,再说后边怎么监管。”

问题终将得到解决,而在此之前,“第一个吃螃蟹”的尼塞韦单抗还有一段艰难摸索的时光要捱。

挑战三:竞品来得太快,先发不见得是优势

尼塞韦单抗已经跑在了前面,但是需要注意的是,它的竞争者也追得很紧。

在中国,杨悦等人撰写的论文中,就提到了至少3种预防RSV引起下呼吸道疾病的单抗,正在临床试验阶段。除了尼塞韦单抗,还有TNM001(泰诺麦博生物)和MK-1654(默沙东,Clesrovimab),二者分别进入了2/3期和3期临床阶段,很可能也会在2024年获批。

此外,还有来自瑞阳(苏州)生物、爱科百发/罗氏、联拓生物/辉瑞、歌礼、先为达生物等的7个管线在研。

疫苗领域,全球有60多款RSV疫苗在研,在中国除了赛诺菲的“老对手”GSK、辉瑞,至少还有15家中国企业瞄准了这个赛道,包括:艾棣维欣、博沃生物、智飞生物等。

虽然疫苗产品暂时与尼塞韦单抗等抗体药还是在不同的适应症领域竞争,但是未来,随着其适应症向孕妇、新生儿领域拓展,凭借更高的性价比,疫苗对抗体药终究会形成较大压力。

这些都指向,中国市场RSV预防的百亿元市场竞争,很可能会是最激烈的,甚至超过欧美。

按照医药市场的一般规律,先上市的产品会有先发优势。

比如:全球已经获批的3款RSV预防产品中,GSK和辉瑞的产品都覆盖在60岁以上人群;辉瑞的疫苗有孕妇适应症,间接保护新生儿,也与赛诺菲的抗体药有局部竞争。获批时间略早的产品已经占据优势地位。

GSK的疫苗5月获批,比辉瑞的产品早上市一个月,在只有针对老年人适应症的情况下,到三季度末销售收入达到7.09亿英镑(约合9.02亿美元),就是远超后者的3.75亿美元。第三个获批的尼塞韦单抗暂时就只有1.37亿英镑(约合1.74亿美元)的营收。

以往中国疫苗研发能力弱,往往是一款进口疫苗进入中国可以独家销售10年甚至更久,在缺少竞争的情况下,先行者的收益也更加丰厚。比如:默沙东的HPV九价疫苗,2022年在中国狂卖69亿美元;2023年上半年批签发量同比又增长57.85%,预计又是一个“丰收年”。

图为HPV九价疫苗扩龄后女士们排队接种的盛况。

来自:视觉中国

但是,如今,这个规律在中国却未必成立。先上市的产品,很可能是在给后来者预热市场,反而很难拿到最大市场。GSK的带状疱疹疫苗,就是前车之鉴。

以带状疱疹疫苗为例。GSK的重组蛋白苗(商品名:欣安立适)2019年在中国上市后,经过3年的努力,到2022年终于把这一领域的市场规模从0推到了12亿元,经过企业营销推广,大众也初步了解了这一产品。就在这时,国产竞品来了。

从公开数据看,长春百克的带状疱疹减毒活疫苗(商品名:感维)2023年1月获批,到当年9月份,也就是第三季度末,已经成为拉动该公司净利润增长56.31%的主要原因。

从批签发情况看,截至2023年7月份国产产品占到40%,到9月份,已经反超进口产品了。

在药品领域,中国药企本来就擅长快速跟随,尼塞维单抗的“窗口期”很可能更短。本来就应用场景受限的情况下,其先发优势恐怕更难体现了。

此外,作为药品,尼塞韦单抗和后续进入市场的疫苗产品,还面临中国国家医保谈判降价的风险。

事实上,接种疫苗的意义远不止预防个体生病这么简单。乙型流感病毒中的山形株(Yamagata)已经连续三年没有出现了,病毒学专家常荣山认为,这很可能是疫苗的功劳。而RSV类似乙流病毒,也是不容易发生变异的病毒,有机会重复这个故事。

这也将给政府更大的降价和国产替代动力。

启示:中国药企如何才能首吃螃蟹

客观来说,中国对RSV疫苗/预防药物的需求也是非常迫切的。

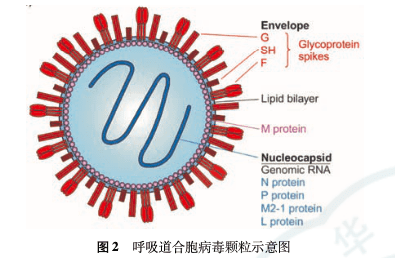

RSV是一种具有高度传染性的单链RNA病毒,主要通过飞沫、接触、气溶胶传播,感染部位是呼吸道上皮。几乎所有人都会在2岁前首次感染RSV病毒。

RSV感染一般是类似感冒的发热、咳嗽、流涕等症状,在婴幼儿中可能会出现气管充血、肿胀、细胞脱落堵塞气道,进而出现喘息、呼吸急促、呼吸费力等症状,相关患儿也被临床医生称为“憋喘”“爆喘”的孩子;在老年人中可能发展为肺部和心脏疾病。

《柳叶刀》的相关报道显示,RSV是全球5岁以下婴幼儿重要的致死原因;在老年人和高危成年人中造成的经济负担与流感不相上下。

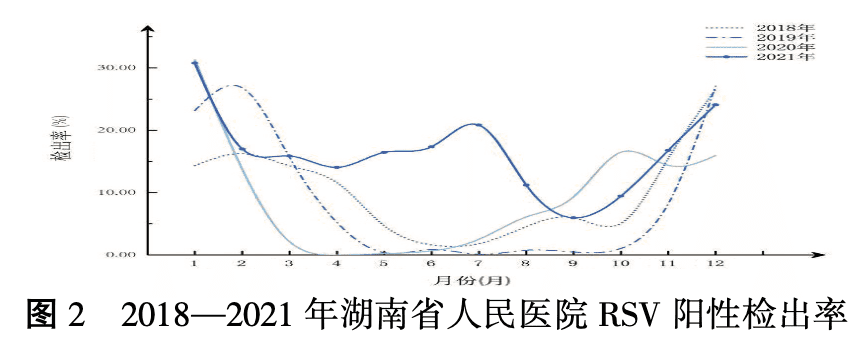

在中国,每年的11月到次年3月为高发季节。新冠疫情后,该病毒传播的季节性规律被打乱了。复旦大学、苏州大学附属儿童医院等多个机构的研究者在监测中发现,RSV夏天也出现了反季节流行。

另据湖南省人民医院对32753个患儿的研究结果显示,RSV是检出率最高的病原体,而且在新冠疫情暴发后还呈现出升高的趋势。

来自:《实用预防医学》

深圳市儿童医院感染科主任邓继岿也曾在一次行业会议上指出,5岁以下的呼吸道感染的儿童中,RSV的检出率已经排到第一位,达到了25.7%。其中,40%是1岁以下婴幼儿。

2023年的5月,邓继岿所在医院住院的呼吸道感染的5岁以下儿童中,有超过一半与RSV有关。“合胞病毒对我们中国儿童的影响实际上非常大。”邓继岿说。

尽管近年来中国新生儿出生率呈现下滑趋势,可能受影响的婴幼儿数量也可达到百万人级别。安全、有效、可及的产品,是他们的“救命药”。

从这个意义上讲,国产替代的产品非常重要。勇于“第一个吃螃蟹”、经历种种阻碍、在“无人区”拓荒的创新者更加可贵,丰厚的收益是对他们最大的嘉奖,也是吸引更多后来入局的筹码。跨国药企的前沿产品无法在中国市场拿到足够的收益,本土企业会更加没有首创的热情。

在最近召开的2024摩根大通医疗保健大会上,GSK首席执行官Emma Walmsley将RSV疫苗的收入预期提升到约40亿美元的新高。她在大会上一再强调“创造市场”的重要性。这是跨国药企的野心,也是全球医药市场发展的趋势。

可以说,传染性呼吸道疾病,从来没有像今天这样受到重视,美国甚至启动了一项人类免疫组计划,以促进相关产品的研发。在其背后,会有更多百亿、千亿的市场诞生,全球老人、婴幼儿的健康水平和生存质量也有望持续提升。

在这个过程中,中国企业要想不再跟随,而是也能“创造”一个市场,最终还是有赖于国内市场、政策环境的持续改善。