本文来自微信公众号:老钱日日谈(ID:tobeoldmoney),作者:老钱,题图来自:视觉中国

简单给大家看几张图吧,我觉得足够把还房贷这件事说清楚了。

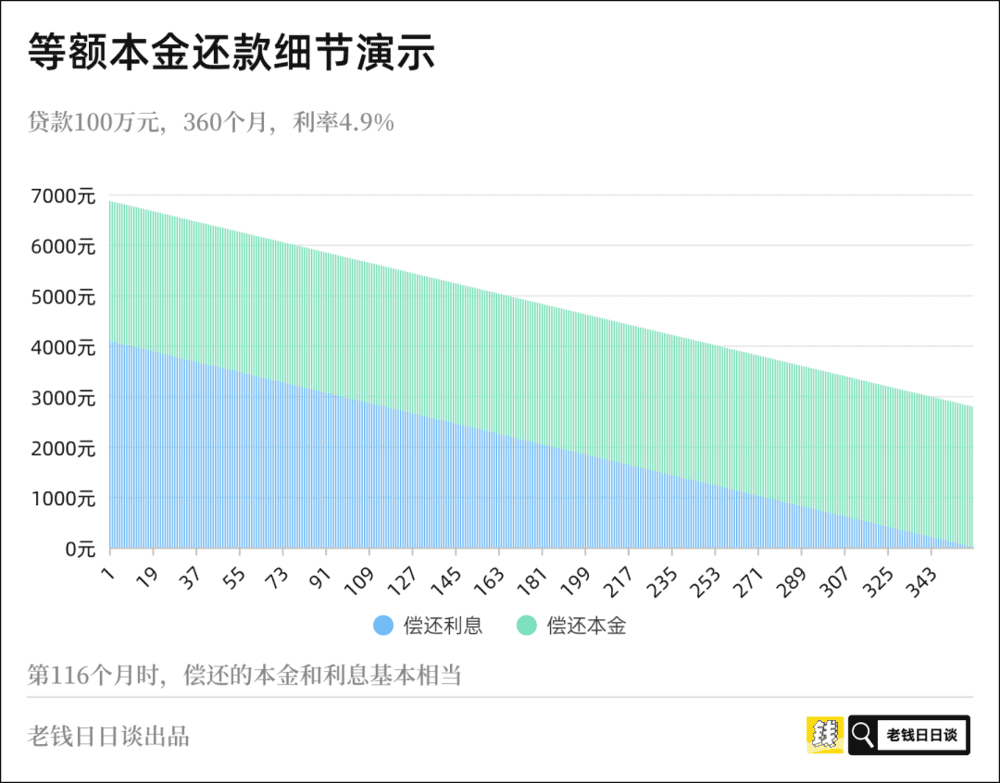

下图是等额本金的还款过程:

蓝色是利息,绿色是本金。

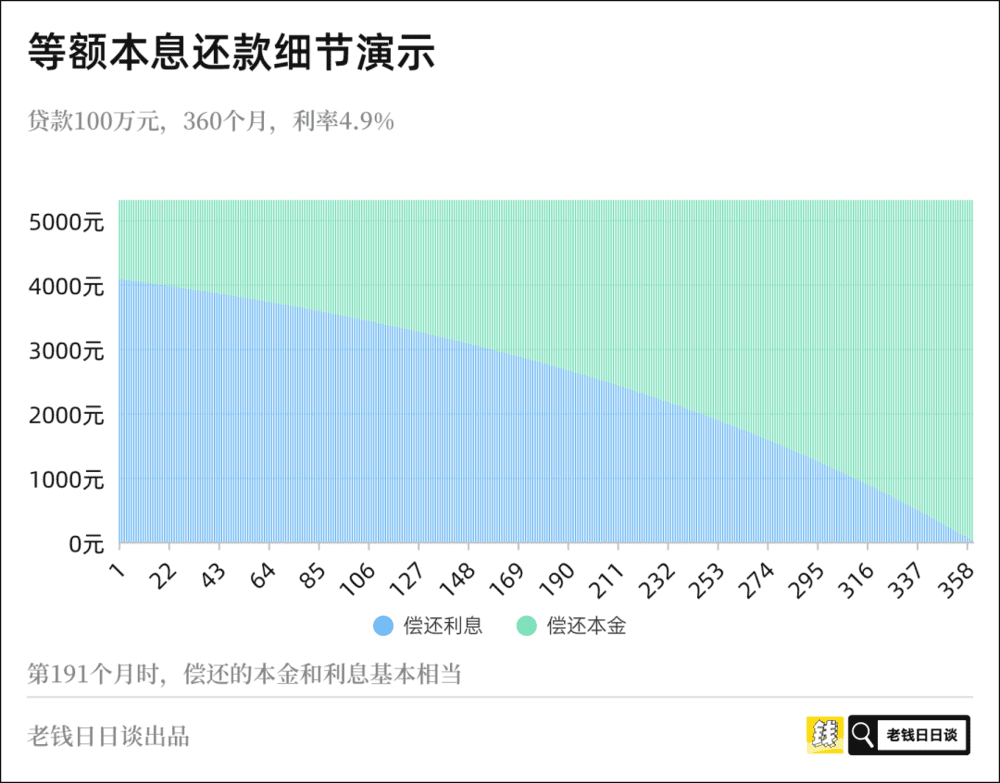

下图是等额本息的还款过程:

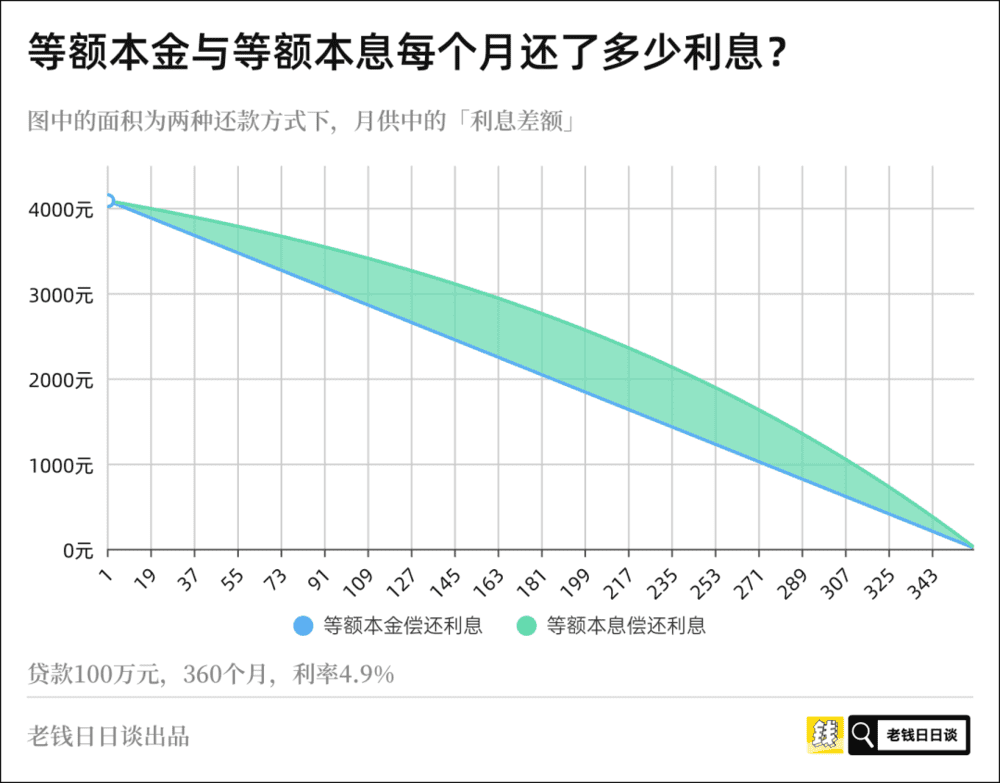

然后我单独比较了下这两种还款方式,每个月的月供里包含的“利息”,像这样:

由上图可知,其实两种方式的利息差别真不大。

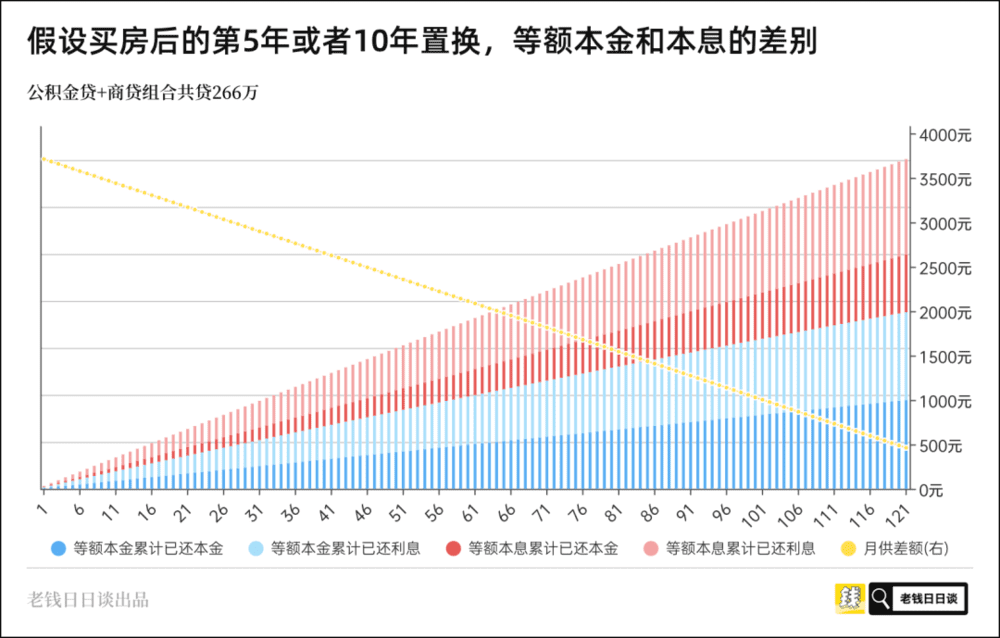

正好最近有个球友打算贷款买房,他明确知道自己会置换,所以假设自己持有5~10年后就卖掉——根据这种情况,我们再算一遍两种还款方式,像这样:

蓝色柱子是等额本金,红色柱子是等额本息,黄线是两种方式的月供差额。

等额本金和等额本息最核心的差别,就是这条黄线。

我直接说结论了:

5年以后你卖房时,银行是不看利息的,只看你还欠着多少“本金”?

你当初选了等额本金,那卖房时欠银行的本金就少,但代价是月供还得多。

你当初选了等额本息,卖房时欠银行的本金多,但之前每个月还的月供也少。

我之前有些极端了,总说30年等额本息是最优解(现在依然这么认为),但确实没有考虑到个体差异:

二三线城市购房人的朴素想法:少欠银行一些,首付高点,利息少点。

而一线城市的大部分购房人往往要拼尽全力才能上车,需要极限操作。尤其很多普通家庭的娃,自己工作不错,收入还行,往往月供还好,主要是差首付,会努力多贷一些,所以很自然地,想把月供压低一些。

所以,两种方式,咱也别纠结谁最优了。

核心在于:你的月供压力大不大?

压力大!那就选月供少的等额本息。

无所谓!那选等额本金,每个月多还掉一些本金,毕竟更省钱(利息)。

最后还是再啰嗦一遍:

买房是决策,还贷是过程。

《金钱心理学》告诉我们:

要给过程留出冗余,这是安全边际。

塔勒布毒舌地告诉我们:

现在的最优解拉长来看可能脆弱不堪。

不要勉强,不要极限操作,不要为了身价而活。

人负债压力较大时,精神状态会天然地紧绷,很难松弛下来。

而松弛很重要,它可能是穿越周期最好的心态。

我最近就有个感慨:

22~45岁大概是人这辈子还有心气战天斗地,人力资本还没严重贬值的阶段。

满打满算,也就5轮周期——青年2次,中年3次。

我22岁毕业,今年32岁,已经走完了青年的2轮周期。

还得继续走接下来中年的3轮。

周期上行时烈火烹油,周期下行时哀鸿遍野,人很难不受环境影响。

保持低负债,内心松弛,努力不让情绪和欲望接管大脑,才能让过去的知识和经验起作用,更从容地在周期中沉浮。

本文来自微信公众号:老钱日日谈(ID:tobeoldmoney),作者:老钱