一、神奇的微盘股指数

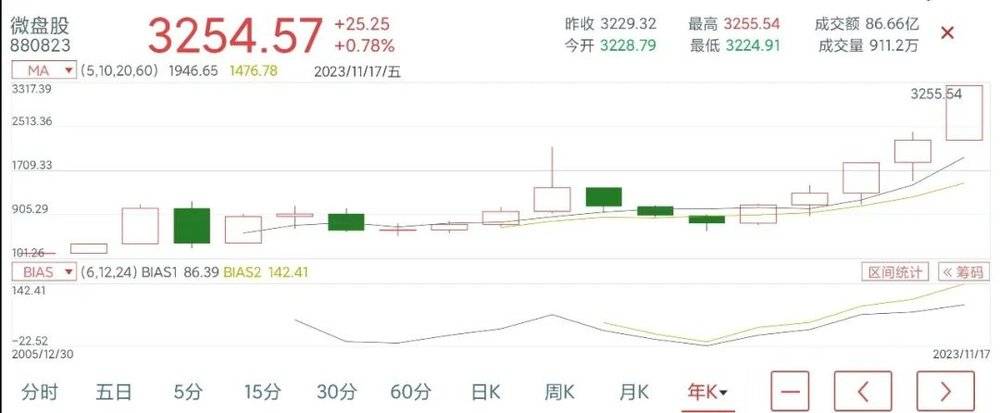

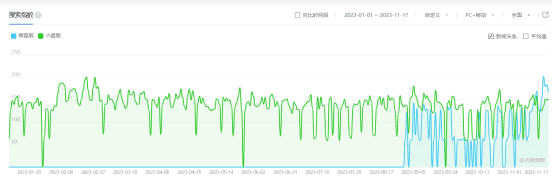

今年的市场,到底是熊市还是牛市,不同的人可能有不同的看法,虽然沪深300跌了将近8%,但有一个宽基指数,年初到现在大涨了44%,就是微盘股指数。

这个指数编制非常简单,选择市值最低的400支股票,每天更换,实际上就是最经典的小微市值策略,我之前公众号文章《高ROE、低PE、涨幅榜……,这些选股指标到底谁更有效?》,从美股七十年的数据回测看,小微盘策略确实是一个明显长期跑赢市场的策略。

而且这个微盘股指数一直表现很好,20多年涨了30多倍,只是以前其他的指数都有机会,比如19~20年的沪深300,21~22年的创业板指,到了今年,几乎所有的方法都失效了,今年个股中位数上涨5%,大部分宽基指数和主动型基金都达不到,才让这个完全是由微盘组成的指数更加显眼。

但问题在于,长期看它并不会跑赢如此之大,否则,大家都去做这个策略,早晚会失效——这就是投资中的“有效方法悖论”。

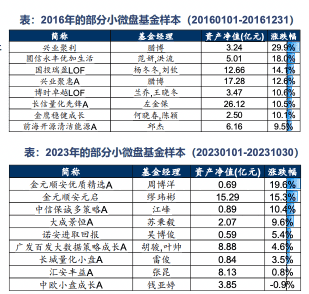

真正的原因在于,此策略对资金规模的要求很高,其超额收益正是来源于机构大资金无法参与的一些高成长的小盘股,可高收益总是会吸引越来越多的参与资金,比如今年很多公募基金都是复制这个微盘股策略,持有又很可能是同一批股,导致今年该指数加速向上,最后远远超过了其策略应有的超额收益。

代表小盘股的中证2000,即剔除中证800和中证1000之后的2000支股票,几乎都是100亿市值以下,总市值中位数42亿,这个指数今年涨了9%,与微盘股指数有明显差距。

所以,虽然参与热情很高,但投资者难免会考虑以下问题,也是本文想解决的那个问题:

1. 小盘风格的驱动因素是什么?

2. 小盘风格是如何形成的?

3. 小盘风格的参与风险在哪儿?

4. 小盘风格何时终结?

二、小盘风格是估值驱动还是业绩驱动?

这个微盘股指数虽然20年涨了30多倍,但也会阶段性失效,2016、17、18连跌三年,分别下跌-24%/-15%/-16%,特别是16、17这两年,分别跑输沪深300指数13个点和36个点,2020年也跑输了。

更要命的是,微盘股指数上一次大幅跑赢沪深300指数40个点,就是2015年,结果接下来连续两年大幅跑输,连续三年亏损。

当然,一个长盈策略,中途跑输不要紧,只要知道跑输阶段的原因与特点,掌握规律,中途跑输反而是最好的加仓时机。

一个板块的上涨只有两个原因,要么是盈利驱动,要么是估值驱动,要么双击,不可能出现其他情况。

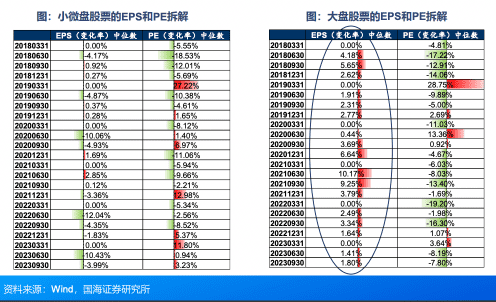

国海证券近期有一个研究,把小微盘股和大盘股近五年股价表现分别拆解为EPS和PE两部分,对比分析对涨跌的贡献:

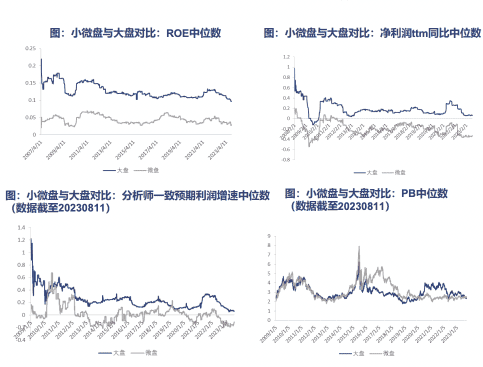

非常明显,大盘股的业绩变化,明确好于小盘股,但对股价的推动作用有限,主要是估值端明显压缩,而小盘股的上涨,大部分来源于估值推动而非业绩推动。

除了估值之外,无论是业绩、ROE、PB,小盘股都差不多或更差,并非上涨的原因。

另外,小盘风格和微盘风格还是有一定差异的,如果说小盘风格某些时候还是反映了中型企业的结构性优势的话,那么微盘股完全由估值驱动,主要还是反映了资金的动向。

从微观结构看,如果把市值分布想像成一锅粥,越往下越粘稠,业绩下降时,上面的大市值公司的估值杀得猛,但市值越小,杀估值的动力也越小。股票一旦跌到市值排名最后10%的微盘股的范围,估值就出现了无形的底部,可能来源于散户的“躺平”,以及游资操纵股价的行为。

所以,纯粹由估值驱动的小微盘股的牛市,就是一种典型的风格现象,既没有宏观面的理由,也没有行业中观和企业微观经营的原因,唯一的原因是市场资金的行为。

想要知道这一轮小盘股风格何时结束,就要理解A股市场上资金大规模运动的驱动因素与特点。

三、小盘风格是如何形成的

如果按资金量和进出状态,市场可以分为增量资金进入阶段、存量资金博弈阶段和减量博弈三类阶段。

1. 在增量资金进入的阶段,市场风格是由增量资金的风格决定。比如2014~2015年,增量资金主要是散户加杠杆,整个风格就是偏小盘成长和题材;到了2017年,外资是增量资金,风格就偏大盘蓝筹;再到2020年,增量资金又变成了公募基金,市场风格又偏大盘成长白马。

2. 在资金减量博弈状态下,刚好相反,哪一类资金减量,主导风格就是那类资金风格的反面。

今年下半年市场最大的变化是出现了外资的持续净流出,又没有新资金加入,就形成减量博弈,在外资偏好的大盘蓝筹的对立面——小盘题材股上形成主导风格,未来如果长期无法缓解,还有可能进一步形成抱团。

3. 在存量资金博弈阶段,主导风格是博弈的结果,看市场在博弈后,能否形成一致看好的方向。

比如近几年的四季度,市场的板块效应都呈现加速轮动的状态,其背后就是各方就自己看好的方向进行博弈,一旦某个方向形成共识,风格就此形成。

此外,我们还可以按照大小市值风格偏好,可以把A股的资金分为两类:

一类是有市值规模偏好的机构资金,包括社保、公募、险资、公募基金和外资,资金规模比较大,加上内部股池的约束,更偏好于中大盘标的;另一类是没有市值规模偏好的资金,什么赚钱买什么,包括散户、规模较小的游资大户。

前者是市场主流资金但无力改变风格,只能更关注排名,而后者可以主动选择是否跟随风格,由于A股的估值波动剧烈,中短期投资收益主要是来源于风格而非选股能力。所以,一旦形成风格,公募基金只能选择抱团。

关于板块报团形成的行为金融学分析,我在公众号文章《沉默的螺旋:“基金抱团”是如何形成的》中有详细分析。

抱团有两类,一类是行业题材的抱团,需要有很强的基本面配合,比如2021年的新能源,今年的人工智能。但题材板块抱团“打不过就加入”的味道太过明显,容易物极必反,周期相对不会太长,而且受到产业政策的影响。

另一类是风格抱团,相对隐性但更持续,比如从2017~2020年的大盘白马风格,持续了将近四年,中途出现过抱团,也有数次风格漂移,每一次经历了漂移后,市场的共识会更加坚定,到最后形成了2020年底到2021年春节前的那段极致抱团行情。

这一轮小盘风格始于2021年春节后的那波下跌之后,但刚开始的半年,市场更明显的方向是围绕着“新半军”和上游资源价格的暴涨,行情呈现出更明显的行业属性,大小盘相对比较均衡。

但到了2021年四季度,随着新能源的几个龙头开始滞涨,新能源行情其后一年实际上转移到三四线黑马小票,就算你选对了新能源方向,但买的是白马大票,仍然赚不到钱。所以这个阶段,市场已经从产业趋势驱动的板块风格转变成资金驱动的小盘风格。

可市场的复杂性在于,每次你看清了一个趋势,就会出现新的干扰因素,让你对自己的判断产生怀疑。到了2022年四季度,市场风格出现了一次严重的漂移,“中特估”题材横空出世,三大通信运营商和三桶油为代表的国企大盘股的持续上涨,让整个市场转向了大盘价值风格。

市场风格有两个重要维度,一个是大小盘风格,一个是价值与成长风格,从宏观环境看,2022年美联储进入加息周期,价值风格是全球主导风格,A股也受到了影响,近一年的市场风格呈现出小盘成长和大盘价值的交替主导,所以去年四季度的风格转换,并不是向大盘风格飘移,而是价值风格占主导,只是A股的价值股大多是大盘股,再加上“中特估”口号的提出,看起来像大盘风格而已。

前面说,任何风格经过一次漂移后,如果市场能重聚共识,那风格演绎就有可能向抱团的方向发展,近期,越来越多的人跳过“板块、题材、行业、个股”,越来越意识到这就是纯粹资金为王的小盘风格,本着“打不过就加入”的想法,将仓位聚集到自选股中的小票上。

本来,公募基金并不适合微盘风格,但是现在有越来越多的基金在想办法加入这个选股因子,散户也越来越多地讨论微盘策略,这些现象,都代表着风格正向抱团方向发展。

“极致演绎+均值回归”是风格演变的基本规律,但这个规律无法用于指导操作,因为在风格彻底结束之前,往往要经历几次风格飘移和剧烈抖动,而当时你是无法区别风格飘移与风格结束的——特别是一些剧烈的风格抖动。

比如著名的2014年四季度“大盘风格大翻盘”。

四、小盘风格的飘移与抖动

去年的前10个月,代表大盘股的上证50跌了-30%,微盘股指数涨了15%,但最后两个月,上证50涨了15%,微盘股指数只涨了6%。

这种风格的短暂飘移,并不能改变大趋势,更剧烈的风格抖动,老股民还能想到历史上著名的2014年四季度“大盘风格大翻盘”。

2014年四季度前,市场持续了21个月的小盘风格,2013年,沪深300(当时是大盘股的代表指数)下跌了 -7.65%,而创业板指数(当时代表小盘股)当年大涨82%。

这个过程中,由于“均值回归”的观点深入人心,连续两三个月小盘风格占优,就会有很多投资者想“押大”,结果在其后三个月,就会遭遇更极端的小盘风格。

从基本面看,2013~14年涨小盘的理由很充分,创业板上市公司的营收增速始终高于主板,而净利润增速也从2013Q4开始超过主板,到2014年8月底公布了中报后,投资者才彻底认可了创业板高增速高景气的现实,彻底接受了小盘风格。

偏偏就在投资者都被市场“打服了”的时候,风向开始悄悄转向,到了三季度,创业板业绩加速上行时,大小盘风格反而旗鼓相当了。

可真正令人瞠目结舌的变化发生在四季度,第四季度沪深300暴涨44%,创业板则下跌 -4.9%。

由于2014年最后一个季度的大逆转,当年涨幅最高的六个行业分别为:非银、建筑、钢铁、地产、交运、银行,全部超过60%。而上半年涨幅居前的几个TMT板块,晚节不保,排名落后。

可就在大家认为这次是真的风格大反转后,市场又跟大家开了个玩笑,2015年又切换回小盘风格——所以2014年仍然是一次风格的剧烈抖动,最后疯狂前的一次下蹲。

话虽如此,这种风格的剧烈抖动对账户收益率影响极大,很难无视,2014年业绩最好的基金大都是前三季落后,第四季度成功逆袭的。

那么,何时才会有真正的风格逆转呢?

五、小盘风格何时终结

前面我们得到了两个结论。

一,存量市场下的小盘风格是纯粹资金博弈的结果,与宏观因素无关,想要改变只能由市场资金结构的变化引发;

二,在风格经历了一次漂移后的重新抱团,意味着市场并未找到新的驱动因素,原来的风格会走向极致化。

基于这两个结论,我认为目前看不到任何改变这个风格的因素,有三个原因:

首先,宏观上的一系列变化,无论是美联储,还是中国重启经济刺激,都与小盘风格无关;

其次,导致今年小盘风格被强化的减量博弈的核心原因——外资的净流出,到目前为止看不出有改变的迹象;

最后,小盘股虽然连续跑赢三年,但目前还谈不上“风格极致化”,小盘股的PB跟市场平均水平没有明显差别。

当然,只要是风格,就会有均值回归的一天,与其毫无道理地猜测,不如设想一想,具备了什么样的条件下,小盘风格才会终结。

我列了三个条件,具备的条件越多,越有可能:

第一个条件,外资重新大规模持续净流入,而且必须是配置型的,而不是近期相对活跃的对冲型资金——至于怎么样才能让外资重新净流入?别问我,我也不知道。

第二个条件,风格极致化演绎后的自我崩塌,最典型的就是2021年春节后白马风格的自我崩塌,还有2015年小盘股行情的崩盘。

可是,白马高估一眼可见,而小盘股本身就很难判断估值高低,所以小盘风格的自我崩塌比大盘白马更难,2015年的崩盘有场外配资去杠杆的外力作用。

从这个角度上来说,小盘风格可能还会有一段非常极致的演绎。

第三个条件,大盘价值风格或“中特估”的再次干扰。

这是我认为最可能出现的,大盘价值风格跟小盘成长风格完全对冲,毕竟现在还是高利率的宏观环境,一旦经济启稳,国企市值管理的要求又会被排到前面。中特估行业,本身也有估值上升的空间,再加上去年的行情已经为这个板块进行了一次大规模的市场教育,同样符合风格破裂后再形成共识的抱团特征。

但大盘价值与小盘成长并不是一个大的周期切换,而是在一个大周期中的风格轮流演绎,如果出现,只会让小盘风格延续更久。

本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:思想钢印