一、黄金的三大特性

哪怕只是在金属层面,黄金都非常特殊。

具体来说,黄金之所以有今天这个地位,源于它的三大特点:

第一,它很少。

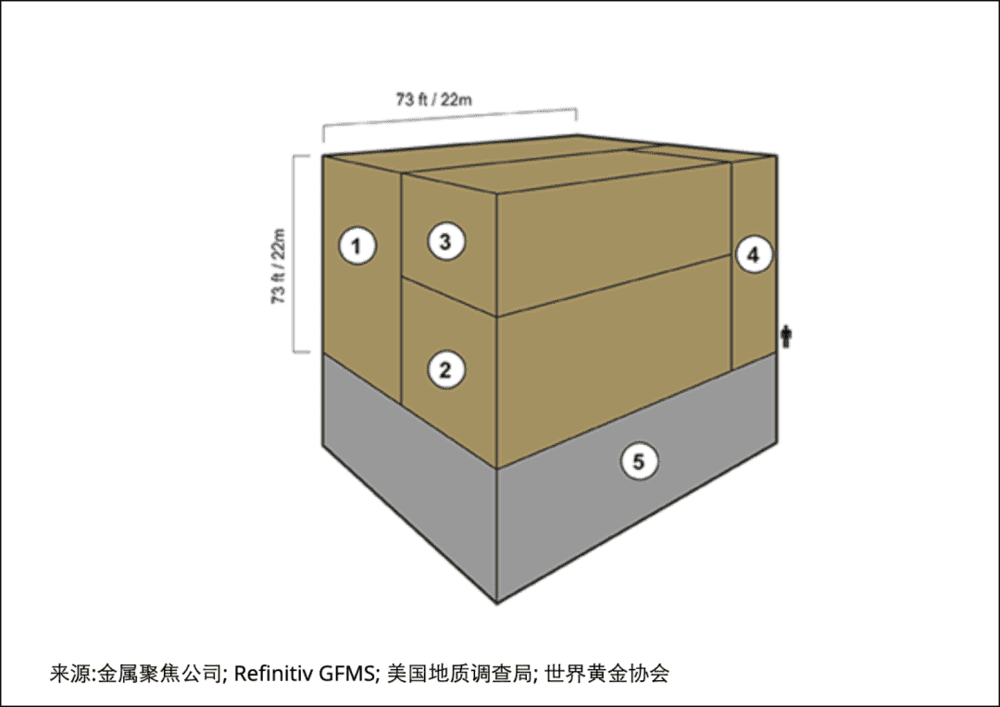

根据世界黄金协会的数据,目前人类有史以来开采出的黄金总量是20.8万吨。

如果把所有这些黄金融成一个正方体的话,它的边长,大概是22米。

地上存量总计208874吨,其中金饰占46%、金条与金币(包括黄金ETF)占22%、央行储备占17%、其它占15%,地下储藏量52000吨。

黄金稀缺的另一层含义是:几千年前人类就在使用黄金,所以对黄金的共识是穿越文明的,穿越时间长河的。

但是,几千年的科技进步,人类至今都没能在黄金上爆出产能,供给没办法扩张。

尽管有近2/3的存量黄金是在1950年以后才开采出来的,人类对黄金的开发效率确实大大提高了,可这个增长率还是远远低于这期间世界人口的增长率、全球GDP的增长率、人类社会工业产出的增长率..……

也就是说,从古至今,任何人想得到并持有黄金都是非常不容易的。每一克黄金背后都凝结着巨大的、无差别的人类劳动,都有巨大的工作量作为支撑,所以它确实适合充当一般等价物。

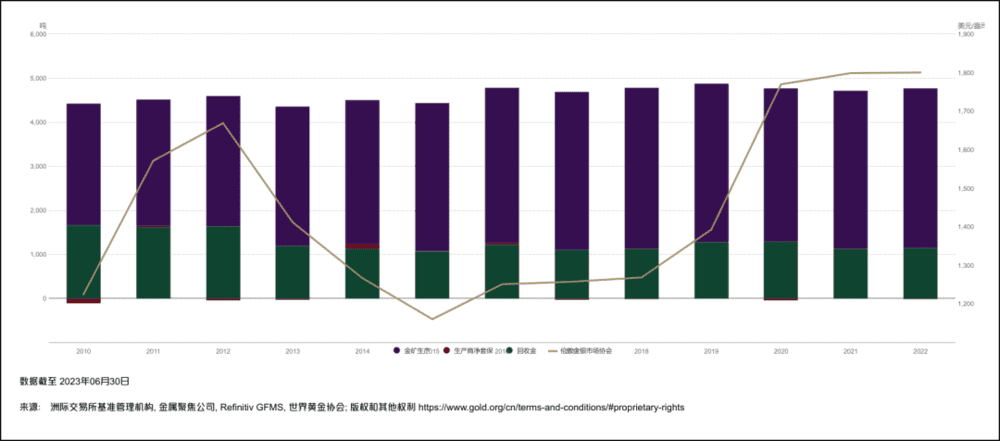

最近这些年,全球通过金矿开采出来的新增黄金,每年也就3000来吨:

全球黄金供给/年

相比我们前面说的那20.8万吨的存量,相当于每年新增1点多个百分点。

那如果黄金的产能急速扩张会怎样?举个例子:

在古代,铝是比黄金还要贵重的金属,因为得到它很难。

但是随着人类技术进步,铝的产能爆了,它成了工业金属,用来装可乐的易拉罐了。

它不会和绝大部分元素发生化学反应,不会被消灭,所以说不定你现在持有的黄金里就包含着一丢丢几千年前的成分。

这也意味着,所有被开采出来的黄金都会近乎永远存在,所以黄金永远有库存。

黄金的供需其实挺特殊的,分几点来说:

首先,很少有存货会不贬值反倒随着时间升值。

土地是一种、茅台酒也算、黄金也是这类资产。

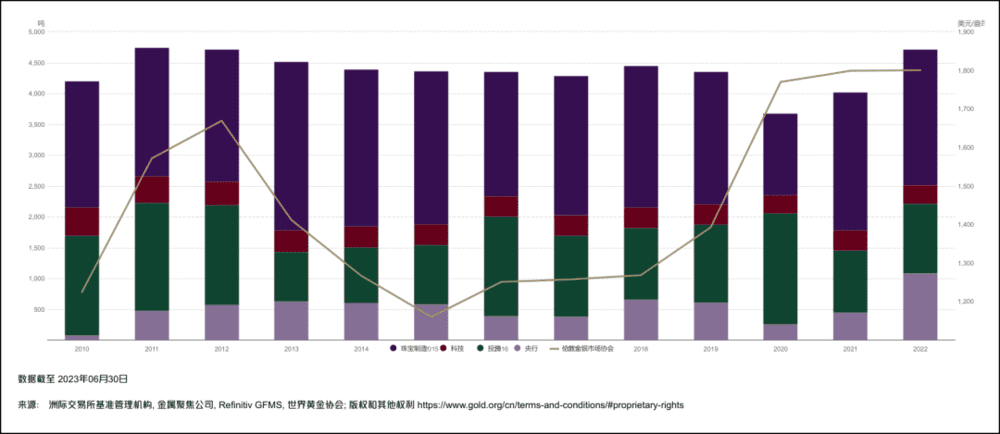

其次,黄金的需求很有意思。

我们套用周洛华老师的思路,人类社会在什么情况下会使用黄金?

目前有这么几大稳定需求:

全球黄金需求/年

工业制造,这是刚需,确实得用,但占比非常少。

珠宝消费,占比很大,它是需求,但是不算刚需。

投资需求,这点其实和大家对黄金珠宝的需求是混在一起的,它都具有很明显的吉芬属性。

正常应该是需求随着价格提高而减少,太贵我就不买了。

吉芬属性正好反过来,需求随着价格提高而增加,黄金就有点这意思,金价一涨,大家都来劲。

以前我们觉得买黄金的都是大妈。现在不了,通过媒体报道大家也能感受到,黄金不分年龄的。

类似还有很明显吉芬属性的东西,股票、基金、房子……

可一旦黄金价格太贵或者涨太多了,人们对它的需求又会消失。

比如我和我老婆之间就有个默契,她过生日,我们尽量送金子。

然后今年发现首饰金居然每克600多了……算了,不买了。

你看!需求又消失了。

甚至,黄金每年的供给主要有两个来源,一是我们前面说的,每年1.x%的开采,它催生出了金矿股这类标的,后面我们也会具体聊到金矿股投资。

第二类相当大的供给来源其实是黄金回收,现存黄金的民间储量其实很高。所以金价很高时,会有人卖掉变现,供给不是没有弹性的。

黄金可以变成小至1克的金粒,或者重达几公斤的金砖。

最重要的是,不管是1克还是几斤,黄金的单位价值是恒定的。这点与钻石有巨大差别,几分的钻石和几克拉的钻石,其价值差异是指数级的。

所以从这个角度而言,黄金确实比钻石更适合成为货币。

二、黄金时代往事

人类社会到底在用黄金玩一场什么游戏?这从根本上决定了黄金的估值。

所以我们就来看看,人类以前是如何看待黄金的。

让我们把目光拉回19世纪中叶,当时陆续发生了几件大事:

第二,那时世界处于金银本位时代,矿产量才是全世界的央行。

这种约束下,其实一个国家的货币供应只有两个来源:采矿,以及抢别人的矿(殖民掠夺)。

英格兰银行的地位有点像那个时代的美联储。借用英格兰银行前行长金恩的说法:“当年整个资本主义世界都在演一场双重化装舞会。银行假装它发行的每一张银行券都可以换成法币,政府则假装每一张法币都可以兑换成金银。”

之所以说是假装,是因为大家的金银储备根本不足,经不起挤兑。

金本位时代并不意味着人们用黄金进行交易。

持有黄金其实很麻烦的,理论上黄金是零息资产。但是实际上你持有黄金,它是负利率资产,因为保护黄金需要成本的。

所以金本位时代也是使用纸币的,只不过纸币的内在价值锚是黄金。

虽然黄金是货币的锚,并不意味着一定数量的纸币肯定对应着相同价值的黄金。

人们的信任仍旧起着很大作用。

银行的假定是:拥有纸币的人不会一起去银行兑换实物黄金。

只要人们能够放心地持有纸币,相对于流通中的大量纸币,银行只需要持有很小比例的待兑换实物黄金,就没问题了。

用周洛华老师的话说,金本位时代,勤俭节约一定是社会美德。

因为勤俭节约,你就爱储蓄,你把钱存在银行不提现,大家都能演下去。

马克思堪称那个时代的“哲人王”,它预言资本主义气数将尽,逻辑是这样的:

人口增长是指数级的,人力创造出的物质财富也是指数级增长的,资本(那个时代的资本就是金银)却是有限的。

金银又是一般等价物,是人类一切劳动的度量衡。所以在这种强制的有限资本去兑无限的人类产出的组合里,资本天然有优势。

因为它可以无偿地占有超额回报,因为有限的资本换到更多的产出。

而且随着生产力发展,产出越多,有限增长的资本也将占有越多,窒息经济的发展。

这种窒息有几个表现形式:

其一就是“通缩”,因为开采难度的限制,金银或者说资本本身就是稀缺的。

通缩也是金本位时代的一大特征,会导致规律性的经济危机。

经济学最大的笑话就是假设人类是理性的。

一旦双重化装舞会的音乐停止,大家都不演了,挤兑就开始了,挤兑的逻辑就是:谁去晚了,谁买单。

窒息的另一个表现形式是资本的购买力过高,资本的实际回报率过高,贫富差距极端化,玩不下去就掀桌,十月炮响。

窒息的第三个表现形式是,因为资本本身很稀缺,而发展又天然地需要资本。

因此,这就会导致各行各业的准入门槛都很高,不太容易出现挑战者。

用现在的投资话术来说,就是供给格局非常稳定,自由主义下又没人管,那么老玩家就可以联合起来搞垄断,比如搞销售联合的卡特尔,再比如资本联合的托拉斯(TRUST)。

第四,历史并没有完全按照马克思的剧本走。

19世纪中叶,金本位时代下,矛盾愈发激烈的资本主义气数未尽,等来了那个时代的大放水:

1839年,有个叫John Sutter的老赖,为了躲债,抛妻弃子,从瑞士跑到了美国。那时候的美国真不是啥好人去的地方。

这个Sutter来到了加利福尼亚地区,注意,是加利福尼亚地区,不是加州,因为当时这里是墨西哥的国土。

Sutter想沿着一条叫American River的河建个锯木厂讨生活,有天厂子里的监工在勘探河流时,意外地被河水里的一些亮闪闪的东西晃到了眼睛,捞起来一看,黄色的金属,就拿给老板Sutter看。

Sutter也不确定,用天平和硝酸一通研究,最后确认了:介是黄金呐!

他不知道的这条河床是人类历史上发现的最大黄金矿床之一。

最黑色幽默的是,就在Sutter发现黄金的前几天,现在我们熟悉的美国西部地区所有土地,包括整个加利福尼亚,刚被美国花了1500万美元从墨西哥手里抢过来。

Sutter和监工就商量说咱得保密,猥琐淘金。

但是哪藏得住啊,消息很快就传开了,西部淘金热以及我们现在所熟知的卖铲子卖水的故事,都打这来。

长达数个世纪,各殖民帝国在美洲苦苦寻觅黄金而不得,结果美国刚强买强卖没几天,被一个老赖发现了人类史上最大的金矿之一。

随后不久澳大利亚、南非等殖民地也接连勘探出了大型金矿。

从总量视角来看,这就是那个时代的量化宽松大放水,一印解千愁。

第六,到了19世纪末,体量庞大的美国有着更强的规模效应和统一大市场下,垄断也发展得更顺利,航运钢铁石油汽车金融领域的垄断巨头都超越了欧洲,这又改变了欧美之间的贸易格局。

原来是美国出口农产品,欧洲出口工业品。现在变成了,美国出口工业品,欧洲出口金银——这可是资本主义的命根子。

哦对了,这里还想插一个小细节,它不是什么大事,但很有意思。

19世纪末法国社会心理学家勒庞出版了一本书,叫《乌合之众:大众心理研究》。

本书的主要观点是:当个体融入群体时,个体的性格和思想都会被群体思想所取代,整体呈现情绪化、无异议、低智商等特征。

《乌合之众》至今仍是各种书单里的常客,人们推荐它的潜台词是:兄弟你得警惕群体的愚蠢,众人皆醉你独醒!

可是……仔细想想,这本书1895年出版,一战还没打呢!

我怎么觉得这不是清醒之书,更多是操纵之书呢?

你说那个日耳曼小胡子看没看过这本书?昂撒小金毛看没看过?以色列纳粹内塔尼亚胡看没看过这本书?

金银流出导致了新的贸易战,国土面积狭小的欧洲老牌强国为了抢占全球市场,一战爆发了。

战争的本质其实就是消耗财政,这种行为不可以受到(金本位的)约束,法国和德国相继退出了金本位。

这里解释一下,退出金本位就是违约,对持有法币的人违约,因为法币不能兑换出黄金了,同时政府还要大量印钞花钱。

接着英国也对德开战,顺便也退出金本位。而英镑可是过去200年的国际硬通货,是全球交易和储备货币。

欧洲作为世界的中心大乱,欧洲的黄金为了避险,大量涌入远离战火的美国,这让美国的黄金储备急剧增加。

同时欧洲的战争财政也输出给了美国,美国又接受了一大波订单,国运正式开启,华尔街也登上历史舞台。1914年美国成立了自己的央行——美联储。

一战结束之后,世界陷入了迷茫,接下来怎么走呢?

是重回给他们带来巨大创伤的金本位?

还是尝试下俄国的新路线——干脆放弃黄金和市场,由苏维埃来充当经济中枢,调节资源配置呢?

人类社会就此分野,拥有最多黄金储备的美国肯定拥护金本位。

而俄国的生产生活则由苏维埃统一调配,这里的社会所玩的游戏里,压根就没给黄金甚至货币留位置。

俄国人不需要黄金,黄金成了无用之物,结果呢?苏俄的黄金被大量出口到了西方。

美国和俄国就像两种极端,而其他欧洲各国的选择则普遍在这两种极端之间。

比较惨的是德国,作为一战的战败国,德国需要赔偿1320亿金马克。

这些赔款不能用本币,必须用黄金、硬通货、工业品、大宗品等分期付款。而且国家是无法当老赖的,一旦逾期,会被催收。1923年,深陷通胀的德国没能及时向老对手法国支付煤炭赔款,法国出兵10万占领了鲁尔河谷的煤矿井并扣压了所有煤炭。

当时的工业体系是严重依赖煤炭的,缺了煤,德国工业体系几乎停摆,经济雪上加霜,货币进一步贬值,又反过来加剧通胀,而德国却得消耗本就宝贵的外汇储备去买煤炭。

这个时期,德国经历了足以写进人类史册的恶性通胀,整个居民部门的财富几乎被洗劫,物资匮乏,离谱的价格扭曲了德国人的常识、精气神以及民族性格。

1919年德国纳粹党成立,一个小胡子惊喜地发现,他被时代选中了。

愤怒的、无法正常生活的德国人,他们过去的严谨和金本位时代勤俭节约积累财富在当时看来简直是耻辱,德国人爱上了小胡子的咆哮。

从来没有谁谁的时代,只有时代的谁谁,那么多人愿意跟着他发疯,一定是心中充满报复的情绪。

去他的乌合之众,过去熟知的生活早就荡然无存了。

所以德国不管情愿不情愿,都是更偏俄国路线的。

而想走金本位路线的英法两国,也面临着一个巨大的问题:黄金储备不够,黄金都跑美国去了。

虽然一战后欧美都在经历通胀,但根源不一样,欧洲是纸币的通胀,黄金稀缺。

美国是黄金过剩,与黄金挂钩的美元也过剩,双过剩导致了通胀。

而且一战后的世界和资本市场也存在K型分化,战败国德国,再好的资产也很便宜。

而美国,再烂的垃圾资产也备受追捧。

美国享受了柯立芝繁荣,那是了不起的盖茨比的时代,纸醉金迷,美国房股双牛。

美联储从1928年又开始加息,最高加到6%。注意!我特意找了这个数据,懂的都懂。

1929年10月,在没有任何外部刺激的情况下,崩溃发生了。

随后美国经济陷入严重衰退,银行倒闭,工人失业,道琼斯指数跌破50点,“大萧条”成了目前形容经济糟糕程度最狠的词。

美联储囿于金本位的约束,也没办法像现在这样,利用货币和财政政策放水撒钱。

这是资本主义距离崩溃最近的一次,所有金本位路线的国家都受到严重波及。

而几乎废掉了金融体系的苏联则几乎没啥影响,屡创新高。

同样地,更靠近苏联模式的德国,在希特勒的带领下,失业问题已被解决,经济屡创新高。

危局促使了更大胆的改革,西方再次抛弃了金本位。

1931年英国被迫退出金本位。

1933年罗斯福上任后力排众议宣布主动退出,并选择集中力量办事的凯恩斯主义。

1939年,德国的报复开始了,二战开打。

欧洲焦土遍地,老牌强国的资产负债表基本被打废,美国国运继续。

1944年7月,主要的西方国家建立了美国主导的布雷顿森林体系,本质上是以美元和黄金为基础的金汇兑本位制,相当于0.5个金本位。

人类依然对黄金保持了巨大的惯性,依然想用黄金玩经济游戏。

布雷顿森林体系下,1盎司黄金=35美元。美元就像一张信封,里面包着0.88克黄金,这个阶段,确实可以把美元称为美金。

所以西格尔教授的那张过去200年的大类资产回报率就不太准确,因为1971年之前黄金主要是货币,一个货币的购买力保持稳定本是应有之意,你没办法对货币要求多高的收益率。

后来人们用“特里芬难题”来解释布雷顿森林体系的内部矛盾,它大概是这样的,我快速给大家过一遍:

美元与黄金挂钩,而其他国家的货币与美元挂钩,美元虽然取得了国际核心货币的地位,但是各国为了发展国际贸易,必须用美元作为结算与储备货币,这样就会导致流出美国的货币在海外不断沉淀而不是回流。

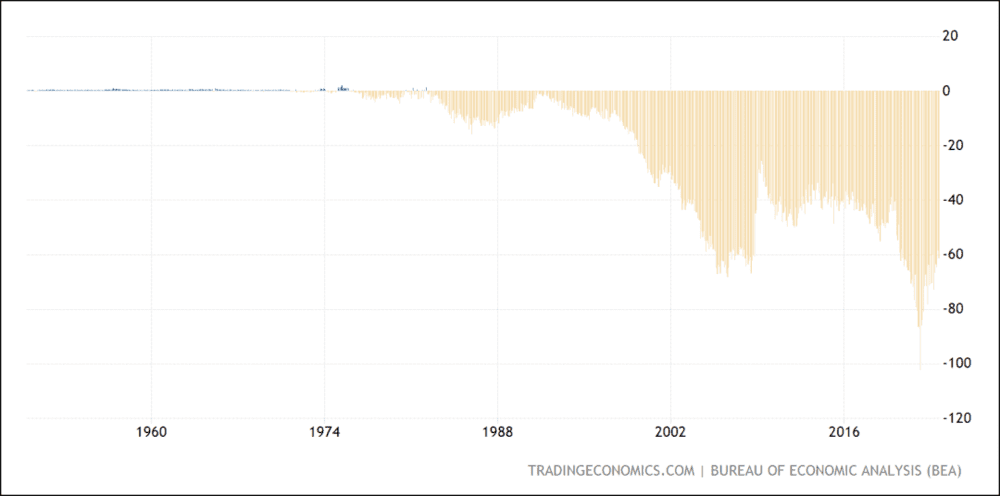

对美国来说,就是国际收支长期逆差,这里敲个重点哈;

而美元作为国际货币核心的前提是必须保持美元币值稳定,这又要求美国必须是一个国际贸易收支长期顺差国。

这两个要求互相矛盾,因此是一个悖论。

然而事实是,布雷顿森林体系存续的1944~1971年期间,美国贸易是顺差的!

1946~2023年美国贸易差额

尽管几场海外战争消耗了财政,但美国经济一直稳定发展,GDP作为杠杆率的分母端一直在涨,所以其实美国政府部门杠杆率一直可控。

所以,导致布雷顿森林体系瓦解的并非特里芬难题,而是1盎司黄金=35美元这个比例维持不下去了。

前面提到过,黄金的增长率是有限的,然而经济增长和印钞的增速远高于黄金。金本位时代自带的通缩螺旋属性再一次阻碍了经济发展。

上千年的惯性让人们天然地更屈服于黄金的共识,肯定要用手里的美元去换黄金,所以是美元扛不住了。

1971年美国违约,史称尼克松冲击,有本好书叫《戴维营3天》专门讲这段历史的细节,推荐大家。

至此,布雷顿森林体系解体,人类社会又一次地抛弃了金本位,黄金被剔除货币行列,各国之间汇率的依据是各自法定货币的内在价值。

黄金不再作为结算的工具,但还保留了财富贮藏的功能。

美国后来给美元这个信封里找到了新的价值锚,石油,中东也开始了它的怀璧其罪。

至此,终于来到了我们熟悉的世界。

1971年之后的历史让我们以为,世界从来就长这样,天经地义。

其实根本不是,我们也只是处于某个历史阶段,而已。

我准备这期节目时,一个巨大的感受是:越看,越觉得历史的轮廓非但没有清晰反而充满了迷雾。

并不是说某一年就一定会发生某件大事,不是的,而是某个趋势、某个黑天鹅,恰好在某年发生了而已。

英雄没能力造时势,只是时势选择了英雄。

前面铺垫了那么多看似无用的历史,其核心目的就是让大家感受人类社会在不同阶段到底在用黄金玩什么样的游戏,是这些共识赋予了黄金的估值,反映成金价。

因为黄金本身没有内在价值,这点是非常明确的。巴菲特有在2011年致股东的信里论证过这点:

把人类现存的那个黄金立方体卖了,买成土地,土地每年都会有产出。但那个黄金立方体永远就存在那里,它不会产出任何东西。

脱离了货币属性,锚定商品属性后,价格对黄金终于有了意义。

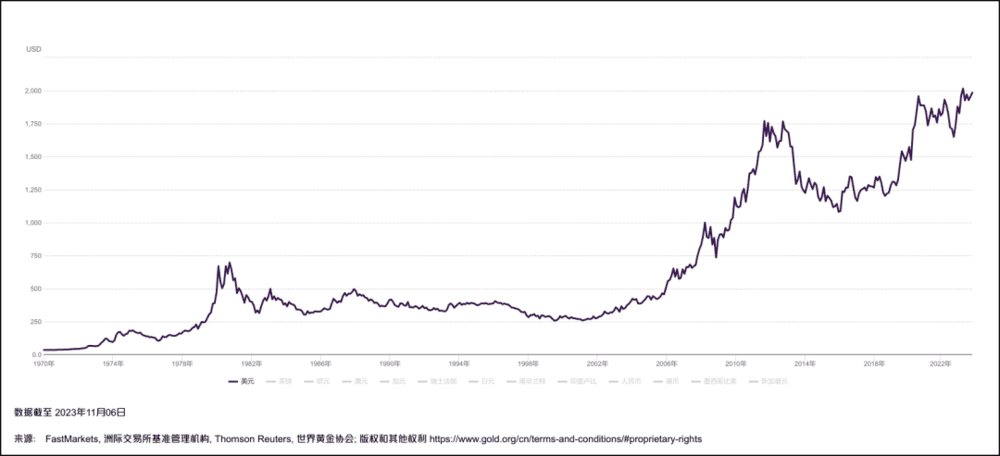

1971年至今,以美元计价的黄金价格走势图

黄金脱离了货币序列后,很快迎来了数据可追溯的一次牛市,1971~1980年,金价涨了10倍。

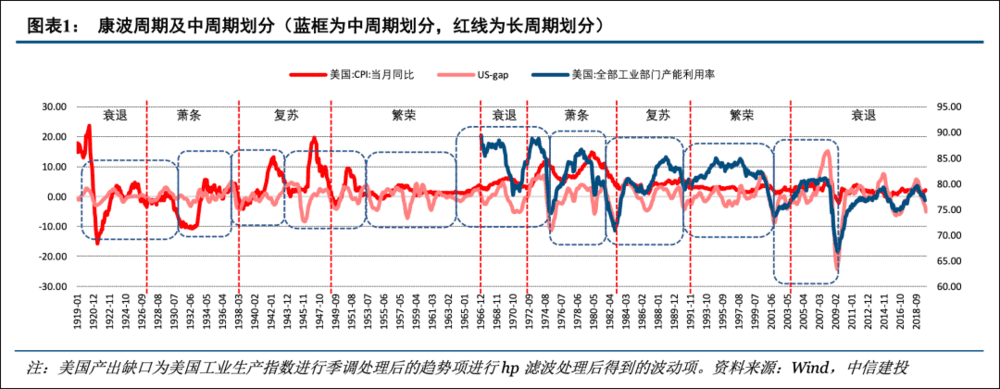

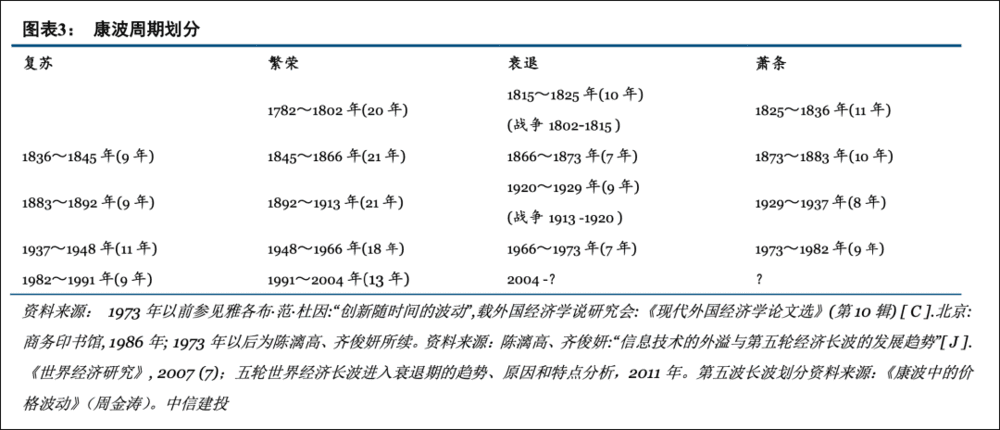

如果我们再给这段牛市补充一些背景的话,这段正好是上一轮康波周期的衰退和萧条期,旧的布雷顿森林体系崩溃,新的石油美元体系还没有建立。

黄金和法定货币,就像阴和阳,一起构成了世界货币体系。

黄金的价格由法定货币来衡量,黄金的价格越高,并不意味着黄金自身的价值高,而是因为法定货币处于弱势或者价值缩水的状态。

那大家不妨猜猜,我们现在处于康波周期的什么阶段呢?

从现在到2025年,我们大概率将处在康波周期的萧条期:

现在的情况跟上一次康波周期的萧条期也很像。

石油美元体系开始走向衰落,但新的国际货币体系还没有建立,黄金也进入一个价值重估时期,直到新的国际货币支付体系正式形成,然后黄金再进入另一个循环,周而复始。

金价从1980年接近700美元的顶部回落后,从1983年~2003年,横盘了整整20年,始终在三四百美元的区间内徘徊。

大概从2004年开始,黄金价格再次启动,以最高点来算的话,大概是一波5倍的涨幅。

然后从2011年又一路萎靡到2018年底,你要真说追平高点回本的话,那得等到2020年。掰手指头一数,小10年又过去了。

最后来到如今,黄金价格是1900多美元。

到这,铺垫了这么多,我终于可以说出两个观点了,不一定对,仅供大家参考:

第一,黄金是个很稳定的,不会变的东西,它没有内生价值,不会释放现金流。因此,黄金投资本质上都是基于价格的博弈,我以这个价格买入,能不能以更高的价格卖给别人。

第二,复盘1971年至今的金价走势不难发现,金价变动完全源自人类社会在多大程度上需要黄金。

而一旦进入这个层面,那必然又是宏大叙事,问题是:

宏大叙事的脉搏是你我能抓住的吗?想过你在金价上的对手盘是谁吗?

以及,大家把金价走势图翻出来再看一遍,问问自己:

你确定要在史上第三个高峰上买入黄金吗?

这笔投资的胜率高吗?赔率高吗?

用胜率*赔率,它的预期回报率高吗?

六、关于黄金投资的三组回测

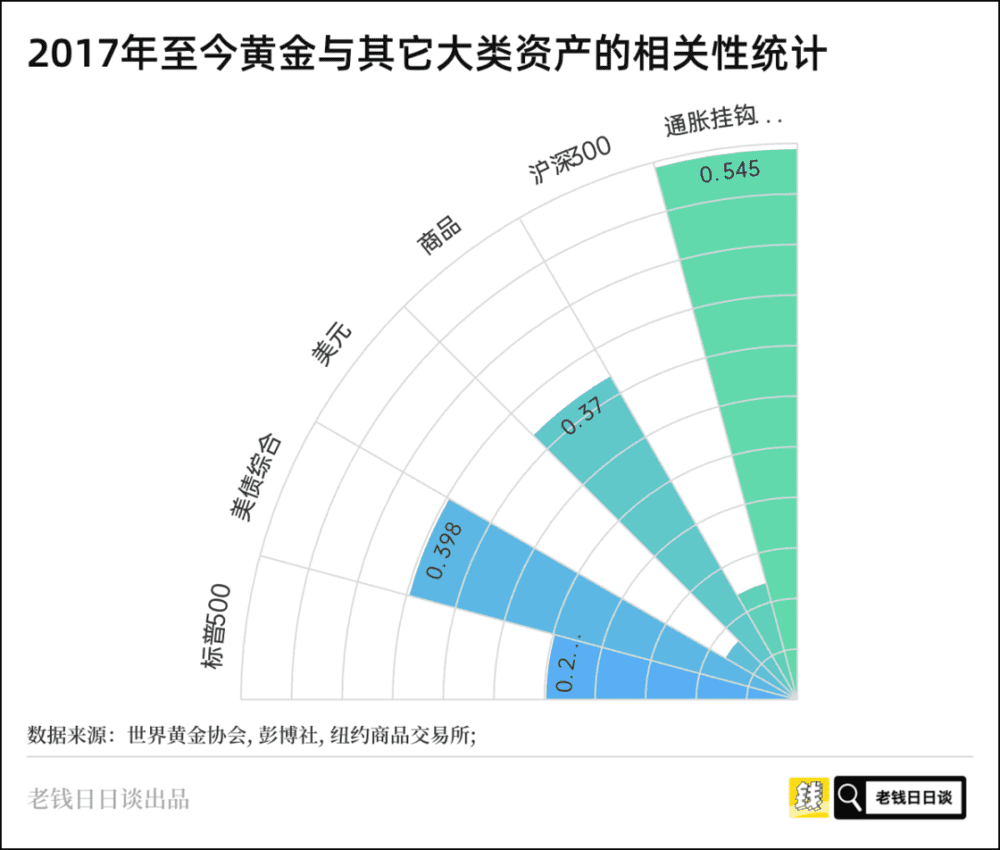

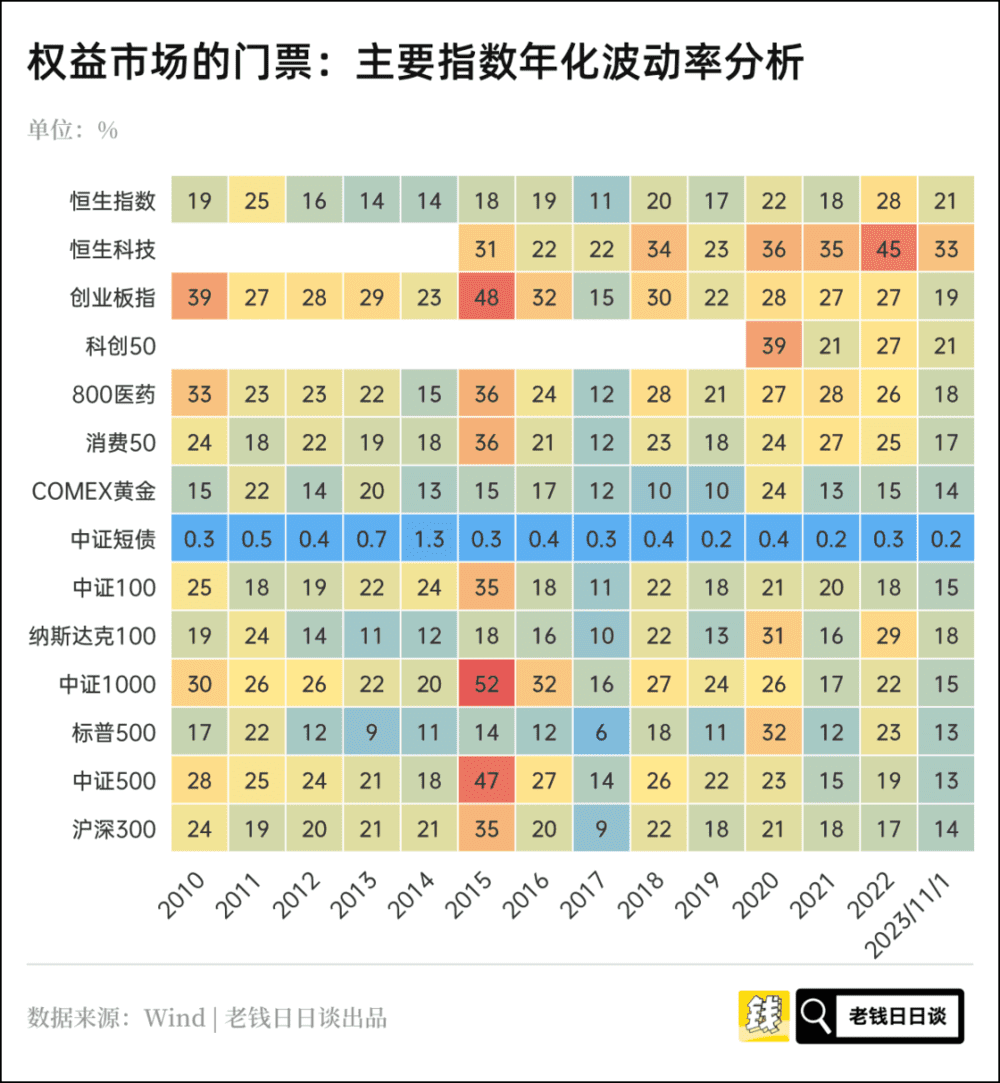

黄金与其它大类资产从2017年至今的相关性系数:

对资产配置而言,肯定是希望组合里有长期回报率差不太多,同时相关性尽可能低的资产,这样可以实现不影响长期回报的同时,降低持有过程中的波动率,尤其是在股市处于极端时刻时。黄金确实和大多数风险因子都比较负相关。

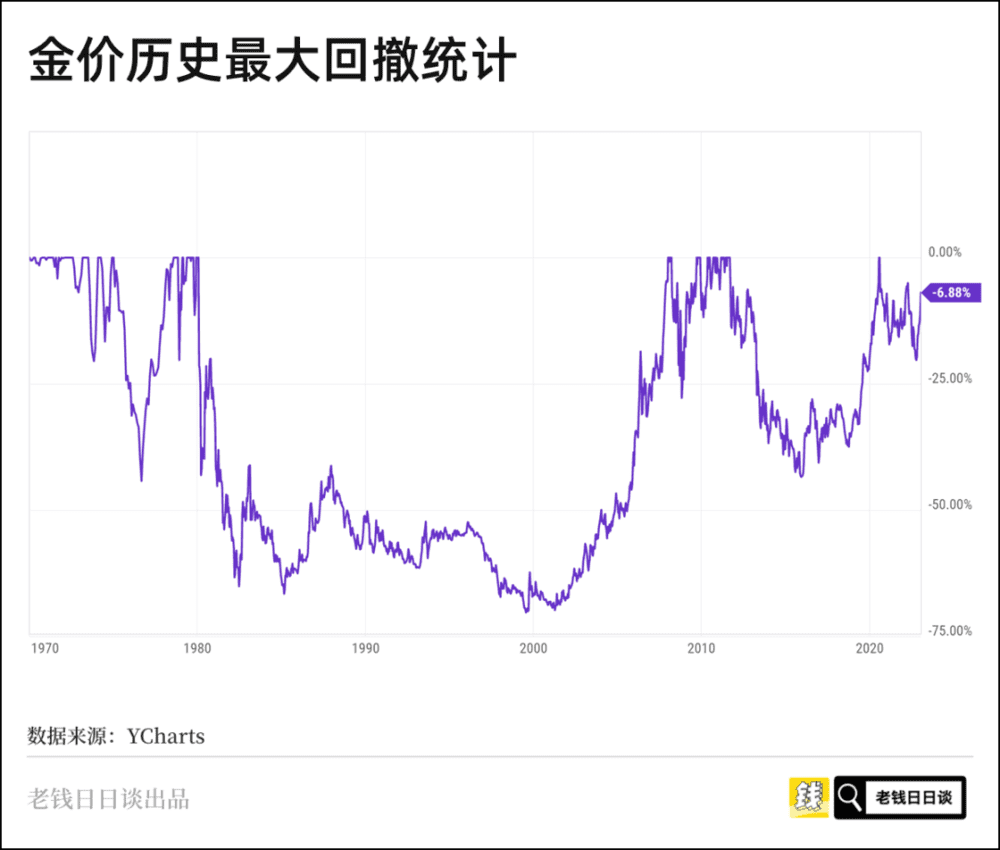

黄金的历史最大回撤,相当于你长期持有黄金的代价:

黄金在各个年份的年化波动率,大家对比下看就会发现,其实黄金的波动率相对而言是要小一些的:

本文来自微信公众号:老钱日日谈(ID:tobeoldmoney)