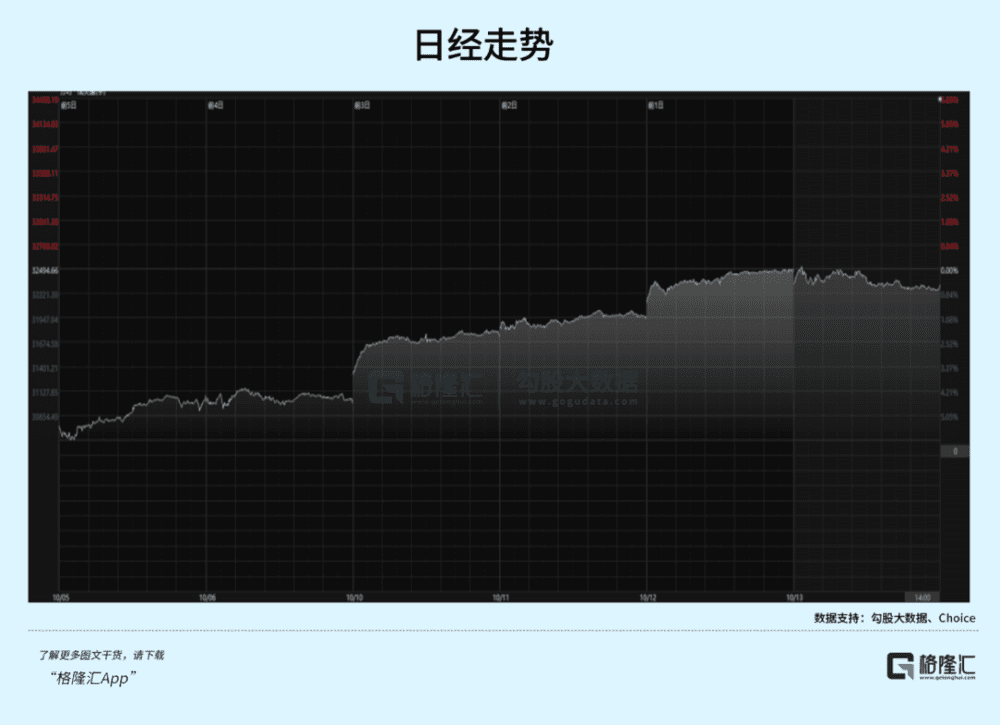

最近一周,日本股市再度开启上涨模式。

不少在观望的投资者难免心痒痒,猜想日经会不会重演上半年长牛的行情。

不敢说一定,可能性确实比较大。

股市是经济的晴雨表,没有什么变化是无缘无故的。

今年,全球各大经济体都处于比烂的状态,只有日本显得很例外。

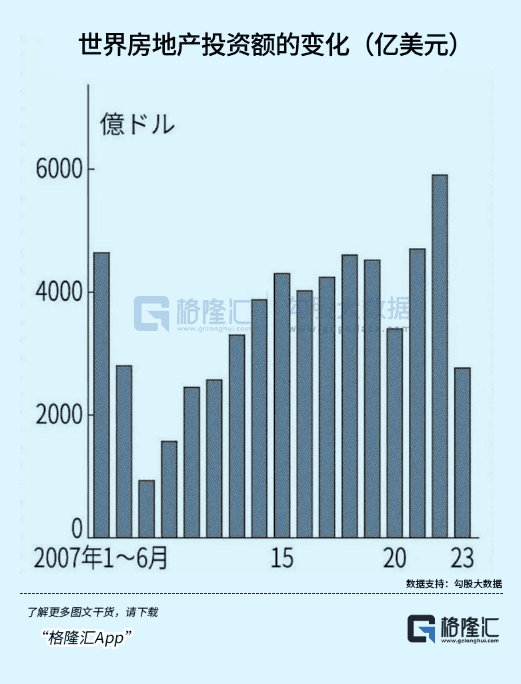

最近,全球房地产投资数据揭晓。

上半年,全球房地产投资额同比下降54%,降至2760亿美元,创2012年雷曼危机以来的新低。

日本却一枝独秀,上半年房产投资2.1473万亿日元,同比增长52%。

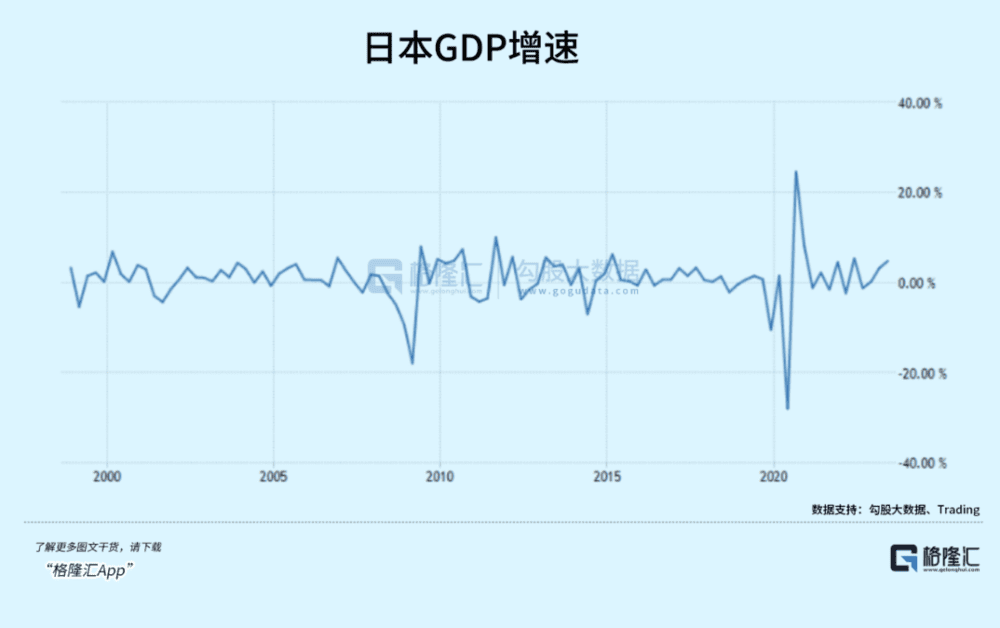

整体经济的增速也是一样。

一季度,日本2.7%的经济增速就已经超过了美国(1.3%)、英国(0.2%)、德国(-0.3%)。

二季度,趋势更明显,增速达到4.8%。

这不是日本历史上最好的数据,但在死气沉沉的全球经济中,这波反弹着实令人吃惊。

不止是宏观数据,一些微观层面的变化,也都在颠覆我们对日本陈旧认知。

30年不变的物价在上涨;30年不变的工资也在涨;企业纷纷开始赚钱,甚至把利润拿去扩大生产;年轻人也不怎么宅了,就业市场一片火爆......

一、被“低估”的日本

自从本世纪初,中国GDP总量超越日本,人们对日本的了解,似乎只剩下动漫、旅游、AV。对其经济结构和发展的认知,几乎仍停留在对泡沫破裂的教训总结。

人人都知道,日本当年戳破房产泡沫后,连续三十年经济增速在0附近徘徊,也就是“失去的三十年”。

但从来不要忘记的一个事实:日本是一个高度发达国家。

高度发达,人均收入只是表象,更重要的是技术和产业链上的先发优势。

日本泡沫经济的崩溃,与欧美历次经济危机的最大差别,是很多制造业公司本身并没有破产。

虽然从技术角度看,固定资产缩水,就等于破产。

企业赚了钱立刻就要填补亏空,没有钱进行研发,导致被后来者追上。

但它们的底子还在,生产销售端仍是正常的。

尽管在我们的固有印象中,日本在全球消费电子领域的地位,已经被中、韩代替,不禁让人怀疑其创新能力。

但实际上,日本很多科技巨头,正是在经济倒退的这些年崛起的。

比如,松下从传统消费电子转向汽车电子、家用能源;夏普转向机器人、医疗保健;索尼转向高精度相机......

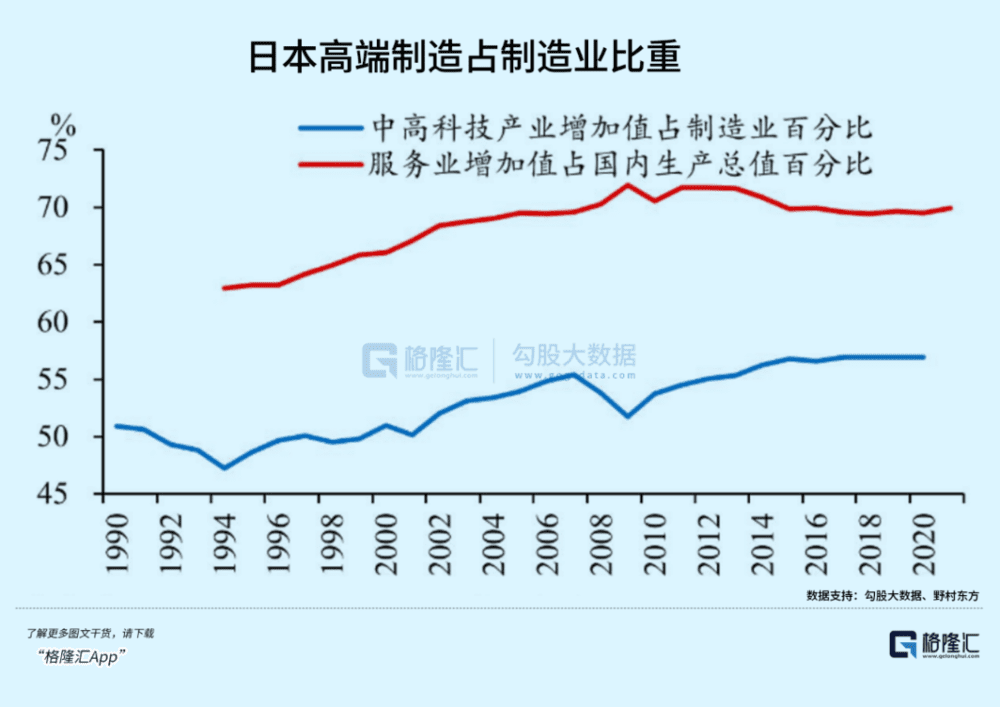

拉长时间线看,在过去十多年里,在经济增速趋近于0的背景下,日本制造业占全球利润份额一直保持在10%左右。

这是个很惊人的水平,体现出日企的技术壁垒之高、议价能力之强。

主要有4个重点领域。

1. 工业机床。

日本机床产业起步于50年代,70年代数控机床就得到国际认可,成为出口产业。

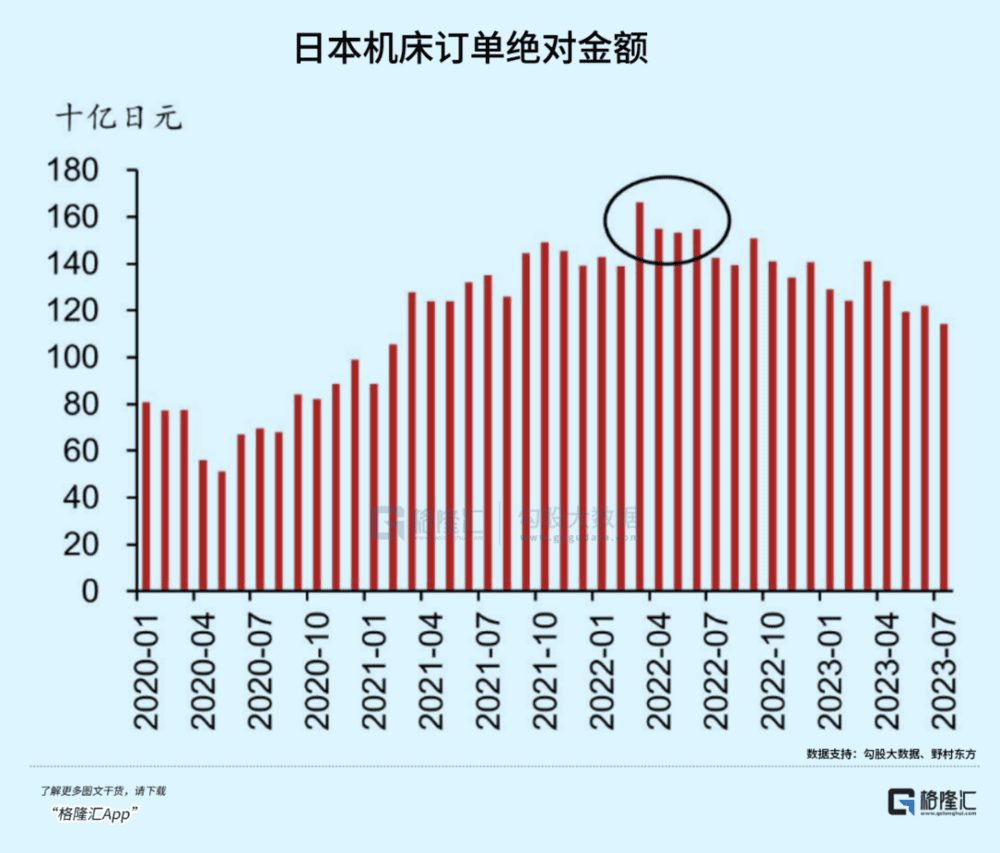

日本现有机床企业约200家,其中有6家为全球10强,从业人员2.4万人,主要在加工中心、高端数控领域具备竞争力。

近些年亚太经济快速增长,推动了日本机床海外订单比例持续上升,从90年代不足30%提升至如今的70%。

2. 新材料。

上世纪末,日本开始全力发展新材料行业。

目前,全球主要的电子元器件关键材料,很大一部分都是日本制造。

以半导体为例。虽然从最终成品的销量来看,日本半导体占全球份额越来越低,几乎失去了话语权。

但如果看生产芯片的19种原材料,日本有14种占全球50%以上份额。

比如硅片生产,全球前五大企业,有两家是日企,占全球49%份额。

3. 机器人产业。

机器人可以说是想象力最大的细分制造业,不论是特斯拉的擎天柱,还是未来GPT-5想投入到终端应用,它都是最好的载体。

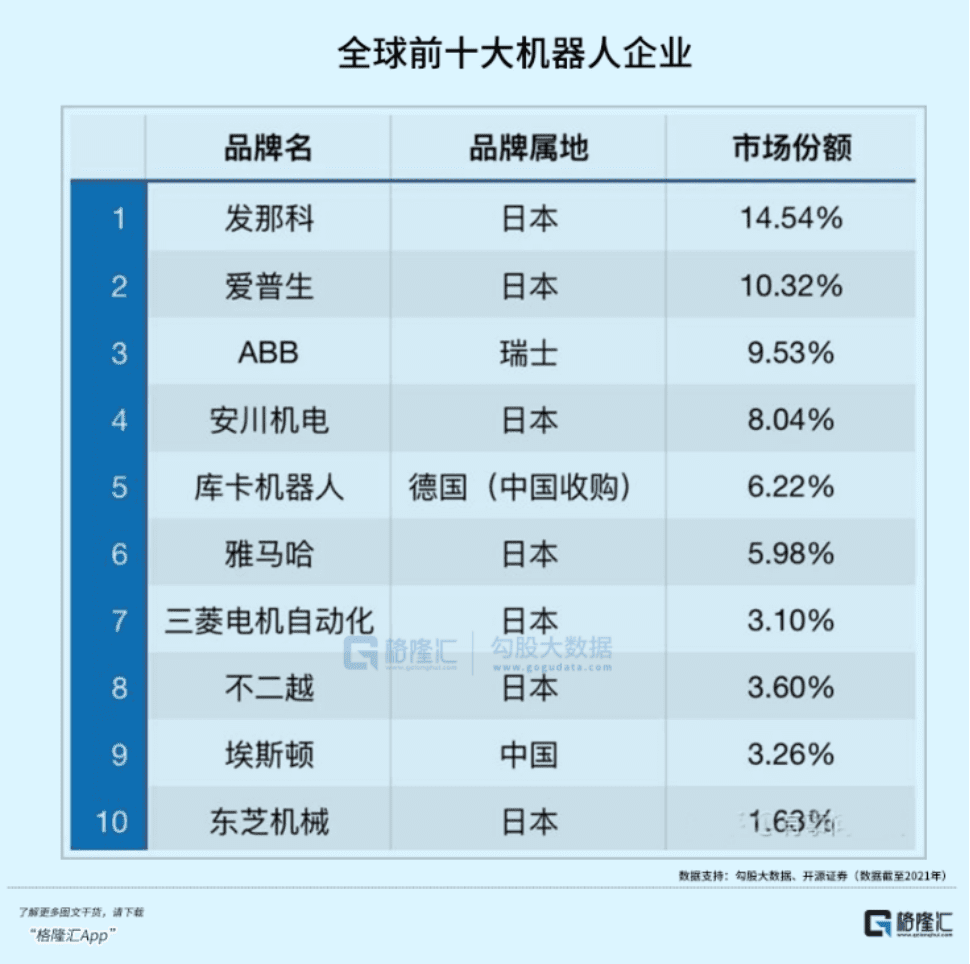

而不论是人形还是工业机器人,目前大部分市场份额依然由日本企业把控。

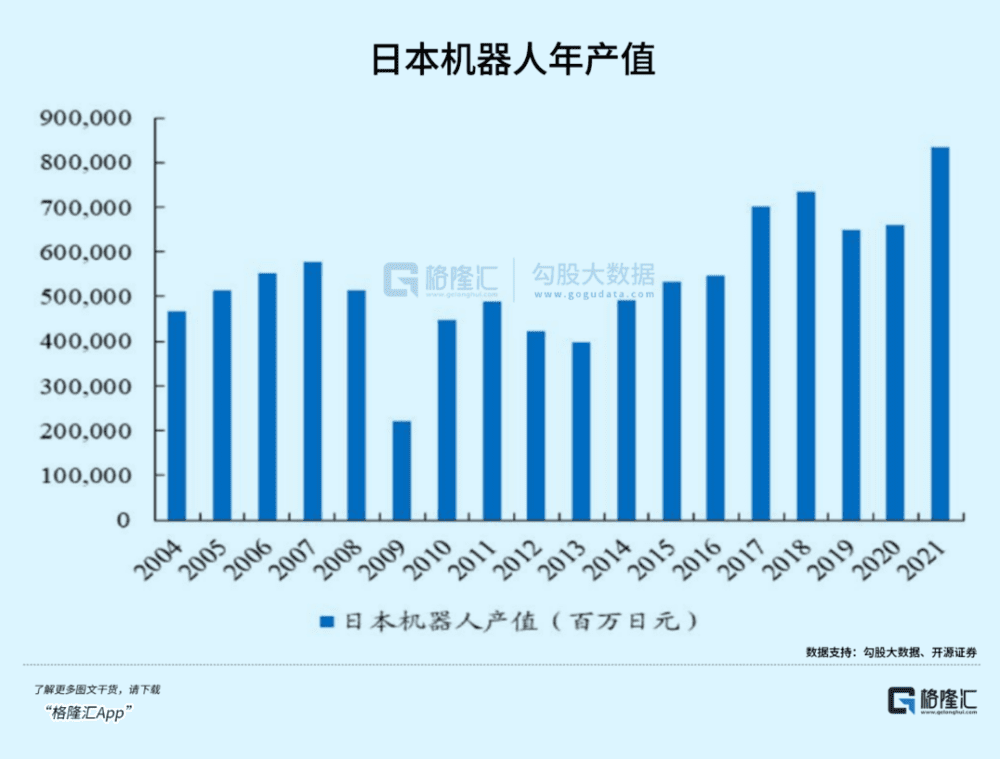

日本机器人产业始于1969年,川崎重工研发出的第一台机器人。2021年,全球机器人市场规模为335.8亿美元,其中日本占50.2%,电子零部件安装机器人领域占70%份额。

据国际机器人联合会披露,过去10年,工业机器人增加了3倍,每年新增需求的45%由日本供货,中国和韩国的市场占有率分别只有12%和7%。

目前,全球前十大机器人企业,有7家是日企。仅仅在最近火热的减速器领域,全球超过50%的份额在日本哈默纳科手中。

它们各有专注的细分领域。

比如A股最火热的减速器,日本哈默纳科占全球份额超过50%;焊接领域,神户制钢、大变、松下焊接系统、法纳克、安川电机、川崎重工、不二越;喷漆领域,有川崎重工、法纳克、安川电机......

4. 汽车产业。

日本在新能源汽车领域,确实是缺席了。

不是因为技术问题,而是走错了路。

日本是全球电动车领域的早期领导者之一,最终却选择了混动技术。

一方面是因为电车型搭载的动力电池有着后期回收污染问题;另一方面,日本油气储量稀少、海岸线长,倒逼国内发展氢燃料技术的同时,也提供了廉价制取绿氢和海运的便利。

目前,日本的氢能技术可以说独步天下。但最大的问题是,日本一头扎进氢能源汽车,然则中美并不跟进。

而日本市场是撑不起氢能源的发展的。

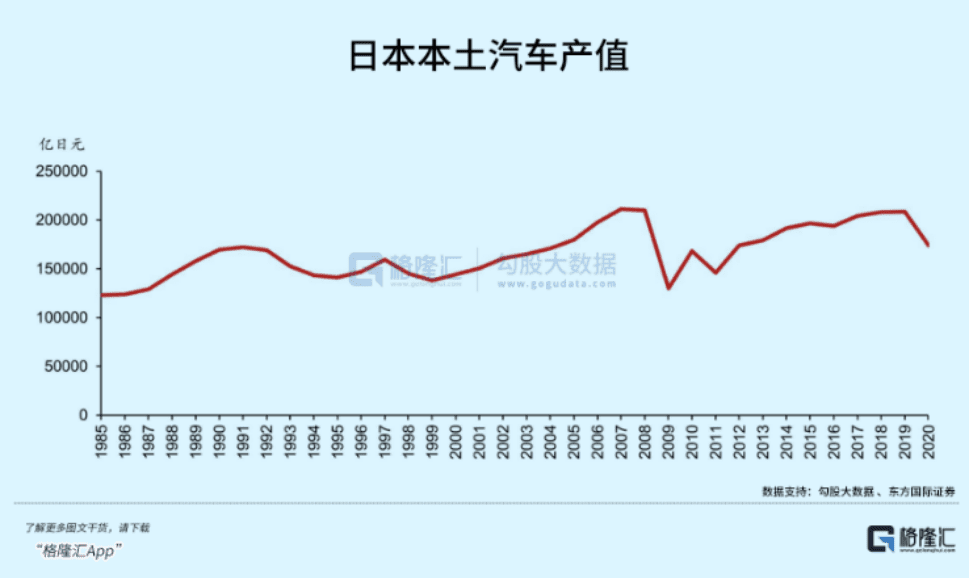

这就导致,最近几年日本汽车销量全球占比越来越低。

但日本进入世界500强的企业中,仍有6家车企,其中丰田、本田、日产的营收依然超过1000亿美元。

拉长时间线看,并扩大到所有汽车相关产业链,日本制造依然强劲。

如汽车玻璃、汽车金属材料、汽车电子等相关产业,两者相加,在工业领域的占比超过50%。而汽车与相关产业至少为日本提供占据日本劳动人口的10%的岗位,经济和社会价值对日本之重要,不用多说。

很显然,在很多高端制造领域,看起来日本的竞争力越来越低。但如果深入研究到某个部件或某项技术,你会发现隐形冠军还是日企。

这就是所谓“极致工匠精神”的很好体现。

尤其是最近几年,在美联储开启加息之前,全球都在大放水,本质上利用债务刺激经济。

不论是美国股市,还是中国楼市,都涨到了不该有的高度——简称泡沫。

相较之下,日本货币宽松政策已经持续了十几年,股市和楼市虽然也在涨,但走势是平稳的。

简而言之,日本放出的水,相当一部分都流入产业整合、重组、创新和研发环节,附着的资产是“技术产能”。

这与曾经的日本泡沫经济,形成鲜明对比。

从而导致,日本经济被广泛认为“低估”了。

不是真的低估,而是其他经济体都是虚胖,只有日本经济泡沫含量低,相对来说更“实在”一些。

二、机遇与危险并存

以上,说明的是日本经济并没有外人想的那么糟糕。

相反,戳破泡沫经济后,日本的经济结构非常健康,这也是日本股市能够十年长牛的基础。

只是到今年,大部分人才真切认识到这一点,无数人蜂拥进去炒作。

但理性看待,某样事物越是被疯狂炒作,越是说明,它到了最危险的时刻。

就像在A股,很多票都已经炒过了,机构才放出消息,忽悠散户进去接盘。

一样的道理。

日本股市今年的上涨,与过去十年都不大相同。

归根结底,是占GDP比重高达263.9%的超高政府债务,成了颗定时炸弹。

自从美元进入加息周期,日本因为债务问题,无法加息,直接导致日元狂贬。

民间及海外的逐利者,竭尽所能借出便宜日元,抛售换成美元,然后买美债躺着吃美元利息,日元接着加速贬值。

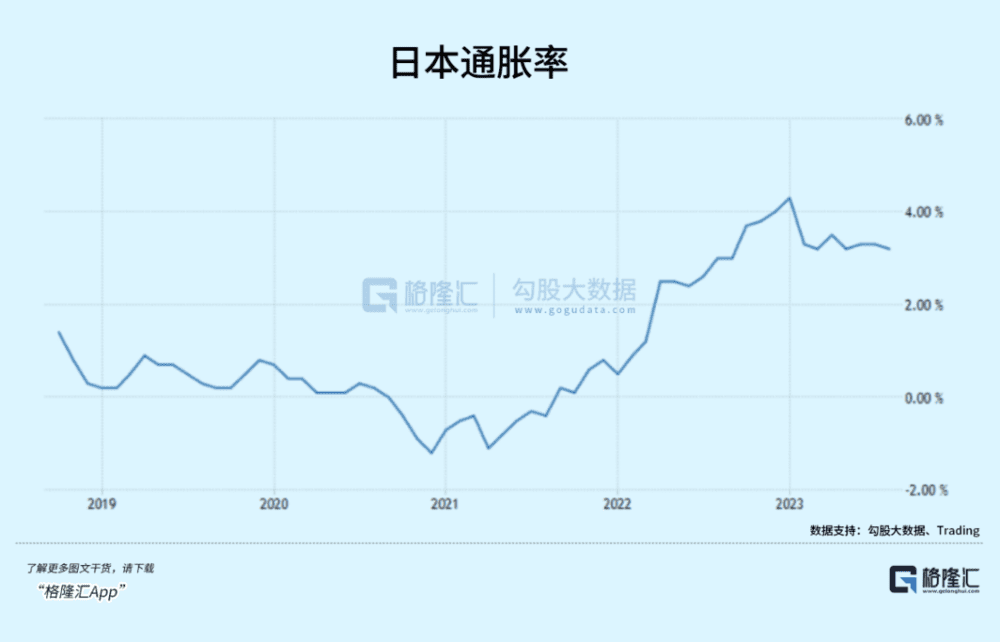

这样一来,市面上日元更加泛滥,通胀直接飙升。

一旦止不住,不仅是民众生活成本升高,更关键的是国家信用快绷不住了。

于是在2022年12月20日,日本货币政策第一次转鹰,宣布将10年期国债收益率上限从0.25%上调至0.5%,并提高国债购买规模。

这让日元得到了短期支撑,美元兑日元从151一路跌到127。

现在回过头来看,自那天起,日本股市震荡了没几天,立刻就开启了长达半年的超级牛市,日经指数涨幅最高超过30%。

但大半年过去,0.5%的上限也兜不住了。

谁也没想到,美元的加息周期居然这么长。这又反过来倒逼日本央行,不得不再把国债收益率提高。

7月28日,日本央行更加激进,在维持-0.1%的基准利率的同时,把长期国债利率上限由0.5%升至1%。

本质上,还是在救日元。

日债收益率走高、日债价格下降,引发的是整个资产价值贬值。

日本债券第一持有人是央行,然后是各大商业银行、保险公司、养老金等机构,都大量持有日本国债。

在变相加息后,它们的资产负债表都将受到显著冲击,包括房地产、股票等等资产,都会跟着日债一起打折。

如此一来,就导致日本资产进一步被“低估”。

消息灵通的投资者,没有理由不去买入。

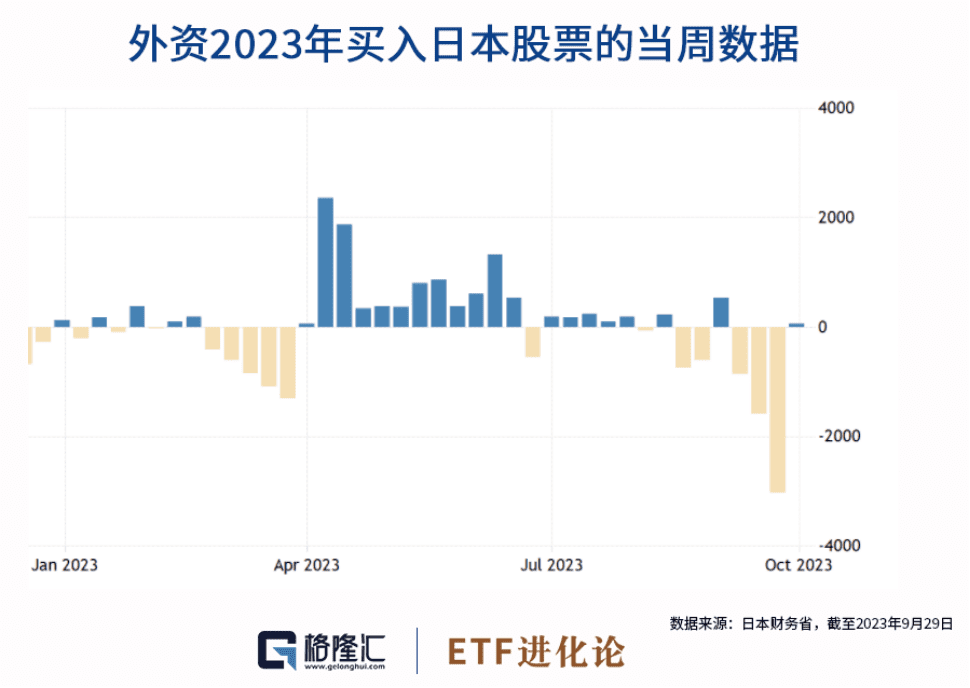

数据显示,9月29日当周外资净买入日本股票710亿日元,而前一周还是净抛售3.03万亿日元,是连续三周净卖出后重新净流入。

这是个很关键的信号,可能意味着,日本股市震荡期已经结束,将重演一次上半年牛市的行情。

这是完全有可能的。

摩根大通预计,随着日本进一步从通缩转向通胀,创下30多年新高的日经225指数可能会在今年年底或明年年中达到35000-36000点。

目前,美元兑日元已经到达149,即将回到去年的最高点。

这可能意味着,日本央行为了救日元,将再度调高国债利率。叠加7月份的政策到现在还没有完全体现效果,完全可能再推高一次股市。

但是,任何事都可一可二,不可再三。

尽管只是变相加息,日本债务也快到达临界点了。

日本国债现在的规模是1280万亿日元。按0.5%的利率计算,每年偿还的利息,就高达6.4万亿日元。

而日本政府一年收入,是67万亿日元,光利息支出,就接近10%。

据日本财务省估计,国债利率一旦涨到1.5%,政府几年后就彻底还不上债务了。

而日本国债一旦成了烂账,势必引发金融市场恐慌,导致更多资金撤出日本,国债收益率变得更高,日本央行将再也无法控制利率。

这是市场最担忧的事情。

这也可能是未来两年,全球资本市场最大的黑天鹅。

一年年积累的风险,总会在某一个时刻爆发的。

请珍惜这审判日到来前的疯狂。

三、尾声

毫无疑问,日本确实正在变得不同。

老生常谈的“平成废柴”,似乎已经成了个历史名词。

最近一段时间,松下、佳能、东芝、OK电器、欧姆龙等日企,都在以20年未有的速度,将产能转移回日本。

制造业的回流,使得整个日本社会重新焕发出活力。

今年初,日本政府要求全行实施全面加薪。

丰田率先做出表率,决定发放6.7个月的月薪作为奖金,还给兼职工涨了工资。

紧随其后,电机联合工会要求企业每月涨薪7000日元以上,是时隔25年的最高水平;纤维化学食品流通服务工会,提出了加薪6%左右的目标......

这固然有日本通胀高企,导致物价上涨的原因。

今年6月,日本通胀居然超过了美国,这在历史上十分罕见。

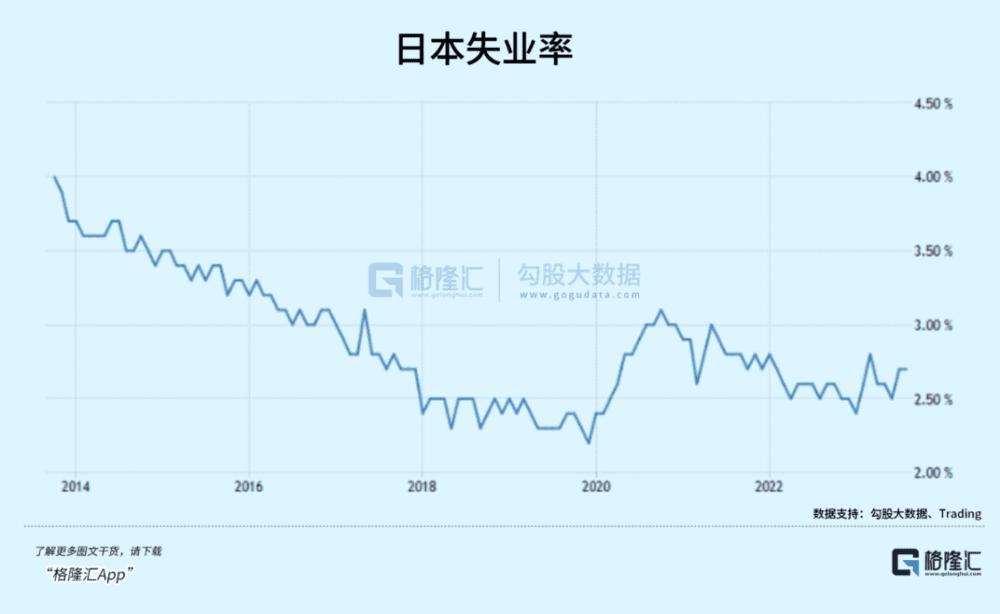

但更多的,还是因为就业市场火爆。

过去十年,日本的失业率越来越低,目前维持在2.6%的低水平。

相较而言,欧洲为6.2%,中国为6.1%,美国为3.6%。

据日本厚生省统计,近年每个求职者对应的岗位基本上都超过1个。很多招聘广告里,招工启示远远多于求职启示。

仿佛回到了三十年前经济腾飞的那个年代。

这一方面是因为人口老龄化,导致劳动人口减少;但另一方面,也不可否认,是产业繁荣的表现。

最终的结果,是消费被推动了。

今年,日本东京23区新建公寓价,自1990年后再次突破8000万日元。

而据日本住友集团透露:1亿以上的公寓,有一半都是公司职员家庭签约购买的。

目前在东京,热门地段新房摇号的壮观场景,再度出现。

对我们而言,那已经是渐渐远去的陌生历史现象。

一个社会的消费,真正依靠的永远是欲望更强的年轻人,老人再有钱贡献也有限。

物价温和上涨、涨薪有望,年轻人当然愿意出来工作、买房、改善自己的生活。

这种不断向上的预期螺旋一旦形成,在很长一段时间内都将继续深刻改变社会的状态。

但很可惜,这不是一个平静的年代。

当年借助朝鲜战争,日本迅速走上复兴之路,铸就东京奇迹。如今,日本在东亚的地缘价值,再度被欧美重视,资金和产业加速流入。

不是由自己书写的复兴,很难有一个完美的结局。

任何繁荣的背后,危机都在如影随形相伴。

本文来自微信公众号:格隆(ID:guru-lama),作者:贝吉塔