人生发财靠康波

假期期间,聊一些更宏大的东西。

有一个说法叫“人生发财靠康波”,因为康波研究的是价格周期性波动,与金融投资直接相关,它又是一个长达50年左右的大周期,基本上覆盖了一个人一生的劳动时间,一个人的一生有且仅有一次享受康波大周期带来的时代红利,而且时间长达十年,如果刚好抓住,就能在此阶段完成人生财富的积累。

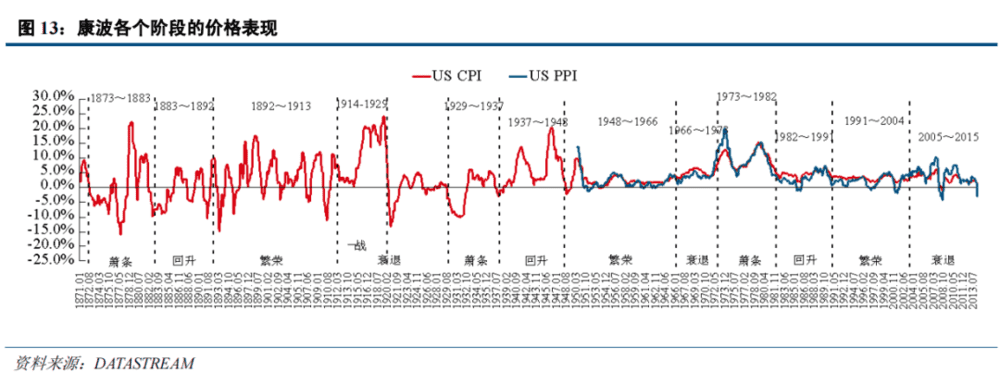

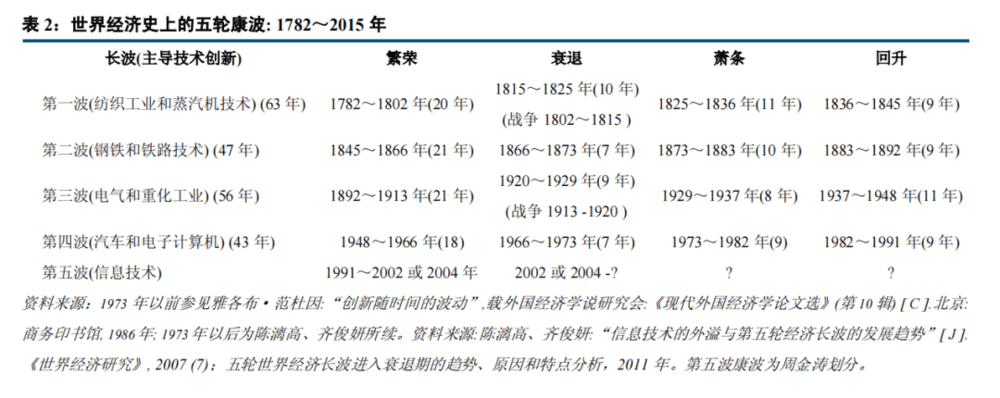

不过这句话也容易给人一个误解,就是一辈子只有一次财富增长的机会,实际上康波周期的四个阶段中,每个阶段都有自己的特点,也有最适合投资的大类资产。比如对于A股而言,虽然错过了1992年~2002年的第五轮康波繁荣周期,但03年~10年的衰退周期,是大宗商品最好的几年;繁荣期和复苏期的价格平稳,商品表现一般,但消费科技类成长股又是最好的。

此外,很多人在理解康波时往往只注重皮毛,比如说周期的时间长短,一些次要的经济特征。

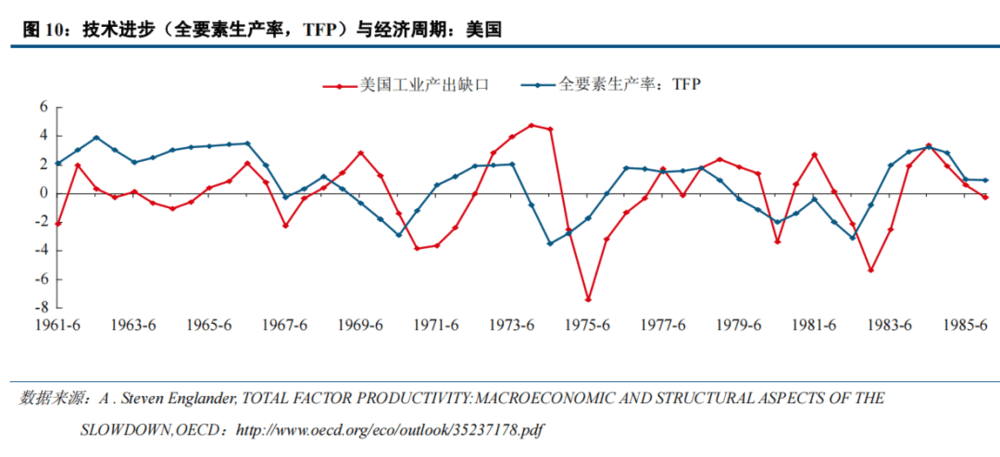

周期的时间长短取决于周期的驱动力,康波周期的驱动力有很多种说法,包括货币与黄金变化说、地缘政治说、初级产品及能源供给说,还有最有影响力的熊彼特的技术革命,后者也是A股投资者最熟悉的中信建投首席经济学家周金涛的康波理论中两个最核心的要素——资本开支和技术革命,而每一轮周期和次级周期的长度、强度和大类资产表现特征,都是取决于这两者的关系。

为什么要选这两个作为周期的核心驱动因素呢?

经济发展,一个忧伤的童话

人类社会在资本主义之前发展得非常缓慢,常常出现几百年的停滞甚至倒退。但进入资本主义之后,经济快速发展,这其中有两大驱动因素,一个是技术,一个是资本。宏观经济学估计大家也没兴趣听,就从一篇童话故事说起吧。

小熊和小猪是好朋友,这一天,森林里赶集,小熊做了饼干,小猪做了面包,想拿到集市上卖。

没想到来早了,一个人都没有。小熊等了一会儿,集市还没有开始,肚子却饿了,摸到身上刚好有一块钱,就买了小猪的一片面包。过了一会儿,小猪也饿了,就用这一块钱,买了小熊的一块饼干。

再过了一会,集市还没有开始,小熊又饿了,翻出那块钱,又买了小猪一片面包,然后是小猪买小熊的饼干,小熊买小猪的面包……

集市终于开始了,小熊和小猪不但提前把面包和饼干卖光了,还都吃得饱饱,两个小伙伴手拉着手,边走边想:“真是一个幸福的早上啊。”

让我们用宏观经济学的视角分析一下这个童话:

假设这个交易是一日三餐,那么每天就是2*3=6元,一年GDP就是2190元。而且每一年的GDP都是一样的,因为小熊小猪的胃口每天都是一样的,它们俩也只有一块钱,交易规模也只能达到如此,经济永不增长。

可是,童话都是骗人的,生活的真相是这样的:

有一天,小熊生了一个小小熊,每餐的面包需求量增加到一块半,但它只有一块钱,只能买到一片面包。小熊苦苦哀求,但小猪也没有办法,这不光是一块钱的问题,小猪只有这么多面粉,只够小熊一个人吃的。

为了让小小熊吃饱,小熊天天都是半饱,后来就死了,故事又回到了开头的“古典平衡”状态。

这就是资本主义之前经济与人口关系的真相。人吃饱了,就要生孩子,人口就会增长,可生产食物的自然资源是有限的,食物渐渐不够了,容易发生饥荒、瘟疫和战争,等把人杀死一批,食物够吃了——恢复均衡状态,社会又开始了新一轮发展。

经济增长的原始驱动力在于人口的增加,制约因素是自然资源的数量和利用能力(面粉的供给与面包的生产能力),还有资本(只有一块钱)。

工业革命之前,人们解决不了这两个制约因素,造成了人口周而复始的增长与毁灭,经济增长水平只能长期停滞。

直到有一天,森林里来了两个人,一个是贪婪的银行家,一个是聪明的科学家,一切都不同了,森林进入了资本主义时代。

银行家和科学家的童话故事

银行家借给小熊半块钱,让小熊有钱向小猪多买半块面包。但小猪还是没有足够的面粉和生产能力啊,科学家说“看我的”,他就发明了一种可以提高面包生产效率的方法。

当然,扩大生产规模,小猪也要有相应的资本投入,于是银行家又借给小猪一块钱。

虽然小猪和小熊要把自己的一部分收入分给银行家和科学家,但因为整个经济规模增加了,所以每个人都更有钱了,可以消费更多的产品。小小熊长大后,不再做饼干,而成了艺术家,又扩大了产品供给的种类。

这就是最经典的“生产要素供给、技术进步、储蓄和投资的转化”的经济增长模型:人口不停地增长,源源不断地提供劳动力与消费需求、科学家不停地发明新技术,公司不停地生产和升级产品,银行家提供一切资金需求,而增长又产生了更丰富多样化的消费需求。

到这里,终于说到本文的主题——“康波周期”了:

周金涛的康波理论源自熊彼特的创新周期理论,科技发展是经济发展的外部因素,是初始推动力,资本供给是经济体对发展的自适应,是增长放大器,前者是资产端的因素,后者是负债端的因素。

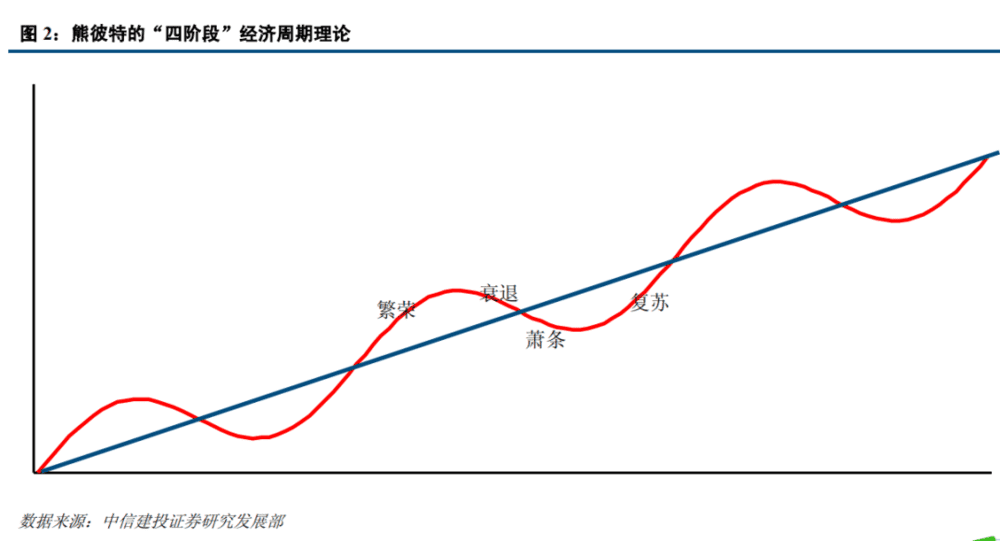

而创新的高峰与低谷、资本投入与收缩,两两组合,就成了康波的四个阶段——繁荣、衰退、萧条和复苏。

复苏和繁荣都是上升周期,衰退和萧条都是下降周期,但它们的驱动力又不同;

繁荣和萧条是远离长期均衡,是银行家和科学家这两个外力作用下的运动,复苏和衰退是回归均衡,是小熊和小猪这两个经济体自适应的过程。

那为什么会出现周期呢?因为,这个看上去很完美的增长童话中,隐藏着危机的种子。

会变钱的银行家

再回到童话。

这四个人都希望能多生产,多赚钱,但小熊、小猪和科学家都有一些限制,不能想生产多少就生产多少,想发明什么就发明什么,唯有银行家是个例外,他借多少钱就可以借出多少钱。

大部分人对银行都有一个误解,认为银行是把储户手里的钱吸收进来,再把这些钱借给企业。

实际上,那些放贷款的钱是银行凭空“变”出来的,这一点很魔幻,但却是现代经济高增长的根本原因。

放1千万贷款的过程是这样的:银行会计先在贷款科目上增加1千万,再在企业存款账户增加1千万,Bingo!就这么简单,整个国家的钱就凭空多出1千万,这就是俗称的“放水”。

当然,现实中银行放贷款是有很多约束条件的,存贷比、资本充足率,等等,但总体上而言,银行扩大信贷规模比企业扩大生产容易多了,而央行的放水能力更没有硬约束。

银行家凭借自己的信用能力,不停地鼓动小熊小猪扩大生产规模,把普通饼干升级成皇家曲奇,把普通面包升级成牛奶吐司;同时建立很多风险投资基金,加速科学家成果的转化能力;还能让小小熊的一幅画价值上千万,创造虚拟财富;并向所有人提供信用卡,发放住房信贷,再编一个美国老太和中国老太的买房故事,鼓励他们提前消费,以接住不断扩大的生产能力……

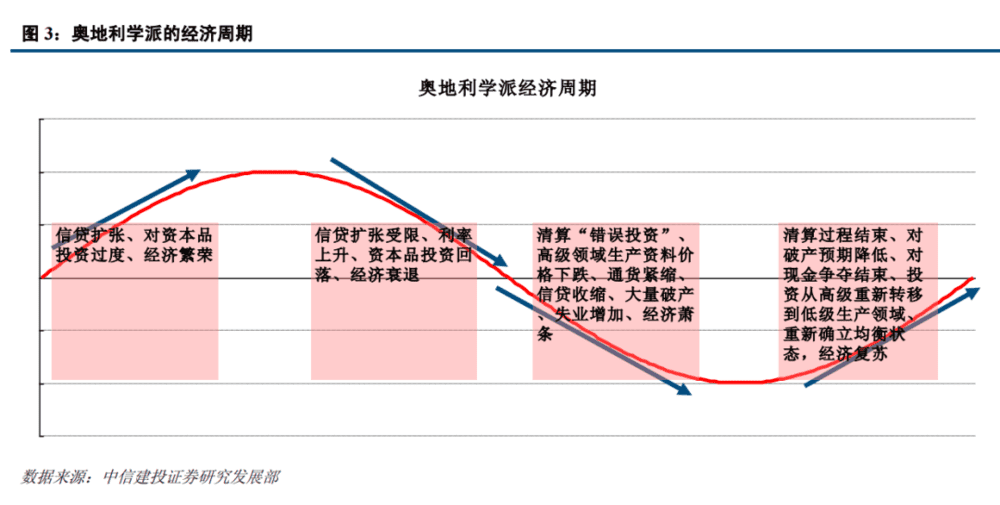

更重要的是,资本扩张有“反身性”,资本扩张刺激了生产与消费,而生产与消费的增长又给人一种经济繁荣的景气,需要更多信用扩张。

事出反常必有妖,银行的钱当然不可能凭空变出来,那到底是哪里来的呢?答案很简单,贷款都是要还的,这一“还”,一笔存款和一笔贷款同时消失,财富也就烟消云散了。

所以银行借出的钱不是钱,而是信用,是“未来的钱”。

这些“未来的钱”在各大金融系统之间奔涌,不想也不能被消灭,因为人民把增长看成是天经地义的事,对失业的容忍度越来越低。可“未来的钱”取决于人们对未来经济的预期,预期变好,银行家就会选择让“未来的钱”在现在产生足够的收益;可一旦预期变坏,银行家就会选择回避风险,收回信贷,让“未来的钱”消失。

这就是资本周期,经济增长就始终处于过度繁荣和过度萧条的周期性之间如钟摆运动,在正常位置停留只有一瞬间。

当然,这个故事还有一个重要的角色——科学家。

科学家的创新周期

银行家可以让小熊的食物从黑面包变成牛奶吐司,需求成倍增长,也可以让小猪的工厂产能增长一倍,但他无法让小熊去消费还没有发明出来的商品,它对小猪面包房产能的提升也是有限的。

换成经济学的说法,资本可以刺激短期需求,但它无法改变长期供给水平。

影响供给的因素,人口的增长不以人的意志为转移,所以提升生产供给水平的,就只有科技水平的提高。

科学家才是那些决定“未来何时到来”的人。

科技推动经济增长的方法,就像亨利·福特说的:“如果你在汽车没被发明的年代,问人们需要什么交通工具,人们只会告诉你,他最想要一辆更快的马车。”

如果汽车没有被发明(任何发明都是偶然的),现代经济就少了汽车产业链——无论消费者有多么强的出行需求,这一部分GDP都不复存在。

短期而言,世界由能激发需求的营销专家、提供消费信贷的银行家主宰,但长期看,历史的发展从来都是某人创造了一样划时代的东西,于是整个世界突然向前前进一大步,资本主义就是从蒸汽机这个能源革命开始的。

如果银行家是那些一次次地制造危机的捣蛋鬼,那么科学家才是真正维持世界经济增长的Super Hero。

但科学的进步并非匀速前进,而是隔几十年才来一项改变世界的重大发明,这也决定了,在缺少重大创新刺激的周期里,要么是货币刺激下的虚假繁荣,要么是货币退潮后的艰难出清。

另一方面,一项革命性的技术往往需要十几年时间的转化,有漫长的社会接受期,资本常常因为看不到确定性的利润而不愿大量进入,也会出现技术周期向上,但资本投入不足的现象,创新企业完全靠自身缓慢地积累发展。

资本周期与技术创新周期的不同步,形成了康波长波创新周期的四阶段。

康波周期四阶段

1. 繁荣阶段:技术创新向上&资本向上

这个阶段,新的技术不断促进了资本开支的增长,也提高了生产效率,所以高增长没有引发资源约束,因此高速增长的同时,可以保持较低的通胀。

第五次康波周期的繁荣阶段是1992到2004年的个人计算机与互联网革命。

2. 衰退阶段:技术创新向下&资本向上

这个阶段,新的技术完成了大规模应用后,对生产率的提升开始边际递减,而资本为了保持原有的经济增速,不断增加投资,导致资源约束启动,成本迅速上升,引发大规模通胀。

因为生产效率无法持续提升,资本过剩,衰退阶段还会发生几次标志性的经济危机,泡沫破裂,价格又跌回去,坐了一个过山车,中间是一段暂时的稳定期。

第五次康波周期的衰退阶段从2005到2015年,新兴国家开始工业化,资源需求的边际上升带来供需短期内不平衡。此后由于中国的产能过剩,从2011年开始向全球输出通缩,导致大宗商品的熊市和长期低利率,后者又造就了消费科技类成长股的大牛市。

3. 萧条周期:技术创新向下&资本向下

没有创新活动支持的资本投入无法长期维系,再加上资源价格的剧烈波动,康波进入萧条周期,不仅投机活动消失,许多正常企业的经营活动也受到破坏,所以这一段时间除了黄金等避险资金,其他的资产都难言长期收益。

上一次康波的萧条阶段是1973到1982年,中间有两次石油危机,给企业和居民生活带来了巨大的冲击。

4. 复苏阶段:技术创新向上&资本向下

新技术开始出现,但因为企业盈利很差,没有新的投资,只是因为低利率的刺激,活下来的企业经营活动渐渐回归均衡水平,到了后期,经济才会出现明显的复苏迹象,准备进入下一个康波周期的繁荣周期,所以这一时代,房地产、基建和消费类公司,都是适合的大类资产。

上一次康波复苏周期是1982年到1991年,个人电脑和互联网在这段期间不断技术迭代,最终把世界带入信息高速公路时代。

前面说,2016年已经进入了第五轮康波周期的萧条阶段,那么目前到了康波周期的哪一个阶段呢?

我们在哪儿?

萧条周期与衰退周期的边界比较好判断,因为是资本开支的顶点,往往对应着一次商品熊市的最低点,所以第五次衰退周期开始于2016年。

但目前是衰退周期还是复苏周期?这个边界较难判断,因为它们的界线是技术创新活动的底部拐点,而且是一次为期50年(可能越来越短)的颠覆性的新技术的起点。

很多人想到了今年横空出世的生成式AI,认为这个进入新一轮复苏周期的拐点就是2023年,但我觉得目前还很难判断,通常这个底部拐点附近是大众对新技术看法最保守的时期,大部分企业没有感到任何的变化,很多人都觉得科技发展永远停滞了,世界以后就是这样了。

上一次复苏周期始于1982年,那时,虽然PC、互联网这两个本轮康波周期最核心的技术都已诞生,但对大众生活的影响力太低了。那一年,微软刚刚确立了操作系统的方向,定义个人电脑样式的Macintosh两年后才诞生,改变世界的Windows 3.0系统要8年后才问世,而互联网的使用者还仅限于大学和军方。

普通人的生活一成不变了很多年,人们打的是发明了100年的电话,看的是出现了30年的电视,阅读的是有200多年历史的报纸,开100年前出现的汽车,化学工业大爆发是30年前的事,青霉素发明后的四十年,也没有明显提升人类寿命的重磅药物……在现在的孩子看来,1982年就是中世纪。

考虑到生成式AI要真正改变人们的生活形态,可能还有很长的时间,一旦人们发生ChatGPT的回答并不是我们预期的,企业也很难通过这项技术真正改变工作方法,人们会迅速降低对此的兴趣,我们现在看到了对AI的投资都可能是昙花一现,资本开支与回报未来很多年都可能停留在低谷。

我们可能仍然处于康波萧条周期,也可能刚刚踏入康波复苏周期——这个拐点的前后几年,并没有太大的区别。

更重要的是,影响市场最大的因素还是高通胀和高利率,这一点与1982年前后也很类似,之前投资者还在预测进入下一轮降息周期的时点,但现在迅速走高的10年/30年期国债利率证明,投资者已经越来越怀疑,我们真的还能再回到那个熟悉的低利率时代吗?

唯一不需要怀疑的是,未来全球仍然在继续着资本活动持续下降的趋势,那些在低利率时代生成起来的中小企业,也会进入残酷出清阶段。

本文来自微信公众号:思想钢印(ID:sxgy9999),作者:思想钢印