9月19日,据香港联交所披露,美团CEO王兴在9月12日~15日,四度减持理想汽车港股,共套现3.1亿港元(约合2.9亿元人民币)。

这并不是王兴今年第一次减持理想汽车。据同花顺数据,早在今年3月20日至3月30日,王兴就曾多次减持理想汽车。

作为仅次于创始人李想的第二大股东,王兴频频减持理想股票究竟是为什么呢?我们通过对比“蔚小理”三家造车新势力公布出来的三组财务数据,来分析一下理想的现状。

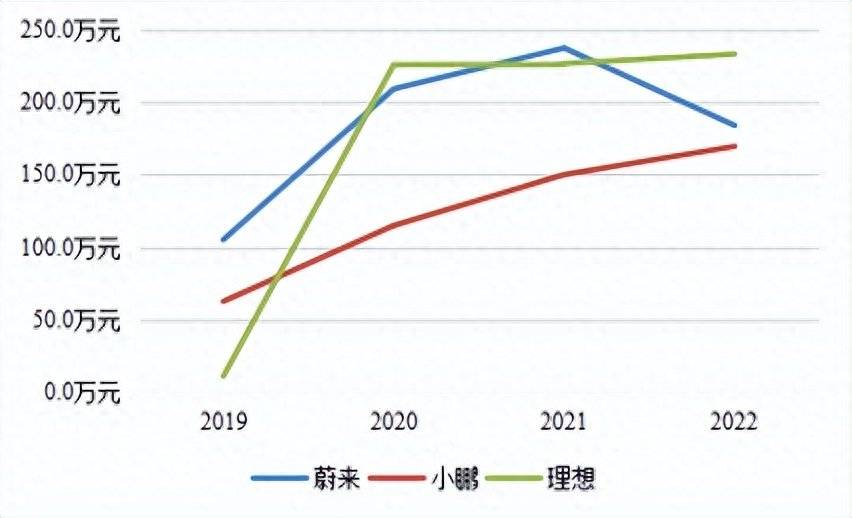

一、人均营收领先

人均营收,是经典的人效指标之一,它反映了企业的整体人效水平。

从营收规模来看,2022年,理想的营收为452.87亿,蔚来的营收为492.69亿,小鹏268.55亿。从数据上看,理想已经将小鹏远远抛在了后面,但是仍未追上蔚来的脚步。不过,从规模指标延伸下去,我们更应该关注人效。具体来说,对于这类在放量市场上的企业,人均营收是我们需要关注的人效指标,因为,这个指标代表了企业的进攻性,即经营规模的扩张能力。

理想的人均营收在2019年到2020年之间出现了剧增,这得益于理想ONE的面世及其随后的优秀表现。作为理想的第一款车型,理想ONE于2019年11月下线,12月才开始交付,并于2020年夺得中国新能源SUV市场销量冠军。产品的竞争力是基础,当然,组织上的紧凑也是关键,此后几年,理想的人均营收仍然在稳步上升。

蔚来和小鹏均成立于2014年,早于理想一年。在一个全新的市场中,先进入者总是会有天然的优势,他们可以率先推出产品、率先抢夺市场、率先占领用户心智。小鹏的首款量产车于2017年10月份就已下线,蔚来首款量产车ES8也是于同年年底就已上市。

所以,二者在2019年时人均营收上还高于理想,但2020年之后就被理想强势反超。小鹏人均营收还在稳步上升,但是依然与理想还有不少差距;而蔚来在2021年短暂反超之后又出现了剧烈下滑,其组织能力上的底蕴有待考验。

在穆胜咨询看来,人均营收虽然是一个宽口径滞后指标,但却是老板的一般视窗,可以指引人力资源工作的大方向。

穆胜博士曾在《激发潜能:平台型组织的人力资源顶层设计》一书中提出,规模是进攻的底线,效能是防守的底线。在一个崭新的放量市场,企业需要关注规模关注营收抢占市场,但是考虑资源有限、时间有限、竞对给出的空间有限,企业的人力资源必须要有技巧地投放。好的投放方式,带来的结果就是人效提升。

图1:“蔚小理”人均营收变化图

资料来源:穆胜咨询、蔚来财报、小鹏财报、理想财报

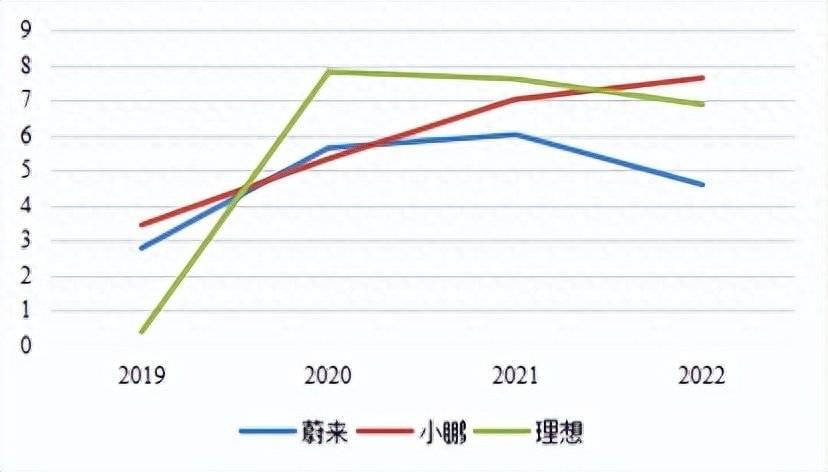

二、劳动生产率下滑

劳动生产率,即业务量除以员工人数,这个指标是从销量的角度反映人效高低,也是经典的人效指标。

对于新兴业务,我们不仅要关注营收、关注资金,更要关注市场占有率。市场份额是企业判断自身战略是否正确,判断企业行业地位的重要依据。

从业务量上看,“蔚小理”三家都是处于上升状态。在人员投入上,蔚来大量扩充了研发人员,而理想则大幅增加了销售人员,小鹏忙于组织架构调整和人员调整,人员增幅最小。

投入和产出叠加,导致了劳动生产率方面的若干变化。小鹏一如既往地稳步上升,蔚来还是处于下滑状态,而理想竟然连续两年在这个指标上下滑。

蔚来似乎已经意识到了这个人效问题。李斌在2023年公司内部信中指出,蔚来在效率方面还有非常大的提升空间,今年公司的工作任务会增加很多,但资源投入只会小幅增加,效率提升是蔚来今年的工作重点之一。但是很明显,理想大幅扩招的销售人员并没有在销量上给出相应的反馈。

图2:“蔚小理”劳动生产率变化图

资料来源:穆胜咨询、蔚来财报、小鹏财报、理想财报

之所以强调人效,是建议企业既关注产出,也关注投入。如果只看产出而忽视了投入,就会催生出许多拿大资源“催肥”出来的“伪英雄”。资源的投放,应该是效能逻辑,而不是分蛋糕的传统预算逻辑。换句话说,资源应该是根据业务的进展、按照效能标准逐步投放进去的。

从这个角度看,理想的人力资源投入是按照业务的节奏进行的吗?

2022年,理想的交付量上升了,劳动生产率却更低了,人力资源的投放似乎还没有有效转化。至于是不是投放的节奏过快,就要看后续的表现了。有一种极大的可能是,理想基于对未来的乐观预期,提前储备人员,如果乐观真的能兑现,这也算是合理操作。另外,图1中其人均营收依然相对稳健,可能是他们如此乐观的原因吧。

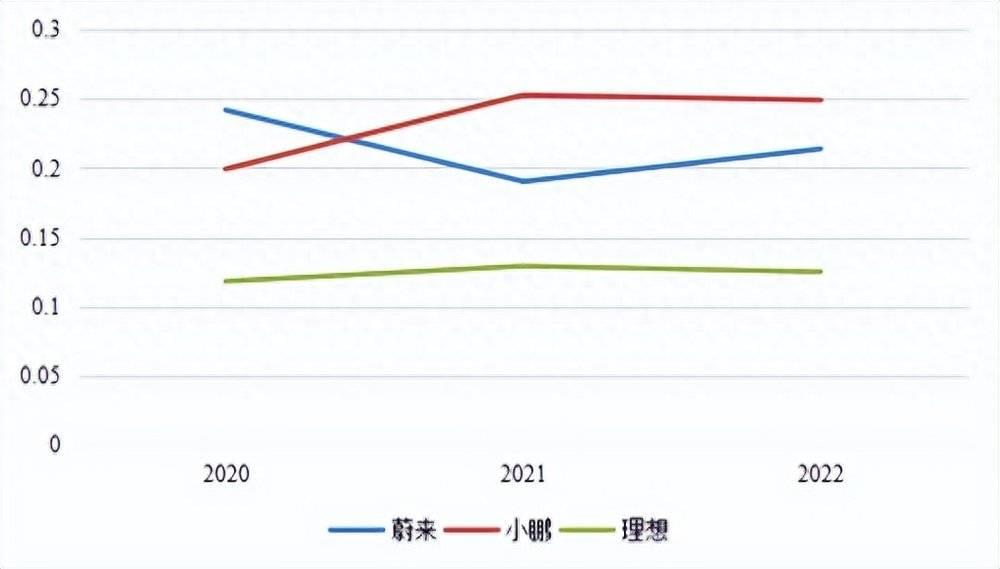

三、费用控制,“理想”水平?

销管费用率,是销管费用之和占营收的比例,反映了企业在销售和管理费用上的控制水平。销售和管理费用这类“公摊”,占比越低,越能证明企业远离了大企业病,越能证明企业的组织能力。进一步看,这个指标代表了企业的防御力,即在面临增长压力的情况下,是否能够稳扎稳打、动作不变形。

在这个指标上,理想连续三年始终十分稳健,而且在三家企业中处在最低水平。更让人惊讶的是,理想2019年的销管费用率还处于242.43%的超高位,但2020年却迅速降至最低水平,约为11.83%。一般的推断是,这主要得益于2020年理想ONE的上市,给理想的营收带来巨大突破,但蔚来和小鹏在有新车上市的2019年,其销管费用率也依然高达50%左右。除了营收开源,理想在降本增效上,确实有点东西。

动态的数据更能说明问题,蔚来的销管费用率先降后升,小鹏的销管费用率则是持续上升后一直居于高位,二者在该项指标的表现上都大概处于20%~25%之间,小鹏相对较高。

销管费用率背后体现的是组织问题,组织问题既是分责权,也是分资源,企业的人财两类资源是有限的,只有确保有限的资源在有限的目标上进行饱和攻击才能确保胜利。在放量市场上,企业需要进攻,很容易乱用筹码,迷失自我,很多时候,创业公司的大企业病更加严重。

图3:“蔚小理”销管费用率变化图

资料来源:穆胜咨询、蔚来财报、小鹏财报、理想财报

从销管费用率来看,理想似乎表现极佳。但是根据穆胜咨询《2023中国企业人效研报(汽车行业)》,汽车行业销管费用率的合格线为9.39%,优秀线为7.43%,而作为“蔚小理”三家造车新势力中表现最好的理想,其销管费用率高达12.5%,依然未达“合格”标准。当然,需要说明的是,这里的合格线是我们定义的标准,源于市值排名前30的车企的统计,仅供参考。

综合来看,在造车新势力中,理想的各项数据依然抗打。王兴虽然多次减持理想,此次减持比例达0.15%,金额更是高达3.1亿港元,但是与其持股21.94%相比(本轮减持后,持股比例降至21.79%),可以说是九牛一毛。实锤了,王兴的心里依然有“理想”。

从股价表现来看,理想汽车今年年初从77港元附近一路震荡上行,截至9月19日报收150.30港元/股,年内涨幅达到95.7%,股价几乎翻倍。凭借着今年理想汽车一路上扬的表现,王兴赚得盆满钵满,适当套现也是情理之中。