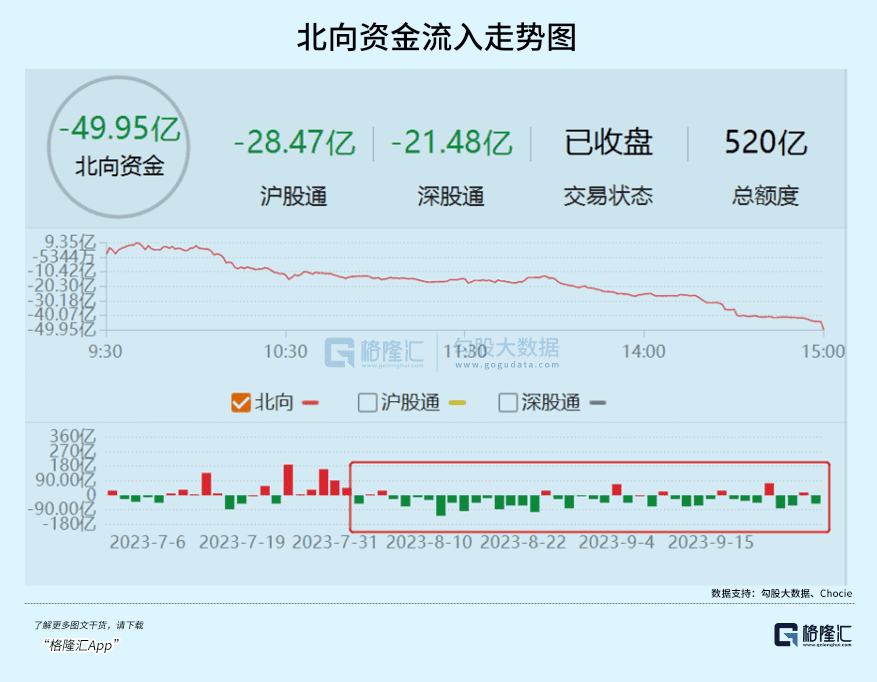

7月24日政治局会议召开之后,北向资金在短短几个交易日之内大幅流入500多亿元。而后开始变脸,整个8月大幅流出近900亿元,净卖出创单月历史新高。9月再度累计净流出375亿元。

北向资金集中大幅流出,引发市场主体广泛关注与讨论,向市场传递了非常悲观的预期和情绪,以至于A股市场定价似乎失灵了——对于宏观基本面边际改善、支持股市的一揽子政策等重磅均视而不见。

不可否认的是,北向资金这些年在A股的话语权和定价权越来越高,更像是超越了内资机构主导了市场定价。内资主力、散户似乎都要看外资的脸色:我流入,A股涨;我流出,A股跌;我大幅流入,A股大涨;我大幅流出,A股大跌。

80万亿市值的市场,似乎被外资拿捏得死死的,真的很汗颜。

一、吹风

9月25日,证券时报发文《北向资金流出代表外资看空?来看六问六答权威说法》。这篇文章借业内人士观点传递了非常重磅的信号。

第一,北向资金并非绝对的“聪明钱”。文章提到,近3年以来,北向资金流向对市场后市表现并没有明显的前瞻意义,反而在其大幅净流出阶段,往往对应市场回调的末期。

我挺认同这个观点。大幅流出尾声,对应着行情阶段性底部,这在2022年尤为明显。第一次是3月至4月,北向资金集中大幅流出给市场造成了颇大压力,沪指从3500点大幅回撤至2863点。而后两个月持续流入,沪指又从底部回升至7月初的3400点。

第二次是9月中旬至11月初,净流出近700亿元,沪指再度回落至2900点以下。当时,北向资金大幅抛售贵州茅台,后者股价从1850元急速坠落至1300元,以至于茅台官方出来说要增持股票。而后北向资金在短短2~3个月之内,大幅流入2600亿,驱动着沪指再度回升至3300点以上。

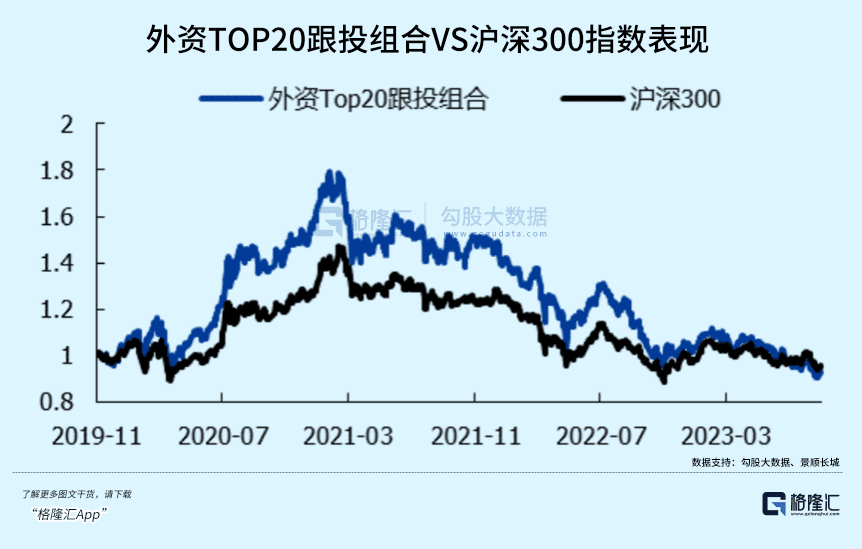

北向资金与市场同涨同跌,最近几年再也没有过去那样的超额收益。据华创证券统计,2014年以来,北向资金取得明显超额收益的主要集中在2016~2019年,2020年、2021年、2022 年分别为-10.1%、-7.6%、-1.2%,相对偏股型公募基本无超额收益。

2018年是北向资金最为经典的战役,全年大幅流入2942亿元,远超2017年的1997亿元。要知道,当年大盘整整跌了1年,北向却持续大幅流入,抄了A股大底,也是2019年录得绝对超额收益的来源。

再看北向资金TOP20跟投组合,在2021年之后,其实表现也很差了,与沪深300指数相比,也没有什么超额收益。

可以说,2020年之前,北向资金往往逆向而动,配置价值蓝筹,超额收益较为明显,可谓是“聪明钱”。但这部分资金大多属于基于价值的中长期配置盘资金。而之后,外资流入流出大幅波动,其中有相当体量的海外对冲基金以及交易盘资金,也就是做短线,没有超额收益,也没有什么所谓聪明不聪明。

第二,北向资金不能全面代替外资多空情绪。

文章指出,除沪深港通以外,外资还可以通过QFII、RQFII投资A股,而QFII、RQFII的交易信息披露与陆股通交易信息披露并不一致,因此,北向资金交易信息不能体现外资全貌。

第三,不同投资者的差异化信息披露安排并非市场惯例,公平性存疑。

文章指出,仅有北向资金在盘中和盘后实时披露资金流向和持仓明细数据,而国内机构投资者均没有,信息披露安排存在不一致。并且,全球其他主要股票市场普遍都没有要求某类特定投资者盘中实时披露资金动向,和盘后披露持股信息的制度安排。

这种具有高度针对性的信息披露显失公平,对于其他投资者而言,由于北向资金的信息被过分放大,密集的信息轰炸有可能干扰了投资者判断。

第四,交易信息披露过多会让数据处理能力强的投资者过度交易,必要性有待商榷。

过度披露北向资金信息,既可能因为“跟风效应”放大市场资金和走势在盘中的波动,而且散户投资者在跟风的过程中可能也会造成投资损失。未来可以适度降低北向资金披露的频率,例如取消盘中实时流向和交易情况的披露,或者降低在日内披露的频次,仅在收盘后详细披露当日的流向和交易情况。

全文传达的观点即否认北向资金是“聪明资金”,否认北向资金代表外资多空姿态,并认为北向资金披露的数据过于频繁,加剧了市场波动。

除了证券时报的评述文章外,第一财经近日发文更加露骨地表达观点——《实时披露催化跟风交易,北向资金信披机制酝酿优化》。此外,央视新闻也发布评论文章——《北向资金,“风向标”真这么灵吗?有这几个问题你需要先弄清楚》。

以上文章传达的意思都大同小异,有点放风调整北向资金信批制度的意味。在这么短的时间内包括官媒密集发文聚焦该事件,其动作本身就不同寻常。

二、话语权

外资持有A股市值规模约为3.2万亿元,占A股流通市值的4.5%。其中,北向资金持有2.23万亿元,QFII持有1万亿元左右。相比之下,公募基金持有A股股票市值6.2万亿元,占A股流通市值的比例约为8.9%。

但很显然,北向资金3.2%的占比,但却在A股拥有非常大的影响力和话语权,远超公募基金。这又是为何?

在我看来,实时透明的交易,给予了北向资金更大的话语权。

当前,A股在盘中实时披露北向资金流入流出动向,且在盘后披露买入卖出具体标的。并且,券商终端、财经媒体等平台也会实时推送北向资金动向,信息轰炸效应明显,加剧了市场各类主体跟踪关注北向资金密度。

而国内其他资金主体均不会实时公布。加之,绝大多数时候北向资金大幅买进A股就涨,卖出A股就跌的大背景下,明摆着让各类市场交易主体,无论是散户,还是机构均要跟踪观察北向动态,给予了北向资金影响力和话语权。

QFII也是外资的一种,持仓A股1万亿元,占到外资总持仓的30%以上,但因为披露时间为3个月一次,没有什么人在意它的持仓动向,在A股依然没有什么话语权。

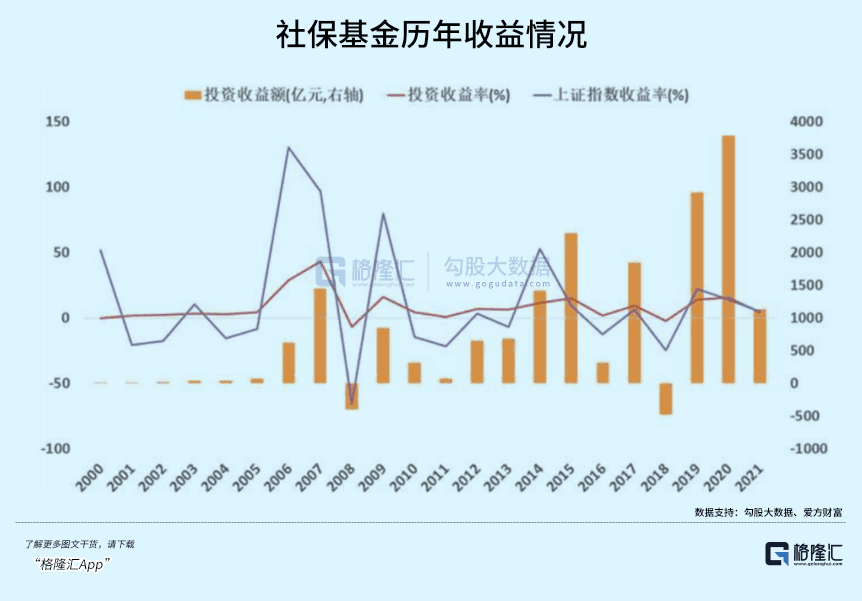

其实,国内并不缺乏“聪明钱”机构,比如社保基金。据德邦证券,截至2021年,社保基金自成立以来(22年)的年均投资收益率8.3%,累计投资收益额17958.25亿元。22个年度中,仅有2008年、2018年两年分别亏损393.72亿、476.76亿。长期胜率和回报率,远超一般国内机构表现。

社保基金如此优秀的表现,在A股有定价权吗?

没有的事。同样的原因,因为社保基金持仓是一个季度才披露一次,没有多少人会在意去分析社保基金动向。如此一来,自然就没有什么话语权和定价权。其实,国内公募、私募、险资也都一样。

其实,北向资金实时披露制度可谓是全球主流股市中独一份的存在。

在欧洲、美国、日本、韩国,均没有在盘中实时披露某一特定类别的交易和持股信息,也未对国内以及国外投资者做出差异化安排。比如,美国仅在每个季度末披露资产管理管理超1亿美元的机构投资者的持股明细,包括数量、比例、市值以及变动情况,也未对机构属于境内外投资者进行区分。

其次,北向资金集中持股,且主要为蓝筹白马,本身就容易成为市场关注的焦点。

截止最新,北向资金持有行业TOP6分别为食品饮料、电力设备、医药生物、银行、家用电器、电子,市值分别为2840亿元、2649亿元、1945亿元、1526亿元、1495亿元、1376亿元。6个行业总持仓规模高达1.2万亿元,占比高达53.6%。

具体到行业,持仓个股非常之集中。比如食品饮料赛道,贵州茅台1585亿元,五粮液321.9亿元,伊利股份230.5亿元,3家总和占比该行业的75%。茅台一家就超过50%。电力设备也一样,宁德时代872.7亿元,一家就占到整个行业配置的33%。

直接看TOP10的个股,总市值超5700亿元,占北向资金总配置的26%。

北向资金持股如此集中,如果短时间内大幅流入或大幅流出对于权重指数的影响是很大的。这自然也会加剧市场主体的关注度。

以上种种原因,导致北向资金对于市场的影响力和定价权,远远超过其本身的资金体量。这亦是为何市场要看外资脸色的缘故吧!

三、尾声

中国是全球第二大股市,但话语权被外资拿捏,颇为遗憾与无奈。如何改变这一现状?是调整北向资金信披制度让市场对该数据脱敏,还是加强国内其他机构主体实时数据披露制度,亦或是其它什么方式?我们不知道,也没有决定权,无需过多争论。

但在当下“活跃资本市场,提振投资者信心”的战略大背景下,只要利于股市稳定或激发市场活力的制度性改革,应该都是普通投资者所期待的。我们都太需要一场像样的行情来恢复预期与信心,只希望不要等太久。

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:莫羽枫香