未到而立之年的泰禾集团(000732.SZ)退市了。

这家创建于1996年的闽系房企,年销售额一度突破千亿元,如今市值仅剩11亿元。8月3日,已经更名为ST泰禾的泰禾集团宣布翌日摘牌。

这并不是今年以来A股摘牌退市的第一家房企。据《财经》不完全统计,在ST泰禾之前,今年已有七家涉房地产业务的上市公司从A股或港股完成退市。正在退市路上的房企则至少还有四家,同时,房地产链条上存在退市风险的建筑装饰类上市公司也有四家。

与此同时,房地产政策出现调整的信号。今年7月24日,中共中央政治局召开会议,其中对地产表述出现了变化,会议明确“适应中国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,因城施策用好政策工具箱”“积极推动城中村改造”。随后各部门表态和政策节奏均超预期。长江证券分析认为,这意味着“稳增长”“促地产”已很迫切。

对于退市的房企来说,退市并非终点。毫无疑问,退市令它们基本丧失了在资本市场上融资的渠道,自救行动将面临更严峻的挑战。但可以看到,宏观层面的支持政策正密集出台。

中指研究院指数事业部总经理曹晶晶向《财经》分析认为,近期央行、国家金融监督管理总局发文延长了“金融16条”部分政策适用期,若企业融资环境逐渐修复,短期企业融资通道有望进一步打开。

根据亿翰智库的数据,今年上半年的港股中,佳兆业集团(1638.HK)、景瑞控股(1862.HK)、融创中国(1918.HK)三家企业接连打赢复牌战,证明不少房企在停牌后并未实质性“躺平”。“企业的退市只说明现阶段不能满足资本市场的要求,从资本市场上退出来,并不一定代表企业会从市场上退出,或退出行业。”亿翰智库认为。

A股市场也涌现了一批在退市边缘积极自救的房企,金科股份(000656.SZ)正是其中之一。这家公司通过连续的资本市场运作,将自己从面值退市的困境中解救出来,目前股价已经达到2.5元/股,暂时解除了面值退市的危机。

房地产企业的批量退市与行业政策的改善,是否意味着房地产行业的利空已经出尽?58安居客地产研究院院长张波对《财经》表示,从目前来看,谈地产行业利空出尽还为时过早。

瑞银内地/中国香港房地产投资研究部主管林镇鸿对《财经》表示,未来还留存在资本市场的地产股可能有两个投资主题:一是国企占有率提升;二是消费基础设施被纳入公募REITs(不动产投资信托基金)试点范围。

一、房企退市进行时

ST泰禾既不是第一家退市的房企,也不是最后一家退市的房企。

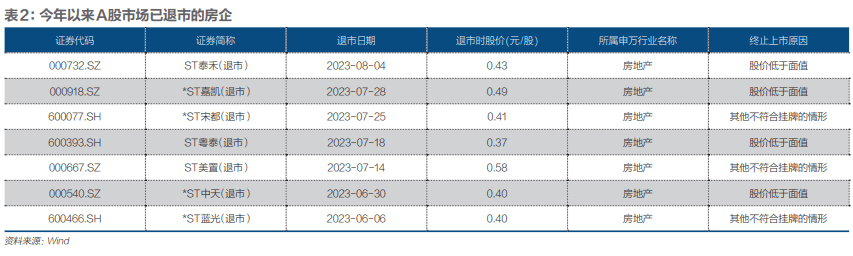

今年7月的A股市场,实施退市的上市公司数量大大增加。根据Wind(万得)最新数据,截至8月3日,A股完成退市的上市公司数量有38家,其中7月就增加了21家实施退市的上市公司。而这里面又至少有6家是涉房上市公司,占比达到15%。

在ST泰禾之前,*ST蓝光(600466.SH,原名蓝光发展)、*ST中天(000540.SZ,原名中天金融)、ST美置(000667.SZ,原名美好置业)、*ST宋都(600077.SH,原名宋都发展)、ST粤泰(600393.SH,原名粤泰股份)、*ST嘉凯(000918.SZ,原名嘉凯城)等数家A股市场涉房地产业务的上市公司,已经因触及退市指标而退市。港股市场上的新力控股集团(2103.HK)也已经完成退市。

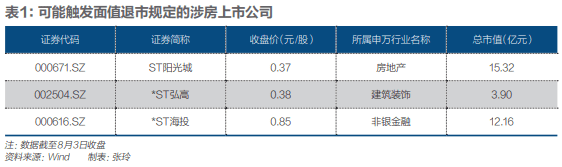

据《财经》不完全统计,在ST泰禾之后,面临面值退市的涉房上市公司有ST阳光城(000671.SZ)、*ST海投(000616.SZ);面临触及其他退市风险的房企还有*ST泛 海(000046.SZ)、*ST新 联(000620.SZ)、*ST同达(600647.SH)。

此外,同属房地产产业链的建筑装饰行业中,也有四家与房产建设装修相关的上市公司面临退市风险,分别是*ST广田(002482.SZ)、*ST弘高(002504.SZ)、*ST围海(002586.SZ)以及*ST美尚(300495.SZ)。

“目前从房企退市的原因来看,大都是因为净利润为负且营收持续低于1亿元,以及连续20个交易日收盘价均低于股票面值。换言之,房企的退市大都可以归结到经营不善导致持续大额亏损,也因此,不少房企会在审计层面,面对‘无法出具或出具否定的审计意见’。”张波分析认为。

中银国际则表示:“房企退市风波出现主要是由于整体拿地销售市场复苏乏力,叠加部分房企资金链紧张导致接连爆雷,让市场对于这部分房企的安全性和成长性均产生了强烈的担忧。”

地产行业龙头中国恒大(3333.HK)的业绩表现或许可以说明大部分房地产企业的处境。7月17日,停牌一年有余的中国恒大公布了三份财务报告,分别是2021年年报、2022年中报以及2022年报。

根据2022年报数据,中国恒大的负债总额达2.43万亿元,剔除合约负债后为1.71万亿元,其中借款余额约6123.90亿元。该公司2022年净亏损1258.10亿元,现金及现金等价物仅为43.34亿元,受限现金99.71亿元。

中国恒大在港股中依然处于停牌状态,但该公司旗下的恒大物业(6666.HK)在8月3日复牌,盘中下跌超过50%,相比停牌前249亿港元的市值,复牌后只剩126亿港元左右。此前的7月28日,恒大汽车(0708.HK)复牌,复牌当日同样大跌61.25%。

不过,年报数据显示,截至2022年12月31日,中国恒大拥有土地储备2.1亿平方米。此外,中国恒大还参与旧改项目79个,其中大湾区55个(深圳34个),其他城市24个。中国恒大称,“庞大优质的土地储备,是集团保交楼、逐步偿清债务、恢复正常经营的坚实基础。”

上半年,港股中的房企上市公司佳兆业集团、景瑞控股、融创中国成功复牌。尽管复牌后股价出现不同程度的下跌,但资本市场的融资渠道算是“保住了”。

A股市场上,尽管面值低于1元的房企上市公司几乎是半只脚踏入了退市的圈子,但依然有上市公司奋力自救。

金科股份在今年5月创出了0.77元/股的历史新低,面值低于1元,退市形势岌岌可危。该公司先后采取了高管增持、资产注入、引入战略投资者等资本运作方式,股价得以恢复至1元/股以上。

得益于及时出台的各项房地产调整政策,金科股份成为了二级市场上房地产股票的上涨龙头,目前股价已经涨至2.5元/股附近,面值退市的危机基本解除。

暂时保住资本市场融资渠道的金科股份在8月1日对外公告表示,近期拟向有管辖权的人民法院申请重整与预重整,“通过预重整程序提前开始债权预审、资产清理、资产评估、协助谈判等工作的司法前置性程序。待受理重整的条件满足后,法院再裁定正式受理公司重整申请,从而可加快整体的工作进度,有效提高重整成功率”。

二、退市不是终点

然而,能从退市边缘摆脱危机的涉房上市公司毕竟只是少数,更多公司最终的结局是退市。

按照退市新规,被摘牌的上市公司将转入全国股转公司(下称“三板市场”)代为管理的退市板块挂牌转让。面值退市的上市公司无退市整理期,触发非面值退市标准的上市公司则有15日的退市整理期。

退入三板市场意味着流动性大大降低,通过资本市场融资的功能也基本丧失。对于身上背有巨额债务,急需解决财务流动性的房企而言,无疑是雪上加霜。

张波分析认为,“大部分地产公司一旦退市,除了缺少上市公司融资便利外,也代表着未来其信用会受到一定影响,债务兑付的风险也会同步增多,这不仅仅表现在境内债务,对境外债务的偿还也会受到影响,或会增加不能如期兑付的风险。”

以ST泰禾为例,Wind数据显示,该公司目前存续债券共八只,已经全部违约,存续债券余额约为104.16亿元。尚有余额的海外债券有四只,当前余额约为12.41亿美元。

亿翰智库在分析房地产公司退市形势时表示,“退市不等于企业完全倒下,只能说在某个时点,企业的表现已经不能满足资本市场的要求,资本市场选择对其关闭大门,企业也就失去了资本市场的融资功能,但最终的结局如何,还不能轻易下结论。”

亿翰智库认为,退市对房企而言至少面临三方面的问题:

一是融资渠道关闭,不仅仅是资本市场的融资渠道,金融机构对摘牌企业的信任度也将大打折扣;

二是消费者信任度减弱,从而影响销售端的回暖,销售业绩难以兑现,解决流动性危机的资金来源就更加枯竭;

三是造成行业负反馈,前述不信任度有可能从摘牌企业蔓延至房地产其他企业,最后变成对全行业的负反馈。

公开信息显示,退市前夕的ST泰禾依然在处理子公司股权以进行回款。该公司2022年度内新签署债务重组协议涉及借款本金177.11亿元,2023年4月底,ST泰禾已得到批复的政策性纾困资金额度为22.18亿元,其中已收到10.09亿元。

按照ST泰禾在业绩说明会上的表态,2023年,该公司仍将继续把复工复产、保交付保品质工作放在首位,“在此基础上与金融机构的债务重组商谈正在有序推进,计划从不同渠道多种方式应对到期债务还款资金的归集,努力降低偿债风险,改善公司的流动性问题”。

三、行业难言复苏

自7月24日中央政治局会议定调以来,中央及地方密集的表态和发声为房地产市场注入了极大信心。7月27日,住建部部长召开企业座谈会,强调稳住建筑业和房地产两根支柱,进一步落实好降低购买首套住房首付比例和贷款利率、改善性住房换购税费减免、个人住房贷款“认房不认贷”等政策措施。尤其“认房不认贷”政策或主要指向一线城市。

之后各一线城市陆续表态:7月29日,北京市住建委表示,抓好贯彻落实工作,大力支持和更好满足居民刚性和改善性住房需求;7月30日深圳市住建局表示,更好满足居民刚性和改善性住房需求,扎实推进保交楼工作,促进深圳市房地产市场平稳健康发展。

“预计后续核心一线、二线城市在长期过热阶段出台的政策均有望逐步优化,房地产迎来政策底。”曹晶晶向《财经》表示。

政策的转向外加“掉队”房企的集中退市,令一些投资者认为房地产利空出尽。7月以来,二级市场上原先长期处于跌幅榜的申万一级房地产行业指数一口气反弹了近20%。金科股份、荣盛发展(002146.SZ)等还留在资本市场中的房地产上市公司股价翻倍。然而房地产真的利空出尽了吗?

张波认为并不宜过分乐观,“目前只是政策底和市场底相对明确,对于房企的金融侧支持力度会加大,一线、二线城市购房者的门槛有望进一步降低,市场整体升温的概率进一步加大。但不代表地产行业利空整体出尽,预计房企的分化将持续,这将导致部分房企在今年经营持续走弱的概率在进一步增大,部分房企退市的风险依然存在。”

林镇鸿则表示,由于疫情防控政策优化,且房地产放松政策在逐步出台,地产行业最差的时间已经过去。他同时表示,“国企在股市表现上仍然会跑赢民企。但该观点基于一个前提假设——今年,地产的销售和房价不会有很大的反弹,销售规模不会回到2021年的水平。”

“民企近几年融资困难、频繁爆雷,未来三年内都很难再回到土拍市场拿地。因此,民企将经历一个去杠杆的过程,盈利和规模都会逐步缩减。这样一来,机会就留给有融资能力的企业,主要是国企。可以看到,今年国企在土拍市场上占据了重要席位,将来也会有更大的市场占有率。”林镇鸿对《财经》表示,“在此背景下,将来地产股可能有两个投资主题:一是国企市场占有率的提升;二是消费基础设施被纳入公募REITs的试点范围,随着消费基础设施公募REITs的推出,未来购物中心这类资产的流动性和价值可能会得到重估,对于相关企业是利好。”

曹晶晶判断,当前房地产市场仍处于调整期,仍需供需两端共同发力。

“对于需求端,较大力度的政策优化将有望带动核心城市市场回暖。对于供给端,当前企业销售回款受阻,融资通道不畅,房企经营性现金流和融资性现金流均受限,叠加仍处偿债高峰期,企业资金压力不减,恢复‘造血’功能是实现可持续发展的关键。”曹晶晶称,“近期央行、国家金融监督管理总局发文延长了‘金融16条’部分政策适用期,若企业融资环境逐渐修复,短期企业融资通道有望进一步打开。”

行业走向上,曹晶晶认为,若较大力度的支持政策能够尽快落地,房地产市场大概率将表现为核心一线、二线城市逐步企稳,三线、四线城市仍承压。“分线城市来看,对于一线城市,政策优化将释放积极信号,有助于提振市场情绪,同时对其他城市的楼市调控亦将起到风向标作用。对于二线核心城市,政策优化对当地市场有望起到一定的提振效果,但持续时间或有限。三线、四线城市市场成交量占据全国65%左右,政策空间相对受限,短期市场供大于求,除部分核心三线、四线城市外,其余城市政策优化后市场仍将在低位运行,持续处在去库存阶段。”

尽管二级市场上房地产股票已经普遍上涨,但行业的复苏依然需要一定时间观察。

“影响房地产行业复苏的关联因素多,尤其是宏观经济层面的表现更是影响直接,大环境层面的出口、投资、消费恢复是基础,这一基础只有更牢固,房地产的政策才能有效释放出效力。”张波对《财经》分析称。

在他看来,一线、二线热点城市有效放松政策的实质性落地,对于行业的复苏也至关重要。“过度的限制性政策对于这类城市的复苏起到了较大的阻碍作用,包括限购的有序放松,‘认房不认贷’政策的落地,同时叠加换房税费减免的鼓励性政策,才会推进市场整体复苏,只有市场复苏,行业才有复苏的基础。”

张波同时表示,“对于房地产开发行业来说,政策的支持重点依然在金融层面,尤其是对房企融资的实质性政策落地,目前来看,包括‘三支箭’‘金融16条延续’在内的政策面已经较为清晰,但实际房企能拿到的有效融资依然偏少,房企融资规模相比前几年规模依然在持续减少,这种‘有政策,难落地’的现象需要关注。”

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:张云、刘昕,编辑:杨秀红