龙年伊始,IPO(首次公开募股)审核趋严的风声愈紧。

2月18日~19日,证监会在两天内召开了十余场座谈会,就加强资本市场监管、防范化解风险、推动资本市场高质量发展广泛听取各方面意见建议。座谈会由新任证监会主席吴清和证监会领导班子成员分别主持。

证监会表示,更加聚焦严把IPO准入关、从源头上提高上市公司质量等方面,重点是更加突出发行上市审核监管全链条的把关。证监会、交易所、派出机构都会加强发行上市监管,压实发行人第一责任和中介机构“看门人”责任。

座谈会传递出了IPO审核越来越严的强烈信号。而严监管在今年初就已经有了明显迹象。

1月29日,上交所对海通证券及相关人员予以了监管谈话与警示,原因在于其保荐的项目存在诸多缺陷。值得注意的是,该项目是二次申报,且在受理阶段就受到了上交所的现场督查。

2月9日,证监会官网发布消息称,对上海思尔芯技术股份有限公司(下称“思尔芯”)IPO过程中欺诈发行违法行为作出行政处罚。这也是新《证券法》实施以来,首例提交申报材料后、未获注册前被证监会查办的欺诈发行案件。

“从监管层的表态以及近期处罚案例来看,申报端的审核已经越来越严了。”北京某券商人士告诉《财经》。

严监管的威力正在逐渐显现,今年以来,IPO终止数量创下了阶段高峰,达到46家,其中44家公司主动撤回上市申请。业内人士预计,接下来撤回企业的数量或会更多。

严监管下,作为“看门人”的投行也越发谨慎。“现在内控更加严格,工作质量要求越来越高。”一位投行人士表示。

严监管依然会成为2024年资本市场最热关键词之一。南开大学金融发展研究院院长田利辉对《财经》表示,近期针对IPO的表态释放出证监会对资本市场监管的强烈决心和更加严格的监管信号。

“预计今年的IPO市场大环境将保持相对稳定,逐步形成在宏观经济环境改善背景下回暖式的IPO市场高质量发展。”田利辉称。

一、IPO撤回量创新高

从过会数量和撤回数量上看,IPO审核趋势越发严格。

Wind(万得)数据显示,截至2月22日,今年以来上会企业25家,过会企业22家,过会率为88%。2023年同期,IPO审核家数是44家,其中过会36家,过会率为81.82%。尽管今年以来IPO企业的过会率较高,但上会数量和过会数量同比明显减少。

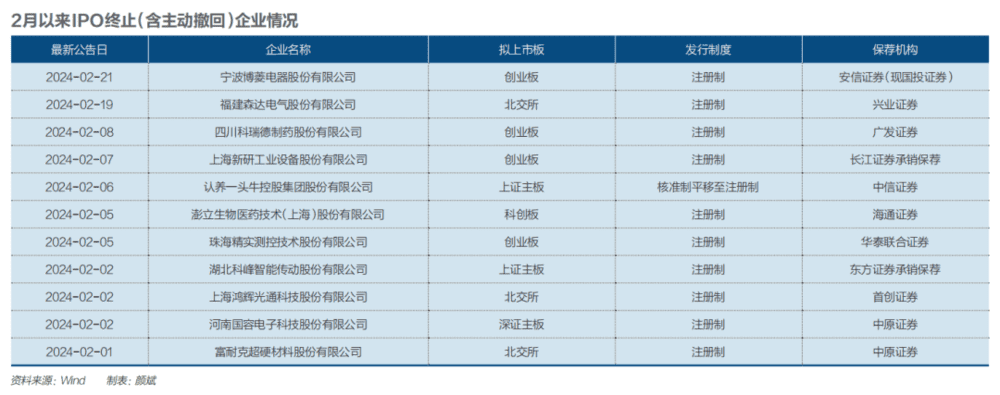

严监管下,IPO终止数量也创下阶段高峰。Wind数据显示,截至2月22日,今年以来已经有46家企业终止IPO。而2021年~2023年同期,这一数字分别是22家、16家与32家。

在今年的46家终止IPO的企业中,44家是主动撤回申请,终止审查与审核不通过的各有1家。按月统计,1月终止审核达到了35家,2月以来有11家。

从板块方面看,撤回企业最多的来自北交所,今年以来已经有16家企业撤回申请。创业板有12家,主板有11家,科创板有7家撤回。

从保荐机构来看,撤回企业数量最多的保荐机构是中信证券,撤回企业数量有7家。其次是中信建投,承销保荐的企业有5家终止审查。中金公司、民生证券紧随其后,各有4家。

业内人士预计,接下来撤回企业的数量或更多。实际上,监管层在申报端已经加大审核力度。

1月29日,上交所公布了《关于对海通证券股份有限公司及有关责任人采取监管措施的决定》及《关于对保荐代表人晏璎、谢丹予以通报批评的决定》。

海通证券因存在首发保荐业务履职尽责明显不到位、投行质控内核部门未识别项目重大风险及对尽职调查把关不审慎等缺陷,上交所对海通证券予以监管谈话,对相关负责人予以监管警示。

值得注意的是,海通证券此次保荐的项目是二次申报,而且是在该项目受理阶段就被上交所开展了现场督导。“这说明申报端已经收得非常紧了。”北京一家券商投行人士表示。

上交所向券商下发的2024年第一期发行上市审核动态,对发行人再次申报IPO核查要求予以明确。上交所要求对前次申报IPO的时间、审核和注册阶段关注的主要问题、前次IPO申请被否或撤回的具体原因、导致前次IPO申报撤否的相关问题的整改落实情况、发行人历次变更中介机构的原因及合理性进行充分说明。

在一系列严监管信号下,券商更是严格要求自身。“券商现在肯定要更加谨慎,质控内核更严,时间也会更久。”上述投行人士告诉《财经》。

近期,在二级市场频频失守3000点之时,市场上就有暂缓IPO救市的讨论。根据2月18日证监会座谈会与会专家介绍,当前资本市场发展建议中,观点分歧较大之处在于是否暂停IPO。

不过,有观点表示,从以往经验来看,暂停IPO并不能起到救市作用。“暂缓IPO可能性不大,但是严监管下券商会少报甚至不报。”一家中型券商人士说。Wind数据显示,截至2月21日,IPO排队企业数量超过700家。

二、主动撤回申请仍被重罚

2024年以来,证监会已经多次强调IPO“申报即担责”。即便企业主动撤回IPO申请,但若发现问题,也难逃被罚。

据证监会官网2月9日消息,证监会对思尔芯欺诈发行违法行为作出行政处罚。该案系新《证券法》实施以来,发行人在提交申报材料后、未获注册前,证监会查办的首例欺诈发行案件。

根据上交所披露,该所于2021年8月24日受理了思尔芯的科创板上市申请,保荐机构为中金公司。据招股书,思尔芯拟发行股票数量不超过2000万股,拟投入募集资金10亿元用于高性能数字芯片验证平台项目等。

但在一年之后,2022年7月,上交所称,因发行人思尔芯及其保荐人撤回发行上市申请,该所终止其发行上市审核。

证监会此番发布的行政处罚决定显示,作为首发信息披露质量抽查企业,证监会于2021年12月对思尔芯实施现场检查,发现公司涉嫌存在虚增收入等违法违规事项。2022年7月,思尔芯撤回发行上市申请。证监会对其涉嫌欺诈发行行为进行了立案调查和审理。

经查,思尔芯在公告的证券发行文件中编造重大虚假内容,其《招股说明书》第六节“业务与技术”、第八节“财务会计信息与管理层分析”涉及财务数据存在虚假记载,2020年虚增营业收入合计1536.72万元,占当年度营业收入的11.55%,虚增利润总额合计1246.17万元,占当年度利润总额的118.48%。

证监会依法决定:对思尔芯处以400万元罚款;对时任思尔芯董事长黄学良,时任思尔芯董事、首席执行官、总经理Toshio·Nakama分别处以300万元罚款;对时任思尔芯董事、资深副总裁林铠鹏,时任思尔芯董事、资深副总裁、董事会秘书熊世坤分别处以200万元罚款;对时任思尔芯首席财务官黎雄应处以150万元罚款;对时任思尔芯监事会主席杨录处以100万元罚款。

“实行注册制,强调以信息披露为核心,发行上市条件更加多元包容,发行上市全过程更加规范、透明、可预期。但实行注册制,绝不意味着放松质量要求,在把选择权交给市场,强化市场约束的同时,审核把关和法治约束也将更加严格。”证监会称,下一步,证监会将依法从严打击证券违法活动,进一步加大新股发行领域现场检查、现场督导、稽查执法力度,压实发行人信息披露责任和中介机构“看门人”责任。

“这一事件释放出‘重信披、零容忍、严监管’的重要监管信号。”田利辉认为,思尔芯案是在提交申报材料后、未获注册前被证监会查办的,这体现了监管部门加强事中事后监管的思路,也体现了“零容忍”的监管态度。

“证监会此次对思尔芯的处罚力度之大,显示了其监管‘长牙带刺’的特点,展示了其全面加强金融监管的工作方向,还体现了其保护投资者利益的决心。”他提到。

近期,有报道称,目前交易所正在倒查IPO企业十年财务数据,一些已经撤回材料的企业也在倒查范围。2月23日,证监会在发布会上回应,目前没有IPO倒查十年的安排。但是证监会也强调,正在持续加强IPO全链条把关,严审重罚财务造假、欺诈发行,将大幅提高拟上市企业现场检查比例。实际上,监管窗口已前移至IPO受理阶段。

如何“严把IPO入口关”?对全面注册制下的资本市场而言,其意义和重要性如何?

田利辉认为,要实现严把IPO入口关,需要加强审核力度,要加强申请上市企业的基本面、业务模式、市场前景等方面的全面审核,落实穿透式监管;要强化信息披露要求,要求企业真实、充分、及时披露信息,以便投资者做出更加明智的投资决策;要加大对违法行为的处罚力度,严惩存在欺诈发行、虚假陈述等违法行为的企业和市场中介,维护市场的公平和公正。

在田利辉看来,“严把IPO入口关”是全面注册制下的资本市场高质量发展的关键所在。全面注册制背景下,如果IPO入口把关不严,将可能导致质量不高的企业涌入市场,给投资者带来损失,同时也会破坏市场的公平和公正。

三、严监管信号持续释放

在近日证监会召开的系列座谈会上,监管层也明确表示,更加聚焦严把IPO准入关、从源头上提高上市公司质量。

证监会正评估总结近年来发行监管工作实践,更加聚焦严把IPO准入关、从源头上提高上市公司质量等方面,研究完善相关政策机制,重点是更加突出发行上市审核监管全链条的把关。

下一步,证监会或将进一步加大对拟上市企业的督导检查力度,大力整治财务造假,对“带病闯关”形成更有力的震慑,倒逼发行人提高申报质量、中介机构提高执业水平。

在年初的证监会2024年系统工作会议上也提出,推动股票发行注册制走深走实,加强发行上市全链条监管,评估完善相关机制安排;压实保荐机构、会计师事务所等中介机构“看门人”责任,坚持“申报即担责”,对“带病闯关”的,严肃核查、严厉惩治。

“严入口”的同时,“出清”也在加速。2023年近50家企业完成退市,且潜在退市公司还在不断增多。证监会在年初工作会议上也强调,要巩固深化常态化退市机制,坚持“应退尽退”,加速优胜劣汰。

在证监会召开的系列座谈会上,与会代表表示,近年来退市家数迅速提升,强制退市率已与美国等成熟市场基本持平,但主动退市公司家数不多。

经济学家华生在座谈会上表示,退市力度肯定要加强。“股市无论大进还是大出都不适合中国国情。证券市场要主动推动自然退市。在鼓励和支持优质企业的收购并购的同时,痛下决心坚定堵住壳资源的重组借壳。”

对此,监管部门强调,退市事关投资者利益,必须切实保障投资者的知情权、交易权和求偿权,进一步完善对投资者的赔偿救济机制。

据悉,监管部门正在研究优化退市指标,设置更加精准、匹配的退市标准,着重加大对财务造假公司的出清力度,同时完善吸收合并等多元退出政策规定。

此外,在企业财务造假监管方面,证监会表示,正会同有关方面研究健全综合惩防的机制,从公司内部治理、中介机构把关、证券部门监管三道防线入手强化机制建设,努力实现业绩穿透、数据真实,加强全方位立体式追责,对审计评估违法案件从重处罚和适用禁业处罚等“硬措施”。

对于欺诈发行、系统性造假和配合造假、财务“洗澡”等重点领域,证监会将加强跨部门联合防治、联合执法,更好发挥最高人民检察院驻证监会检察室、公安部证券犯罪侦查局的派驻优势,提高行政刑事衔接效率,提升“零容忍”执法效能,让造假者及其“帮凶”真正痛到不敢再为。

值得注意的是,2024年开年以来,监管层已下发了多张罚单,受罚主体既包括中介机构投行,也包括上市公司。

田利辉认为,未来,监管层对于IPO的审核将会更加严格,准入门槛也将有所提高,以确保上市公司的质量和投资者的利益。

田利辉认为,证监会将更加注重公司的基本面和长期发展前景,对于公司的盈利能力、业务模式、市场竞争力等方面将进行更加严格的审核。同时,对于信息披露的要求也将更加严格,以防止公司故意隐瞒或者误导投资者。证监会将加强对上市公司全过程的监管,包括IPO前的辅导、审核、发行以及上市后的持续监管。同时,证监会有望继续加大对不合格公司的处罚力度,提高上市公司的质量和投资回报。

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:张欣培、周楠,编辑:杨秀红