本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:人神共奋,原文标题:《贝叶斯主义投资高手的方法,我总结为三类》,头图来自:《华尔街之狼》剧照

一、同一件事的多个概率

你研究了一家公司的财报,觉得数据很不错,行业空间也很大,有产业政策扶持,投资逻辑也非常顺,你考虑买入;

但你在调研中认识了一个公司离职人员,了解到公司管理混乱,领导人缺乏进取心,在这个竞争非常激烈的行业,你联想到公司的竞争地位实际上是在慢慢下降的,于是你犹豫了;

然后你走访了经销商,发现公司对渠道的控制力很强,而经销商的反馈也表明,消费者很有粘性,近期的动销继续保持强势。

你又跟同行讨论了一番,得到的信息更混乱了……

以上的情况是投资中的常态,从不同角度得到不同的分析结果,对应着不同获胜概率。

但操作上只有“买、不买”两种选择,如果买了,结果只有“达到盈利预期”和“没达到盈利预期”这两种中的一个,为什么一件事会有不同的概率呢?

这取决于你如何理解“概率”。

有人认为,没有什么概率,投资的结果不是赚就是亏,不是0就是100%;也有人认为,投资中有概率但算不出来,等于没有概率。

关于概率,有两种解释,“古典解释”把概率看成是一个客观的独立数值,比如:

已知口袋里有9个红球和1个白球,让你闭着眼睛摸出一个为红球的概率是90%。

如果此时,你看了一眼手上的球,扔掉,继续闭眼再摸一个,因为我不知道你刚才摸到的是什么球,所以我只能认为,你摸到红球的概率还是90%,但因为你知道你自己丢掉的是红球,对于你而言,下一个仍然为红球的概率就变成88.89%。

同一件事就这样出现了两个概率。

这就是概率的另一种解释——贝叶斯概率,这是一个基于信念的、主观的、可变的数值,随着你了解的新信息而变化。

贝叶斯算法的角度看,概率不但可计算,而且可以随着信息变化,而股价的变化取决于信息的边际变化,那么概率的变化也可以引发股价的变化,即,可以用于投资决策。

看一个实际投资问题:有一家大公司搞借壳上市,有A、B、C公司三个备选目标,你在研究了一番后觉得都差不多,于是选择了A。

后来,你找到了一个了解借壳内情的人,告诉他你买了A,但他不愿意直接告诉你答案,只能告诉你,B公司是不可能的。

请问,这个信息对你有用吗?换句话说,现在只剩下A和C两家公司,你要不要把A换成C?

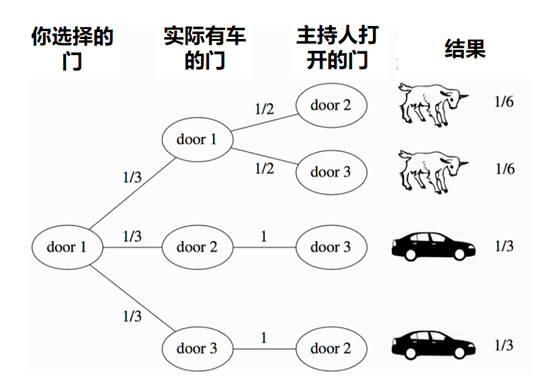

很多同学可能已经看出来了,这就是“三门问题”的变形。

二、三门问题与贝叶斯算法

考虑到还有很多读者不知道“三门问题”,所以我简要地复述一下:

这是一个竞猜的电视节目,台上有三扇关着的门,其中两扇门后是羊,一扇门后是车,你可以选其中任何一扇,如果是车,就归你了。

于是,你随机选了一扇(假设是A)。

按规则,主持人(知道哪扇门后面有车)打开了其中一扇门(假设是B),让你看到这扇门背后是羊,并给你一个机会,你可换一扇门(即从A换成C)。

你的选择是“换”还是“不换”呢?

这个问题的答案,直觉判断“换”与“不换”的概率都是一样的,但实际上,你应该换,换了后得到车的概率更高。

三门问题的标准解释是这样的:因为有两只羊,一台车,所以你一开始选中羊的概率是2/3,选中车的概率是1/3。主持人打开一扇门后,如果你换的话,你之前选的是羊,必然会变成车,之前选的是车,必然变成了羊,概率就完全互换了。变成“2/3的概率选中车,1/3的概率选中羊”。

如果文字还是不好理解,用图会清楚一些:

还是想不通的人,可以用一副扑克牌模拟一下。

三门问题的答案就是重组问题的答案,你现在把仓位从A移到C的话,押中的概率就从33%上升到了67%。

很神奇吧,只要有一条有关的新消息,哪怕与A、C公司都无关,也能改变你现在的概率。

我们再把上面的条件改一改,那位知情人士又说,当然,重组没有结束前,任何事都有可能发生,B也没有完全出局,只是可能性比较低。

根据我们前面分析的方法,把仓位从A移到C的话,并不会上升到66%,但因为B的概率低于33%,换的结果仍然比不换好。

我们把上面的例子从“内幕交易”扩大到正常的投资决策场景。

一支股票,如果你不研究,买入后实现预期收益的概率就是50%。

随着你研究的深入——不管基本面分析还是技术分析还是高手指点,甚至你只是去研究了其他的公司,每掌握一个新信息,就相当于有一个无所不知的主持人帮你关上一扇“门”,买入后实现预期收益的概率开始改变,从50%向上或向下变化。

如果用计算机语言去描述一个投资高手研究决策的过程,必然是上面描述的那样,这被称为“贝叶斯算法”。

贝叶斯算法是人工智能的基础,你问ChatGPT一个问题,它蹦出来的每一个字,都是贝叶斯算法计算的最大概率值对应的字。当你告诉它,刚才说的不对,补充了一个新的信息,它马上就把这个新信息代入到刚才的结果中,产生出新的一串概率最高的文字结果——这回正是你要的答案。

看到这里,很多人就算理解了,也不知道为什么会变成这样,它太违背直觉了。这也是概率的最大特点——它可以被计算,但是你很难感受。

所以,想要理解概率,最好的方法还是“算”——找一个生活中的例子,亲手用贝叶斯公式算一算。

贝叶斯计算是有数字公式的(谢尔顿写在黑板的那个),为了不把大家吓跑,我用一个图形界面去展示,保证不出现任何中学以上的数字公式。

《生活大爆炸》剧照

三、贝叶斯计算的图形界面

一位顾客走进商店,看了看货架,向你询问了某商品的情况,请问:这个顾客最终买单的概率有多高?

对于一位销售老手而言,这个问题相当于基本面高手看财报,技术高手看图,可以通过顾客的一举一动,判断客户的成交概率,决定花多少时间去向客户推销,选相应的推销重点,并且决定给出多大的折扣把客户拿下。

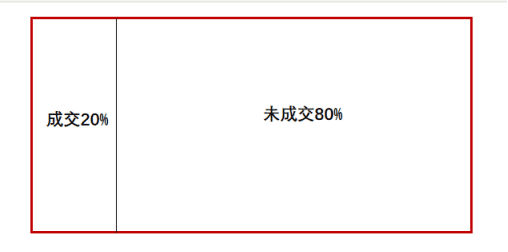

回答之前先要知道一个“先验概率”——销售转化率,即“成交客户/所有进来的人”,这是一个历史经验值,任何销售员都应该知道,假设这家店是20%。

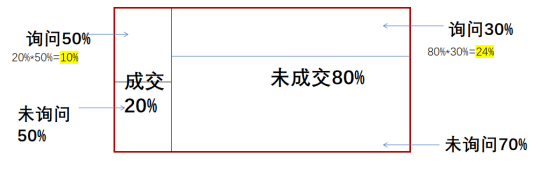

下面这张图把所有进店的人分成两部分,左边为成交的20%部分,右边为不成交的80%。

接下来,我们需要在先验概率的基础上,考虑一个新消息——“向你仔细询问了某商品的情况”。

这时,我们需要知道关于这个新信息的两个“条件概率”:成交客户的询问率和未成交客户的询问率——这也是历史经验值,即过去所有成交/不成交的客户中,有过仔细询问行为客户的各自占比,有经验的销售,内心对这两个概率也应该有大致的估计。

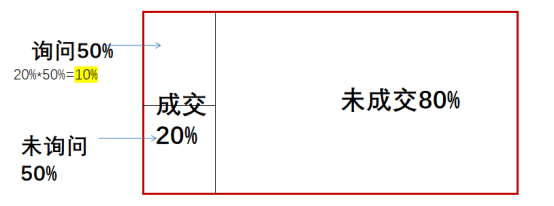

先看成交客户的询问率,即“仔细询问的成交客户/所有成交客户”,假设为50%,即把左半边五五开,然后得到上面咨询的成交客户,总占比20%*50%=10%;

再看未成交客户的询问率,即“仔细询问的未成交客户/所有未成交客户”,假设为30%,把右半边三七开,上面咨询的未成交客户,总占比80%*30%=24%。

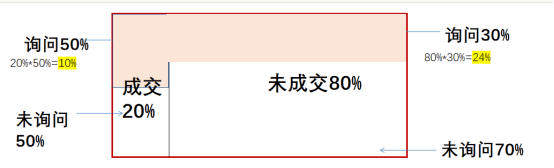

上图的四个角分别代表了四种情况,我们今天遇到的是上半部分——咨询客户,所以,首先把下半部分的情况去掉,只看上半部分。

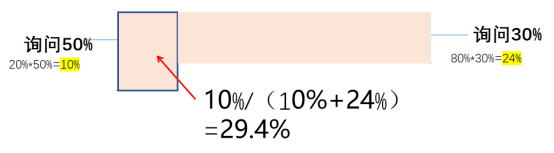

我们现在要分析的是——仔细咨询且成交的客户,占所有成交客户的比重,很明显,就是左上角占上半部分的比例:

结果,在咨询客户中,最终成交的概率为:10%/(10%+24%)=29.4%。

所以,一位走进商场的客户,当他开口咨询时,他的成交概率就从20%上升至29.4%,有经验的销售员就应该注意这条销售线索。

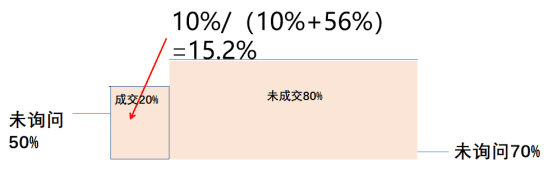

用这个方法也可以继续推算出,一个不询问的客户,成交概率会从20%下降到15.2%。

一个销售老手的每一步都在收集信息,进行概率判断,所以有经验的销售员接下来不是干巴巴地介绍产品,而是进一步询问客户的需求,不同的需求分别对应着不同的成交概率。

好了,我们又遇到了跟前面一样的问题,就算概率从20%上升到29%,我还是不知道自己该怎么办?

四、直到有操作意义的概率

顾客在来之前就知道自己会不会买东西,假设这人今天一定要买到,实际成交概率就是100%。

但销售员并不知道这一点,他只知道,客户最终只有买(100%)和不买(0%)这两种可能。

29%只是第一步的结果,他还可以不断寻找新的信息,通过“贝叶斯算法”改变概率,以接近实际目标概率——到底是0%还是100%。

这正是贝叶斯概率相对古典概率的意义,一定要找到有操作意义的概率的信号。

于是,销售员注意到,顾客又问了另一个完全不相干的商品——不好,经验告诉他,这种情况下的成交概率会下降,因为很多不成心买的客户就喜欢东问西问。

但到底会下降多少呢?我们开始第二次“贝叶斯计算”,再引入两个条件概率,成交客户中,问过其他完全不相干商品的比例是30%,未成交客户中,有40%。

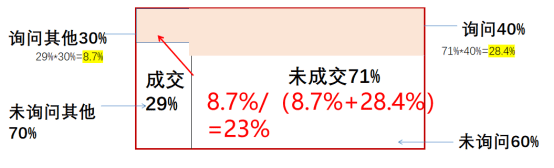

以下是第二次贝叶斯计算的图,需要说明的是,现在的先验概率不再是之前的20%,而是上一次计算后的约29%:

这个结果表明,当顾客问了另一个完全不相干的商品,他的成交概率从29%再次下降为8.7%/(8.7%+28.4%)=23%

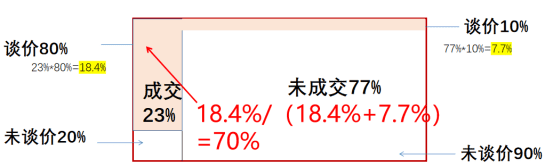

还好,问完后,客户直接开始谈价格,很好,根据谈价格的行为的“第三次贝叶斯公式”,最终成交概率猛地上升到70%……

70%!等的就是你,销售员也就不藏着掖着了,直接拿出大杀器——折扣,顺利将客户拿下,成交概率最终定格在100%。

在这个过程中,虽然一开始你只有一个与实际结果相差很大的先验概率,但通过掌握更多的信息,这个概率会越来越接近实际情况——0或100%,到了一定数值,你就可以作出应对。

很多人肯定想问,我怎么才能知道这些条件概率呢?答案就是两个字——先试。

这些都是在以往大量的销售实践中,渐渐总结出来的,并且始终不断更新,比如今天的这个中年男人,假设在85%的成交概率下,最后竟然没有买,这个经验就会改变销售人员的那些先验概率和后面的一系列条件概率。

所谓“经验”,就是你在某个专业方向,掌握了先验概率和大量条件概率。

到了这里,我们就可以用“贝叶斯算法”回答开头的投资机会分析的问题了。

五、投资中的概率

每个人都有自己最擅长的研究方法,用此方法选出的股票,在一定时间内(比如1年)符合预期收益率的概率,可以作为一个“先验概率”。

这个概率都不会太高,比如一般不可能超过60%(除非是特别长线的方法,或者符合要求的标的特别少的方法),否则,你只需要这一个指标,选20个股,就可以年年获得超额收益了。

如果你之前用此方法的战绩不错,那就可假定为55%。

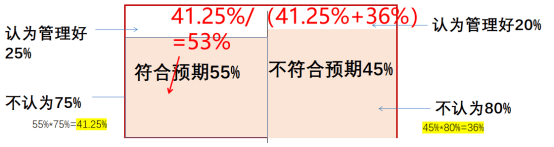

接下来可以代入条件概率:在所有能/不能达到你的预期收益的公司中,管理不好的概率分别为多少。

事实上,这两个条件概率并不会相差太大——这个条件概率差异,称之为“区分度”,因为你的考虑时间是一年,这么短的时间,管理因素几乎可以忽略不计。而且,对于离职人员评价公司“管理混乱”的概率其实是非常高的,否则,离职的原因总不能是“自己能力不高吧”?

我们假设在所有能/不能达到你的预期收益的公司中 ,离职人员认为管理好的概率分别为20%/25%。

第二次贝叶斯计算后的结果为53%。

由于管理因素在一年期的投资中区分度不够,概率只是微微下降,仍然在50%以上。

投资者特别容易因个人好恶,用某个因素对标的进行“一票否决”,实际上区分度并没有这么大,没有贝叶斯概率,也就谈不上理性投资。

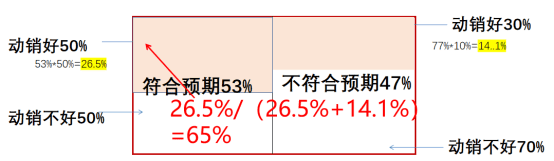

接下来的条件,“动销好”对一年期的投资结果影响的区分度就大多了,在符合/不符合预期的标的中分别为50%和30%。

区分度越大,这个条件的影响越大,在加入“动销好”这个条件后,投资收益符合预期的概率就上升到65%。

接下来,每发现新的信息,你都可以用贝叶斯算法,更新“符合预期收益”的概率。

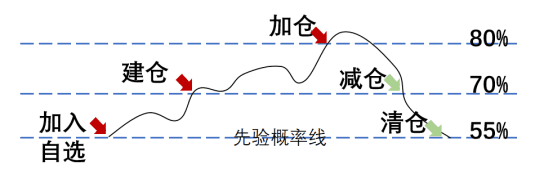

投资高手会设定一个买入的概率,比如70%,一旦新的条件使概率上升到70%,就可以买入,后续再根据新的信息统计分析概率,继续上升到某一个水平比如80% ,则继续加仓,如果下降到某一个概率,比如低于55%,就结束投资。

六、三类贝叶斯主义的投资高手

总结一下上面的方法:

第一,投资机会的判断=判断达到预期收益率的概率;

第二,随着新信息的出现,这个概率也在不断变化;

第三,随着概率的变化,也要进行相应的操作。

常常有人在后台留言说,我找到一个堪比苹果之于巴菲特的公司,你看看怎么样?

非常遗憾,苹果的成功不是巴菲特一开始就算出来的,而是一年年符合预期而“剩者为王”的,一个苹果背后就有99家公司不符合巴菲特继续持有的要求,因为新信息出现导致后验概率下降。

投资是一场长跑,贝叶斯概率就是你的导航。

从贝叶斯概率的角度看,所谓高手有三种:

第一种是贝叶斯计算能力超强的高手。

最典型的是量化程序,人干不过机器的地方在于:机器用固定的算法每时每刻在全部标的中搜索符合要求的投资机会,而人是凭感觉和经验在有限的几个标的中,思考大致符合要求的投资机会,有时还考虑用什么样的投资方法。

所以真正的投资高手,可能你问他什么是“贝叶斯计算”,他一脸懵逼,那是因为他把贝叶斯计算完全内化了。

比如巴菲特曾说:“用亏损的概率乘以可能亏损的金额,再用盈利的概率乘以可能盈利的金额,最后用盈利的结果减去亏损的,这就是我们一直试图做的办法。”——这就是计算预期收益率。

第二类是擅长挖掘有区分度的信息的高手。

通过前面的例子,可以看出,大部分新信息的区分度都很有限,你觉得有用的信息,可能在那些不好的股票上也同样有用,并不足以让最终概率大幅提升。

所以最常见的高手都是在某一个大众缺乏认知的地方,掌握了一些少有人掌握的“条件概率”,比如专注于某一个行业,洞察此行业一些特殊的规律与现象,以此比别人更早发掘胜率高的投资机会。

还有“一招鲜+快速交易+果断止损”的短线高手,并不需要太高的胜率,只需要图形好(先验概率)+择时(稍高的胜率)。

更厉害的是观察市场风格变化的高手。同一类信息在不同时期,区分度也是不同的,比如2017~2020年,ROE指标的区分度就非常好,但2021年以后就失效了,而分红率指标,在2021年前没有什么区分度,但2021年以后,区分度大大增加。

此类高手,擅长洞察常见的指标在不同时期区分度的变化,以及背后的宏观因素,及时加大最有效的因子,改变自己的选股风格,以适应不同的市场。

第三类高手拥有更高的“先验概率”。

大部分人在选股阶段的“先验概率”都差不多,靠的是后续找到有区分度的新信息,而第三类传说中的高手,在选股阶段就有更高的“先验概率”,之后只要用“淘汰指标”筛选掉不符合要求的标的就行了。

最典型的是一些有核心资源圈信息优势的大佬,还有那些有能力主动引导题材与市场情绪的大资金,只需要“先验概率”就能立于不败之地。

这类高手中还有一种天赋异禀、耐心超群的人,有一套极高的“先验概率信号”,但符合要求的情况极少,大部分情况下都在耐心等候,一旦信号出现,立刻加杠杆干。

七、结语

很多人都会告诉你,投资要做大概率正确的事,比如买白马。

但这种古典概率的思想,在投资中的结果往往是“四库全输”,因为人的行为会改变概率,人人都说白马好,白马就会被抬高到毫无赔率的价格,人人避之不及的小概率事件,往往会出现赔率极高的机会。

古典概率所设想的那些先验的、稳定的、可知的大概率事件,注定不会出现,真实投资中的概率因人而异,而且常常因为顿悟而造成概率突变。

然而古典概率是如此的符合人的直觉,投资者总是出现“正在做大概率正确的事”的幻觉。

本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:人神共奋