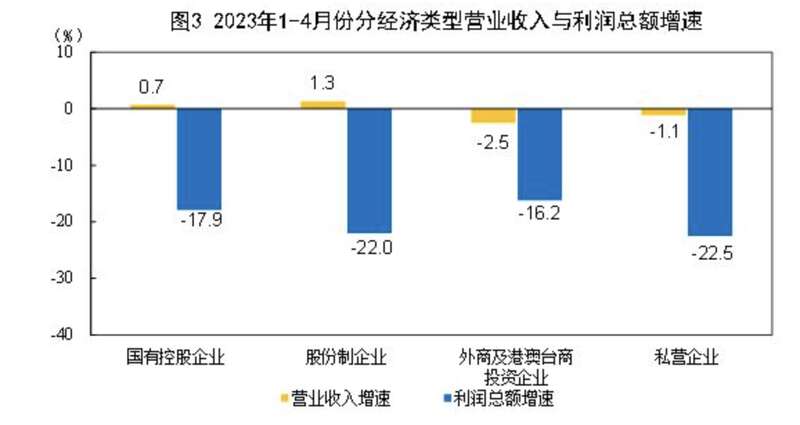

1-4月份,规模以上工业企业中,国有控股企业实现利润总额7579.8亿元,同比下降17.9%;股份制企业实现利润总额14962.4亿元,下降22.0%;外商及港澳台商投资企业实现利润总额4679.9亿元,下降16.2%;私营企业实现利润总额5240.3亿元,下降22.5%。

1-4月份,采矿业实现利润总额4752.4亿元,同比下降12.3%;制造业实现利润总额13723.7亿元,下降27.0%;电力、热力、燃气及水生产和供应业实现利润总额1852.7亿元,增长34.1%。

1-4月份,在41个工业大类行业中,13个行业利润总额同比增长,1个行业持平,27个行业下降。主要行业利润情况如下:

电力、热力生产和供应业利润总额同比增长47.2%,电气机械和器材制造业增长30.1%,通用设备制造业增长20.7%,汽车制造业增长2.5%,石油和天然气开采业下降6.0%,专用设备制造业下降7.4%,煤炭开采和洗选业下降14.6%,非金属矿物制品业下降27.4%,纺织业下降30.2%,农副食品加工业下降36.3%,计算机、通信和其他电子设备制造业下降53.2%,有色金属冶炼和压延加工业下降55.1%,化学原料和化学制品制造业下降57.3%,石油、煤炭及其他燃料加工业下降87.9%,黑色金属冶炼和压延加工业下降99.4%。

国家统计局工业司统计师孙晓解读称,4月份,工业生产继续恢复,企业营收增长加快,利润降幅继续收窄。

国家统计局表示,总体看,工业企业效益延续恢复态势,但也要看到,国际环境严峻复杂,需求不足制约明显,工业企业盈利持续恢复面临较多困难。下阶段,要着力恢复和扩大需求,进一步提高产销衔接水平,持续提振经营主体信心,把发挥政策效力和激发经营主体活力结合起来,推动工业经济持续回升向好。

财信研究评4月工业企业利润数据:工业利润修复低于预期,量、价、成本拖累均较大

核心观点

核心观点一、4月份工业利润降幅小幅收窄,主因去年同期低基数的支撑;从决定企业利润的量、价、成本三因素框架看,工业生产者出厂价格(PPI)降幅扩大、每百元营收中的成本继续抬升、工业生产边际走弱均继续拖累工业利润修复,导致剔除基数效应后的工业利润两年平均增速不升反降,微观企业经营面临的困难严峻。

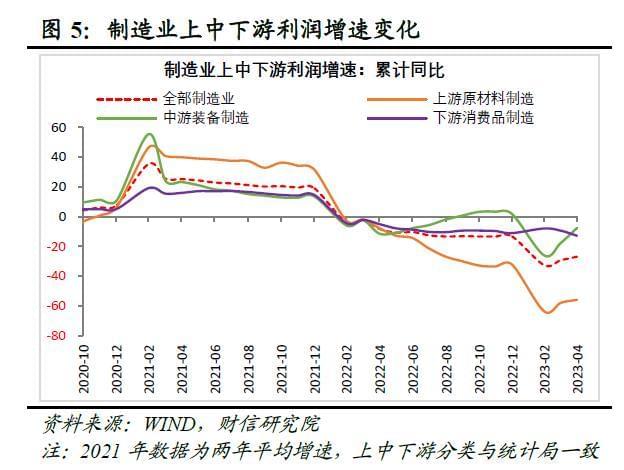

二、分行业看,装备制造业支撑工业利润结构继续改善,下游消费品制造业盈利困难增加。一是从利润占比看,1-4月份中游装备制造业利润占全部工业的比重较1-3月份继续回升约1.7个百分点,下游消费品制造业利润占比回落2.5个百分点以上,上游采矿业和原材料制造业合计利润降幅扩大,但利润占比较1-3月份回升0.8个百分点。二是从利润增速看,受低基数、绿色低碳等新动能发展较好等因素影响,4月份中游装备制造业利润同比增长29.8%,是拉动作用最大的行业板块;受需求不足、商品消费恢复慢于服务消费、CPI价格低迷等因素影响,下游消费品制造业利润降幅扩大;受PPI降幅扩大、国内投资需求走弱拖累,上游原材料行业利润降幅仍在50%以上。

三、工业企业继续缩表、被动推高资产负债率,企业去库存周期或被拉长。资产负债率方面,4 月工业企业资产负债率环比、同比均有所回升,主因资产增速低于负债增速,被动推高了杠杆率。工业企业资产和负债增速仍在持续回落,表明企业继续缩表,主动投资意愿依旧不足。库存方面,4 月 工业企业产成品库存增速较上月回落3.2个百分点,与企业主动去库意愿增强、积压库存被消耗和基数抬升相关。受PPI继续探底、库销比仍处于偏高水平等因素影响,预计本轮去库存周期或被拉长。

四、工业利润恢复低于预期,未来持续恢复仍面临较多困难。一是预计PPI将于年中附近见底回升,随后继续负增长,价格因素将持续对工业利润形成较大拖累。二是尽管疫情放开后工业生产循环趋于畅通有利于企业成本下降,但助企纾困政策力度较疫情期间有所减弱,企业成本上升压力依旧突出。三是受疫情放开支撑作用边际趋弱、市场主体预期不稳、经济恢复动力不足等因素影响,近期国内需求边际走弱压力加大,尤其是地产和消费两大动能修复斜率边际放缓,也不利于工业利润修复。四是全球经济复苏动力减弱,出口放缓压力或趋于加大,将进一步导致工业利润承压。五是预计未来国内稳增长、稳就业政策力度或加码,加上服务业持续修复,国内需求总体有望缓慢恢复,对企业利润逐步改善形成一定支撑。

事件:2023年1-4月份全国规模以上工业企业利润总额同比下降20.6%,降幅较1-3月份收窄0.8个百分点。4月当月规上工业企业利润同比下降18.2%,降幅较3月份收窄1个百分点,主因低基数的支撑;剔除基数基数后的2022-2023年两年平均增速,4月份较3月份回落10个百分点以上(见图1),企业经营仍面临较多困难。

正文

一、低基数支撑工业利润降幅收窄,价降、成本升、生产放缓继续拖累利润修复

一是低基数是支撑利润降幅收窄的主因。2022年4月份规上工业利润增速较上月大幅回落20个百分点以上,对今年4月份工业利润回升形成最主要支撑。剔除基数后的2022-2023年两年平均增速,4月份较3月份回落10个百分点以上(见图1),企业经营仍面临较多困难。

二是量的方面,受益于去年同期低基数的支撑,4月规模以上工业增加值增速较上月加快1.7个百分点;但其环比增速由正转负,反映出受需求不足、企业继续去库存、企业预期偏弱等因素影响,工业生产边际已明显走弱,对利润的支撑有限。

三是价格方面,受国内外投资等需求总体偏弱和去年基数较高的影响,4月份工业生产者出厂价格指数(PPI)和生产资料价格指数分别增长-3.6%、-4.7%,降幅较3月份分别扩大1.1和1.3个百分点,对企业盈利的拖累继续加大(见图1-2),是导致企业利润降幅仍深、剔除基数效应后利润降幅扩大的主要原因。

四是成本方面,原材料等成本价格回落和助企纾困政策效果持续显现,均有利于企业减负,但市场需求恢复偏慢、产销衔接水平仍不高,企业成本回升速度仍快于营收回升速度,导致企业单位成本继续上升较多,也不利于利润的修复。如1-4月份规模以上工业企业每百元营业收入中的成本为85.18元,较1-3月增加0.14元,较去年同期增加0.88元,为近8年来同期高位水平(见图3),工业企业成本压力依旧突出。分行业看,制造业每百元营业收入中的成本为85.91元,较1-3月份增加0.2元,达到近8年来同期最高水平(见图3),高于全部制造业0.73元,是工业企业成本承压的主要拖累因素;同期采矿业、电力热力燃气及水的生产供应业单位成本,分别较1-3月份增加0.05元和减少0.39元,拖累相对较小。

二、装备制造业支撑利润结构改善,下游消费品制造业盈利困难增加

一是从三大门类看,制造业、电力等生产供应业是支撑工业利润降幅收窄的主因。1-4月份,制造业、电力热力燃气及水生产和供应业、采矿业利润增速分别为-27%、34.1%和-12.3%,分别较1-3月份提高2.4、提高0.9和回落6.4个百分点(见图4),前两者是支撑工业利润降幅收窄的主要贡献力量。其中,电力、热力、燃气及水生产和供应业利润增速维持高位或主要与经济恢复下用电需求增加、去年同期基数偏低和原材料成本下降相关;制造业利润降幅收窄也主要源于低基数效应的贡献;采矿业利润增速持续回落,则与高基数、大宗商品价格回落较多等因素密切相关。

二是从制造业内部看,低基数、新动能支撑装备制造业利润大增,原材料、消费品制造业利润持续低迷。其一,受PPI价格同比降幅扩大、国内地产和基建等投资需求均边际走弱等因素影响,上游原材料行业利润降幅仍大(见图5),拖累显著。其中有色/黑色金属冶炼及压延加工业、化学原料及化学制品、石油煤炭加工业等制造业利润降幅均在50%以上(见图6)。其二,受去年同期低基数、绿色低碳等新动能发展较好等因素影响,4月份中游装备制造业利润同比大幅增长29.8%,实现由降转增,拉动规模以上工业利润增长6.4个百分点,是拉动作用最大的行业板块。其中汽车行业因同期基数较低,利润大幅增长20.4倍,通用设备行业受产业链恢复带动,利润增长63.7%,电气机械行业受光伏设备等产品带动,利润增长37.5%,均较上月明显改善;但受外部打压和出口放缓的拖累,中游计算机、通信和电子制造业利润累计降幅仍在50%以上(见图6)。其三,受需求仍显不足、结构上商品消费恢复慢于服务消费、CPI价格低迷等因素影响,下游消费品制造业利润降幅继续扩大。其中除食品制造、文教体育等行业因服务消费好转支撑利润增速有所改善外,农副食品加工、造纸、纺织、医药、制造等其他消费品制造业利润降幅均明显扩大(见图6)。

三是从利润占比看,上游止跌、中游回升较多、下游继续回落,利润结构总体改善。1-4月份,中游装备制造业利润占全部工业的比重较1-3月份继续回升约1.7个百分点,下游消费品制造业利润占比回落2.5个百分点以上(见图7);同期上游采矿业和原材料制造业合计利润降幅扩大,但受下游消费品制造业利润下降更多的影响,上游采矿业和原材料制造业利润占比较1-3月份反而回升0.8个百分点,结束连续11个月的回落态势(见图7),但总体上利润结构仍呈改善态势。上中下游利润结构总体更均衡:一方面与上中下游价格分化持续缓解密切相关,如4月份上游采掘工业和原材料工业PPI增速分别较3月份回落3.8和2.1个百分点,回落幅度较全部PPI高出2.7和1.0个百分点;同期加工工业、生活资料PPI增速仅较上月回落0.8和0.5个百分点,上游行业价格明显回落更多,对其利润形成较大拖累;另一方面随着国内疫情快速过峰,此前“外强内弱”、“服务业弱于工业”的格局将逐渐逆转,加上政策加大对薄弱环节的支持力度,中下游利润占比向均衡水平回归存在有利条件,但目前消费品制造业利润恢复偏慢短板较为明显,仍待政策加力。

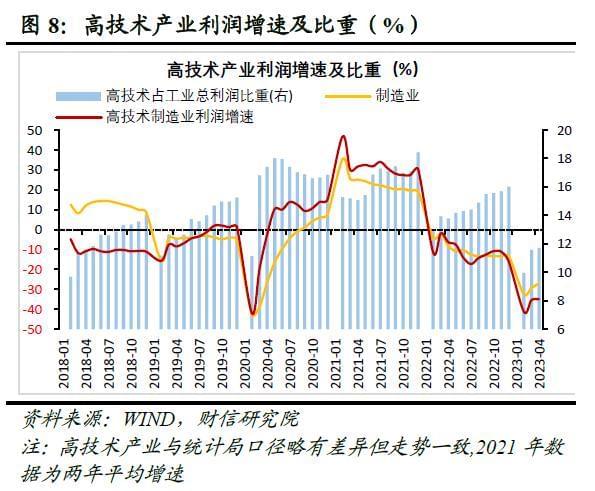

四是高技术制造业利润增速恢复偏慢,但新旧动能转换趋势未变。根据我们的统计,1-4月份高技术制造业利润降幅较1-3月份继续收窄,但仍低于全部制造业利润增速(见图8),主因受2020-2021年高基数、内外部需求偏弱等因素的影响,高技术制造业中占比较大的计算机、通信及其他电子设备制造业利润降幅仍大,医药制造业利润降幅继续扩大。但国内新旧动能转换的大趋势未变,未来在政策支持和新需求增长的共同支撑下,产业升级步伐有望继续加快。

三、工业企业继续缩表,资产负债率被动提高

4月末规上工业企业资产负债率为57.3%,较3月末提高0.2个百分点,同比提高0.8个百分点(见图9)。

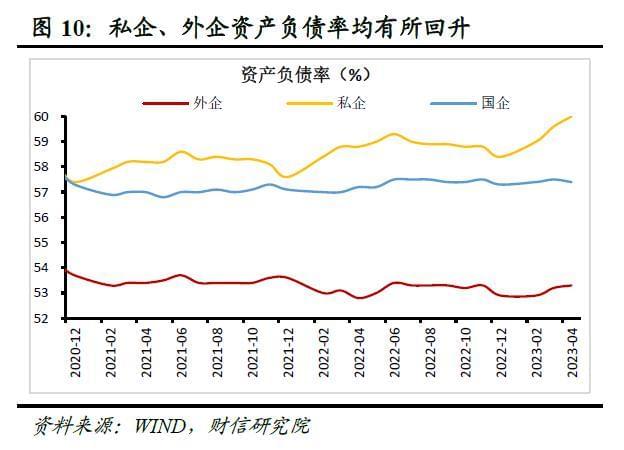

从资产和负债增速看,两者分别较3月末回落0.4和0.5个百分点,同比分别降低3.1和2.6个百分点,延续2022年二季度以来的回落态势(见图10),但资产增速低于负债增速,导致资产负债率继续回升。这仍属于被动式的推高杠杆率,面对实际面临的经营困难和对未来经济前景的担忧,企业主动加杠杆扩张资产负债表的意愿依旧不足。

分企业类型看,私企、外企和国企加杠杆意愿均待提振。4月末私企、外企和国企资产负债率分别为60% 、53.3%和57.4%,分别较3月末提高0.4、提高0.1和降低0.1 个百分点(见图10)。根据3月末的数据,私企、外企和国企的资产增速分别较上年同期回落3.8、3.7和2.7个百分点,负债增速分别同比回落3.5、3.6和2个百分点,均总体延续回落态势,反映出三者增加资本开支意愿均不强。但同样因为三者资产增速回落幅度大于负债增速导致资产负债率被动式提高,当前助企纾困和全面提振私企、外企信心仍是当务之急。

四、工业企业去库存周期或被拉长

4月末,工业企业产成品存货同比增长5.9%,增速较3月末回落3.2个百分点(见图11)。原因主要有三:一是企业盈利延续负增长、库存仍处于偏高水平,加之企业对未来经济前景信心不足,导致企业主动去库存意愿增加;二是尽管国内需求恢复放缓,但仍在恢复途中,对产成品库存形成一定消耗;三是去年同期基数抬升也有利于库存增速回落。

展望未来,预计工业企业仍处于去库存周期,本轮去库存周期或较以往更长一些。一是根据历史经验,PPI增速与工业企业库存增速高度相关,一般前者略领先后者,预计未来数月PPI增速大概率继续回落,推动企业延续去库存周期(见图11)。二是当前工业企业库存增速仍处于中间位置,且分行业看上、中、下游制造业库存增速均不低,未来仍有一定回落压力(见图12)。三是受国内需求仍显不足、海外需求放缓压力加大等因素拖累,当前工业企业库销比仍处于偏高位置,且较上月还有所回升(见图13),意味着企业继续去库存的意愿仍偏强,本轮库存周期或被拉长。四是未来数月基数仍处于偏高位置,也有利于库存增速回落。

五、工业利润恢复低于预期,未来持续恢复仍面临较多困难

受国内需求不足、PPI价格降幅加深、企业成本上升压力增加和企业加快去库存等因素的叠加影响,4月工业利润恢复大幅低于预期,反映出当前微观企业经营面临的困难要比宏观数据显示的更加严峻。往后看,预计未来工业企业盈利持续恢复仍面临较多困难,政策加力纾困的必要性在增加。

一是预计PPI将于年中附近见底回升,随后继续负增长,价格因素将持续对工业利润形成较大拖累。二是尽管疫情放开后工业生产循环趋于畅通有利于企业成本下降,但助企纾困政策力度较疫情期间有所减弱,企业成本上升压力依旧突出,对利润改善形成一定制约。三是受疫情放开支撑作用边际趋弱、市场主体预期不稳、经济恢复动力不足等因素影响,近期国内需求边际走弱压力加大,尤其是地产和消费两大动能修复斜率大概率边际放缓,也明显不利于工业利润修复。四是全球经济复苏动力不足,加上海外银行业危机将对实体经济造成一定冲击,出口放缓压力或趋于加大,将进一步导致工业利润承压。五是预计未来国内稳增长、稳就业政策力度或加码,加上服务业持续修复,国内需求总体有望缓慢恢复,对企业利润逐步改善形成一定支撑。