一季度,越南出口同比下滑11.9%,4月降幅更是达到17.19%。

与之形成对照的是中国外贸在3月大幅提高,同比增长48.4%。劳动力密集型产品的出口情况也转好,前四月同比增长8.8%。

在疫情和贸易战背景下,越南成了部分企业落实“中国加一”策略的首选。一些西方媒体也对越南寄予厚望,认为以越南为领头羊的东南亚国家将是取代中国成为下个世界工厂的有力竞争者。

如今看来,越南要在短期内成为“下一个中国”,可能有点难。

过度依赖美国

为什么一季度越南外贸不行了?原因很简单,因为欧美市场外需减弱。

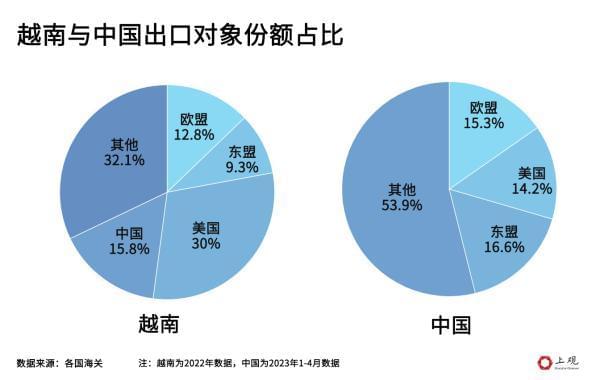

与中国相比,越南更依赖美国市场。在越南2022年出口占比中,美国独大的特点十分明显。美国加欧盟,占到其出口份额的43%左右。

一旦美欧市场疲软、外需减弱,越南便很容易受其影响。一季度,越南对美国、欧盟的出口总额同比均为下降,对美出口降幅较大,1月下降36.83%,3月下降20.54%。

而对美出口在越南出口份额中飞速增长,是近几年的事。

2018年前,美国在越南出口份额中与中国和欧盟相近,都在10%左右,增速也较为稳定。但2018年后,美国占比翻倍增长,远超其他地区,这也成为带动越南整体出口增长的主要动力。

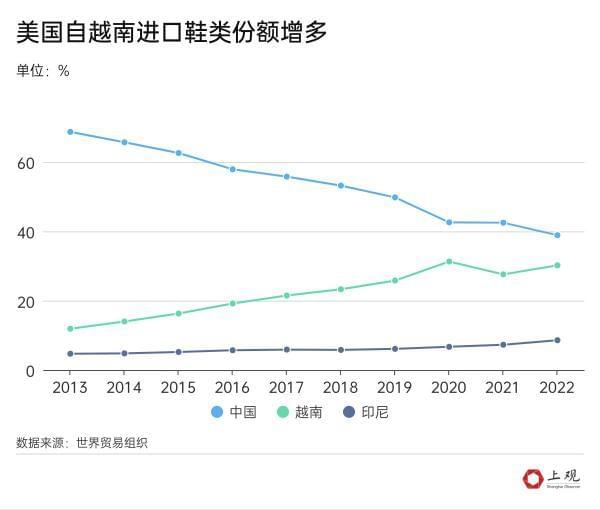

这种“一国独大”的格局,肯定有其非市场因素。以劳动力密集型产品之一的鞋类为例,在中美贸易战期间,鞋类商品的关税被大幅提高。在2019年,美国对中国进口鞋类商品征收25%的关税,导致从中国进口份额迅速缩水,需求转移至越南、印尼等国。

虽然中美贸易战让越南坐收渔利,越南不仅迅速成为世界上最大的服装、鞋类和家具出口国之一,也是全球电子产品出口大国。

但作为一枚硬币的两面,“一荣俱荣”也意味着“一损俱损”。过度依赖美国的出口,在今年一季度也迎来了暴跌。具体来看,截至今年2月,越南电子产品出口金额累计同比下降10.9%,纺织品出口额同比下降16.6%。

“越南制造”离不开“中国制造”

不过,即使不考虑第一季度的表现,越南也很难说是中国同级别的对手。

首先,从出口品类来看,中国今天依旧是劳动力密集型产品最主要的出口国。

比如,中国出口鞋类商品在全球的占比依旧是越南的3倍。其他劳动力密集型产品,中国与越南等国的差距更大。例如雨伞,中国的出口份额是越南的160倍之多。

还有最常被提及的丝绸,虽然近两年中国出口份额有所下降,但依旧达到43.07%。

在东南亚、南亚等国中,印度和越南算是占比最高的了,也仅有7%左右,和中国相差了6倍左右。

其次,细究起来,“越南制造”也离不开“中国制造”支持。

例如,越南从中国进口织物、纺织品与鞋类的材料或是辅助材料,加工后制成鞋类、服装再出口至中国、世界其他国家。

通过计算越南出口商品中的中国份额,也可以发现在部分劳动力密集型产品中,越南产品对中国的依赖度在逐渐提高。“越南制造”很大部分是“中国制造”的组装和包装,打上“越南制造”的成品最终出口到欧美市场。

机电产品是越南的另一大出口重点。其中,机电类又以HS编码为84的机器、设备和仪器为主。而这几年中国出口越南的机电商品也在高速增长中。

以苹果为例,虽然其开始在越南生产Apple Watch和MacBook,但苹果产品的供应链很长、供应商众多,越南目前从中国承接的部分,仅是下游的组装环节,任务是将零部件组装成完整的设备。

中国具有全球最完整的工业产业链,在产业链的体量上,可以说,目前越南和中国根本就不是一个级别的。

越南将是中国产业转移的承接者吗

着眼长远,怎么看待越南与中国的竞争?

首先,公允地讲,即使没有政治因素,产业转移也是一种全球性的市场周期现象,20-30年就会发生一次。

第一轮产业转移集中在20世纪60年代,美国向日本以及亚洲新兴工业经济体转移了劳动密集型与部分资本密集型行业。

第二波浪潮发生在20世纪70年代,美国开始向日本转移技术密集型行业,同时日本开启向亚洲新兴工业经济体转移部分资本密集型行业。“亚洲四小龙”即在这个时期开始经济腾飞。

第三个阶段则是20世纪80年代,部分亚洲新兴工业经济体向东盟转移劳动密集以及资本密集型行业。

第四次转移趋势中(20世纪90年代后),中国身影集中显现,开始迎接美、日、亚洲新兴工业经济体的劳动密集型相关行业转移。

而我们目前正在经历的,可以算是全球第五轮产业转移。在这一轮产业转移中,越南一直是中国跟随者的角色,大约从2008年金融危机后,随着中国劳动力价格优势下降,当时部分劳动密集型产业如纺织业,便从中国向以越南为首的东南亚各国转移。

但这一轮的产业转移和过去有些不一样,一是恰好叠加了产业技术的再升级,在科技革命和产业变革加速演进过程中,“去工业化”等于自毁前程;第二是疫情、俄乌冲突等国际突发事件,也令各国认识到自身为主体的供应链体系建设的重要性,在产业布局上的政治经济考量,由传统的追求“效率至上”向保安全与防风险转变。在这两大前提下,产业转移可能并不会完全重复前四轮的模式。

从长远发展来看,中国制造业的结构势必有所调整,低技术、劳动力密集型产业向后发国家转移,并输出资本与技术,这符合经济发展的客观规律,也有效促进国内经济的转型与升级。

越南作为全球供应链“关键参与者”的角色,也一直在成长。未来几年,该国可能会加强其作为最重要制造中心之一的地位,尤其是在电子产品、纺织和服装领域。

但正如一位越南商人所说,取代中国有点痴心妄想。“谁能取代中国?很多国家加起来才能取代中国。”而从目前的数据来看,“很多国家”加起来也未必能行,因为即使是对东南亚国家,中国仍然是贸易顺差国。

栏目主编:张陌、尤莼洁