本文来自微信公众号:凤凰网财经 (ID:finance_ifeng),作者:凤凰网财经,原文标题:《“去美元化”浪潮下,中国自去年7月以来首次增加美债持仓》,头图来源:视觉中国

在欧美银行风暴肆虐,美联储加息预期快速熄火的3月,两大美国海外“债主”中国和日本罕见地增持了美国国债,结束了2月齐抛美债的局面。

中日稳居美债持仓之首,前十大“债主”均在3月增持美债

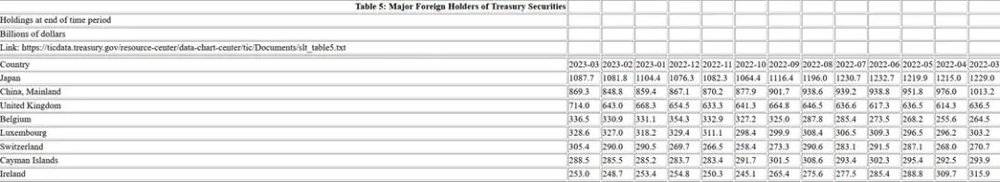

美东时间5月15日(周一),美国财政部公布了2023年3月的国际资本流动报告(TIC)。报告显示,当前,日本和中国大陆依然位居为美国第一、第二大“债主”。

美国财政部官网截图

中国大陆3月持有美国国债8690亿美元,较2月增加205亿美元,此前已连续7个月减持美债。自去年4月起,中国的美债持仓一直低于1万亿美元。

美债第一大海外“债主”日本3月持有约1.088万亿美元的美国国债,2月约为1.082万亿美元,持仓额在2月回落后出现反弹。日本在去年的大部分时间里一直在抛售美债,以提振疲软的日元。

美债持仓主要国家和地区(图源:美国财政部)

前十大持仓国家和地区均在3月增持美债,其中排名第三的英国增持规模最大,达到710亿美元,其次是排名第二的中国(增持205亿美元),和排名第九的加拿大(增持100亿美元)。

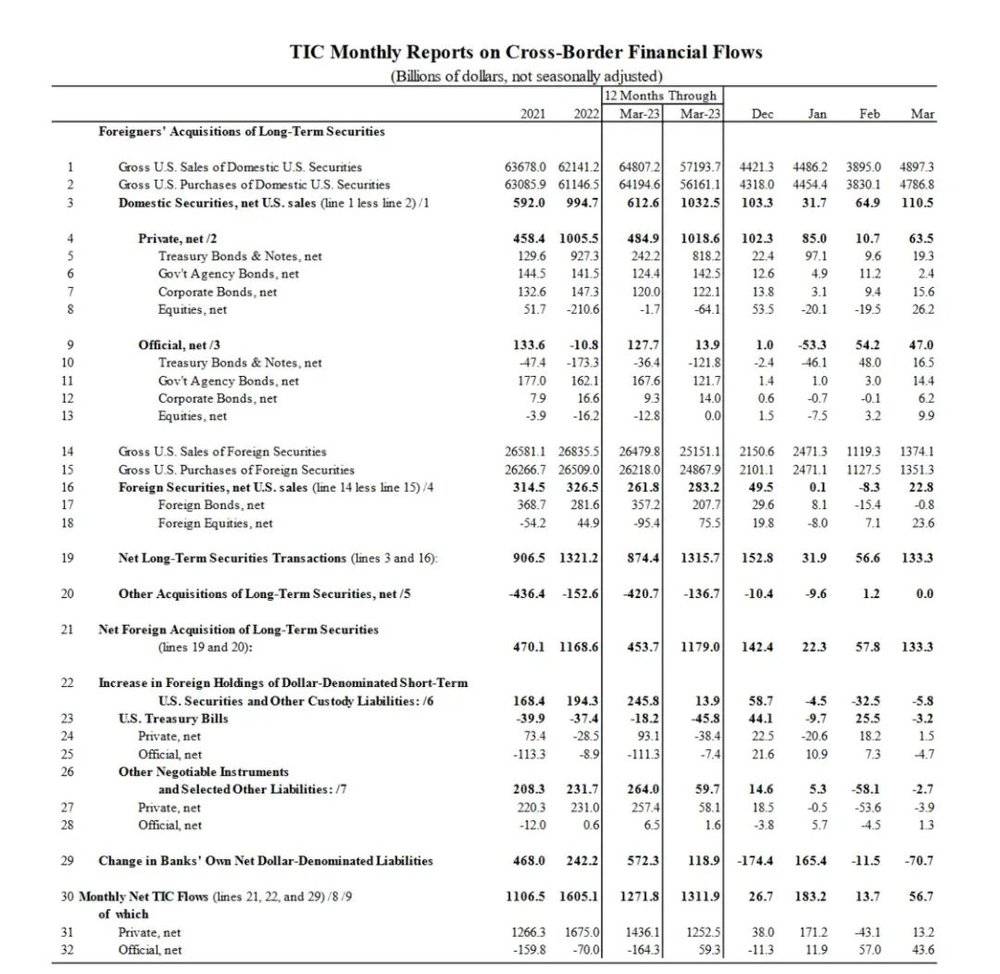

路透分析指出,3月份外国投资者对美债的购买量升至两年多来的最高水平,因为投资者在本月银行业的压力下抢购了避险的政府债券。

当月,外国投资者美债持有量增至7.573万亿美元,比上月的7.343万亿美元增加了约2300亿美元。

美国3月国际资本流动报告(图源:美国财政部)

道明证券驻纽约的高级利率策略师Gennadiy Goldberg表示,3月份美债的月度累积量创2021年6月以来新高。

“由于银行业的压力,投资者想要规避风险。中国、日本、英国等债权国都购入了美债,对冲基金也在买入。”Goldberg补充道。

耶伦再次就美债上限危机发出警告

美债收益率近期不断走弱,3月初,基准10年期美国国债收益率为3.996%,到月底下跌约50个基点至3.49%,一季度整体回落约40个基点。去年10月,美国10年期国债收益率达到4.338%的15个月高点。

值得注意的是,近日来,有关美债违约的风险愈演愈烈。

3月财政数据发布的同日,美国财政部长耶伦在一封信中再次敦促,基于目前可用的数据,联邦收入、支出和债务,6月1日前如果无法提高债务上限,美国政府将可能耗尽资金,无法履行政府义务。

“以史为鉴,我们如果等到最后一刻才暂停或提高债务上限可能会对企业和消费者信心造成严重损害,提高纳税人的短期借贷成本,并对美国的信用评级产生负面影响。”

《耶伦仍预计美国最快可能在6月1日突破债务上限》(华尔街日报报道截图)

凤凰网财经此前专访了前美联储高级经济学家胡捷,他表示,美国国债对于持有者一视同仁。对于美国要去兑付的一些投资人,包括日本、中国等,没有先后顺序,如果违约真的发生了就要索赔。

道明证券驻伦敦全球宏观策略主管James Rossiter表示:“债务上限是房间里的大象,但交易员仍抱有希望,并且相信常识会赢得胜利。”

“去美元化”浪潮蔓延下,黄金成美债以外的避险宠儿

中日在银行危机中罕见增持了美债,但美债已渐渐不再是投资者避险的唯一选项。从全球央行的外汇储备数据和交易政策来看,黄金已在风起云涌的金融市场中逐渐走向舞台中央。

国际调查机构世界黄金协会(WGC)月初发布的《全球黄金需求趋势报告》显示,各大央行的黄金购买量强劲。2023年一季度黄金买入量达到228.4吨,同比增长176%,创出2010年来的历史新高,全球央行黄金储备也已达到有记录以来的季度最高增储量。

其中,中国连续六个月增持黄金,4月末黄金储备6676万盎司,环比增26万盎司。自去年11月中国央行的黄金累计增持规模已达412万盎司。

海外投资者增持长期美国证券1105亿美元,美股止跌反弹

此外,3月份,美国资产(包括所有长期证券、短期证券和银行业务流)的海外投资净流入总额为567亿美元。其中,海外私人净流入132亿美元,海外官方净流入436亿美元。

考虑到外国和美国证券的交易,调整后的3月份美国长期证券的总体海外净流入约为1333亿美元。

当月,海外投资者增持了长期美国证券;净购买额为1105亿美元。其中,海外私人投资者净买入635亿美元,而海外官方机构净买入470亿美元。与此同时,美国投资者增持了长期外国证券,净买入228亿美元。

3月份的美股在2月的持续低迷后整体出现反弹趋势。2月大跌4.19%的道指累涨1.89%;2月跌1.11%的纳指累涨6.69%;2月跌2.61%的标普累涨3.51%。

而近日,大摩小摩分析师齐声警告称,美国债务上限僵局或将引发美股抛售浪潮。摩根大通首席市场策略师Marko Kolanovic指出,美国债务上限僵局是威胁股市前景的一大不利因素。随着“X日”日益临近,投资者或将减持美欧市场的股票。

本文来自微信公众号:凤凰网财经 (ID:finance_ifeng),作者:凤凰网财经