5月9日晚间,一则“20亿知名私募瑞丰达跑路”的消息在金融圈迅速流传,再度引发了市场对于私募产品的信任危机。去年11月,FOF私募华软新动力爆雷事件才过去半年时间。

瑞丰达全称浙江瑞丰达资产管理有限公司,注册地在浙江省湖州市吴兴区嘉年华国际广场D座D202-71室;实际办公地点却在上海市浦东新区五星路727弄8号楼5层。

5月10日,凤凰网《风暴眼》前往瑞丰达在上海的办公地点,发现该私募跑路基本属实。已经有部分投资者前往上海市浦东新区的办公室,亦有人已经报案,相关部门正组织投资者登记。

同时,凤凰网《风暴眼》注意到,瑞丰达的员工正在陆续搬东西。在出办公楼时会有报案检查员工所搬物品,若是私人物品正常放行,若是公司物品则不许带出。

摄:凤凰网《风暴眼》

据了解,有的投资者在3月即发起了赎回申请,但资金至今仍未到账。然而,让市场惊讶的是,“瑞丰达上周还在募资”。截止目前,凤凰网《风暴眼》接触到的瑞丰达投资者大都比较冷静,“不想说太多”。

一、钱是怎么套走的?

中国基金业协会官网披露的信息显示,瑞丰达的管理规模在20~50亿元,业务类型是私募证券投资基金和私募证券投资类FOF基金。

一家有正规备案,且达到如此规模的私募基金突然跑路,让市场很是震惊。特别是诧异,“钱不是在托管账户吗?怎么卷跑的?”

凤凰网《风暴眼》带着这样的疑问联系了多位业内人士。其中,曾和多家私募机构有过合作的前代销机构负责人张盛表示,“把托管账户中的钱弄出来其实并不难!比如,瑞丰达这样的公司,他的一个主要业务是FOF,是把钱投给了别的基金,这些基金自己对倒,就可以做高净值。瑞丰达自己有托管,但所投的下一层基金未必有托管,如果没有,要把钱挪出来就不难了。”

“即便不是FOF,直接投资股票再把钱倒出来也不难,最常见的一种就是与上市公司串通——比如,投向新三板的股票。因为新三板股票的流动性非常差,很容易操纵股价。私募机构通过对倒或者几家私募一起互倒的方式,可以很容易拉高股价,然后高位接盘,最后跟上市公司分钱。”

举例来说,一只新三板的股票G价格只有1块钱,而且基本没有流动性。这个时候,通过很少的成交量就可以大幅拉升股价,比如私募A以溢价30%向私募B买入一手,在没有其他交易者参与的情况下,那么当天该股就大涨30%。私募A、B之间(或更多合作方)重复此对倒操作,就可以把股票G的价格拉高几倍甚至几十倍。最终私募A或私募B(或私募AB一起)在高位大量接盘上市公司股东的股票,钱就进入到了上市公司股东的口袋,私募A或B(或一起)再跟上市公司股东分钱。

“这种玩法已经持续很多年了,只是市场好的时候玩家更多,只要没有人刻意砸盘,一直有人接盘,基本没什么风险,这个玩法就可以循环下去。现在市场不太好,有些私募自己资金链断了,玩儿不下去了,这个本身就很短的链条就断了。就会出现产品收益很好,但无法赎回的情况。”张盛进一步说道。

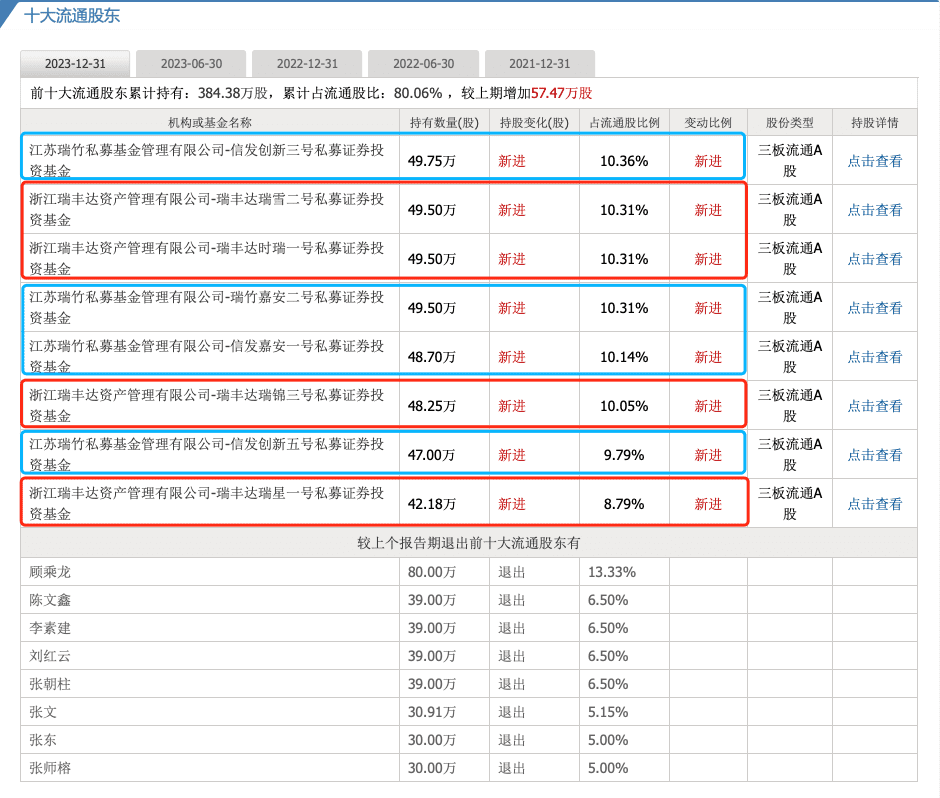

二、瑞丰达新进多家新三板公司前十大流通股东

那究竟瑞丰达是否存在通过对倒新三板股票拉高股价,再为人接盘的情况?凤凰网《风暴眼》梳理了多家流动性极低但股价暴涨的新三板上市公司年报,的确发现一些猫腻———它们的前十大流通股东中都新进了两家操作高度同频的私募,其中一家正是瑞丰达,另一家名为江苏瑞竹私募基金管理有限公司(以下简称瑞竹)。

而在这两家私募大量买入的同时,相关上市公司的多位自然人股东完成退出。

其中,农匠科技尤为典型。该股年报中披露的前十大流通股东全部被瑞丰达和瑞竹的产品占据,而且持股比例较为平均。两家私募合计持股数量占流通股的比例高达80.06%。

农匠科技第一、四、五、七大股东都是瑞竹的产品,持股比例分别是10.36%、10.31%、10.14%、9.79%;第二、三、六、八大股东都是瑞丰达的产品,持股比例分别是10.31%、10.31%、10.05%、8.79%。

而同期,农匠科技的八个自然人股东完成退出,合计退出股份数量合计占流通股的比例为54.48%。

凤凰网《风暴眼》发现,农匠科技在2023年5月9日到2023年7月19日的很长一段时间里都是零成交,7月19日当天成交额只有6868元,成交价只有0.17元。然后,直到8月11日才再次有交易量,成交额9.6万元,成交价上涨至0.25元,暴涨47.06%。该股在2023年最后一次交易的时间是12月18日,全天仅成交1手,但金额高达6666元,也就是说,股价已经暴涨到66.66元。

农匠科技在2023年下半年只有36天有成交,其中32天开盘价与收盘价相同,但是股价暴涨了39111.76%(除权),若按前复权统计,涨幅更是高达48914.71%,总成交金额只有4145.72万元。

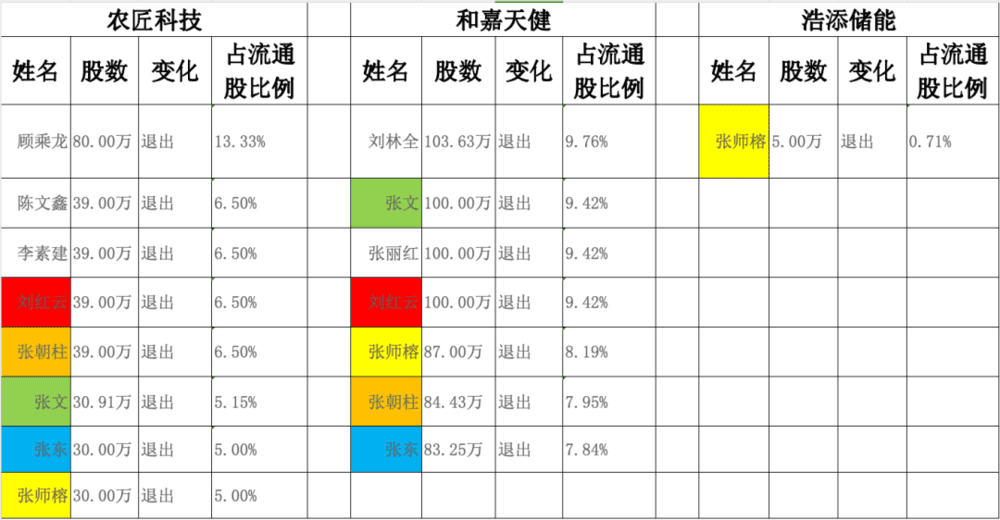

据凤凰网《风暴眼》不完全统计,与农匠科技类似的新三板股票还有:和嘉天健、味福记、友联盛业和浩添储能。和嘉天健在2023年7月3日全天只有一手成交,金额只有390元,但是当天该股暴涨近40%。

凤凰网《风暴眼》制表

和嘉天健的前十大流通股东中,瑞丰达和瑞竹各新进3席,合计持股占总流通股比例48.47%,同期七个自然人股东退出,合计退出股份数量合计占流通股的比例为62%。

与此同时,凤凰网《风暴眼》发现,农匠科技与和嘉天健退出的自然人股东名字存在高度重合。名为刘红云、张朝柱、张文、张东、张师榕的五位自然人股东也同时出现在和嘉天健的退出股东名单中。

而张师榕同时出现在农匠科技、和嘉天健和浩添储能三只股票的退出股东名单中。张师榕也是浩添储能唯一一个较上个报告期退出的前十大流通股股东,退出数量5万股,占流通股比例0.71%。

凤凰网《风暴眼》制表

友联盛业的退出股东略有不同。该股较上个报告期只有两个前十大流通股股东退出,而且非自然人,是两个私募产品。但其中一个是瑞丰达的产品(浙江瑞丰达资产管理有限公司-瑞丰达瑞雪三号私募证券投资基金),退出股份数量17万股,占流通股比例12.25%。

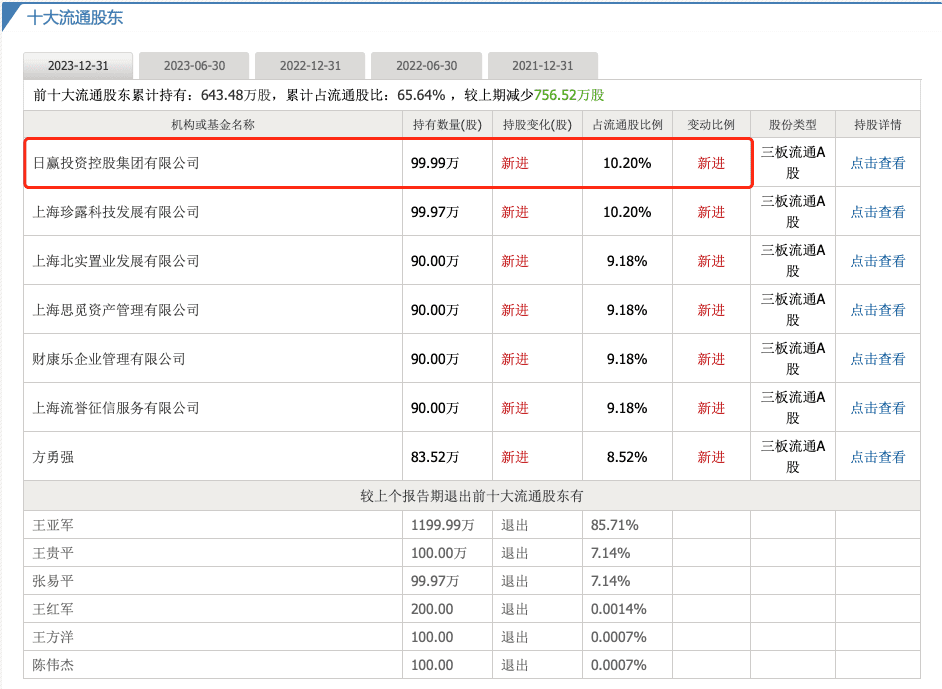

还有1只个股与前述5只个股的情况类似,名称为赛融信。瑞丰达和瑞竹均没有出现在赛融信的前十大流通股东名单中。但是,前十大流通股东均为新进,而且第一大流通股东名为日赢投资控股集团有限公司。持股数量99.99万股,占流通股比例10.2%。

有投资人在接受媒体采访时曾表示,“日赢控股与瑞丰达为夫妻店,瑞丰达资产实控人孙伟与日赢控股的实控人李敏为夫妻。”凤凰网《风暴眼》发现,目前从股权关系上看不出两人对两家公司的实控关系。但是,两家公司之间确实存在一些关联——比如,这两家公司的办公电话和邮箱完全相同。此外,在2023年底的日赢控股相关报道中,瑞丰达被描述为“日赢资本板块瑞丰达”。

三、私募套路深

截止目前,尚没有直接证据证明瑞丰达就是通过与其他私募对倒拉高股价,并高位接盘的方式卷款跑路。但是,有业内人士对凤凰网《风暴眼》透露私募收割投资人的套路却远不止这一种。

比较典型的套路包括:

挂羊头卖狗肉。私募机构虽然按照监管要求开立了托管账户,但是给客户提供的打款账户却并不是托管账户,而是他们的自有账户,名字看起来差不多,但实际上跟托管账户对不上,私募机构就可以直接把钱转走。如果投资人的钱确实进入到了托管账户,那么私募自己转不走。

多层嵌套。这种相对更常见,私募机构确实开立了托管账户,投资人的钱也打进了托管账户,但是私募机构通过多层嵌套的方式,比如:FOF,把钱投给了下一层私募产品。而这一层私募产品如果是投向了股权投资,钱会直接打到被投公司账户,那么钱也就转出去了。对于私募投资多层嵌套行为,目前国家已经加强监管,要求最多只可以有两层嵌套。

接盘。如前文所述,私募机构将资金投向新三板一类缺乏流动性的股票,与其他机构或个人联手做高股价,然后高位接盘,与合作方分钱。投资人可以看到高收益率,股票也在托管账户内,但钱无法赎回。

对于如此之深的套路,张盛表示,“私募的玩儿法非常多,但大多还是要隐秘一点。圈内大家都知道大概是怎么玩儿的,没人说出来而已。而普通投资者,对于不懂的金融产品,最好别碰,看热闹就行了。”

本文来自微信公众号:凤凰网财经 (ID:finance_ifeng),作者:鲁速、文杰、晓光