上周,字节跳动旗下海外音乐服务Resso 已确认将完全关闭其免费套餐。8个月前,印度本土最大的流媒体平台之一Gaana取消了免费服务;还有法国音乐流媒体巨头Deezer也在去年陆续取消多个地区的免费套餐;Tidal则是在今年取消了2021年才推出的免费服务。

为何这些音乐流媒体平台纷纷取消免费套餐,这背后究竟反映了怎样的集体困境和行业趋势?

一、纷纷取消背后,免费套餐为何不香了?

免费套餐一直是Spotify野心叙事的一部分。通过把“盗版用户”转化为自己的用户,也让Spotify如今成为全球市场份额最大的音乐流媒体。

但免费套餐的弊端也显而易见。时至今日,免费套餐基本只能靠广告收入来换取微薄的收入,只为Spotify贡献了10%的营收。

广告支持的免费服务虽然能换取用户增长,但无形中会拉低音乐平台的ARPU和盈利表现,而这也常常是最令投资者担心的事情之一。尤其在疫情后,广告业务受到重创,且在多重不利经济因素影响下,为了活下去,营收压力更是巨大,进而出现了几大平台陆续取消免费套餐的现象。

免费套餐的副作用最明显的例子是Tidal。2021年3月,在被金融公司Block收购后,Tidal也在定价策略上做过不少尝试,其中之一就是在2021年11月破天荒推出免费套餐。

值得注意的是,这次套餐调整,还伴随着Tidal将自己最高价的套餐Hifi Plus中增加了“以粉丝为中心的支付模式”,吸引粉丝购买最贵套餐,“付费给你听的音乐人”。

但这个美好愿景并没有被买单。尽管Tidal东家Block在今年2月发布2022年第四季度收益报告时,隐藏了Tidal财务状况的详细信息,但我们还是能看到,Tidal在2022年全年的毛利润比2019年收购时下降了20%,去年第四季度收入仅3800万美元,也远少于前年同期的5500万美元。今年3月,Tidal已经正式取消了免费套餐和“以粉丝为中心的支付模式”。

连有金主爸爸撑腰的Tidal都只对免费套餐摇头,更别说其他不堪重负的音乐流媒体平台了。

比如印度音乐流媒体平台Gaana。对于它而言,取消免费套餐绝不是个容易的决定。据MBW报道,Gaana的付费订阅收入仅为其广告收入的三分之一,并且如果取消免费套餐,意味着其印度第二大音乐流媒体的市场地位就得拱手让位于他人。

直到去年寻求投资和收购未果之后,Gaana才忍痛取消了免费套餐。虽然Gaana否认了关于缺钱的传闻,但今年4月传出消息,Gaana因为授权费谈不拢并下架印度第二大本地唱片公司Zee Music曲库,也足以反映Gaana的处境。

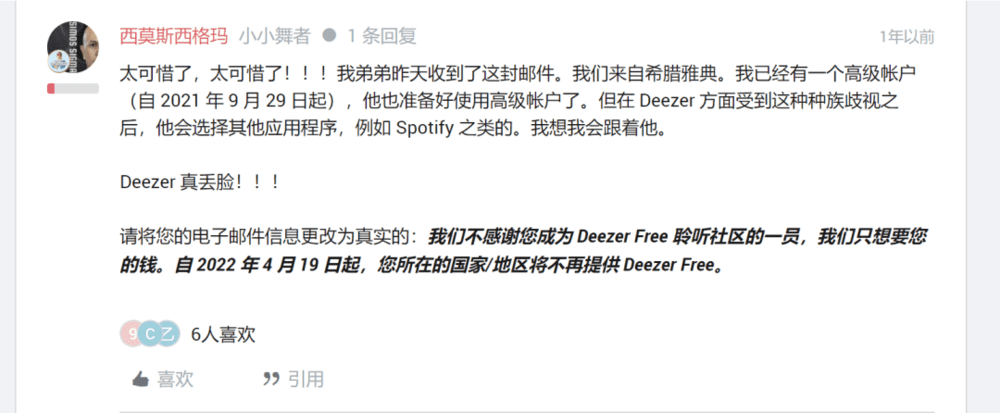

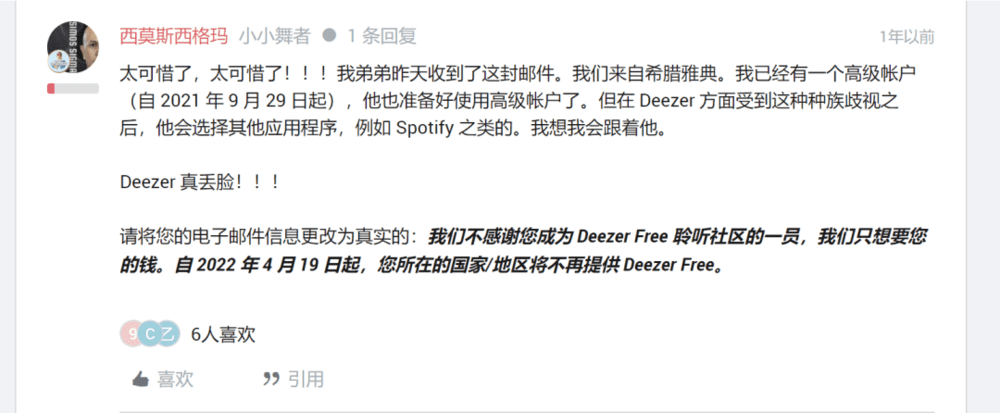

自称“第二大独立音乐流媒体平台”的Deezer同样也面临着盈利压力。去年9月,刚上市2个月的Deezer在财报会议中表示,计划在2025年实现盈亏平衡。为了实现这一承诺,Deezer不仅进行了常规的业务扩张,还低调推动了多个市场的价格上涨,并在去年部分地区取消了免费套餐,以提高利润率。这也引起了许多Deezer老用户的不满,表示要倒戈Spotify。

相比之下,Resso的情况相对特别。作为字节跳动的子公司,Resso并不是因为玩不起免费模式才取消的,而是因为转化率太低,被唱片公司逼的。Resso也像Spotify一样提出了免费套餐,以此来吸引免费用户。但问题在于,Resso对免费用户的转化率仅在个位数,而Spotify在全球的转化率高达45%。

当然,这样的比较不完全公平,毕竟Resso目前只在印度、印尼和巴西三个市场上线。

像这样人均消费水平较低的发展中国家市场,音乐付费习惯还有待培养,即便是Spotify,在这些地区的转化率也难说有多出色。再加上Resso的免费套餐和付费套餐的服务几乎一样,用户没有转向付费的动力,也让唱片公司合作伙伴感到沮丧,但Resso又不愿向音乐公司支付收入分成。为此,索尼音乐的曲库已经从Resso下架,最近Resso也宣布取消免费套餐。

总体而言,在当下的经济情况下,不少音乐流媒体平台面临来自股东、投资人,甚至是唱片公司对盈利率的拷问。而无法从免费用户那里找到更好的商业模式,是免费套餐无法持续的根本原因,同时,这也给在新兴市场寻求用户增长的美好幻想打下了一个问号。

二、不平等的国际市场,用户规模只是块饼?

如上文所提到的,在Deezer的官方论坛中,不少网友表达了对Deezer取消免费套餐的失望。但毫不意外的是,即便有些用户已经用了多年Deezer,和朋友一起精心建立了歌单,这也无法让他们为此付费——听说Deezer要收费了,他们只会感到被背叛,然后马不停蹄地转移到Spotify去。

虽然Deezer并未公布,但有网友总结了取消免费套餐的国家和地区,包括牙买加、葡萄牙、肯尼亚、印度、印尼、越南等地。不难发现,其中大多数地区的收入水平并不高,也不难理解免费用户们在选择上对价格的高度敏感。

近年来,在欧美等成熟市场音乐流媒体平台普遍面临增长乏力,盯向这些所谓的新兴市场进行海外扩张已经是大势所趋。但不得不说,至少在短期内,由于经济发展程度不同,音乐消费能力和习惯也有各异,并不是所有海外市场都是待掘的金矿。

据索尼音乐亚洲及中东地区企业战略和市场发展总裁Shridhar Subramaniam观察,中国、韩国已经实现了付费粉丝的强劲增长,支付生态已经建立,现今挑战在于如何进一步扩大音乐在流媒体和社交媒体的价值。然而,在东南亚许多国家,付费音乐生态还在初期阶段,至于埃及和印度,则还需要建立用户的付费习惯。

在没有付费习惯的低收入国家或地区,即便用免费套餐换取了用户增长和市场规模,但也无法轻易转化出付费用户。如果不考虑地区市场的实际情况和自身的能力情况,盲目追求这样的扩张,对于大多数音乐平台而言,可能都不是明智的选择。

以印度为例。虽然印度尚未建立起用户付费习惯,但也不影响众多巨头对它虎视眈眈。尽管目前印度互联网和智能手机用户覆盖率不到50%,按照14.8亿人口去折算,也是惊人的6.58亿。

“如果你看看其他互联网行业,无论是搜索、社交媒体还是电商,对于全球参与者来说都是一个价值10亿美元的市场”,Spotify市场和订阅增长负责人Gustav Gyllenhammar表示。

但这并不意味着,印度可以立刻转化为巨头口袋里的现金。

首先,印度市场竞争已经很激烈,除了谷歌和苹果旗下的音乐服务外,还有本土企业JioSaavn、Gaana和Wynk Music,加上后来者Spotify、Resso等,总共大约有15个玩家。

虽然竞争激烈,但大家几乎都没赚到什么钱。据印度《经济时报》报道,2021年印度平均月薪仅31900印度卢比。在这样的收入背景下,音乐消费自然难成气候。据IFPI数据,2021年,印度是全球第17大唱片音乐市场,收入为2.19亿美元,人均音乐收入仅为0.16美元,是全球音乐收入最低的国家之一。

赚不着钱不说,靠广告换来的收入也意味着拉低盈利率,就算股东答应,唱片公司也不一定会同意。即便是Spotify在2018年进入印度市场时,也与华纳音乐有多番争执才成功。这让如今缺钱的Gaana和缺曲库的Resso在印度取消免费套餐看起来合情合理。

说起来,Spotify在众多音乐流媒体平台中绝对算是一个异类。为了能够获得最大的市场份额,Spotify抗住各方的压力,连年不涨价,问题就是“主要战略是实现增长,而不是收入最大化”。

对于印度市场,Spotify也是咬定青山不放松的姿态。目前,Spotify大概是唯一在印度市场进行大举投入的国际玩家了,即便在进行全球裁员,最近Spotiify还计划在印度的广告销售团队扩大五倍。Spotify在印度的订阅月费也极尽优惠的可能,只要119卢比,并且还有更便宜的1日套餐,只要7卢比。

据Billboard报道,在过去两年,Spotify在印度的用户数增加了两倍,印度市场在今年已经成为平台用户总数前五大地区,但并没有进入收入贡献前五。并且,尽管Spotify称自己是印度音乐市场付费订阅用户最多、用户参与度最高的平台,但并未公布具体的订阅用户数,也没有具体说明自己如何定义“参与度”。

GustavGyllenhammar相信,印度市场会经历拉丁美洲市场一样的过程。2014年Spotify进入巴西后,花了8年才将付费率提高到现如今接近全球平均的水平,前四年几乎没有水花,“对于印度而言也是一样的,未来四年我们将看到这方面的改善。”

从几大中小玩家取消免费服务的动作来看,某种程度上加速了听歌免费时代的终结,但更多是对于用户增长与盈利率之间的抉择。在免费套餐没有找到更好的盈利模式之前,两者的矛盾会一直存在,只不过在如今的经济环境下,两者的矛盾将更加尖锐。