本文来自微信公众号:地产深度报道(ID:RE_report),作者:孙婉秋 吴典 刘一飞,编辑:左宇,图表制作:吴典,题图来源:视觉中国

2022年的新增货值榜单中出现了一些新面孔,比如广州地铁、深圳地铁、中建东孚,2021年排在第15名的中国铁建也在这一年冲到了第9名。它们的上位有自身因素,但更多是形势所迫,在房地产这场百年未有的大调整中,不少民企已经关闭投资闸门。

从这几个数字中可以更为直观地看到土地市场的低迷。中指研究院数据显示,去年百强房企拿地总额为12975亿元,同比下降48.9%;TOP 100门槛值为48亿元,较上年同期下降24亿元;TOP 100企业招拍挂权益拿地总额占全国300城土地出让金的比例为35.3%。

当地方国资开始在投拓端“唱主角”,房地产的既有局面也将被打破,外界好奇,那些缩减投资力度的企业未来是否会面临无货可卖的境地?

一、9成房企土储下滑

投资力度的收缩下,房企整体土储规模出现明显下滑。

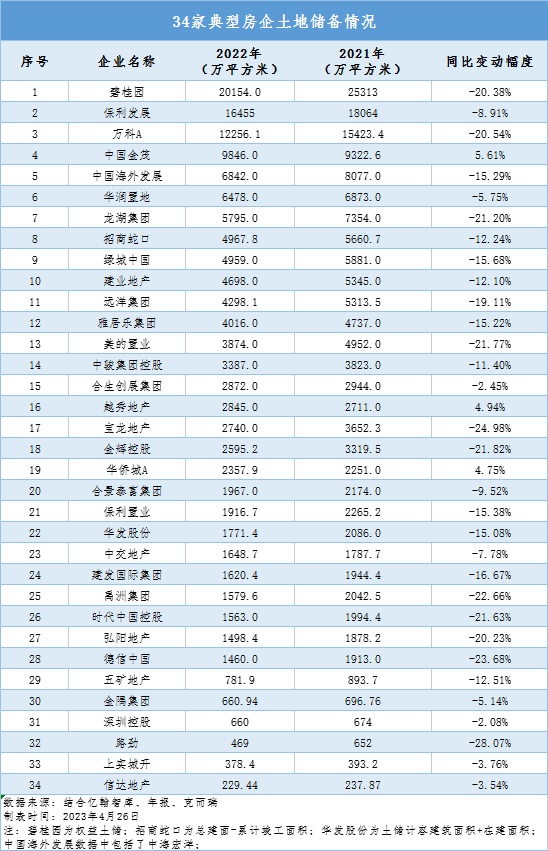

亿翰智库数据显示,截至去年末,34家样本房企的土储总量为13.96亿平方米,较2021年的16.27亿平方米减少约14.2%,土储平均值也从上一年的4783.83万平方米降至4107.11万平方米。

具体来看,与2021年一样,2022年土储超2亿平方米的依然只有碧桂园一家,对应面积约2亿平方米。面对行业极端困难的局面,碧桂园去年做出了阶段性减少投资拿地的决定,最终以61亿元的权益地价获取了9个项目,其中71%分布在一二线城市;其同期总权益可售货值有12083亿元,其中已获取可售资源9555亿元,潜在权益可售资源2528亿元。

紧随其后的是保利、万科,二者土储规模均超1亿平方米,分别为1.6亿平方米、1.2亿平方米;

处在5000万~1亿平方米区间的有金茂、中海、华润、龙湖4家,其中金茂为9846万平方米;

1000万~5000万平方米梯队的占比最高,将近62%,包括招商蛇口、绿城、越秀、美的置业等规模房企在内共21家,这之中招商蛇口为4967.8万平方米(总建面-累计竣工),绿城4959万平方米;

另有6家土储规模低于1000万平方米,五矿地产为781.9万平方米,金隅、深圳控股皆在660万平方米左右,路劲、上实城开分别为469万平方米、378.4万平方米,信达地产最低,为229.44万平方米。

一个现象是,34家样本房企中有31家土储出现不同程度下滑,占比超90%,土储同比变动幅度平均值约为-13%。

31家土储同比负增长的企业中,有13家降幅低于平均值,其中华润、保利、金隅、深圳控股、合生创展、信达地产等均在此列。

值得一提的是,华润、保利、招商是去年土地市场为数不多的活跃客,前者全年以1102亿元的权益地价新增71宗项目,权益比76%,新增土储面积1095万平方米,总土地储备面积6478万平方米,较上一年下降5.75%;保利全年共新增项目91个,对应总地价1613亿元,总土储同比下滑8.91%至1.6亿平方米;招商则以766亿元的权益地价摘地56宗,总土储下降12.24%至4967.8万平方米。

同比降幅大于均值的有18家,其中不超20%的有7家,如华发、雅居乐、中海、绿城、远洋等。这之中,中海(包括中海宏洋)合计新增土储961万平方米,总价1175亿元,分别同比下降52%及34%,总土储也同比下降15.29%至6842万平方米;绿城则以408亿元的对价新增27个项目,总土储同比下降15.68%至4959万平方米。

包括弘阳、龙湖、时代中国、美的置业、金辉、禹洲、宝龙等在内的11家企业同比降幅超过20%,其中最高的为路劲,其截至2022年末的土储同比下降28.07%至469万平方米;而宝龙、弘阳、禹洲等出险房企当下重点在于债务重组,鲜少出现在土地市场。

土储实现正增长的只有3家企业,分别为金茂、越秀及华侨城。其中金茂增幅最高,为5.61%,对应总土储为9846万平方米;越秀去年则通过TOD、城市运营、国企合作等渠道在12个城市补仓,新增土地37宗,对应面积约695万平方米,总土储较上一年增长4.94%至2845万平方米。

二、是否无货可卖?

整体来看,即便以保利、华润、中海、招商等为代表的企业在土地端仍保持积极态度,但相比往年,行业整体的投资力度依旧有所收缩。

这其中有企业是出于资金考量退出土地市场,也有企业是为应对下行周期主动进行战略调整。

例如碧桂园,2022年全年其摘地9宗,权益地价61亿元,其中71%分布在一二线城市。常务副总裁程光煜在日前召开的年度业绩会上坦言,基于三四线市场波动较大,公司自去年开始进行土储结构调整,未来会聚焦确定性市场,尤其是一二线核心城市的核心板块。据管理层会上信息,该公司计划用3~5年时间,将其在一二线、三四线的土储比例调整至50%:50%。

再如绿城,行政总裁郭佳峰在业绩会上说,虽然目前2、3月份的市场行情有所回升,但并不能以此确定市场已经进入上行通道,还是要谨慎乐观,因此公司的投资策略还是会聚焦在一二线城市,确保去化安全。不过他也表示,若形势好转,公司还是会做一些区域下沉,借此争取更多利润。

一直以布局高能级城市为主的华润也在进一步聚焦投资版图。按总裁李欣在业绩会上所言,目前华润重点布局了28个城市,今年会重点战略性投资其中的12个,剩下16个城市将作为机会型项目择机考量。

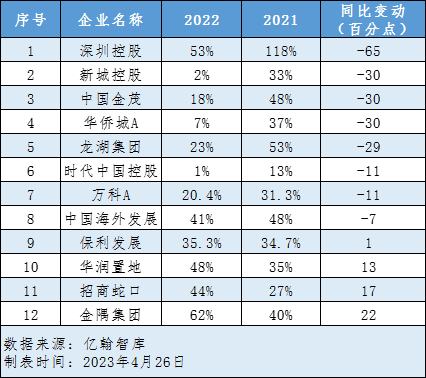

亿翰智库研究总监于小雨在报告中指出,2022年企业投资拿地已不再以量取胜,而是将拿地总量控制在一定水平,央/国企投销比相对较高,多数民企为个位数或零。

以该机构统计的12家典型房企投销比数据来看,大部分企业的投销比都较2021年有所下降,它们的平均值由上一年的43%下降至29.6%。譬如万科,其2021年的投销比为31.3%,2022年降至20.4%;中海从上一年的48%降至41%;华侨城则是从37%降至7%。

造成这一现象的原因有两方面,一是2022年市场行情低迷,销售数据迟迟未有恢复迹象;二是资金的约束让企业无能力去做投资安排,陷入被动降杠杆的境地。

在于小雨看来,企业投资安排差异可能会导致货值供给的断层,不排除企业和城市会出现结构性供给不足的情况,而这也预示着未来行业格局的变动,央企、国企势必会占据更高的市场份额,民企所占份额降低,销售业绩萎缩将持续。

至于后期是否会有企业面临无货可卖的境地,她向记者表示,“整体上看没问题,主要是结构性的。”其强调,未来流量高的区域可能会出现无货可卖的情况,原因是当房企都聚焦重点区域时,企业可获得的土地份额被稀释,供应也就相对变少,“项目卖得好,或者消耗得差不多的时候,可能就会出现这种情况”。

中指研究院企业研究总监刘水则表示,房企库存量一般是三年左右的开发周期,一年不拿地对房企的供货能力影响有限,毕竟有前期库存可以补,但若两年不拿地,可能会明显影响到房企供货能力。

本文来自微信公众号:地产深度报道(ID:RE_report),作者:孙婉秋 吴典 刘一飞,编辑:左宇,图表制作:吴典