本文来自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:谢泽锋,编辑:杨旭然,头图来自:视觉中国

这是曾经的狂人、如今满头白发的孙宏斌,当下必须要面临的问题。

4月13日,停牌一年多的融创中国终于复牌交易,但迎接这个中国第四大房企和它的股东们的,却是一盆冰水。

当天,融创股价暴跌55%,眼下市值只剩下最高峰时期的4%,只有百亿港元。此前刊发的业绩显示,融创在2022年巨亏277亿,加上上一年亏掉的383亿,两年折进去660个“小目标”。

融创内部也开始分崩离析。复牌第一天,两位任职20年的肱股之臣迟迅、商羽先后离职。商羽更是在大学毕业后就进入顺驰,跟着老孙几度沉浮,不离不弃。2015年开始,他执掌融创西南区域,甚至一度传言是孙宏斌的接班人。

那个“左手王健林,右手贾跃亭”,桀骜不驯的地产狂人,苦心孤诣缔造的地产王国正面临崩塌。

债权人逼债、购房者要房,投资人亏惨、员工停薪、四方围剿,孙宏斌压力山大。

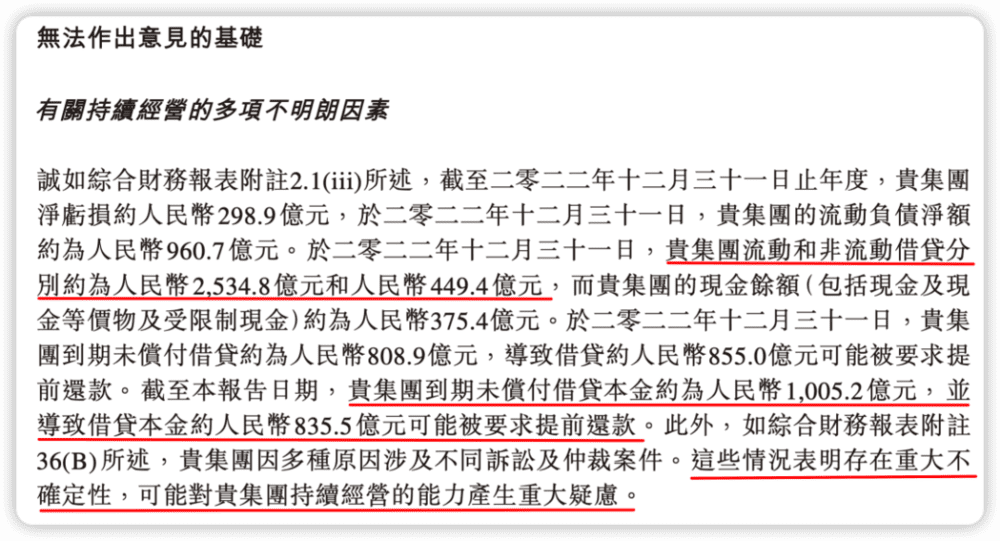

对于债务重组,老孙拿出了诚意,但债转股还得看资本市场的脸色。目前,境外债重组只是迈出第一步,不确定性仍存;对于2022年度业绩,核数师也表示对公司的持续经营无法做出审计意见。

放眼中国商界,能三起三落的巨子少之又少。而如今,融创好像又变成了2006年的顺驰,走到了生死交织的十字路口,孙宏斌再一次东山再起的可能性愈发渺小。

无论是置之死地而后生,还是残喘之后滑向深渊,融创都已进入了倒计时阶段。

一、劫后余生?

在14家房企股票还处于停牌阶段,融创率先复牌,孙宏斌为的是向外界传达一个信息——融创没有“躺平”,融创还活着。

但股价一天就腰斩,除了补跌的因素,更说明投资者对融创的未来毫无信心可言。

不过,相比隔壁的恒大,山西商人孙宏斌还有些血性。自危机爆发后,孙宏斌“押上自己的身价和信誉”,为一笔40亿元的债券提供无限连带责任。还自掏腰包,免息贷款35亿港元给公司。

3月29日的债务说明会上,孙宏斌开场自我问责,他表示:融创当下的问题,“更重要的还是我们自己造成的。”

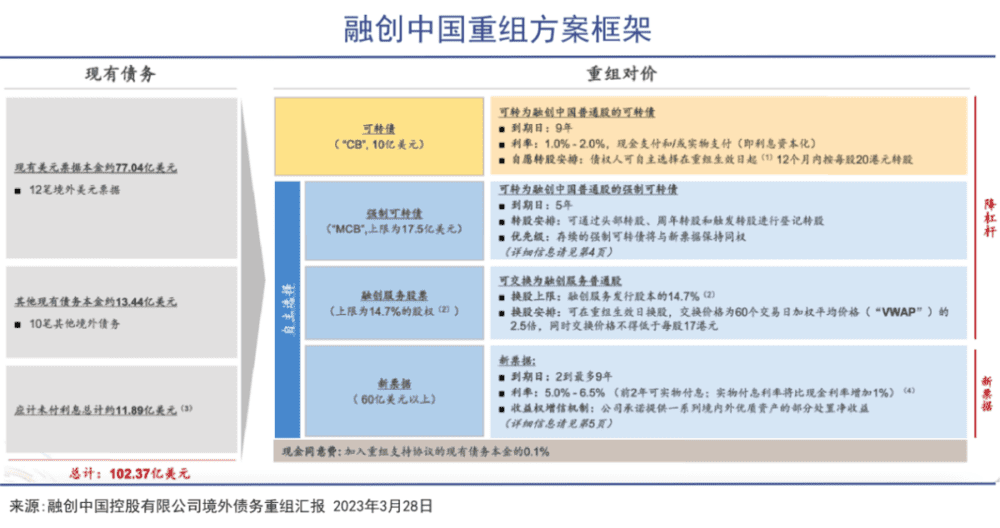

而在前一天公布的债务重组汇报中,融创对12支境外美元优先票据,以及其他10笔境外债务等,共计102.37亿美元(703亿元)提出了一个解决方案。

路径一:债转股,将至多四成多的债务转为股份,包括融创中国,以及最多14.7%的融创服务的股权。

路径二:展期,用时间换空间。变更为展期两年至九年的新债。

这其中,最为关键的就是转股定价。如果转股价过低,将损害股权投资者收益;如果定价过高,损害债权人利益。

根据方案,融创中国可转债的转股价为20港元/股,强制可转债的转股价根据转股时间各有不同,融创服务的换股价为不低于17港元/股。

停牌前,融创中国股价为4.58港元,4月14日收盘价只有1.89港元,融创服务为3.52港元。

也就是说,以当前的价格,债转股极不划算。融创此举,相当于将债权打折股权化。而如果转股后债权人选择抛售,那么必将对其股价造成重创。近期,小摩就发布报告,给予融创中国“减持”评级,目标价仅为1港元。

只是债权人也无可奈何,完全是弱势地位。类似当年海航破产清算,债权人据说仅收回了1%的利益。

二、利剑高悬

即便融创渡过了生死关口,短期最为头疼的债务重组落地后,长期实现经营稳定,才是孙宏斌长久需要思考的。

债转股外,转换成的新票据,分别于重组后的2年至9年到期,且融创有权选择将到期日延长1年。这也意味着,如果债务重组方案通过,融创三年内将无刚性还款(境外债)压力。

境内债方面,2022年底,在以广州文旅城、重庆江北嘴A-ONE、温州翡翠海岸城等多处资产作为展期偿付保障的条件下,融创完成了160亿元境内公开债重组工作,平均展期3.5年。

也就是说,倘若境外债方案顺利通过,对于上述债务,融创还有三年喘息的时间窗口。

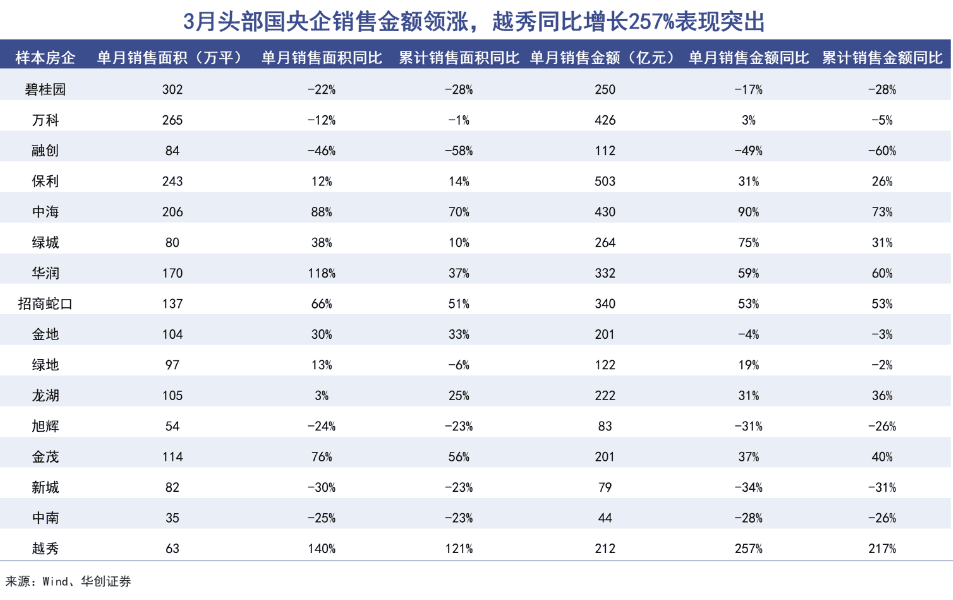

但三年重回正轨,难度不小,况且房地产已经进入发展瓶颈期,央企地产商正在凭借信誉、低资金成本逆势抢占更多市场份额。

而暴雷房企们信誉坍塌,除了“保交楼”任务外,新房销售的水源正呈现断崖式下跌。

销售额是房企的粮仓。2022年全年,融创中国的合同销售金额约为1693.3亿元,只有2021年的三成;今年前三月,销售额292.7亿元,同比暴跌60%。

粮仓日渐枯竭,还靠什么转化为营收和利润?就算加上合营、联营公司,其2022年的毛利率才7.2%,如此孱弱的盈利能力,融创如何让债权人相信它能还得起钱?如何让投资人相信它东山再起?

如果说,销售额是融创的增量价值,那么土储和现有项目就是融创的家底。土地就像房地产生产链条上的原材料,但土储又像一团棉絮,表面看极为庞大,但背地里良莠不齐。

根据公告,融创截至2022年底土储1.3亿平方米,权益货值高达1.41万亿元,这还是处置了多笔资产,总计回笼300亿元之后的结果。

通过前些年的疯狂“买买买”,融创手里头确实不乏优质资源,这也引得四大AMC投来橄榄枝,先后为上海董家渡、武汉桃花源等投入资金,累计超200亿元。

但上述这些资金只能是杯水车薪,房企爆雷后,通用做法先是兜售资产变现,接盘方会在筛查尽调后,尽可能以低价选择优质资产。

土储这个“黑匣子”被买方大肆搜刮一番后,留下来的资产质量只会更差。

而且,融创的销售均价自风险暴露后持续下滑,公司折价去库存的意图十分明显。

2021年,合同销售均价还有14420元/平方米,一年后下降到13180元/平方米,今年一季度再度下滑到13090元/平方米。量价齐跌,盈利空间更加逼仄。

到2022年底,融创账上的现金只有375.4亿元,其中受限制资金就高达259.4亿元。而另一边,短期债务就有2534.76亿元之巨。即使扣除成功重组(假设)的百亿美元境外债及160亿元境内债,还有1677亿元之多。

最新数据显示,融创到期未偿还借贷本金1005.2亿元,导致835.5亿元可能被要求提前偿付。千亿债务压顶,所以即便海外债务重组落地,融创仍旧利剑高悬。

三、王国崩塌

相似的一幕又一次在孙宏斌身上上演。

联想内讧-顺驰湮灭-融创危机,耳顺之年的孙宏斌经历一生的大起大落,又重新陷入新的危局。

“一家企业的经营风格就是其执掌者性格的延伸。”这句话在融创的发展历程中,体现得淋漓尽致。

孙宏斌是不可多得的商业奇才,他是柳传志口中“一眼就能把产业看穿的人”。为人豪爽,性格直率,言语坦诚,他身上有百年晋商重信义讲情谊的风骨,但也充满了地产草莽时代的不羁和狂躁。

他的性格和地产野蛮生长的大时代完美契合,豪赌成就了融创昔日之辉煌,也造就了如今之境遇。

孙宏斌三起三落,总是想在最短时间证明自己的能力,他对成功有近乎偏执般的追逐。

绿城、佳兆业、雨润、乐视、万达……当看到朋友有难,他第一时间出面解救。却因为操之过急,导致绿城和融创的交易折戟,收购佳兆业、雨润亦是如此。对王健林的慷慨解囊,最终也成为狂飙中的负担。

崛起-沉沦-东山再起,孙宏斌一生难以逃脱自己的“宿命循环”。

2022年12月30日,久未公开露面的孙宏斌出现在融创的官微信息中,人们发现他的头发白了不少,面容比过往更加消瘦,神情疲倦,不再意气风发,踌躇满志。

孙宏斌将融创的问题归结为自身,确实,在地产黄金期,融创是加杠杆、高周转、急速扩张的典型。

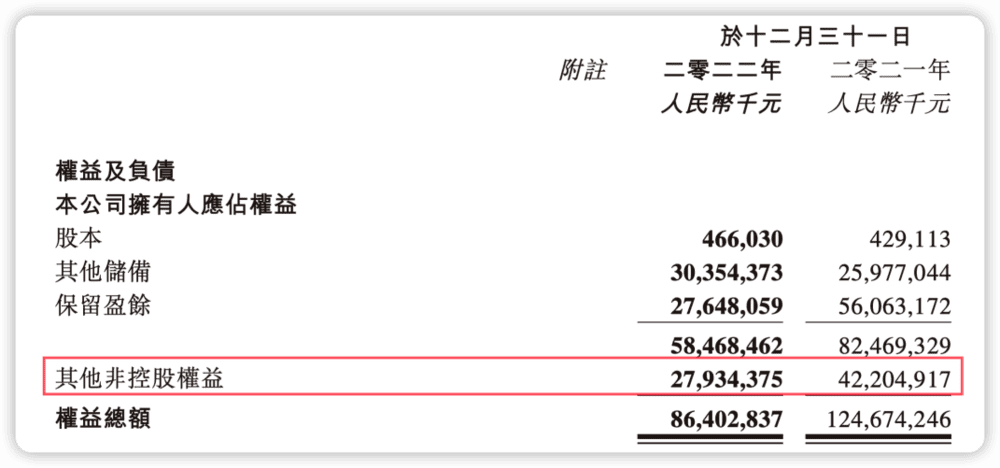

长久以来,外界对其巨额的资金来源充满质疑。而融创的手法之一就是通过联营企业“明股实债”的方法,隐匿债务。

翻阅财报可以发现,融创中国2021年上半年少数股东权益达到799.44亿元,占净资产比重高达38%。

而2019年,融创少数股东权益仅282亿元,一年半时间翻了1.8倍。通过这种巧妙的设计,融创暗渡陈仓,将债务风险“合理”地转移到表外但这样一来,债务警报并未消除。

融创中国2022年少数股东权益下降至279.34亿元,但其占净资产比重依然有32%。

这种方式,在地产狂飙时代可以靠高周转、资金快速运转得到化解,但在强调控周期时,最终会被揭开底牌。

除了债务危机外,融创内部也显露出风雨飘摇的迹象。迟迅、商羽的离任,以及此前传言的商羽失联,说明了其内部问题的严重性。

据壹地产消息,两大功臣出走,还引发一批骨干离职,比如原融创西南区域营销中心总经理和副总经理也先后失联,原因可能涉及销售违规;商羽的左膀右臂,融创原云南置地公司总经理吕锋也辞职了。

高管失联出走,牵扯出这家地产王国黑暗面的冰山一角,有些甚至老孙自己都不一定知道。

目前看,融创已经公开的问题就足够令人惊愕,那些隐匿在冰山之下的风险,更有可能给投资人以更多意想不到的打击。

四、写在最后

融创2021年中报业绩会上,孙宏斌还信心满满,他直言,尽管大环境变差,但融创没有问题。

谁曾想,不到两年的时间,融创就从巅峰跌落,曾经的中国房企四巨头之一就此掉入泥潭。

对于孙宏斌和融创而言,如今最大的难题在于,挽回损失的信誉。

但在暴雷、项目停工后,如何让债权人、投资人、消费者、供应商、员工再信一次?在一场前所未有的逆风局面前,即便是能一眼把产业看穿的孙宏斌,也没能给出令人信服的答案。

本文来自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:谢泽锋,编辑:杨旭然