曾经牛气冲天的量化私募巨头们纷纷开始道歉。

因为春节前的惨烈净值回撤向投资者道歉,多家百亿量化私募在短短一周内遭遇了10%以上的超额回撤,灵均、世纪前沿、杭州龙旗等机构在节后紧急发布产品运行说明,对此事件进行复盘和反思。

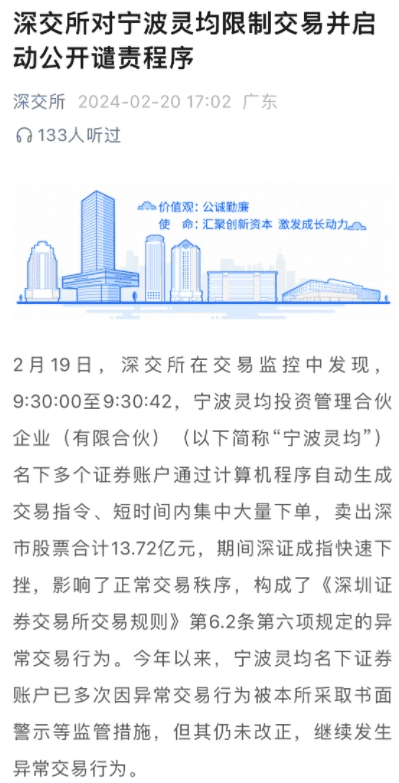

因为异常交易向监管部门和投资者道歉,2月21日凌晨宁波灵均发布公告,对在2月19日开盘巨量卖出所造成的负面影响致歉。而在此之前,沪深交易所已对灵均采取限制交易措施,并启动予以公开谴责的纪律处分程序。

回想去年下半年,各大量化私募还在激情驳斥股民关于“量化做空”的指责,表示自己交易量大、投资回报率高、价值发现能力强,是支持A股发展的重要力量,如今却“放软身段”,开始虚心接受投资者的批评和市场环境的教育了。

量化交易神话的泡沫破碎,是2024年伊始投资市场上最重磅、影响最为深远的事件之一。而普通投资者们更加关心的是,量化遭遇重度监管之后,资本市场的投资生态将如何演变。

一、巨幅回撤

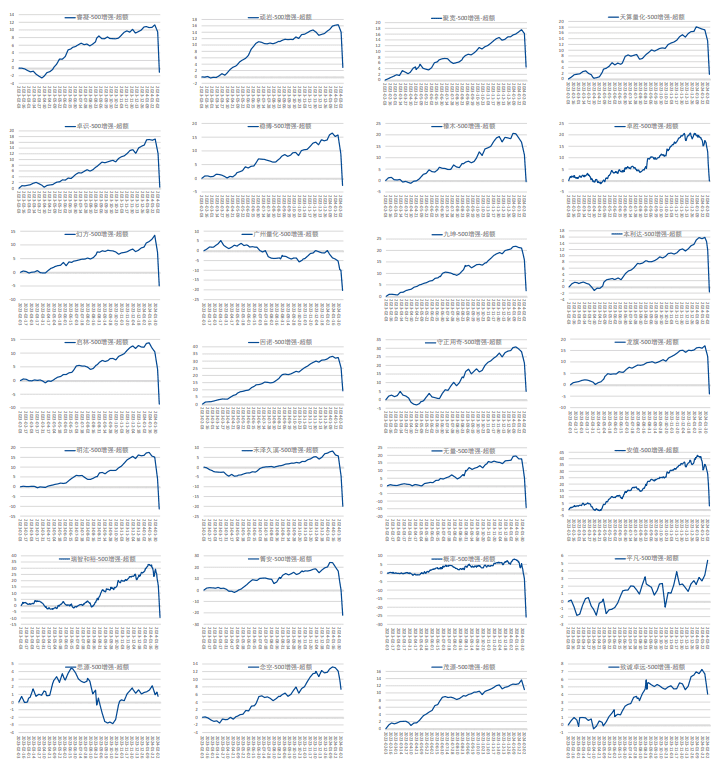

量化私募在中国发展到2022~2023年时,终于开始以远高于其他公募私募的业绩备受关注。2023年在业绩排名前十位的百亿级证券私募中,有8家机构采用量化策略,而在排名前20位的百亿级证券私募中,有15家为量化私募。

2023年,国内股票量化多头私募产品平均超额收益率为13.74%,沪深300、中证500、中证1000三类量化指增策略产品的超额收益率分别为8.57%、12.00%、16.55%,量化中性策略因能对冲市场贝塔风险和投资组合风险,表现也较为优秀。

然而到了今年,量化私募的业绩表现画风突变。

来源:某券商周报

Wind数据显示,截至2月20日已有数据的4800余只量化型私募基金,自2月以来平均亏损3.42%,其中出现回撤的产品比例超过三分之二。至此,量化型私募基金今年以来的平均亏损幅度为8.07%,亏损产品占比超过85%。

即使是神神秘秘、想买也买不到的量化大厂自营产品和量化DMA策略产品,亦损失惨重,部分自营亏损高达20%~50%,就连一些只是想赚个手续费、通道费的券商也受到波及。

有人嘲笑道,量化私募终于可以重走一遍主观多头们的心路历程了。

公募私募的权益类产品也曾经风光过,那时大家在价值投资信念的指引下抱团买入白酒股、医药股,结果就是A股走了“喝酒吃药”的大行情,不管基民收益如何,管理人反正是赚得盆满钵满。

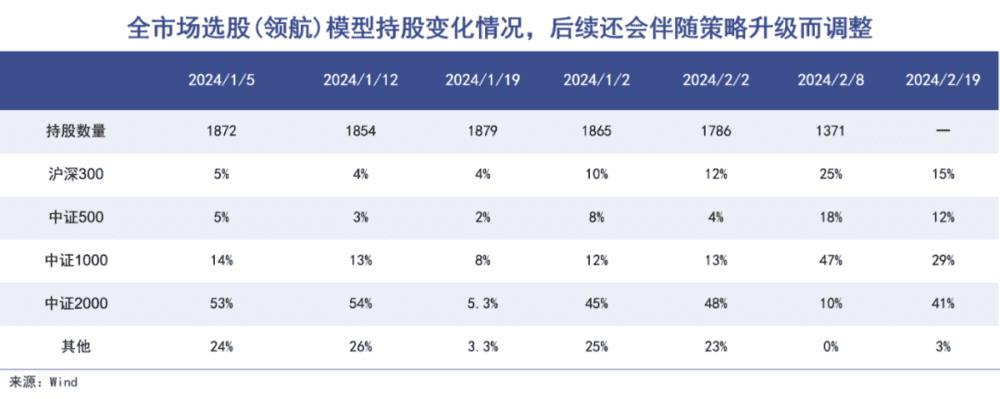

公募基金玩过的把戏量化私募一样会玩,利用去年的小盘股结构性行情,不少DMA产品带着2~4倍的杠杆抱团交易微盘股,“亮眼”的业绩还引发了各家券商的研究和布局。

微盘股买的人多了,从统计学的角度来看似乎还真有投资价值,即便很多人的常识里知道微盘股的行情不可能、也不应该持续下去。

量道投资合伙人李喆腾指出,“很多量化管理人,并非主观去追逐微盘股,他们也是因为市场通过数据不断地给机器学习模型反馈,逐渐增加选入微盘股的概率,最终才越买越多。”

但谎言说一千遍也不会成真,量化大厂的自营和DMA产品通过加杠杆做多微盘股,配以对冲中证500股指期货,结果撞上节前中证500指数大涨,期货空头损失惨重,微盘股崩塌,股票多头又是暴跌,最终损失惨重。

同时暴露的还有量化私募赛道拥挤的问题。从更早集中爆雷的雪球到如今的微盘股和DMA策略,量化私募吸引来的热情总是一窝蜂地涌入同一策略,拥挤交易的结果不仅是套利空间少了,还会加剧价格波动、扭曲和风险集中。

等到极端行情发生时,雷同的策略、高位的因子拥挤度、不完善的风险预案只会引发踩踏事故般的资金出逃和净值回撤,此时无论是否人工干预都是错。

正如某头部量化私募在产品运作说明中反思的那样,后面该做的是持续优化策略模型的细节,坚持自身对风控的要求。

二、大改策略

就在量化私募们忙着解释回撤原因、安抚投资者情绪时,灵均因异常交易被沪深交易所处罚一事,又给了量化私募们一记当头棒喝,让部分从业人员甚至直呼这是量化的“至暗时刻”。

本次灵均被处罚,主要是因为其在一分钟内卖出25亿元股票(当天两市交易金额500亿左右),期间上证成指、深证成指快速下挫。交易所显然将这种高强度的卖出交易视作对股指有负面影响的重要抛压力量。

这也是去年9月程序化交易新规出台后,交易所首次落地处罚决定,并表示将以六大举措持续加强对量化交易,特别是高频交易的监测分析,进一步压实证券公司客户管理责任,完善与证券业协会、基金业协会的自律管理协作机制等。

从国际经验来看,境外市场普遍对量化高频交易实施更为严格的监管,毕竟从本质上来说,这还是掩藏在计算机皮下的投机行为。中国也有必要从国际市场监管实践中吸取经验教训,以防范对市场秩序造成负面影响。

虽然很多量化私募并不是靠高频交易取胜的,但是灵均被处罚还是给了业内机构新的启示,即通过计算机和策略模型控制多个账户执行交易操作时,要更多地考虑到对市场的影响,做到平滑交易、均衡交易、减少冲击市场。

已有头部量化私募向媒体表示,看到灵均被处罚的消息后“连夜改策略”,初步计划是把一些特定时间段的交易频率作出改变,以降低触发买卖频率。在经历了市场波动和监管升级之后,调整策略已经成为了量化私募的当务之急。

毕竟量化私募需要具备快速适应市场变化的能力,限制高频交易可能会降低量化私募对市场波动的敏感度,不能很好地捕捉市场中的微小价格差异,减少策略的有效容量,导致策略在较大规模资金下的表现下降。

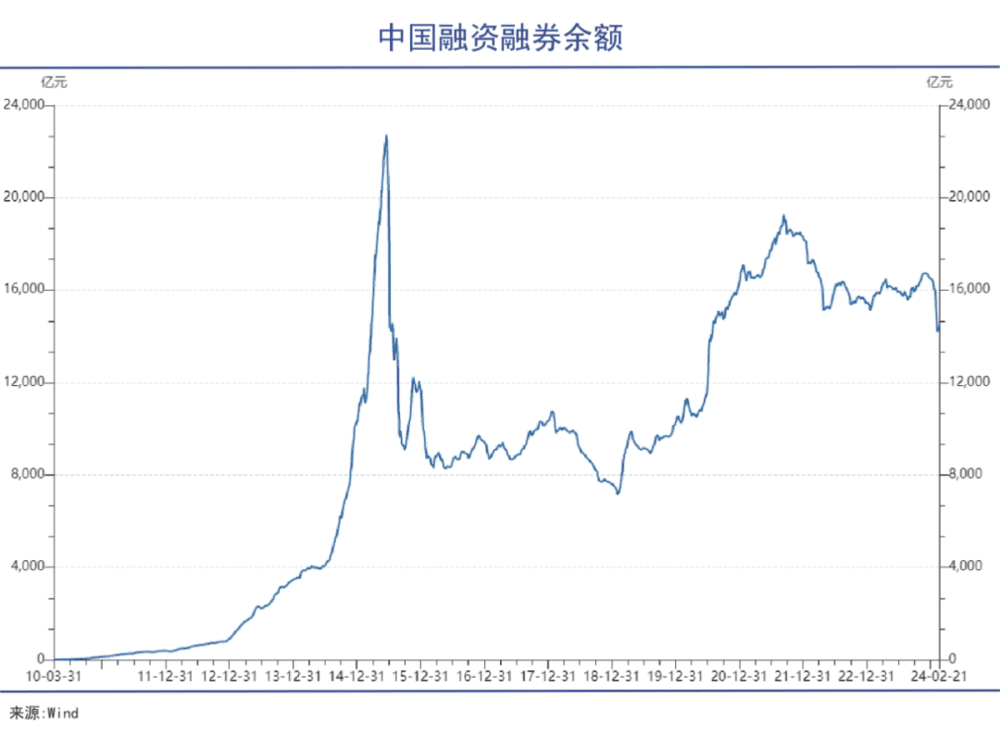

加之春节前公布的融券新规,即暂停新增转融券规模、严禁向利用融券实施日内回转交易(变相T+0交易)的投资者提供融券、将依法打击利用融券交易实施不当套利等违法违规行为等,对量化高频多空策略的影响也很大。

考虑到政策出台前A股市场行情的极端动荡与投资者人心惶惶,不利于体现投资公平的融券T+0被明文禁止基本符合业内预期。

虽然全市场被量化用于T+0交易的融券规模预计大概在200亿~300亿元之间,但随着监管新规落实,无论是券源出借方、融券借入方还是做撮合的券商等中介机构,三者的交易需求都会被抑制,现阶段融券业务规模已处于相对低位。

限制融券和做空之后,没有空头做对手方,很多多头也不会建仓,从而限制不少策略的发展空间,比如像量化中性策略这种受影响不大的策略,也将面临成本上升的困扰。

即便是从保全自身获益的角度考虑,量化私募也不得不开发新策略了。

三、新的秩序

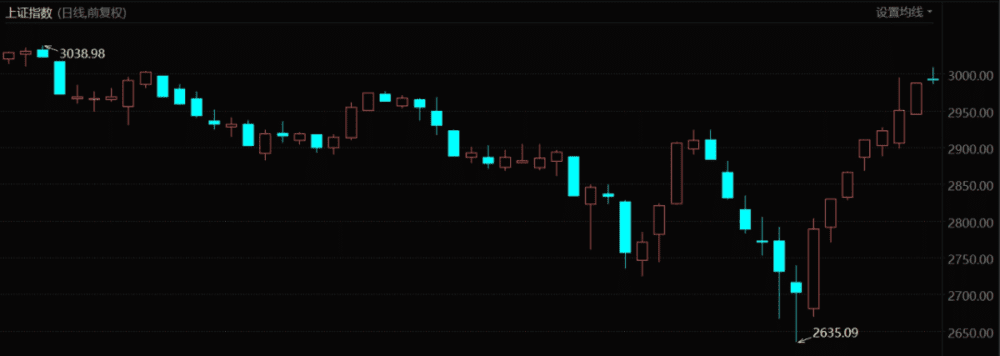

与量化圈的愁云笼罩不同,A股大盘最近走出了七连阳,截至2月22日,上证指数接近收复3000点大关,深证成指收复9000点大关,沪深300更是8连涨,创下年内最高收盘点位,并直指3500点。

强势反弹成为许多股民的主观感受,但是A股这一段时间的风波果真平定了吗?

上证指数表现(自2023年12月至今)

之前看似是“雪球-中性策略-指数增强、DMA”连环暴雷引发了指数和个股剧烈下跌,但表象背后的根本原因是前期市场风格的极致演绎,和多类量化策略的高度同质化引发的流动性风险。

长期以来,量化私募的业绩表现高度依赖价格和成交量,选股模型雷同、忽视基本面已成顽疾,与国外同样名称的策略相比,模型设置的内核也发生了异变。

以中性策略为例,欧美资本市场讲究“beta中性”,指一个投资组合的beta系数为0,即该投资组合的收益率不会受到市场整体波动的影响。国内却基本是买小盘、空大盘、beta和风格暴雷很大的假中性,最后翻车也就不难理解了。

不过随着大盘回暖,中证2000以下的小市值品种开始止跌反弹,这很可能意味着小市值赛道的拥挤度正在降低,流动性风险也有望解除。就像一场踩踏事故,拥堵点一旦被疏通,那么这个通道还能供人正常行走。

甚至有业内人士认为,之前的极端行情必然会打爆掉一些量化产品和私募,正好让这个原本已经有点拥挤的赛道腾挪出些套利空间。量化行业在经历了此次震荡后,预计将面临重新洗牌,行业未来发展机遇与挑战并存。

对正在考虑是否赎回量化私募产品的投资者来说,也许可以让子弹再飞一会儿,看看净值能否修复。

毕竟在这次的量化风波中,也有部分量化机构控制住了回撤。

那些没有出现大幅回撤、赢得投资者信任的量化产品管理,有机会成功过渡,重新定义什么是超额收益、如何发掘超额收益,一边继续调整模型一边寻求发展机会。

还有些管理人会因为做资管和财富代销的性价比低,加之这波行情可能会重置代销进程,重新回归自营,反而避免了量化私募产品规模过度膨胀,加剧市场波动。

最后让我们跳出这一轮股市风波和量化交易,从周期的角度看待行情变化,便不难发现,股市里没有谁能独领风骚、也没有只胜不败的神话,所有的投资者和从业者都要永远对周期的力量心怀畏惧。

本文来自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:小卢鱼,编辑:杨旭然