本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:边疆塞外,头图来自:视觉中国

2月的美元,没想到会如此之强。

从2月初的100.8到现在突破105,短短19个交易日大涨近4%。而非美货币陷入了集体贬值趋势中。其中,欧元跌4%,现价1.05,日元跌5.8%,现价突破136。

美元会不会二次冲顶,会不会再来一次“大收割”?

一

本轮美元大反弹,有4个重要时间点。

2月3日。美国劳工部披露,1月新增非农就业51.7万人,远超市场预期的18.5万人,为2022年7月以来最高,前值修订后为26万人。其中,休闲酒店、教育医疗等非周期性行业仍是新增就业的主要来源,两者贡献了约23万,约占总量的50%。

失业率方面,1月仅仅为3.4%,创下为1969年以来的新低,劳动参与率也继续抬升至62.4%。平均时薪同比增长4.4%,略高于预期4.3%,低于前值的4.6%,凸显出美国劳动力市场的韧性与粘性。

决定美联储货币政策有两只手,一个是就业,一个是通胀。就业数据异常火爆,也代表着通胀粘性会比较大,也自然会影响美联储加息的节奏。2月3日到6日,美元指数2个交易日累计大涨近2%,开启本轮反攻大势。

2月14日。美劳工部披露公布CPI数据。1月CPI同比增长6.4%,超过预期的6.2%,相较于12月份仅仅回落0.1%。环比来看,涨幅从上个月的0.1%扩大至0.5%,创下去年10月以来最高。分项来看,1月服务价格环比大涨0.6%,带动CPI环比上涨0.37%。其中,房屋租金是重要推手,1月主要住所租金以及自有房租金环比上涨0.7%。

2月16日。美劳工部披露公布PPI数据。1月同比增长6%,远超预期的5.4%,前值为6.2%。核心PPI同比增长5.4%,超过预期的4.9%,前值为5.5%。环比来看,PPI增速高达0.7%,创下2022年6月以来新高。

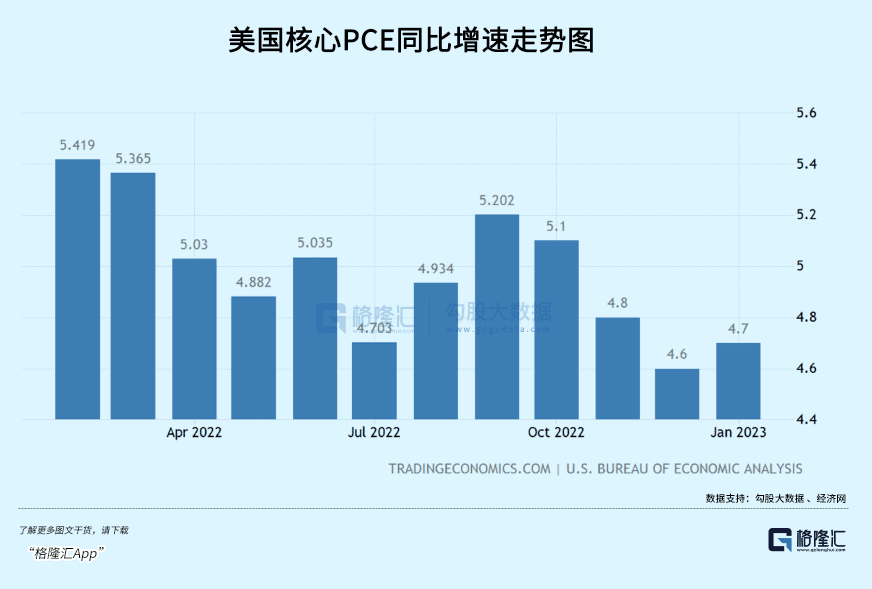

2月24日。美国商务部最新数据显示,美国1月PCE物价指数同比上涨5.4%,远超预期5%,前值5.3%。剔除波动较大的食品和能源价格后,美联储更看重的通胀指标——核心PCE物价指数1月同比上涨4.7%,预期4.3%,前值4.6%,其中消费者支出创2021年以来最大增幅。

PCE指数颇为关键,1月份相当于直接逆转了过去3个月连续下降的势头,且远超市场预期。不同于CPI看重住房和食品,PCE是美国商务部下的经济分析局给出,更加看重消费者支出。其中医疗等消费占比权重较高,覆盖消费项目也更为全面,被市场认为最贴近真实通胀水平的数据。因此,美联储货币政策相比CPI更加看重PCE。

这期间,圣路易斯联储主席布拉德(James Bullard)、克利夫兰联储主席梅斯特(Loretta Mester)等人纷纷出来惊吓市场,不排除3月份加息50个基点的可能性。

几个重要数据披露,叠加美联储官员出来持续向市场释放“鹰派”立场,共同导致了美元指数的大反弹。各大市场开始定价交易本轮美联储加息终端利率更高,且维持高利率时间更长的逻辑。目前,联储利率掉期现在定价政策利率将在2023年7月达到5.45%峰值。

利率市场认为,美联储下个月会议加息50个基点的风险正在上升。与3月22日会议相关的OTS合约暗示加息33个基点,即有28%的几率加息50个基点。

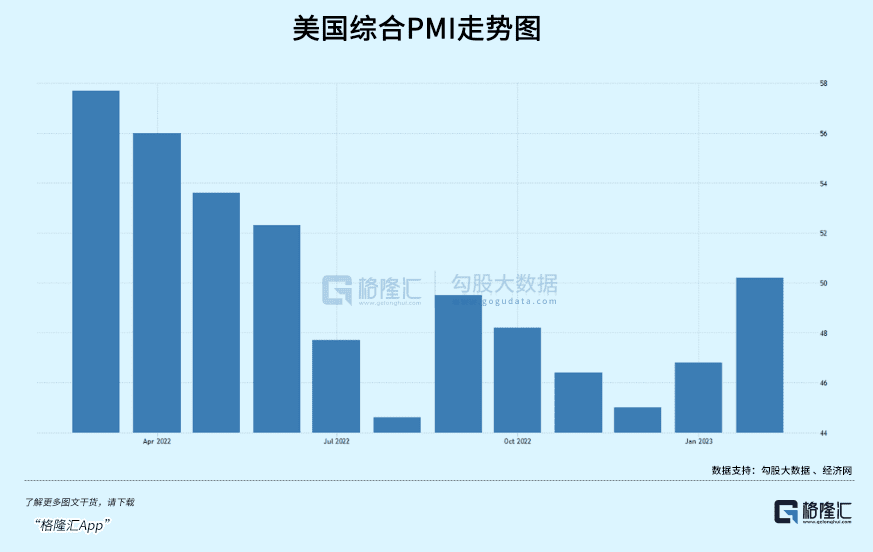

此外之外,美国经济相对韧性的表现也给美元指数提供了不少上涨动力。2月21日数据,2月美国综合PMI指数攀升至50.2,创下8个月以来最高。其中,服务业PMI初值为50.5,高于市场预期的47.3,创下2022年6月以来新高,也是6个月以来首次站上50荣枯线上方。制造业PMI录得47.8,高于上月的46.9和市场预期的47.2。

2月24日数据,消费者信心指数终值为67,超过市场预期的66.4。这已经是连续第3个月攀升了,位于2022年1月以来的高位水平。另外,1月份美国的消费支出飙升1.8%,这是自2021年3月以来的最大增长,远超预期的1.3%。要知道,消费占美国经济活动2/3以上。

此外,美元指数在前3个月大幅暴跌10%以上,技术层上也存在反弹动力。2月份美元大涨,占据了天时地利人和。

二

全球金融市场的交易预期,随着美国重要数据的变化而发生变化。接下来,美国通胀会继续呈现高粘性,还是通胀未来又会重新回归到快速流畅的下降通道中来?美国经济会出现如市场目前讨论热烈的“不着落”状态吗?

中国央行在2月24日发布的第四季度货币执行报告中,也给了我们诸多观察国内货币政策权威人士如何看待这些问题的视角。

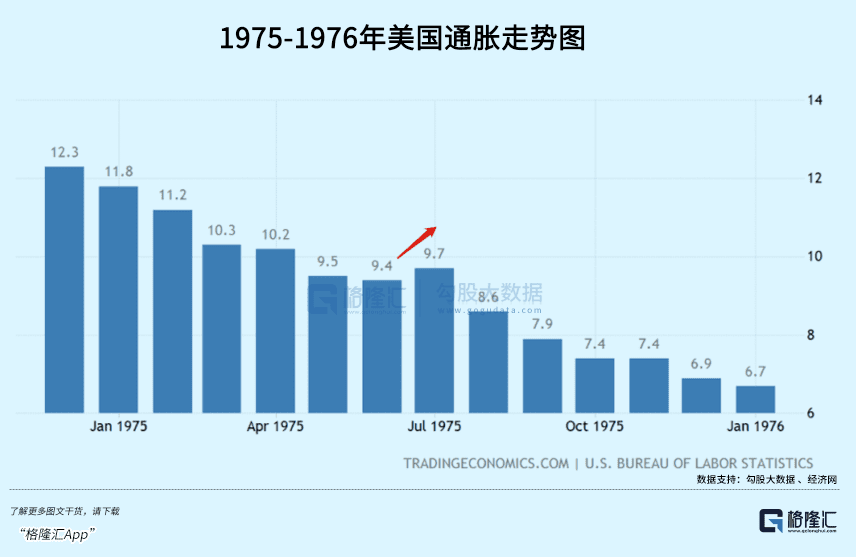

央行认为,海外高通胀回落的幅度和速度存在不确定性。从上世纪 70 年代两次石油危机导致的高通胀经验看,通胀自高位回落是一个缓慢过程,时间均在 1 年以上,且很可能出现波折和反复。

详细拆分看,1973年~1974年,美国通胀持续暴走,从3.6%飙升至12.3%。为了遏制恶性通胀,美联储从1973年初开始大幅加息,一直到1975年7月。随着加息的推进,通胀于1975年初阶段见顶回落,1975年末降低至6.7%。中途确实有过环比继续波折上升的情况。

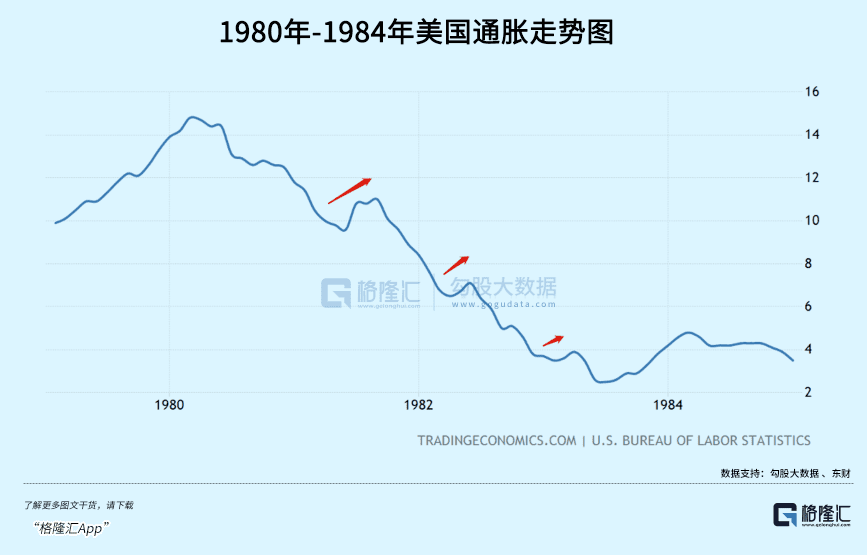

不过,美联储因为经济走弱压力,过快开启降息节奏,通胀因此没过多久卷土重来。1977年4月,通胀已经从1976年末的4.9%攀升至7%。盘整了小半年之后加速起飞,1978年末已经高达9%。1979年二次石油危机爆发,美国通胀再度失控,最高的时候飙升至14%以上。对此,美联储暴力加息至20%,通胀大幅走弱,回落过程远超1年,且中间也有不小波折。

央行在报告中还提到,当前,国际能源等大宗商品价格仍受地缘冲突扰动,全球供应链压力总体有所缓解,但还面临部分国家供应链近岸化、友岸化等保护主义措施的挑战。

在我看来,倘若俄乌冲突继续加剧,那么今年大宗商品市场可能会有反复。近日,普京在俄乌冲突一周年之际发表了国情咨文,称在战场上战胜俄罗斯是不可能的。紧接着,拜登突访基辅,并宣布持续援助乌克兰,对俄罗斯针锋相对。两者对垒,春季攻势有些蓄势待发的意味。如果俄乌局势朝着大规模升级方向走的话,将对美国通胀形势造成额外重大干扰。

央行认为,全球经济下行压力加大。除了地缘政治冲突、能源短缺、通胀高企外,货币政策收紧对经济下行也有影响,主要发达经济体快速加息的紧缩效应具有滞后性和累积效应,对全球经济增长的拖累可能超出预期。

美国当前一些经济数据回暖,市场开始期待“不着落”——不仅不会衰退,还会起飞。如果朝着这个方向走的话,通胀会很有粘性,美联储的加息之路可能远非要结束,其实对于更加依赖流动性的股票市场更为不利。

其实,美国经济目前因为高通胀多有“虚胖”成份。我们看制造业PMI已经连续4个月位于荣枯线以下。此外,美国房地产市场持续疲软。1月份成屋销售年化总数仅为400万套,是2010年10月以来最低水平。这已经是连续12个月下降,是1999年以来持续时间最长的一次。

此外,作为美国房价最高的地区之一,旧金山湾区9个县的房价中位数环比下跌8%,同比下跌17%,较2022年3月巅峰下跌35%。放大到全国看,房屋总价值在去年下半年下降了2.3万亿美元至45.4万亿美元,降幅高达4.9%。这次2008年次贷危机以来的最大跌幅,当时房价半年下跌了5.8%。

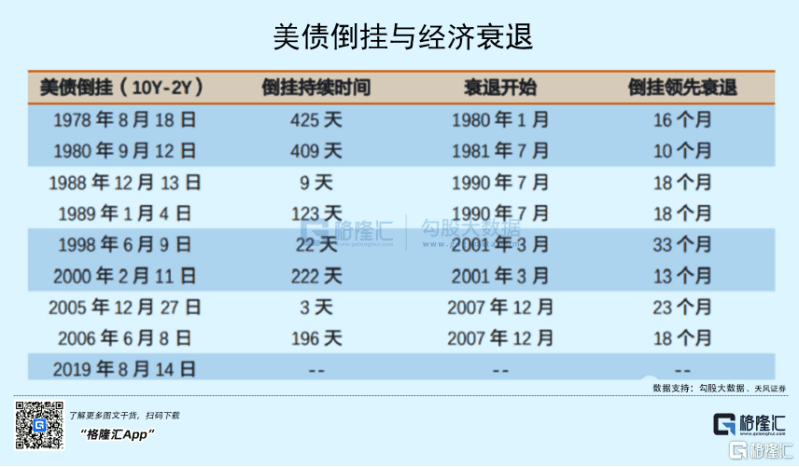

此外,2年期10年期国债收益率持续的深度倒挂并没有引起市场足够的警觉。当前,两者倒挂幅度高达90个基点,继创40年来最深的倒挂幅度,远超2001年以及2008年。

以史为鉴,自从1990年以来,两者倒挂过28次,其22次均准确预测了衰退的到来。这一次,两者倒挂的时间已经超过半年有余。从逻辑层面上,本轮加息非常之激进,且紧缩效应会有滞后性与累积效应,美国经济下半年陷入衰退的可能性还是比较大的,无非是深浅问题,“不着落”是极小概率事件。

这里面会有与当前主流市场的预期差,也孕育着一些机会。

三

过去美元加息周期,引爆了数次危机,包括阿根廷债务危机、日本泡沫破裂、亚洲金融危机、互联网泡沫破裂、拉美债务危机、2008年次贷危机等。而每次大的加息周期,往往也伴随着重大的地缘政治危机。

近日,据央视新闻,此前爆料美国炸毁“北溪”管道的美国资深调查记者西摩·赫什日前在爆猛料称,美国情报界早在2021年底,也就是俄乌冲突爆发前,就制定了炸毁“北溪”天然气管道的计划,是美国总统拜登下令炸毁。

这是一场精心准备的收割大戏?

不管是真的是因为通胀而加息,还是说背后有更为深层的为财富“收割”加息,美元在本轮加息周期中极具攻击性,一度将欧元与日元逼上梁山。2023年,谁又会是最大的加息牺牲品?

印度?越南?日本?欧洲?

华尔街在1月份基准狙击了印度股市。自从美国兴登堡研究公司指控阿达尼旗下公司存在会计欺诈以及股票操纵后,短短1个月时间之内,阿达尼旗下10家公司市值蒸发了60%,高达1450亿美元,印度首富身价也因此缩水了790亿美元。

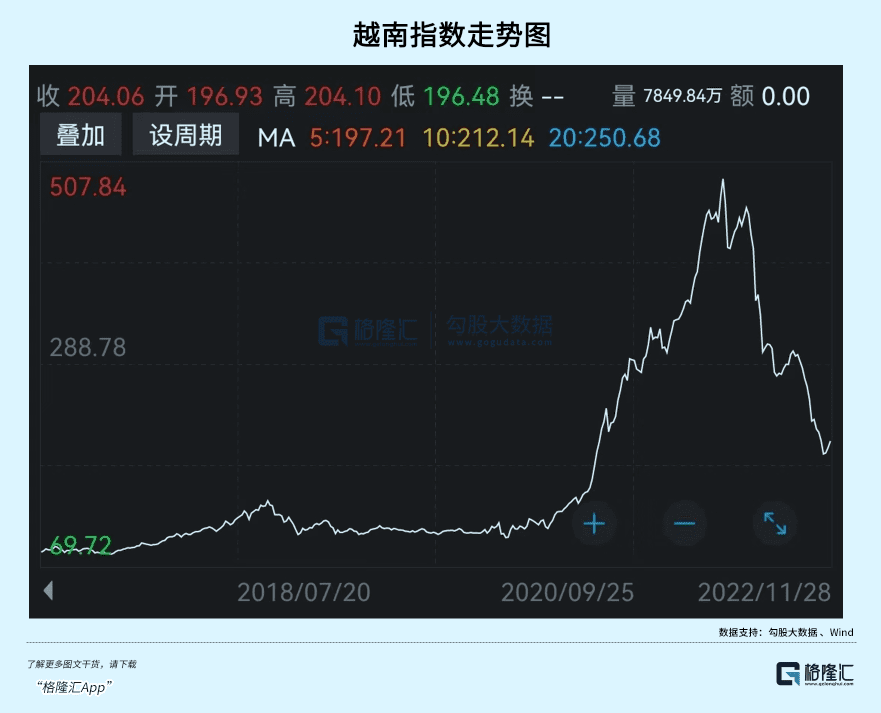

收割小小的越南不在话下。越南指数在2021年夺得全球涨幅榜第1之后,短短1年有余,从高位回撤超过59%,最大跌幅更是高达66%。

针对日本,重点在债券市场以及汇率市场。2月22日,日本10年期国债收益率触及0.505%,连续第二个交易日突破日本央行0.5%的目标上限,达到1月18日以来的最高水平。而日本1月通胀创下41年新高,到底放弃不放弃YCC,开启加息之路?

欧洲继去年英国养老金、瑞士信贷大雷之后,现在似乎一切相安无事。但债务危机始终是萦绕在上方的风险。意大利10年国债收益率又回到4.4%的高位水平。

打破国际金融市场的平静,美元是一切的关键。美元再次暴涨起势,一定不是什么好事。

近期全球股市频频异动,国内市场也是暖风频吹,行情还能涨吗?投资机会在哪?风险又在哪?

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:边疆塞外