本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:人神共奋,头图来自:《赌神2》剧照截图

一、“100-20”规律

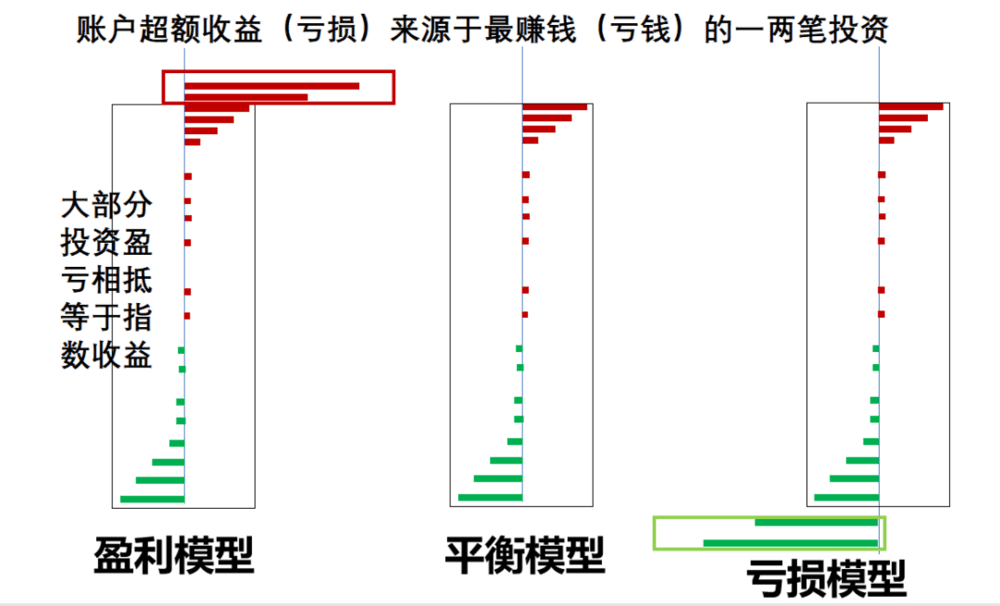

经常复盘过去一段时间交易纪录的投资者,一定有一个体会,账户盈利和亏损都是由赚得最多或亏得最多的一笔或几笔构成,具体几笔与持仓分散程度和持股周期有关。

这是比二八原则更残酷的“100-20”规律:

100%的超额收益(亏损)来源于20%的交易额,其余大部分交易都是盈亏相抵和指数差不多,除非是超短线交易或者是量化基金,基本上每个人都是如此。

让你达成年度收益目标的交易,就是那么一两笔,让你无法实现目标,也是因为那亏损的一两笔。这一两笔投资,就是平时说的“胜负手”。

虽然大部分投资到一定时候,你就意识到它不是“胜负手”,但事先你并不知道,所以你的大部分投资决策都要以“胜负手”的心态谨慎做出。

理解了胜负手与最终收益的关系,就可以让你建立一个最基础的选股标准:假设你一年的收益目标是15%,假设大盘今年上涨5%,那么,胜负手就要承担整个账户10%的收益。

假设你平时单支股票最大持仓为年平均四成仓,假设每笔持仓一年,那么符合收益目标的选股,有以下的标准:

1. 让你只敢上年平均20%仓位的股票,但一年预期收益率为50%;

2. 让你敢上年平均三成仓位的股票,一年预期收益率为33%;

3. 让你敢上年平均四成仓位的股票,一年预期收益率为25%

如果账户超额收益由盈利最高的两支股票决定,那这个预期收益率的要求就减半,以此类推。

这个基础选股标准包括两个最简单的约束条件:好的投资,要么让你敢上仓位(巴菲特的苹果),要么预期收益率高(博困境反转)。

首先,我们要解决一个问题,什么叫“预期收益率”?

二、如何计算预期收益率

很多人研究了公司,计算了业绩增速,估值合理性,觉得公司离目标价有一倍空间,就认为这是一个“一年能涨100%”的股票。

这个说法是错的,刚才只计算了这个股票最理想的情况下,向上的空间是100%,还没有考虑向下的空间,即:如果买入时设想的那些利好逻辑没有兑现,那股价会跌到哪里?

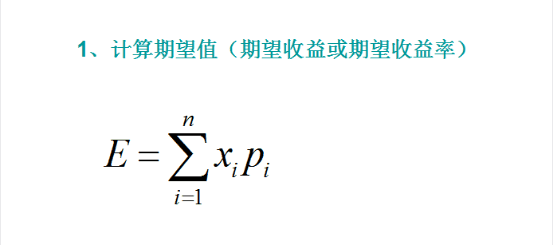

此外还要考虑向上和向下的概率,才能计算出预期收益率:

(向上空间*盈利概率-向下空间*亏损概率)/投入本金

假设股价10元,极限盈利和极限亏损为10元和-4元,概率各为50%,那么这笔投资的预期收益率为:(10*50%-4*50%)/10=30%

当然,这只是一个简化公式。实际投资中,在极限值以内,投资结果有各种可能,对应不同的概率,但作为个人投资者选股的标准,只计算极限向上向下空间,并认为胜率为50%,也够了。

计算预期收益率时要看向上空间和向下空间,实际上就是判断赔率。

三、赔率是一个极限

赔率的概念源自博彩,博彩的赔率之所以能够计算出来,是因为:

1. 结果就几个;

2. 每一个结果都是明确的概率。

但股票不是这样——

正如上面分析的,股票投资的赔率不是明确的结果,而是结果的极限,考虑的是小概率事件。即,在最好的情况下,能涨多少;最差的情况下,能跌多少?

极限向上空间,就是乐观情况下,所有的利好都兑现在业绩上,市场可能给予的最高乐观估值区间对应的目标价,很多券商研报都会给出,很多人觉得目标价太高,但这只是一个乐观的空间上限而已。

极限向下空间,需要判断如果你认为的那些利好逻辑都没有兑现,费用又花出去了,现在的产品又出现了问题,这种情况下,业绩大概在什么水平,近三年的历史中,这种情况下市场最差给什么样的估值水平。

从这一点可以看出,赔率是极限概念,是一个相对确定的可计算的值,相比之下,胜率是一个概率,是模糊的。所以计算赔率是整体投资过程中最关键的一环,需要你对投资对象了解以下几点:

1. 核心增长逻辑和主要风险点

2. 行业和公司过去几年经营的整体历程和趋势

3. 过去最好和最差的时期,经营的具体数据

4. 市场在不同阶段的看法,给出的极限估值

计算赔率更重要的作用是判断买入成本,如果你看好的标的赔率不够——这是好公司非常可能出现的情况,那你就可以算一算,要跌到什么价格,赔率就合适了。

那么,股票投资的胜率又是如何确定的呢?

四、胜率是一个标准

正如上面分析的,股票投资的赔率是结果的极限,因此可以被计算,但股票投资的胜率就太主观了。

某股票现价10元,1年后的股价可能性实在是太多,胜率就是描述股价在每一个价位上出现的概率,这显然是无法计算的。

更何况,投资者可以随时终止,就算一年后它是亏的,也不排除你中途在盈利的时候卖出。也就是说,你可以用策略去锁定胜率。所以这里的胜率是一个近似的概率,即一年后,盈利或超过大盘涨幅的概率。

这怎么判断呢?

某一个股票投资一年后的胜率,是一个条件概率,它的标准表达是:如果我买过无数支这样的股票,它们中一年后上涨的情况占比是多少?

所以严格地说,没有办法计算该股票的概率,因为每一支股票都是独一无二的。

但你可改变一下思路,股票是不一样的,但选股标准可以是一样的。

所以实际胜率是这样判断的:

1. 从过去赚钱的交易记录中,总结出一个胜率较高的选股标准和买入时点的标准,要求越具体越好;

2. 越符合这个标准的公司,越拥有较高的胜率,考虑到判断误差和偏差,就可以认为胜率为50%。

选股标准包括:

1. 固定的行业特征,比如高景气度行业、消费行业、周期行业等等

2. 公司发展阶段或市值特征

3. 竞争格局、行业空间等其他约束条件,可以不用,但通常越具体越好

4. 成长逻辑,比如产能投放,品类扩张,价格上涨,等等

5. 增速要求

6. 其他个人喜好的要求

选择时机标准包括:

1. 经营拐点的位置,左侧或右侧

2. 历史估值位置要求

3. 财报、市场利空事件冲击等催化剂

4. 其他个人喜好的要求

总之,把具体的胜率数据变成“符合某个胜率的标准”的是与否,符合某一个既定标准的,就可以认为是50%胜率。有了胜率(实际上是选股择时标准)和赔率,就按开头的方法计算,确定符合预期收益率标准的最低仓位了。

那么,是不是还有最大仓位要求呢?

有的,那就是凯利公式。

五、凯利公式对仓位的要求

很多散户在仓位控制上有下面两个不太好的习惯:

习惯1:在胜率较高或赔率较高的投资上,持有超过50%的仓位

习惯2:分散持仓,每一笔持仓都很平均

习惯2的问题很明显,通过前面分析的“收益率、期待值、仓位”三者的关系,可以看到,不同的机会应该给予不同的仓位,看准了,就要加大仓位干,看不准,但有想象力,才适合小仓位试。

“好公司,好价格”后面还要再加一个“好仓位”,否则,你的收益仍然会很平庸。

但习惯1也符合前面的公式,理论上说,只要15%的期待值,就可以全仓一个股票。

但是,凯利公式告诉你,任何情况下,都不能全仓一个股票。

假如一家濒临退市的公司要重组,如果成功股价可以翻五倍,如果失败就退市一文不值,你得到内线消息,99%的概率会成功,你应该押多少本金呢?

显然在这样优越的条件下,你也不应该押上全部的本金,一旦你踩上1%的雷,就万劫不复了。

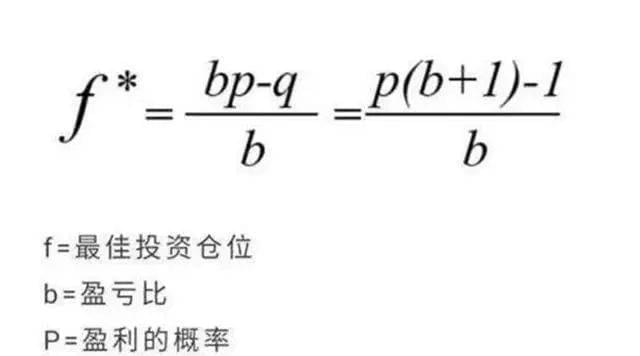

仓位和赔率胜率本身是有最优比例的,就是下面的凯利公式(针对股票的简化版):

具体的原理我就不介绍了,很多文章都有介绍,只说它的结论:

如果一支股票未来一年是2:1的赔率,50%的胜率,你的平均仓位上限最佳比例是25%——之所以是上限,需要考虑到大部分人对赔率和胜率判断过于乐观。

如果前面计算出的合理仓位下限是33%,这笔投资机会就应该被暂时放弃,或者分批建仓,等跌到合理价格再加仓,让平均买入成本符合赔率和收益率要求。

所以低于2:1赔率的投资机会,很难同时满足预期收益率和凯利公式的要求,都应该被放弃。

继续看凯利公式的结果:如果是3:1的赔率,那就是33%的仓位,如果是4:1的赔率,那就是37.5%。

一般而言,超过4:1的赔率,通常是博重组、重大创新、周期反转或困境反转,胜率就很难保证50%以上(除非有内幕消息),仓位也提不上去,所以绝大部分机会都不宜用4成以上的仓位。

根据凯利公式,在50%的胜率机会下,无论多么大的赔率,仓位都不能超过50%。

那么如果你认为胜率超过50%呢?由于个股的涨跌很大程度上取决于指数,而指数是预期之外的因素,所以再优秀的公司,年度以内都可以看成50%的胜率。

结论就是,最大仓位就是两成到四成仓位,并要求向上空间是向下空间的2倍以上。

很明显,大部分投资,我们都会在某一个时刻意识到它不是“胜负手”,那我们该怎么处理呢?

六、不是胜负手怎么办?

当然,大部分投资最终都不会是“胜负手”,通常有以下原因:

原因1:投资逻辑没有如你预期的实现

原因2:你的买入成本过高

原因3:上涨过程中过早卖出,或没有抓住低价加仓的机会

原因4:资金分配出问题,仓位不够

原因5:市场风格向对你不利的方向偏离

前两个原因是你判断错误,原因一是买入逻辑和向上空间判断失误,原因二是赔率判断失误。

原因三是操作的因素,“胜负手”是大力出奇迹,有一些你很有信仰的公司,在特殊时候跌到匪夷所思的价格,要敢于加到最大仓位;在重仓上涨的过程中,也要拿得住。

原因四是资金分配的问题,在机会出现时,资金浪费在“非胜负手”的机会上。

胜负手机会是分布不均的,需要有耐心,也要敢于决策。2022年典型的胜负手机会,集中出现在两个阶段:

1. 跌出来的机会:4月下旬的大部分成长股,10月下旬的白酒和港股

2. 涨出来的机会:1~4月的煤炭股,5~8月的新能源板块

只要有一定仓位抓住其中的任何一个机会,并且没有高位接盘的重大错误,去年都可以明显跑赢大盘。相反,如果你判断该笔投资已确定无法成为“关键交易”,标志在于:

1. 逻辑变了

2. 股价涨幅已大,错过上仓位的时机

如果出现了这两个标志,就是“非胜负手交易”,投资目标也要变,最重要的是防止它重新变成“胜负手”中的“决定性亏损”。那么操作思路就很明显了,盈利要及时兑现,亏损要及时止损。

唯一例外的原因五,市场风格造成的预期收益没有实现,而企业基本面逻辑不变,它既代表赔率变高,也意味着你需要更长的时间去实现这个收益,相当于把“胜负手”的机会移到下一阶段,那就是持股不变。

如果已经实现了“胜负手”的收益,特别是短期内实现,通常股价涨幅已经偏高,就需要当成一笔新的投资,重新评估预期收益、赔率和胜率,重新分配仓位。

七、每一笔投资都要符合“胜负手”的标准

大部分人的偏好风险都习惯性地维持在一个固定的水平,因而无法在决定性的机会来临时,敢于把仓位加到大幅超过正常水平;剩下的小部分风险偏好较高的人,又常常会把高仓位风险暴露在非胜负手的机会上。

大部分投资都可能成为“胜负手”——可能是最大盈利,也可能是致命亏损,所以任何投资从一开始就需要有完整计划,宁可错过,不可做错,不能随意交易。在买入之前,要问自己几个问题:

1. 它是否符合你过去的高胜率公司模型?它在你的持股期间的最大上升空间和下跌空间是多少?

2. 你算出来的预期收益率与什么样的仓位配合,才符合胜负手的收益要求?

3. 上述赔率和胜率根据凯利公式算出来的最大仓位是多少?

4. 达到最大仓位,你将分几笔买入,如何同时满足较低的买入成本和合适的仓位?

5. 什么情况下,你判断它不是“胜负手”,转换成一般的投资?

6、如果中途大跌,你有什么渠道去验证你对基本面的判断?如果跌破你设想的最大下跌空间,你怎么办?

如果没有苹果,巴菲特晚年的投资就变得非常平庸,你可以认为是好运气,但也可以认为是投资体系的必然,没有苹果也会有香蕉。

如果说大机会是一条大鱼,投资体系就是一张网,决定性的机会看似突如其来,实际上是因为你每一笔投资都用“胜负手”的标准去谨慎选择。

本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:人神共奋