本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:吴照银,头图来自:视觉中国

分析股市的资金流动路线图对股票投资是非常有意义的,因为资金流动情况直接决定了股价走势,这比通过研判宏观经济、货币政策等间接手段来分析股市要简明很多,逻辑简单,结论准确性也更高。

从资金总量分析可以判断大盘的走势,如果资金流入量大于流出量,那么大盘会以上涨为主,反之大盘会下跌。

从结构上分析资金状况,可以判断股市结构性行情,即不同的资金买入品种具有明确的特点,比如机构资金和散户、游资交易的股票并不一样,外资和内资对股票偏好也不一样,那么分析不同类新资金流动路线可以判定不同风格的股票走势。

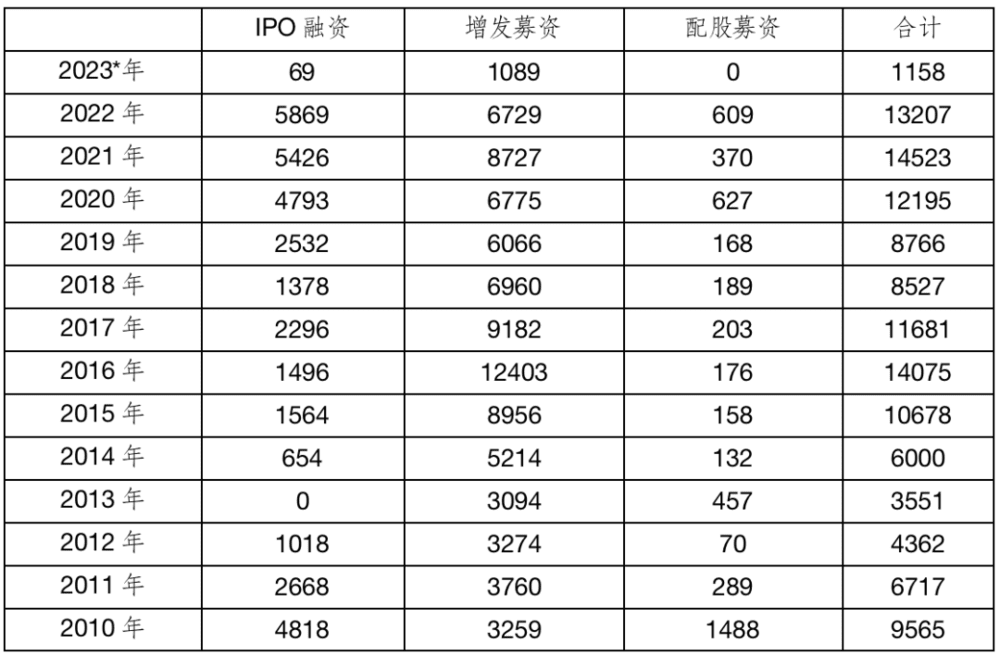

股市的流入资金主要包括北向资金(即沪股通和深股通)、基金发行(包括公募基金和私募基金)、散户资金以及上市公司的分红,而资金的流出主要包括IPO、增发、配股、可转债等途径流入上市公司,以印花税、交易佣金等方式流出股市。其它还有资金如融资融券资金,这种资金的流动状况随市场走势变动,当行情趋势性上涨时,融资增加,反之融资下降,是一种跟随资金。

实际上,每一年市场都有主流资金左右市场的变化,比如2014年~2015年的杠杆资金主导行情,2015年融资盘快速增加,大盘大涨,2015年下半年融资盘大幅下降,大盘大跌;2017年的打新资金带来了蓝筹股上涨;2019年的北向资金流入推动消费股上涨;2021年公募基金发行火爆推升了新能源和新能源车股价上涨。

2023年A股整体市场资金以及结构性变化仍可以通过多个渠道测算出来,并以此判断市场走势。

一、流入资金状况

2023年股市流入的资金主要包括北向资金、公募基金、私募基金、分红资金留存二级市场、散户资金、保险资金、产业资金等,下面逐一分析。

1. 北向资金在A股的影响力逐渐加大,今年有望净流入4000亿~5000亿

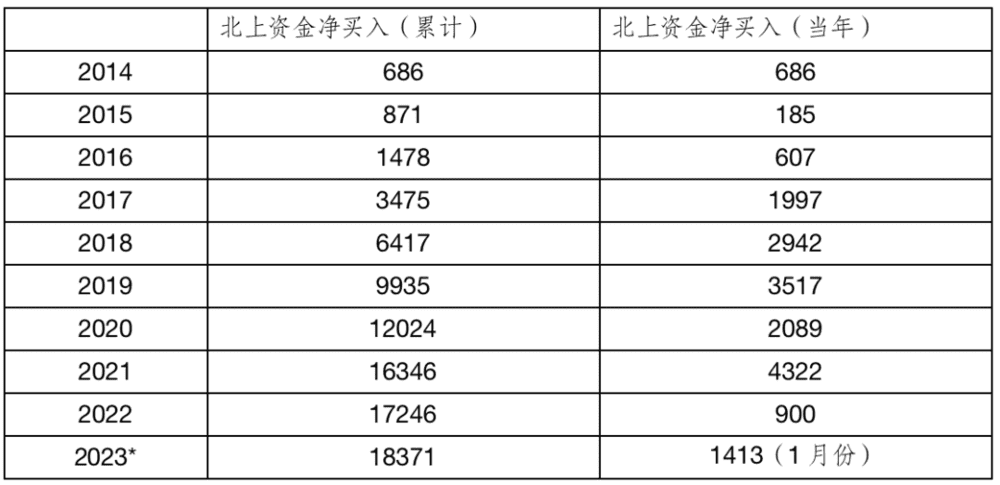

2014年11月17日,沪港通正式开通,2016年12月5日,深港通开通。显然,2017年之前的数据仅代表了沪港通的交易,相对片面。2017年(含)以后的数据代表了沪深港通“两地三市”的交易,更加全面。

从2017年到2021年,北上资金年均净买入股票约2974亿,2021年北上资金流入最多,达到4322亿,2017年流入最少,也有1997亿。2022年北向资金净流入较少,全年仅900亿,这明显偏离正常水平,不属于常态,2023年大概率不会出现这种状况。

首先,2022年美元大幅升值,人民币贬值幅度较大,严重影响了境外资金流入。美元兑人民币汇率从年初6.37升至年末6.95,期间甚至一度大幅飙升至7.32。多个月份美元兑人民币汇率升值近3%,4月份甚至升值3.8%。美元强、人民币弱,资金外流,逆转了北上资金的流入趋势。

其次,2022年海外中概股、港股“内外交迫”,走势不忍直视。互联网公司既面临国内整顿平台经济、规范资本无序扩张的政策压力,又面临美国证监会刻意渲染的“退市”压力,同时房地产公司大规模陷入信用危机,中概股、港股持续暴跌并拖累A股,市场一度出现“崩盘”风险,政府被迫出手救市。股市走势如此之差,自然难以吸引北上资金。

进入2023年,美国利率上升空间有限,中美利差倒挂不再扩大,美元指数升值空间有限,外资重新流入中国。1月份北上资金已经净买入1400亿,这已超过了去年全年。

当然1月份资金流入的规模不可持续,否则以此流入速度年化,全年净流入将达到惊人的20000亿(1月份仅16个交易日)。经历去年“洼地”后,今年北上资金流入“填坑”,预计全年净流入将超过4000亿,但较难超过5000亿,即比过去几年的平均水平高。

2. 公募基金有望募集6000亿~7000亿

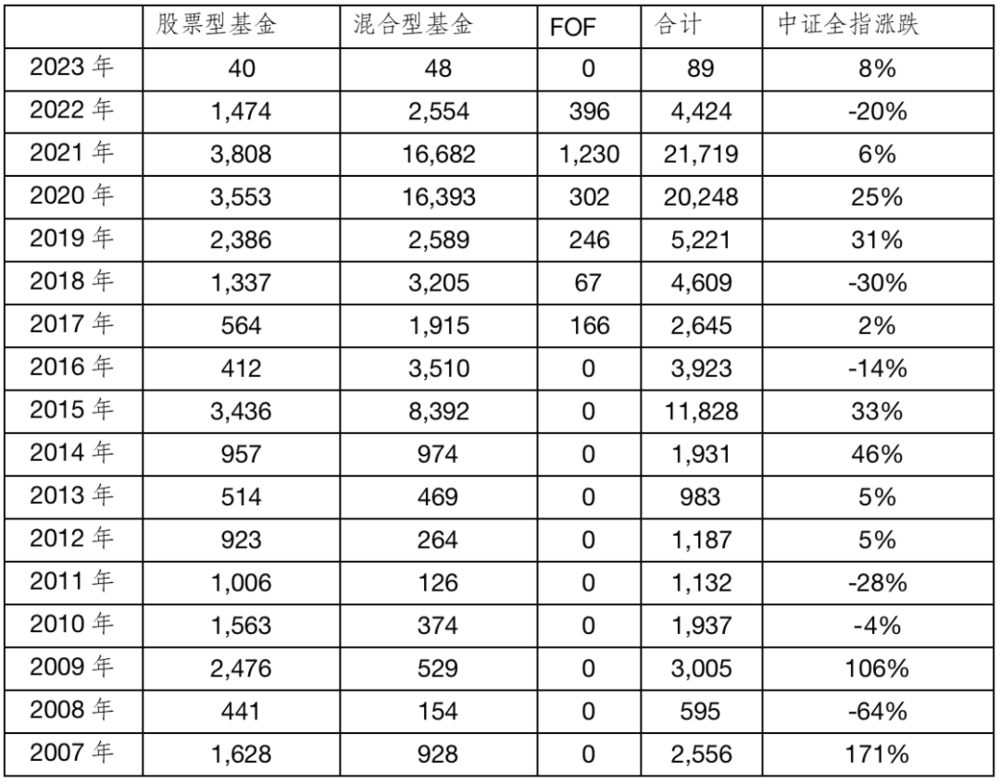

公募基金一直是A股投资的主力军。股票型基金将80%以上的资金投资于股票,混合型基金可以划分为偏股型、偏债型等多种类型,但2007年至今股票型和混合型基金募集规模的相关系数高达0.80,某种程度上表明二者存在一定的同质性。

总体看,偏股型基金的全部份额、混合型基金和FOF的部分份额构成了股市新增资金的重要来源,可视为偏股型基金。历史数据显示,偏股型公募基金的发行和股市走势密切相关,募集规模往往滞后于股市涨跌。

2022年中证全指下跌20%,偏股型基金发行4424亿,月均369亿。2021年中证全指上涨6%,全年偏股型基金发行21719亿,月均1810亿,几乎是2022年的5倍。

1月份股市反弹,1月份中证全指上涨7.48%,但公募基金发行并未明显好转,偏股型基金募集不足百亿。当然,春节假期也是拖累基金发行的重要因素。考虑到基金募集和股市走势之间的时滞,一季度后基金发行可能好转,预计全年公募基金将募集5000亿~6000亿,月均400亿~500亿。

4. 散户资金随行情波动较大,全年大概3000亿

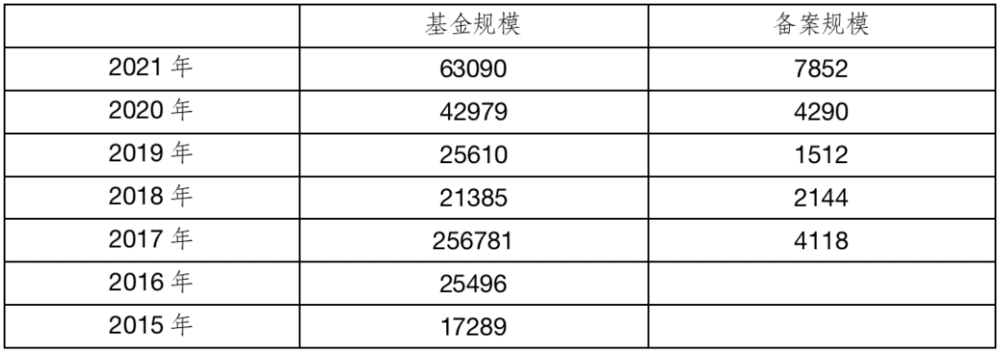

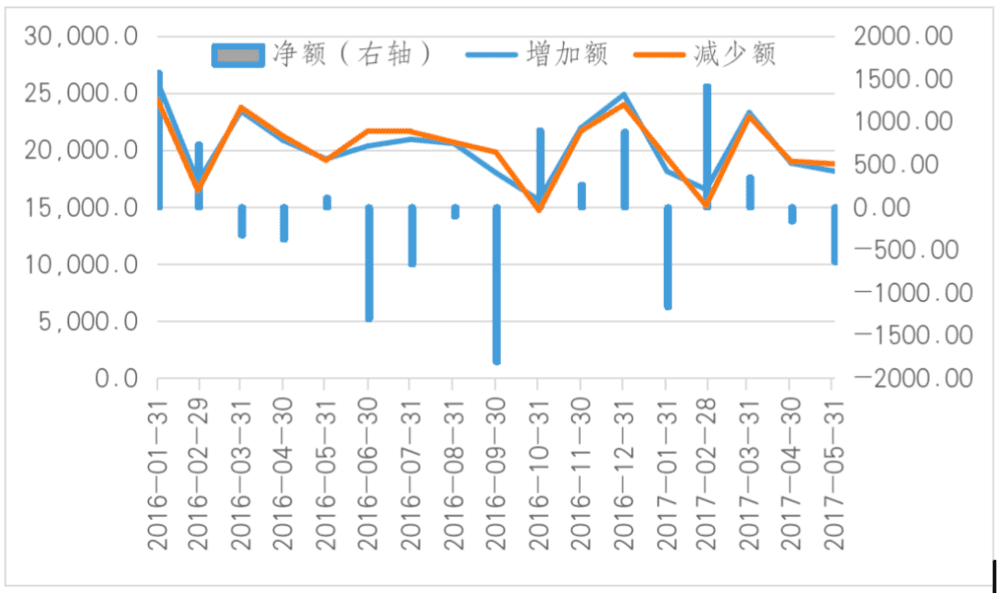

居民除购买基金外,还可以通过银证转账入市,自己炒股。这部分资金波动较大,并且不透明、难以估计。中国证券投资者保护基金公司曾于2016年~2017年短暂公布过银证转账数据,但时过境迁,参考意义有限。

随着居民收入的增长,居民配置在股市的资金是缓慢增长的,但是每年波动很大,存在助涨助跌特征,是股市波动的放大器。当市场上涨,居民入场资金会快速增加,推动股市加速上涨,反之居民资金也会流出股市。结合市场的平稳走势,粗略估计,通过银证转账入市的资金大约3000亿。

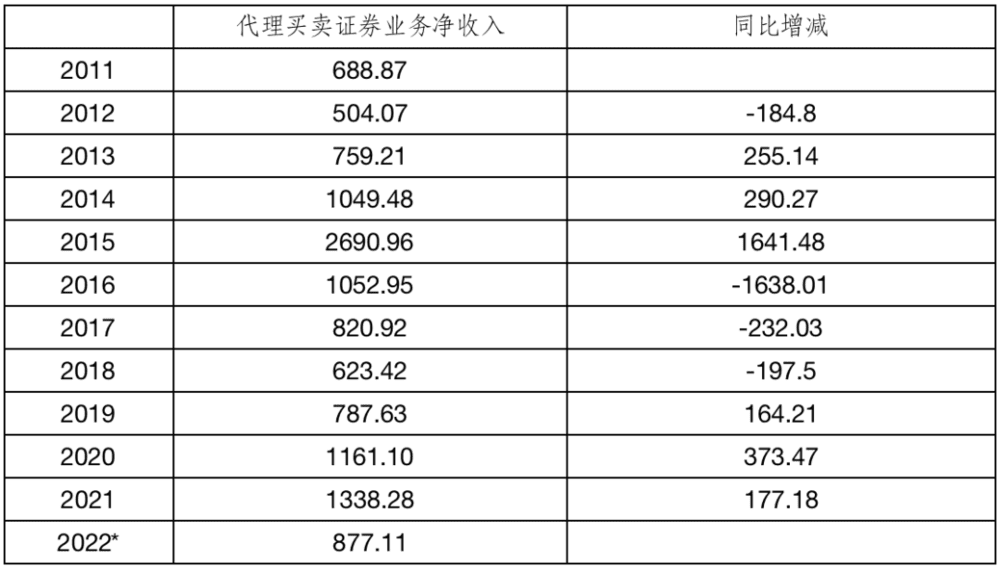

5. 证券交易佣金大约2500亿

证券业协会的数据显示,近三年,证券公司代理买卖证券业务净收入在1100亿~1400亿之间。需要注意的是,客户支付的交易佣金除了证券公司代理买卖证券的净收入之外,还需要包括交易所、证监会收取的费用。

目前,上交所和深交所A股竞价交易经手费是成交金额的0.00487%(双向),证监会收取的证券交易监管费是0.002%(双向)。以市场主流佣金率0.03%计算,交易所、证监会收取的费用和证券公司的净收入基本相当。由此推算,客户交易支付的佣金在2000亿~3000亿之间。

6. 原始股东减持约5000亿

上市公司的原始股东在IPO几年后,会陆陆续续有减持,尤其是一些民营上市公司原始股东减持力度更大。原始股东减持通常与股价表现正相关,即股价上涨越大,减持力度越大,反之,减持力度相对较小。近几年,原始股东每年减持套现在5000亿元左右,以此预计2023年原始股东减持约为5000亿元。

三、通过资金流动判断2023年A股行情

1. 2023年资金流入流出整体平衡

由上文测算可知,在资金流入端,2023年北向资金净流入约4000亿~5000亿,公募基金和私募基金各自流入6000亿~7000亿和4000亿~5000亿,散户银证转账入市资金约3000亿,分红资金留存二级市场约5000亿~6000亿,其它如险资、社保资金、银行理财子、信托资金、产业资金等约4000亿,因此流入资金共计约28000亿元。

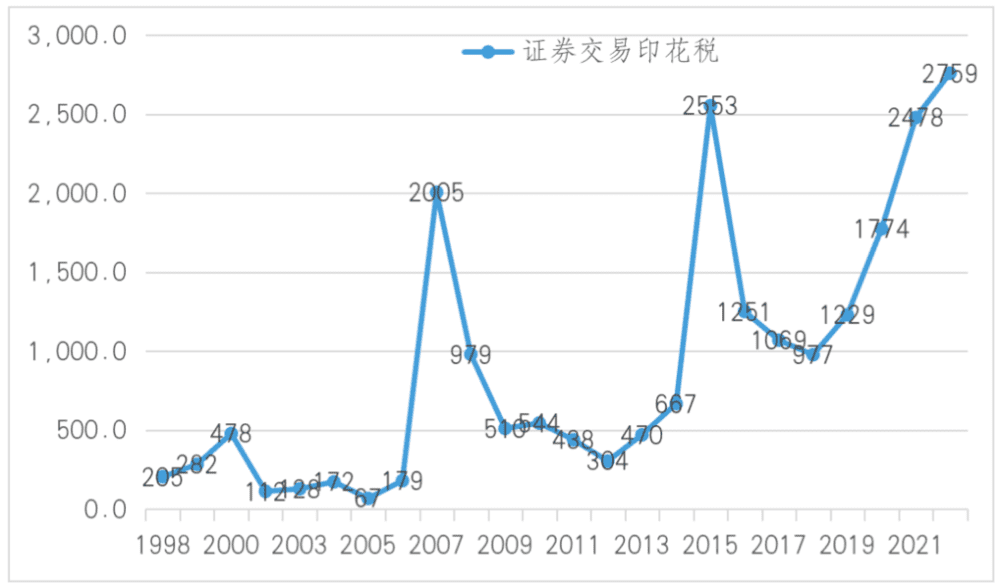

在资金流出方面,2023年IPO融资约6000亿,增发融资约8000亿,配股和可转债融资约3000亿,印花税约2500亿,交易佣金约2500亿,原始股东减持约5000亿,全年资金流出约为27000亿。

因此从总体上看,全年A股市场资金流入、流出基本平衡,或说流入资金略大于流出资金。

2. 2023年整体上是平衡市

相比海内外其他主要股市,A股具有鲜明的“资金市”特征。资金影响市场走势,当资金流入、流出基本平衡时,A股全年走势也大体平衡或略涨。以上证综指为例,2022年收盘点位是3089点,由资金推断今年指数整体上是平衡市,则上证综指核心运行区间为3000点~3300点,高于3300点则属于高位,可作适当卖出,低于3000点则属于低位,可以积极加仓。

当然,上面对2023年市场流入流出资金的测算,是基于历史数据以及对今年一些相关指标的判断进行预测,市场是在不断变化的,投资者必须“边走边看”,关注可能出现的各种事件、政策的影响,随时随地分析资金变动,测算资金规模。因此,切不可刻舟求剑,把年初测算的资金数据奉为圭臬,而是要因地制宜,见机行事,不断关注资金变化,持续分析资金变化对大盘走势和市场风格的影响。

另外,从全年看,资金流入流出大体平衡,但是在某个阶段可能流入流出会出现阶段性失衡。比如假如在某个阶段我们观测到北向资金大幅流入,远超全年平均水平,或者公募基金、私募基金在某个阶段发行良好,则考虑加仓;反之,如果某个阶段IPO量巨大或者大股东减持量巨大(定增不影响当期二级市场资金),则要适当注意调整风险。

3. 资金边际变化判断结构上需要抓大放小

资金流入、流出总量固然重要,而资金的边际变化其实更重要。实际上,股市每年都有资金流入、流出,司空见惯,不足为奇,相比而言,资金的边际变化更值得重视。

资金的增量(减量)决定了行业和股票的涨跌。从资金测算可以看出,北向资金可能是全年最重要的资金边际增量,而目前公募基金、私募基金增量仍然不足。

不同资金属性买入的股票并不相同,比如北向资金倾向于买入低估值蓝筹股以及业绩稳定的消费板块,而风格基金的公募基金和私募基金则偏好新能源、军工等成长股,因此可以根据今年流入资金的边际变化判断今年的市场风格。

首先,今年资金流入的主体是北上资金,北上资金持仓集中的股票机会相对更多,那么投资策略上建议“抓大放小”——“中字头”蓝筹股相对较好。

其次,近两年,以“赛道股”为代表的成长股得到公募和私募基金的青睐,锂电池、光伏、新能源车等新兴行业和计算机、芯片等高科技行业风生水起。目前基金发行仍然疲软,“赛道股”表现较弱,如果观察到基金发行规模快速上升,则“赛道股”将再次进入上升通道。

本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:吴照银