本文来自微信公众号:表外表里 (ID:excel-ers),作者:张冉冉,编辑:付晓玲、曹宾玲、Reno,头图来自:视觉中国

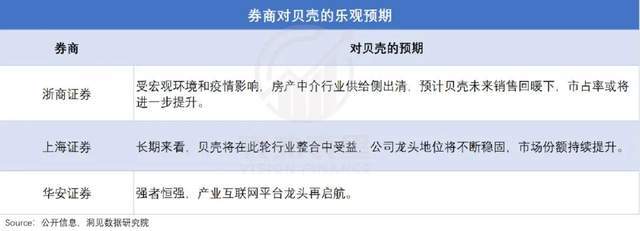

随着地产松绑,各个地方花样百出地刺激楼市。自然贝壳这个标,又“热闹起来”。各家卖方也粉墨登场,鼓足了吆喝,宏大叙事拉开了:

伴随着楼市新闻和股价起飞,几根阳线改三观,我们也逐渐沦陷了,甚至跃跃欲试,相信“贝壳有美好的未来”。然而冯柳讲过一句话:高位的时候,要做定量计算。尽管大家都相信这一“宏大叙事”,但毕竟从底部翻了一倍多,那现在还值得入场吗?

带着做定量计算的分析,我们又阅读了相关报告,发现关于市占率提升的主题,皆语焉不详。这逼着我们复盘过去贝壳市占率提升的历史。

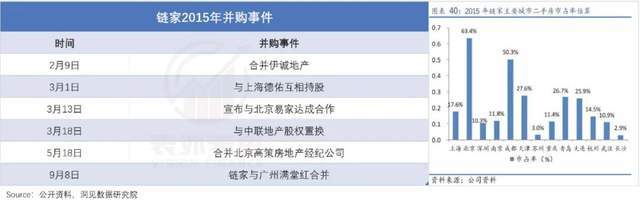

结果大跌眼镜——贝壳的市占率提升,主要来自并购。比如,2015年,已经进入成都和上海五年的链家,都只抢到10%的份额。而这一年通过并购伊诚和德祐,在这两个城市的市占率,分别提升到了50%、20%。

事后贝壳创始人左晖在《详谈》一书中披露:当时在成都,我们和伊诚地产打得很厉害,所以那个时候,开始考虑平台化,但一开始不太敢,我们想先通过并购去试试,然后才有了2015年的全国并购。

而这似乎和目前主流的叙事逻辑,是相悖的。换句话说,在没有资本运作的情况下,贝壳市占率提升往往是缓慢且艰难的。

那么到底是什么情况呢?市场是盲目乐观?毕竟都是真金白银下注,基本问题还是要清楚的。基于此,有了这篇关于贝壳市占率提升的研究课题。

一、五环内市场来到市占率拐点?

“杭州我爱我家很强,线下(链家)时我们把杭州作为一个重点城市来打,但面对这么厉害的一拨人,拿不下来。线上就不一样了,杭州我爱我家也很难抵挡贝壳的挑战。”这是左晖在2020年的采访中,以杭州为例,对贝壳平台化竞争力的阐述。

具体来说,2018年平台化后,通过吸纳加盟模式,贝壳的份额迅速拉升。2020年在杭州的市占率,就超过了我爱我家。

另外,统计显示,在武汉、郑州、深圳等城市,市占率更是都接近50%。

而这背后,事实上是双边交易类平台规模化发展的驱动逻辑——产品供给和用户需求带来的双边网络效应,在做支撑。

简单来说就是,平台的房源越多,平台对用户的价值越大、越有吸引力。更多的用户,又会促使更多的房源推出,如此循环形成“双边网络效应”,带来规模增长。

这种模式一旦跑通,随着规模扩大,往往强者恒强。比如,淘宝、美团都是通过这样,体量越滚越大。

从上述市场的观点看,其对贝壳定价乐观的主要原因之一,就来自于此。那么,事实真的这样吗?

可以看到,贝壳上线为行业带来了两个改变:

一个是,通过ACN网络,将品牌、门店、经纪人之间的关系,从竞争变成合作;另一个是,建立楼盘字典,统一真房源供给准则。

前者降低信息匹配成本,后者降低消费者信任成本,从而推动整体二手房交易效率提升,市场规模迅速扩大。数据显示,截至2022Q3,贝壳平台上有4万家门店和40多万的经纪人。但信息匹配成本的降低,不是无限度的。

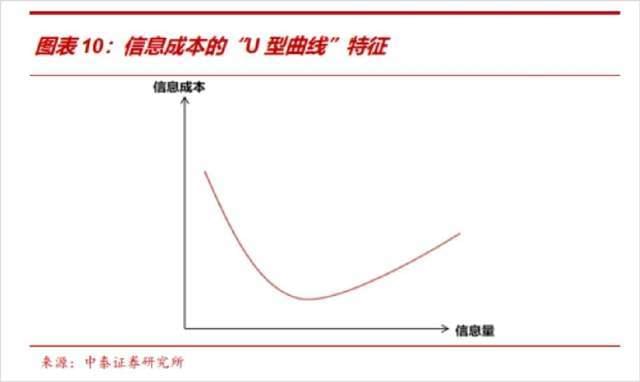

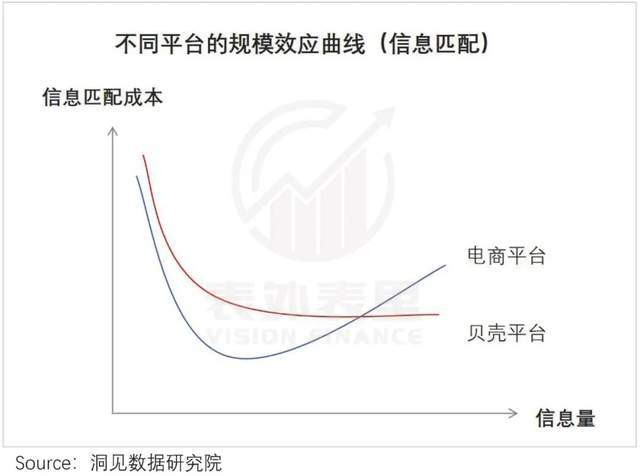

以电商平台为例,随着商品数量增多,竞争加剧,消费者需要更多时间选择产品;商家为了更大程度攥取消费者关注,也需要付出更多成本。

也就是说,平台扩张中,当信息匹配成本下降到一定临界点时,会出现“反规模效应”,拐头提升。

平台变得不够便利,自然增加了商家、用户出逃的概率。可以看到,淘宝成立至今,不仅未一家独大,竞争对手还一直在变多——京东、拼多多、直播电商。

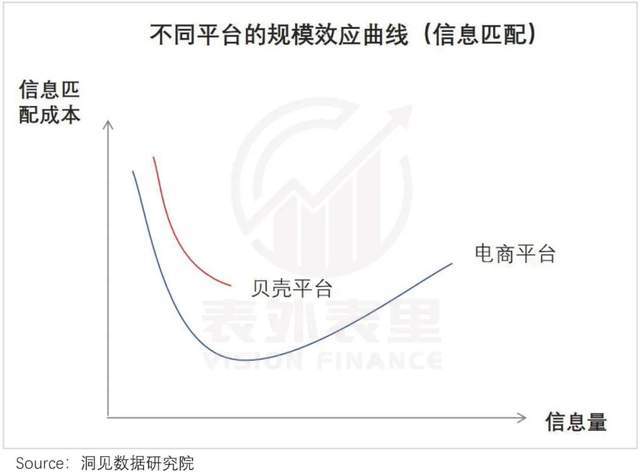

回到贝壳,由于房产经纪的区域性特征:买房需求限定在城市、区域甚至几个小区内,即使房源数量增多,其产生的信息冗余程度有限,不会增加消费者的选择难度。

换言之,相比电商平台,贝壳需求端的反规模效应不显。当然了,其自身的局限也很突出——区域性的规模效应不如全国型的电商。

另一方面,随着门店数量增多,上述ACN网络建立起的合作共赢状态,可能会再次转向竞争状态。

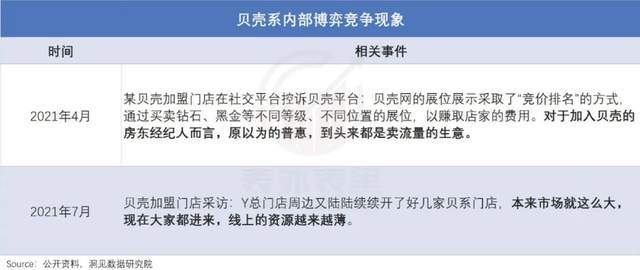

可以看到,前期疯狂加盟、攻城略地下,造成一个小区周边,往往有多个贝壳系中介门店。甚至个别成交活跃的小区,贝系门店的数量能超越10个。

要覆盖如此密度的门店,贝壳的线上流量“捉襟见肘”起来。如下图,一些城市的加盟门店已在控诉贝壳“流量稀缺”。

流量资源不够充裕下,平台采用的贝壳币流量分配模式——加盟门店的带看和房源录入数量给予相应的贝壳币,流量的分配根据拥有贝壳币的多少,显得不那么划算。

有人算过一笔账,为获取贝壳的线上流量,经纪人的付出并不比购买安居客和搜房的端口便宜。

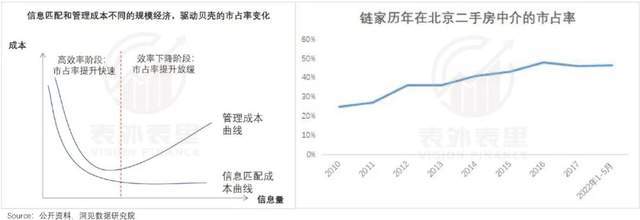

而门店竞争加剧,一定程度上会抵消信息匹配成本的下降,再叠加需求端有限的规模效应,贝壳在信息匹配上的规模效应,事实上呈现“先下降,后放缓”的特征。

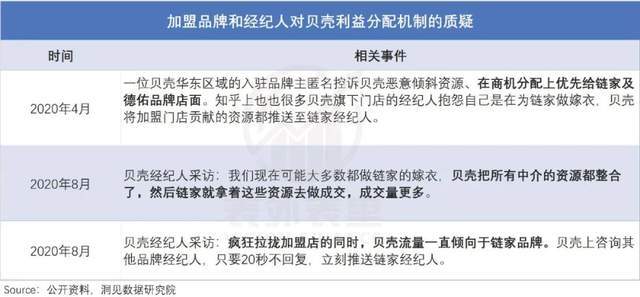

不仅如此,流量变得稀缺性时,贝壳还遭遇了流量分配公平性的质疑。统计显示,近年来加盟品牌和经纪人对贝壳自己的链家,明显展示排名靠前的抨击,屡屡见诸报端。

我爱我家副总裁更在采访中直言:链家又做平台又做线下自营品牌,本身就存在着悖论,这里面有明显的利益冲突。而造成这种认知的背后,其实是贝壳的管理问题。

房产经纪属于劳动密集型行业,管理成本和难度相比其他行业,一直居高不下。

事实上,2018年开启平台模式以来,因加盟制组织成本低于直营制,贝壳管理费用率显著下降——10%左右。当然,相比阿里的6%,仍有较大的差距。

但这种管理成本下降是不可持续的,随着城市覆盖、加盟商、经纪人数量增多,贝壳的管理难度加大,成本或会回弹。

比如,在经纪人管理上,链家会通过高门槛(2021年约46%的链家经纪人为本科及以上学历)、稳定较高薪酬来降低流动率,提升服务质量。但其他数以万计的加盟门店经纪人管理,却不由贝壳控制。

贝壳试图通过建立一套标准的管理体系,来提升管理的规模效应。如对经纪人设定评价与奖惩机制,对入驻门店设定入驻规则、排名系统等。

但自上而下传递下,容易被“钻空子”。一位山西中介品牌曾举报,贝壳太原城市总经理与其他加盟品牌操纵不正当利益交换,倒戈其店东,让他损失惨重。

总的来说,当规模扩大到临界点之后,平台的信息匹配以及管理效应不再高效,市占率可能并不像预期那么乐观——进一步提升,而是会放缓,甚至停滞。这也解释了,为什么链家在北京二手房市场的市占率,2016年之后一直没有太大变化,始终在50%以下。

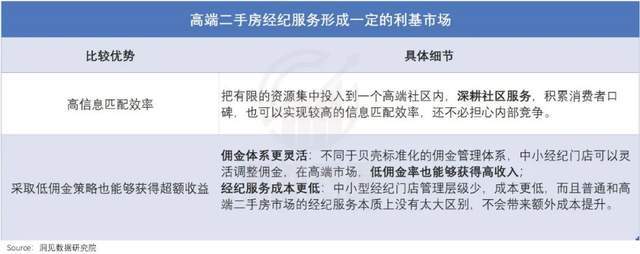

还值得注意的是,不同于电商全国性的规模效应,房产经纪的规模效益是区域性的。这意味着在这个行业,中小企业有很多“夹缝”机会——在某一局部市场超过其他竞争对手,形成比较优势。

换句话说,就是形成了一定的利基市场。比如,专注服务于高端二手房细分市场的中小经纪门店,往往可以实现更高的信息匹配效率;同时采取低佣金策略,也能够收获超额收益。

这对贝壳来说,一定程度是竞争和边界拓展的挤压。因此,贝壳在一二线城市的成长,并不会如预期顺利。

二、低能级城市能否复制“成长故事”?

贝壳在2021年回港上市时,讲述了一个新故事:下沉市场复制贝壳。其招股书提到:将战略性地将我们的门店网络扩张至新市场,使我们平台更高效灵活地服务更广泛的需求。其实,他们的策略很好理解,看一张图就明白了。

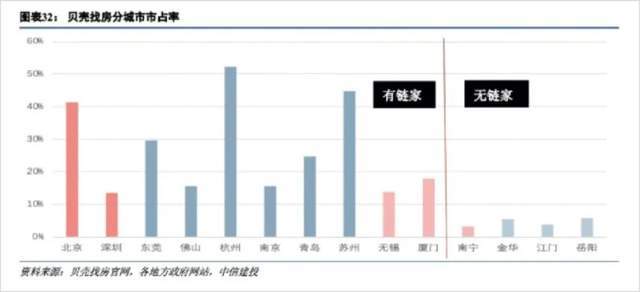

显然,“无链家”的南宁、金华、江门等地,市占率在10%以下,甚至不足5%。一个疑问出来了,这么低的市占率,贝壳能大有可为?

有部分投资人确实是这么想的:贝壳的ACN模式在高线城市已经证明有效,因此可以像高线拓展那样,通过加盟模式在低能级城市实现低成本扩张。妥妥的,能够复制到低能级城市的“成长故事”。

不过,左晖此前并不是这么认为的,他曾在采访中提到,“2018年成立贝壳平台初期,最重要的事情是尽快形成一个比较大的规模,如果短期内获得不了足够大的势能,会很麻烦。”

我爱我家就是一个例子,2020年,其宣布加盟业务,内部也上线类似的ACN系统,但由于规模无法扩大,小区覆盖不够多,并不存在相互引荐客源的可能,没能跑通。

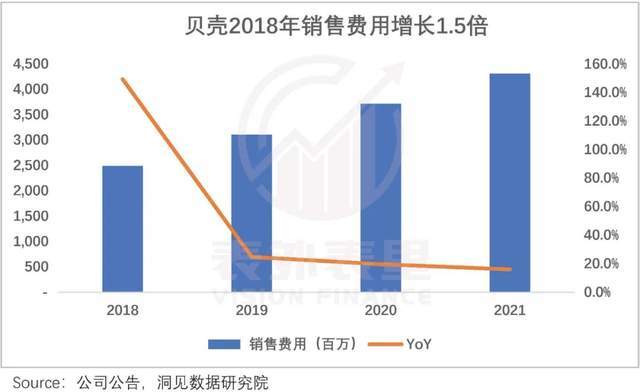

2021年年报显示,我爱我家期内加盟门店运营数量相比2020年三季度末,仅增长200余家。到2022年6月,我爱我家宣布终止合肥、长沙、烟台的加盟业务。而贝壳当年为了快速撬动门店加盟,大规模投放了广告,销售费用增长了1.5倍。

在下沉市场上,贝壳也需要走这样的路径。但破冰一个新城市并没有那么容易。

2010年后,链家(线下)在北京的市占率接近30%左右,其尝试将这种成功复制到上海、杭州、成都等城市,但未能成功——除天津能够盈亏平衡,其余城市门店都需要北京输血来维持经营。

究其原因在于,房地产经纪在每个城市都是差异化的,这个城市成功的因素,不一定适合别的城市。

比如,在成都,链家是通过和竞对伊诚合作切入的;而在杭州,链家遭到我爱我家的强势狙击。之后,链家先后通过合并伊诚、上海德佑、广州满堂红等区域性龙头标杆,快速累积一定的初始规模,也才有了平台化的基础。

用左晖的话说:2014年就开始想做整个行业的平台,但光靠链家来发展效率比较低,所以通过并购的方式来过渡。

大举扩张下,2015年链家营业收入虽同比增长4倍,但净利润率却同比从10%降到3.5%。

但这样烧钱投入,在低能级城市不太适用。

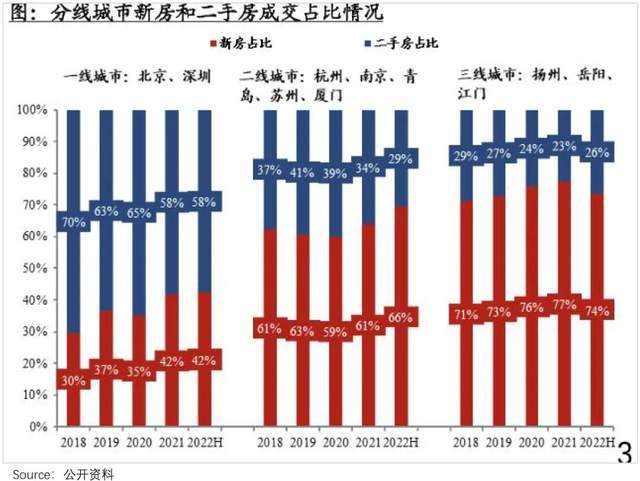

彼时链家并购后能跑通,一个是赶上平台化创新渠道释放;二是高线城市本身需求旺盛,北京、深圳等二手房成交占比接近60%。高需求带来的高速增长,覆盖了并购亏空——毕竟净利润率还是正的。

但回到低线市场可以看到,市场本身的需求有限:三线城市二手房成交占比不超过30%。而且贝壳“不打折”的佣金制度,跟价格敏感的五环外用户并不匹配。

此外,入驻贝壳,不管是加盟商还是经纪人,都要把房源和客源上传至系统上面,这对讲究人情、自给自足的低线市场本土经纪品牌,可能吸引力有限。

如此供需情况,对双边平台的扩张并不友好。比如,滴滴2020年推出子品牌花小猪打车,试图杀入下沉市场,可内测半年,就撤出低线转向五环内。

原因正在于,低线城市5公里以内的出行需求,基本可以被电单车所替代,需求密度不够;并且,司机变量太大,运力跟不上。供需受限下,投入产出比不经济。

这样一来,贝壳想在低线市场建立初始规模,难度较大。而如果无法达成一定的规模,ACN模式的正反馈效应也同样受限。梳理下来,贝壳想在低能级城市复制高线城市的扩张,在种种现实条件牵制下,腾挪空间有限。

三、小结

左晖早在2020年就说过,“我们从来不会寄期望于贝壳在居住领域占到什么份额,比如美团在吃的领域、滴滴在出行领域占到那么大市场份额,这是不可能的。”

只是,供需两端接二连三的利好信号释放,让市场难免对贝壳狂热起来,认为其将在行业周期内跑出自己的α,市占率会持续创新高。

而根据我们的梳理来看,在已跑通的高线市场,当规模扩大到临界点之后,平台的信息匹配以及管理效应不再高效,市占率可能会放缓,甚至停滞。而待跑通的下沉市场,囿于投入产出不经济,很难复制高线的成功。

也就是说,更了解贝壳的还是贝壳自己。

本文来自微信公众号:表外表里 (ID:excel-ers),作者:张冉冉,编辑:付晓玲、曹宾玲、Reno