本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:王颖,题图来自:《角斗士》

蜂巢能源科技股份有限公司(下称蜂巢能源)即将登陆科创板。

蜂巢能源,成立于2018年,脱胎于长城汽车(601633.SH)动力电池事业部。虽然成立时间不长,今年前三季度4.5GWh的装机量,依然可以让蜂巢能源跻身动力电池中国第七、全球第十。

蜂巢能源的目标是通过增发10.8亿~12.4亿股股份,募集150亿元资金以扩充产能,从而增强自身在动力电池领域的市场份额和话语权。蜂巢能源本次IPO寻求600亿元的估值。

目标远大,实际挑战不小。蜂巢能源所处的动力电池赛道,竞争者众多,赛道拥挤;且其业绩有一半以上有赖于关联交易,蜂巢能源要如何证明自己的市场竞争力?从参与市场竞争的角度,基于与头部一线厂商(如宁德时代、比亚迪)的残酷竞争,蜂巢能源未来的盈利能力同样存在不小的挑战。

就前述问题,《读数一帜》联系到了蜂巢能源,对方表示“因处于IPO静默期无法回复”。

行业黑马突出重围

2012年,魏建军在长城汽车组建了动力电池研发团队,也就是蜂巢能源前身。

2018年2月,长城汽车注资13亿元设立动力电池公司蜂巢能源。后经数次股权转让,2018年12月,蜂巢能源从长城汽车里剥离独立,专注动力电池及储能电池系统的研发、生产和销售,目前已在大手笔在江苏常州、盐城、南京,四川成都、遂宁,浙江湖州,安徽马鞍山,江西上饶等地建厂,并在德国等进行海外布局。

截至招股书签署日,魏建军通过保定瑞茂、长城控股合计控制蜂巢能源40.26%股权,合计控制公司76.81%表决权,系蜂巢能源实际控制人。蜂巢能源董事长兼总经理杨红新是一位80后,于2003年入职长城汽车。

近年来蜂巢能源不断外部融资补血,加速自身发展。2019年6月至2021年12月,蜂巢能源就拿了七轮超200亿元融资,且主要集中在2021年。至本次发行前,蜂巢能源共有83家股东,其中包括先进制造基金、京津冀基金、碧桂园创投、中银基金、深创投、三一重工、小鹏汽车、湖北小米基金、鼎晖投资等多家知名机构。

蜂巢能源的发展逻辑并不复杂。乘着碳中和的东风,不管是动力电池,还是储能,都有着广阔的行业空间。“在全球新能源汽车大发展的浪潮下,未来电池需求量的缺口还非常大,只要蛋糕做大了,二线厂商也能分杯羹。”有分析师告诉《读数一帜》,车企也在寻求备选供应商保生产,这也给二线电池厂带来机遇。

因此, 虽然成立只有四年,但蜂巢能源很快在全球市场中占得一席之地。根据韩国锂电池市场研究机构SNE Research统计,今年1~9月蜂巢能源在全球的市占率为1.3%,排名第十,装机量4.5GWh。另据中国汽车动力电池产业创新联盟数据,1~10月蜂巢能源装车量5.05GWh,排名第七。

不过,赛道多少显得拥挤,竞争残酷。从厂商分布来看,宁德时代、LG新能源以及比亚迪三家合计占据全球超过60%的份额。就国内市场来说,宁德时代、比亚迪以及中创新航合计占据国内近80%的市场份额,其余众多厂商分食剩余20%市场蛋糕。

因此,蜂巢能源虽然能够挤入全球以及国内前十,但相比实际的市场份额,这一排位的象征意义更多。具体来看,1~10月蜂巢能源国内装车量市场份额为2.25%,装车量仅为宁德时代的5%。

可见,在先发头部企业的挤压下,实力薄弱的二三线电池厂在需求端处于不利位置。蜂巢能源也在招股书中坦承,公司在业务规模和盈利能力等方面,与行业领先企业存在较大差距。

市场竞争日趋激烈。围绕原材料与市场,以及技术和人才,动力电池厂商之间暗战不断。

为了抢夺锂电人才,蜂巢能源还曾与宁德时代对簿公堂。事件起因源自2018~2019年,宁德时代9名离职员工先后加入了两家蜂巢能源的关联公司。今年2月,宁德时代对蜂巢能源及其两家关联公司提起诉讼,案由为不正当竞争。7月,在法院的主持调解下,蜂巢能源向宁德时代支付500万元达成和解。

关联交易撑起的市场份额

与长城汽车的关系既是优势也凸显不足。

蜂巢能源脱胎于长城汽车,因而业绩也主要源于长城汽车。2019年蜂巢能源的收入里,99.86%都是长城汽车贡献的。2020年至2022 年上半年,这一比例逐步下降,分别为98.68%、86.37%及56.95%。

这意味着,来自长城汽车的关联交易对其营收的贡献超过了一半,其对第一大客户长城汽车的依赖程度过高。蜂巢能源在招股书中坦言,“公司与关联方之间的业务对于公司生产经营及业绩影响较大”。

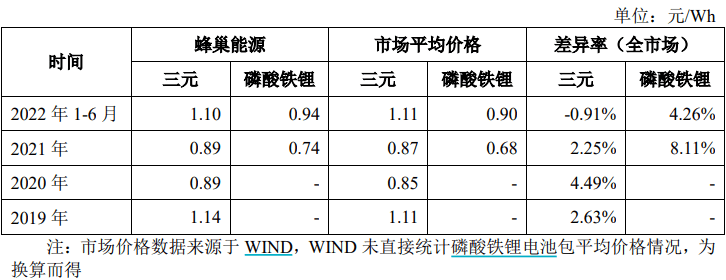

一般来说,关联交易会是IPO的重点审查内容之一,发行人需要证明跟关联方之间供货价格、结算方式的公允性。蜂巢能源在招股书中罗列了向长城汽车销售量产动力电池包产品与市场价格的对比情况。

蜂巢能源也在努力开拓客户,以降低对关联方销售的依赖。招股书显示,今年上半年,合众新能源(哪吒汽车)、零跑汽车、安仕新能源以及吉利控股,分别为蜂巢能源第二至第五大客户,销售额占比分别为10.6%、8.6%、6.8%、5%。此外,小鹏汽车、小鹏汽车、赛力斯汽车等也与蜂巢能源存在合作。

“部分二线电池厂确实存在客户集中度较高的情况。动力电池企业一般会重点选择几家客户作为长期战略合作的对象。”前述分析师表示。

尽管如此,蜂巢能源对于关联交易的依赖依然较为突出。以中创新航为例,其第一大客户营收的贡献从2020年的55%下降至今年一季度的31%;欣旺达、亿纬锂能(300014.SZ)2021年第一大客户占比分别为30%、23%。

头部电池企业表现较好,客户集中度比较低。2021年宁德时代第一大客户占比仅为10%,前五大也仅为31%;比亚迪第一大客户占比为16%,前五大为33%。

虽然蜂巢能源背后都有整车厂的支持,但客观来说,长城汽车在新能源车上的发展不如比亚迪、吉利、长安、北汽新能源等车企。

从数据来看,长城汽车的新能源汽车销售有“降速”迹象。今年1~10月,长城汽车新能源车累计销售10.79万台,同比增长10%,而2021年前十个月的销售增幅为197%。且长城汽车新能源汽车销量已经在8、9、10月连续三个月出现了同比下滑,降幅分别为2%、19%和17%。

显然,这都将影响蜂巢能源的业绩。

盈利能力不足

蜂巢能源还面临着另外一个尴尬的现实,一边是营收高歌猛进,一边是亏损逐年扩大,盈利能力不足。

从创收层面看,近年蜂巢能源一直保持着高增长,势头凶猛。蜂巢能源的收入,从2019年的9.29亿元快速增长至2021年的37.38亿元,年均复合增长率达120%,2022年上半年的营业收入已经达去年全年营收的84%。

但另一方面,亏损在逐年扩大。数据显示,蜂巢能源的净亏损(归母)从2019年的3.26亿元扩大至2021年的11.54亿元,2022年上半年亏损为8.97亿元。

蜂巢能源表示,公司尚未盈利且存在累计未弥补亏损,主要是由于研发投入强度较高、产能爬坡以及原材料采购价格增长等因素造成。

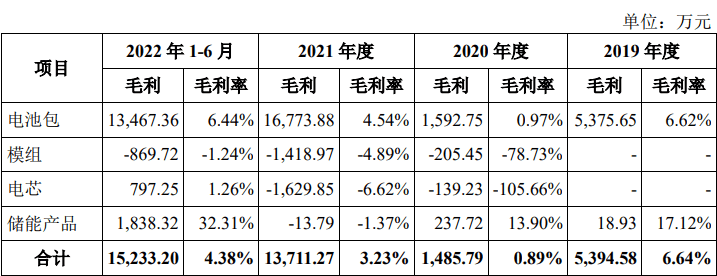

这显然不是问题的全部,导致蜂巢能源巨额亏损的其他原因之一是其明显低于同行的毛利率。

2019年~2022上半年,蜂巢能源的主营业务毛利率分别为6.64%、0.89%、3.23%和4.38%,均远低于招股书中同期同行业毛利率平均值28.06%、22.40%、11.03%和13.44%。今年上半年,蜂巢能源的毛利率仅及宁德时代的三分之一。

导致蜂巢能源过低毛利率的原因并不在于价格。恰恰相反,蜂巢能源的定价行业内偏高。招股书显示:2019 年至2022年6月,公司产品的平均售价为1.16元/Wh、0.90元/Wh、0.84元/Wh及0.89元/Wh。

对比今年10月刚刚上市的中创新航,蜂巢能源的单价明显要高。据中创新航招股书,今年一季度,其三元锂电池以及磷酸铁锂电池的单价仅为0.83元/wh以及0.69元/wh。再看宁德时代,其2021年的销售单价为0.69元/wh.

至少从定价的角度,这会进一步约束蜂巢能源的市场扩张的步伐。

上游材料的不断涨价,导致了蜂巢能源过低的毛利率,至少是原因之一。

2021年以来锂价的大幅攀升,给整个动力电池产业带来巨大成本压力。蜂巢能源表示,公司与客户商定的销售价格调整存在一定的滞后性,无法实时抵消上游原材料价格的上涨对经营带来的冲击。

为此,蜂巢能源投资参股多家上游锂矿企业,与多家产业链企业签署保供协议,以有效保障锂盐供应的稳定性。

应对碳中和,积极扩张产能,已经成为当前不少动力电池企业的共识。蜂巢能源此次IPO,希望募集150亿元资金以投向位于常州、湖州和遂宁的三个动力锂离子电池项目,共计总投资367.51亿元,建成后公司将新增106.65GWh产能。

问题是,随着锂电巨头都在大规模投建产能,未来是否会出现电池过剩呢?

11月,中国汽车动力电池产业创新联盟副秘书长王子冬在一场论坛上指出,“2023年中国本土市场的新能源汽车增速很可能会下降,加上动力电池企业新建产能释放,随之电池供应一定会过剩。”

今年3月,中国电动汽车百人会副理事长、中国科学院院士欧阳明高就曾做出“2025年会出现电池产能过剩”的预估。

根据蜂巢能源的投产安排,上述产能的释放时间多数位于2023年~2024年,其中最大的项目实施主体是常州项目,最晚在2026年全部投产。

在产业变数剧增的大形势下,一场激烈的行业洗牌或难以避免,蜂巢能源的挑战才刚刚开始。

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:王颖