本文来自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:谢泽锋,编辑:杨旭然,原文标题:《巴菲特选择无视芯片周期|巨潮》,头图来自:视觉中国

巴菲特再一次践行了别人恐惧时他贪婪的原则。当全球芯片产业由于需求萎缩进入下行周期时,他出手了。

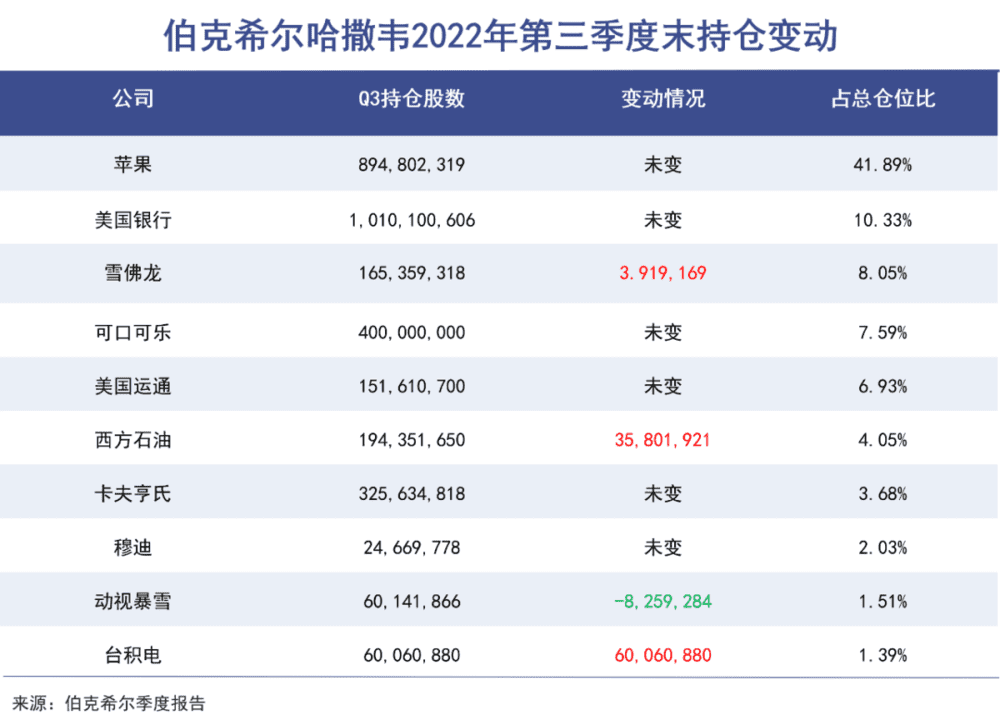

根据伯克希尔·哈撒韦公司提交的13F季度报告显示,其当季买入共计6006万股台积电股票,持仓市值达41亿美元,占总仓位的1.39%,位居第十大持仓股。

受此影响,A股芯片板块连续强势上涨。有投资者称“是老爷子扶起了我们‘绊倒体’人。”

众所周知,巴菲特对于科技股长期谨慎。这也是继苹果之后,股神又一次大规模建仓科技公司——并且是一家硬科技公司。而其抄底的时机,也耐人寻味。

由于下游消费电子需求疲软,各大芯片企业财报亦出现下滑。就连台积电总裁魏哲家也亲口指出,2023年半导体产业可能出现萎缩。

作为全球芯片代工之王,台积电和整个产业一起,都处于大国博弈的风口浪尖。对这样复杂的产业进行投资,除了要考虑经济因素,更多的宏观因素也必须考虑在内,包括地缘政治、大国抗衡、贸易摩擦等等。

巴菲特敢于对台积电逆势下注,除了对于这家企业的价值创造能力认可之外,也意味着对更多复杂的宏观因素持有乐观态度。但需要注意的是,其押注台积电有明显的押注美国国运的味道。这一点和大量中国芯片投资者的利益存在一定矛盾。

一、下行周期的业绩孤勇者

作为电子信息产业中游的一环,芯片虽位居科技世界的巅峰宝座,但也逃不脱周期宿命。

当下,芯片产业的寒风越刮越凌冽。IDC数据显示,2022年第三季度全球手机出货量3.02亿台,同比下滑9.7%,这已经是连续第五个季度下滑。

上游消费持续拉胯,企业的业绩自然不振。三星电子第三季度营业利润76.51亿美元,同比下滑31.39%。为其季度利润三年来首次下滑。

另一家韩国巨头SK海力士三季度营业利润更是暴跌60%,仅收获12亿美元;美光2022财年第四财季营收同比下滑20%至66.4亿美元,为两年多来的首次下滑。美光还发出预警:“所有客户都在削减订单。”

而在芯片周期暗夜里,台积电堪称最亮眼的业绩孤勇者。

每月公布收入的台积电还在继续向上。刚刚过去的10月份,其斩获营收2103新台币,同比增加56.3%;前10月营收18486亿新台币,同比增加44%,续创新高。

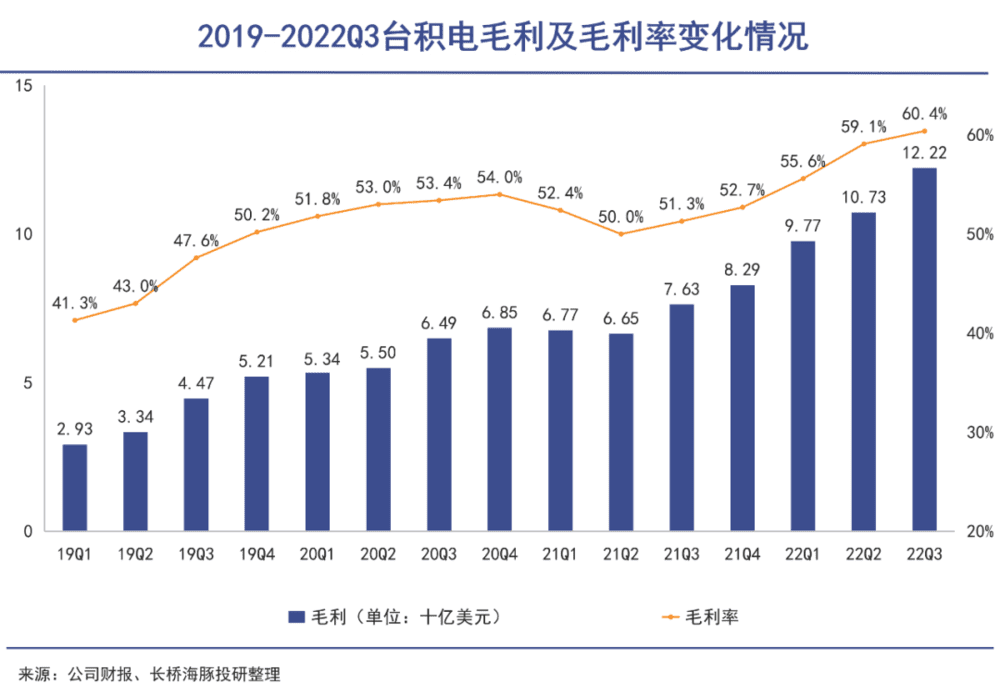

台积电的第三季度财报,也是大超预期。特别是净利润同比暴增80%,达到2809亿新台币(93亿美元),而其营收增长仅为48%,说明在行业收缩的时期,其盈利能力反而大幅提升。

财报显示,台积电第三季度毛利率高达60.4%,不仅超过此前的预告指引上限,还再度刷新历史记录。

而且,台积电的第四季度业绩指引也相当乐观。其中,预计收入199亿~207亿美元(市场预期193亿美元),毛利率59.5%~61.5%(市场预期57.9%),收入和毛利率双双超出市场预期。

相比而言,台积电的盈利能力远超格罗方德、中芯国际、华虹半导体等同行。前三季度,台积电净利率为44%,而大陆最先进的中芯国际毛利率40%,净利率为31%,也就是说,前者的净利率都已经超过后者的毛利率。

甚至,台积电的毛利率还压过了对上游供应商要求极为苛刻的苹果公司。这显示出其全球顶级的议价能力。

芯片代工之王的“钞能力”并非靠压榨成本。受益于量价齐升,以及大客户苹果新品的备货,5nm先进制程占比的提升,提升了产品出货均价。

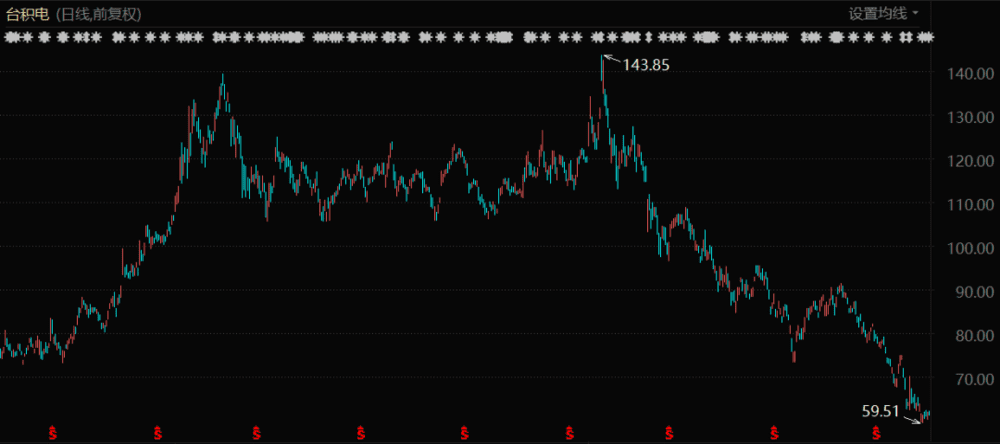

不过,业绩从来不是决定股价的唯一因素。由于美联储加息,宏观抽水,以及市场对于芯片行业的普遍担忧,台积电股价自年初高点到11月初的低点,已经腰斩。

但既然产业有周期,就意味着衰退后,也会迎来繁荣。按照库存指标来看,台积电、高通、联发科、英特尔等企业最新表态, 三季度大概率是本轮半导体周期的库存高点,在2023年二季度恢复到正常库存水平。

或许是看到了台积电下行周期中强大的盈利韧性,以及股价大幅下挫后难得的“黄金坑”,巴菲特选择在此时出手,提前建仓。

二、用技术抹平周期

台积电的强大,源于雄厚的竞争优势构筑的“科技信仰”,以及用技术抹平产业周期的能力。

在半导体摩尔定律失效后,芯片制造产业遵循着一轮一轮的螺旋式上升模式。以行业王者台积电为代表,其每隔2-3年便会推出新一代工艺制程。

而囿于巨大的资本开支,以及技术实力的欠缺,英特尔、联电、格罗方德等玩家相继掉队,并主动宣布退出行业“军备竞赛”。

芯片代工领域上演着强者恒强,赢者通吃的故事。台积电业绩逆势大涨,得益于结构性的优势,尤其是在7nm及以下先进制程领域,目前仅剩台积电和三星两个玩家,近乎双寡头格局。

但高通骁龙8就曾因使用三星的4nm工艺,出现了功耗、发热等问题,因而转头采购台积电的产品。经此一役,IC厂商普遍会优先选择台积电。

因此,投资台积电,可以说是“无关周期,只剩信仰”。

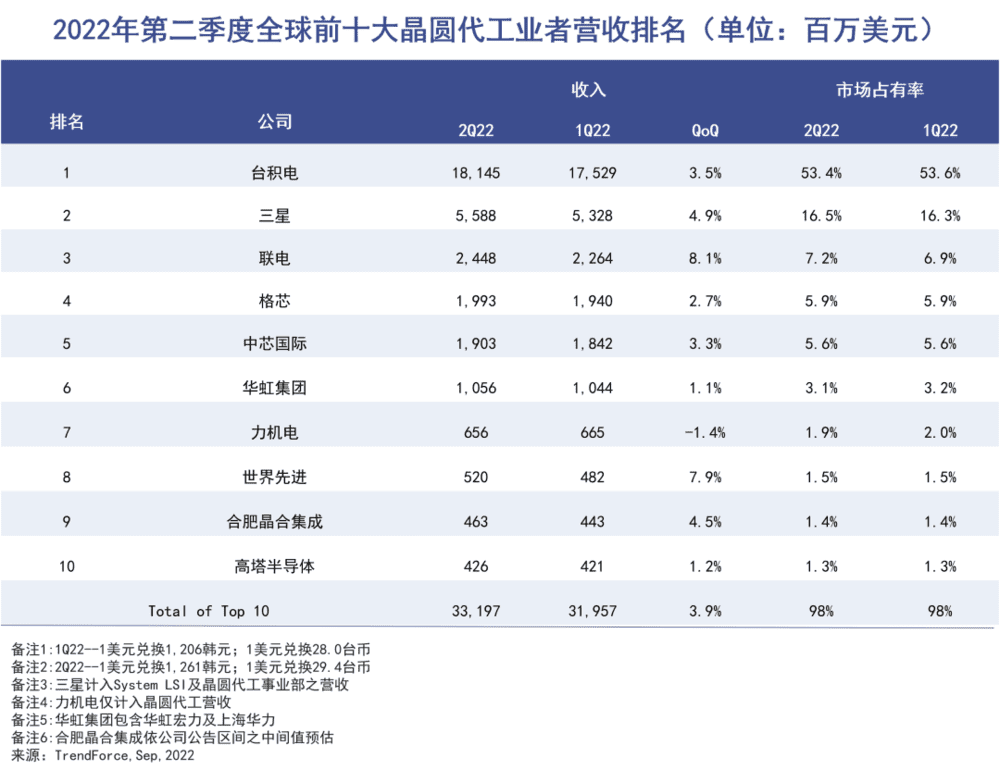

TrendForce数据显示,今年第二季度,台积电市占率仍高达53.4%,一家企业的市场份额比其他所有企业加起来还要多。在如今的市场经济竞争中,其地位可以说是“近乎垄断”。

今年第三季度,台积电7nm以上先进工艺占比达到54%,5nm首次超过7nm,贡献了最大的收入(28%),其次是7nm产线(26%)。

3nm也已经提上日程,台积电董事长刘德音表示,今年会量产N3工艺芯片,2023年会量产N3P工艺。

台积电此前预计,2025年会生产2nm芯片有望领先三星一个身位。在一轮轮的卡位战中,台积电建立起巨大的技术鸿沟,并将领先优势持续拉大,进而绑定苹果、英伟达、高通等大客户。

随着3nm、2nm进入量产阶段,台积电的市场份额乃至盈利水平都可能再次上升一个维度,还在10nm/7nm 以下鏖战的同行,难以望其项背。

有评论认为,台积电+苹果/台积电+英伟达/台积电+高通组成的联合体,其在移动时代的统治力丝毫不亚于PC时代微软+英特尔的“Wintel”联盟。

这种在先进工艺上的领先性,导致其产品价格受半导体产业周期影响不大。魏哲家就曾表示,“即使经济下滑台积电也不会下调价格。”

台积电认为,高端芯片的需求将长期持续,智能设备、自动驾驶、AI等市场方兴未艾。

面对市场变化,其前十大客户的订单几乎都有调整,比如英伟达7nm制程的A100芯片,4nm制程的H100芯片,以及RTX40系列订单就进行了延后。

但在5nm制程以下,需求“依然火热”,高通、AMD对4nm/5nm的需求爆棚,追求卓越的苹果则对3nm/2nm热度不减。博通、美满科技、联发科等大厂也需要台积电的鼎力相助。

技术带来“垄断”,“垄断”又带来持续的盈利。正向循环的飞轮,奠定了台积电在产业链的绝对话语权,也拥有了更高溢价的底气。能在低谷期展示强大的业绩爆发力,是穿越周期的基础,也是台积电吸引投资者的关键。

三、国运之争

众所周知,巴菲特钟爱消费股,不喜科技股。

他曾说:“高科技企业变化太快了,我根本不知道未来十年企业的可持续竞争优势能否持续保持。”

但2016年,伯克希尔哈撒韦买入苹果,并为股神赚取了人生中最大的单笔收益。按照巴菲特的逻辑,“苹果公司是一家使用技术的消费品公司,它属于消费品行业”。也就是说,苹果其实已经蜕变为一家科技型的消费公司,人们购买苹果的新品,就像每天喝可乐。

在他看来,苹果公司和可口可乐、喜诗糖果、吉列一样,都是他喜爱的投资标的,它们都有宽厚的护城河,以及源源不断的需求。

这背后其实是科技带来的时代变迁,如今电子产品已经成为必不可少的消费品。而消费电子搭载的芯片,也成为时代必需品。那么,能够让苹果公司倾心,位居世界芯片制造第一的台积电被巴菲特看中,也就在情理之中。

正如美国一位分析师所说,“伯克希尔或许认为,世界离不开台积电制造的产品,只有少数公司能够积累资金生产高端芯片,而芯片对人们的生活越来越重要。”

别忘了,在业绩炸裂的表现后,台积电股价已经触及两年多的低点,这样一台“赚钱机器”,如今的市盈率仅不到14倍,而格罗方德高达71倍,A股市场上,中芯国际也有26倍。

从另外一个角度来看,巴菲特此举,亦是押注美国振兴芯片行业的前景。

拜登政府颁布《芯片法案》后,在各种税费减免和扶持政策下,芯片制造业正出现回流美国的趋势。

第三季度,台积电北美地区的收入贡献度提升至72%,可以看出,台积电和美国的商业往来继续深化。

作为行业领头羊,台积电是美国积极拉拢的对象。近期,美国出动了10班包机将台积电许多核心设备从中国台湾运往了美国,以参加台积电亚利桑那州工厂12月举行的“机器入场仪式”。拜登也将出席该仪式。

这座工厂将用于5纳米芯片制造,耗资120亿美元,占台积电一年资本开支的三分之一。有媒体甚至称,“台积电的投资将会把整个产业搬去美国”。而且,台积电目前还在考虑在其附近再盖一座3纳米晶圆厂。

巴菲特是“美国梦”的坚定信徒。过去57年,巴菲特之所以能够创造投资奇迹,基本上也可以总结为“以无限子弹重仓美国经济的基本盘。”在2021年度致股东信中,他再次强调“永远不要做空美国。”

巴菲特投资台积电,更应该引起国内芯片产业的深度警惕。尽管事件带动了A股芯片股短期上涨,但回到企业盈利层面就会发现,许多企业已经遭受产业周期的影响,出现利润增长放缓。

与台积电为代表的国际顶尖水准相比,国内芯片产业的差距仍然巨大。从某种角度看,美国芯片战略的制定、巴菲特对于台积电的坚定下注,对于中国来说不完全是坏事。我们更应该紧紧抓住这个产业分野的机会,矢志不渝的追赶,成功的国产替代最终会实现。

四、写在最后

“大概每十年,乌云总会遮住天空,经济前景不明朗,这个短暂的时间点,就是天上掉金子的时候。这种情况下,我们应该端起洗衣盆出去接,而不是拿起茶勺去接。”

巴菲特在2017年致股东的信中如是说道。

今年前九个月,伯克希尔在股市上投入了近660亿美元,这一数据是去年全年其在股票市场上投入的13倍。

随着时代更迭,巴菲特也在更新自己的投资框架。历史上几次重仓科技股购入IBM、苹果、台积电,思路越发清晰。

或许除了反周期的投资秘诀之外,这位92岁的股神已经有了更深层次的逻辑,只是还从未为外人道也。

本文来自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:谢泽锋