本文作者:赫晋一 、张冉冉,编辑:付晓玲、曹宾玲、慕沐,数据支持:洞见数据研究院,头图来自:视觉中国

今年下半年以来,国内市场迎来“招聘寒冬”。“金九银十”不及预期,人力资源行业的前景似乎被蒙上一层灰色。

但梳理其发展史,我们意外地发现,这个行业居然很“顽强”,甚至是以经济不景气为养分实现发展。

比如,2008年金融危机时,虽然美国人力资源服务行业指标与整体宏观经济情况显著相关,可周期波动幅度却要温和一些,恢复时间更快。

无独有偶,日本灵活用工市场规模增速,也能长期跑赢大盘:1986~2018年其CAGR为11.5%;远高于同期日本GDP2.7%的CAGR。

国内也有类似的情况,最近两年,有财报可查的Boss直聘和猎聘营收依然保持增长态势,上个月,Boss直聘已向香港联交所递交双重主要上市申请。

也就是说,寒冬之下,人力资源服务行业虽然或多或少会受到影响,但整体呈现一定的周期韧性,且行业具有“逆势”的潜力。

本文通过详细拆解人力资源服务行业发展史,试图发掘,这一行业能够穿越周期的原因。

一、经济疲软下的灵活用工,刺激人力资源公司崛起

“浙大博士送外卖维持生计”“上海博士返乡养鸡”……对这样的话题,近两年舆论已经从“震惊”,转为波澜不惊。毕竟当前的劳动力市场环境下,整体趋势都是如此。

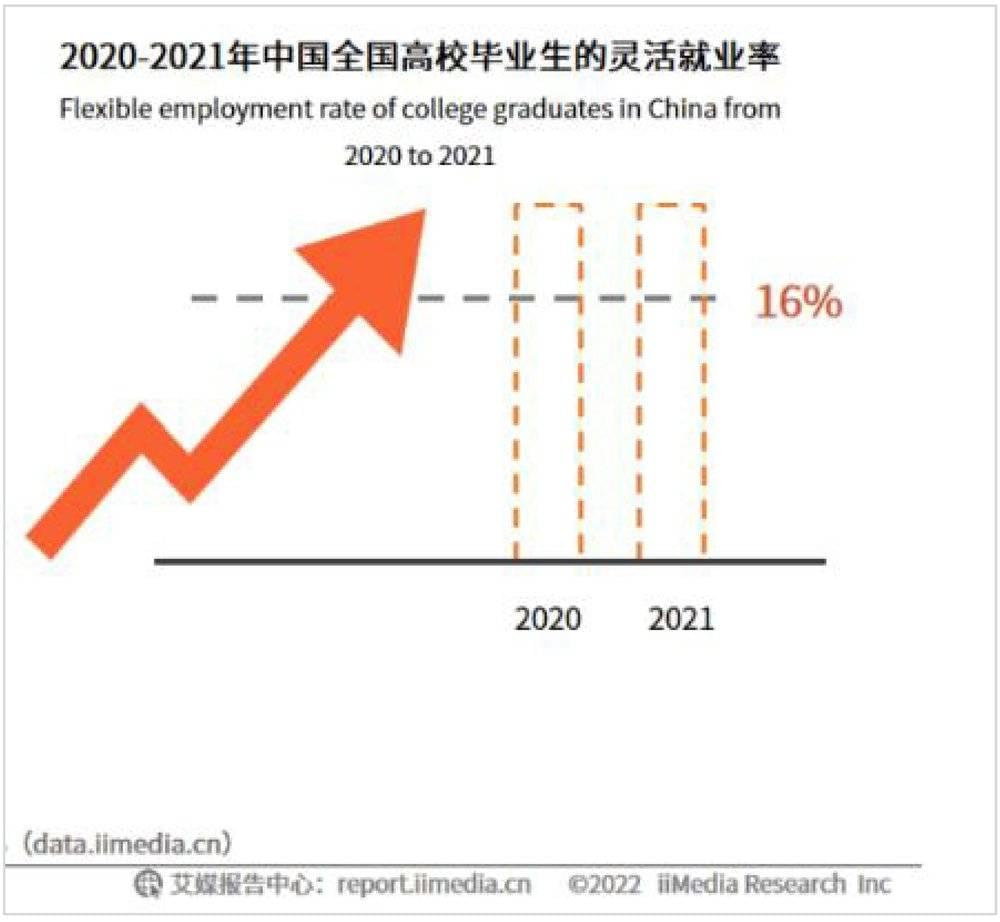

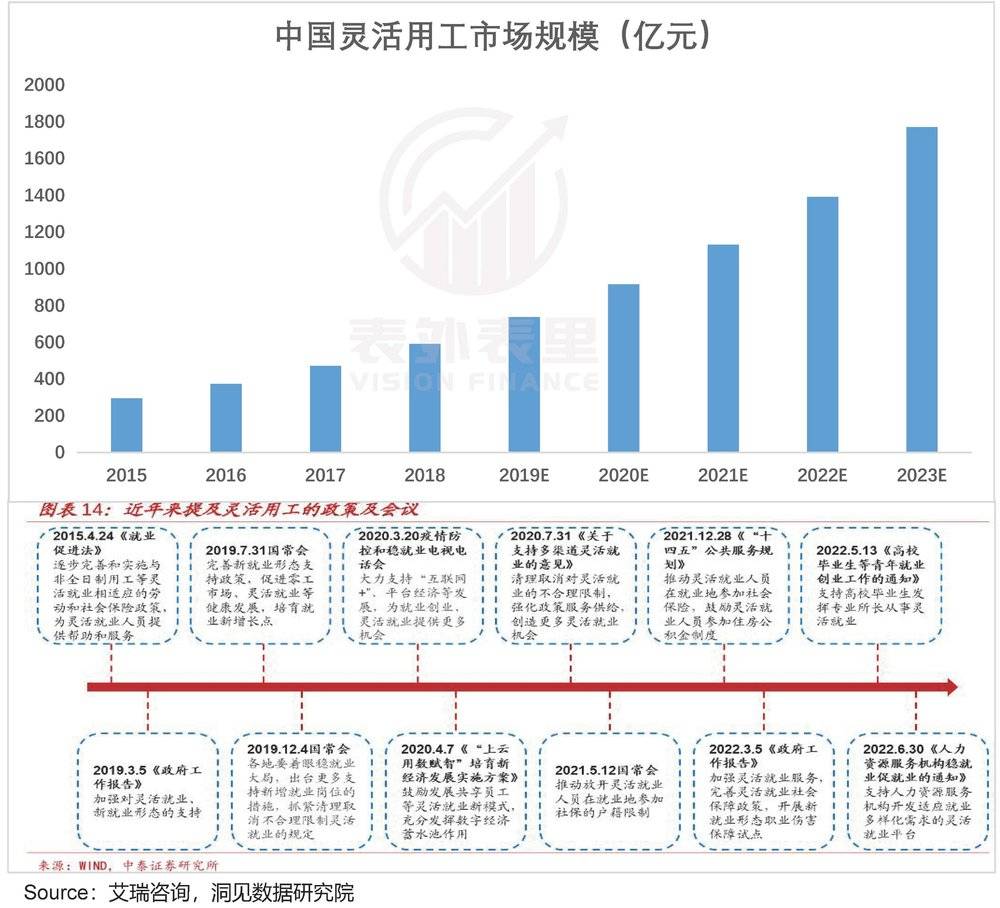

可以看到,2020~2021年,全国高校毕业生的灵活就业率,均超过16%。

事实上,这种用工需求转变,是经济下行周期的标配。比如,1970年代,全球性石油危机背景下,日本经济增速出现换挡,企业开始逐步抛弃“终身雇佣制”,缓解压力。

美国同样深陷经济衰退,很多大型公司卷入经济停滞的影响。基于此,雇主们开始削减他们的长期劳动力,以保持较低的人力支出。

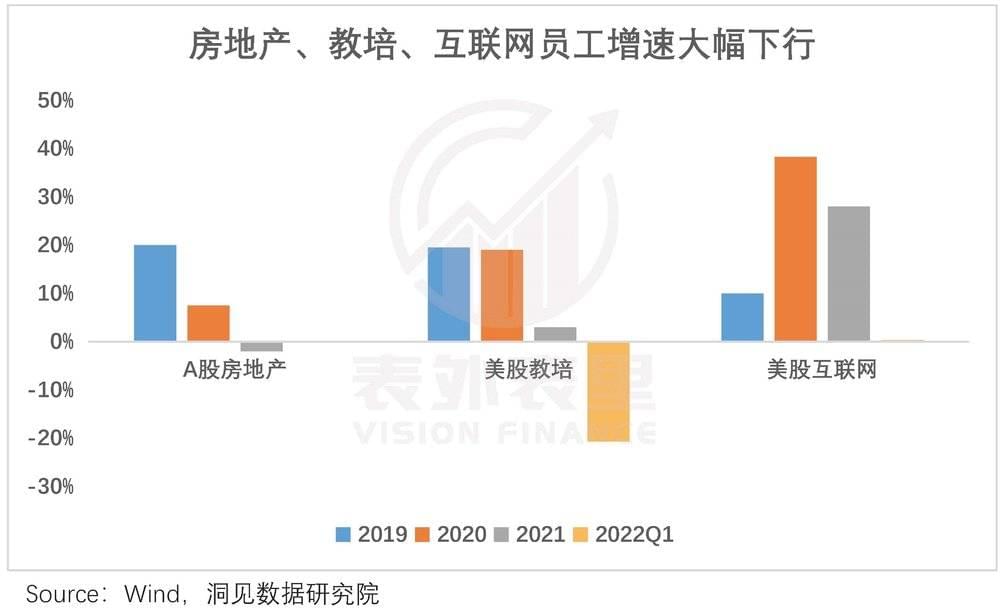

国内目前也是同样的境况,从大厂到小厂,降本增效过冬。

然而人员编制降低,企业运转还是要继续。以美国来说,当时为了完成大型项目或者当业务刚刚好转起步时,企业越来越多地依靠临时工来补充长期员工。

数据显示,在1970年代,美国临时就业人数从每天18.5万个飙升至1980年的40多万个。

许多人力资源公司在此风口,通过使用更灵活的劳动力模式,帮助客户满足员工需求、控制雇佣成本并保护企业利润,赢得了信任,业务迅速发展。

比如,Kelly和Manpower等美国公司,借此将灵活用工从面向家庭主妇,扩充到面向低薪蓝领和高薪高素质职位等。同时,也在美国以外的人力资源市场拓展中,获得了成功。

以Manpower来说,到1974年,其收入和净收入的一半以上来自美国以外的办事处。

总的来看,经济下行时期,失业率高企叠加企业增加灵活用工倾向,激发灵活用工模式发展潜力,人力资源公司得以或崛起,或穿越周期。

回到国内,目前也是相似的迹象。

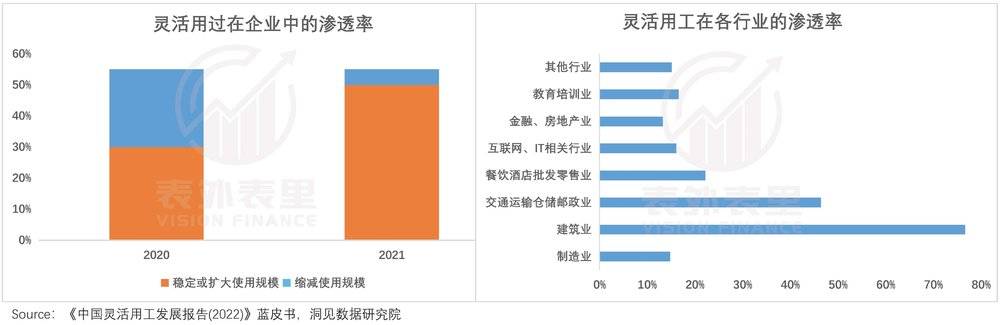

如下图,2020~2021年,稳定或扩大灵活用工使用规模的企业比例在提升。且灵活用工范围不再局限服务业、建筑业等蓝领用工群体,而是逐渐渗透到各行各业。

可以看到,互联网、IT相关行业中,有16%在使用灵活用工模式,岗位也向技术型、专业型人才,甚至中高层管理人员扩展。

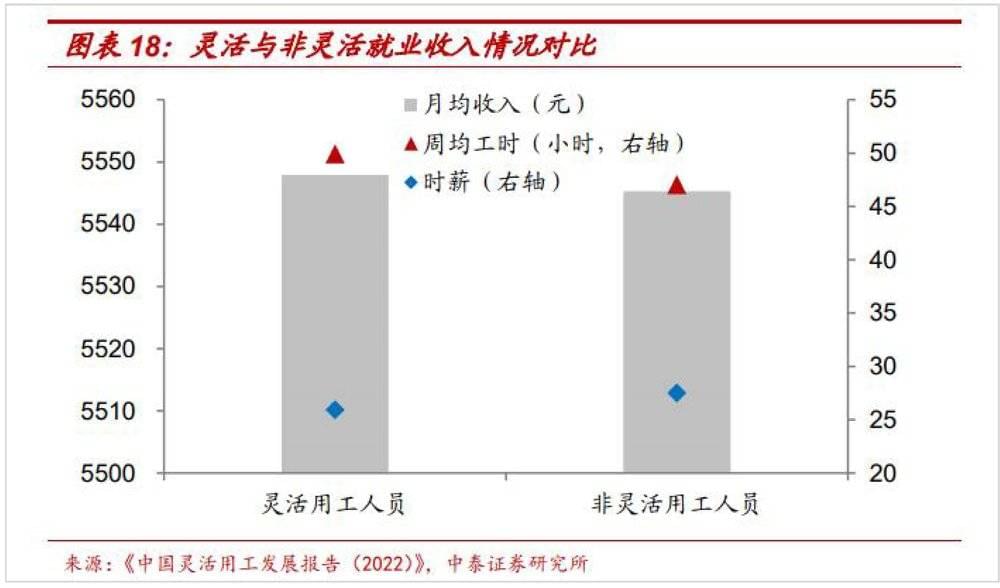

相较于正式员工,灵活用工人员大多没有薪酬福利(五险一金、绩效奖金及补助金等),时薪更低。

另外,灵活用工人员招聘环节、人员管理大多数由人力资源服务公司完成,企业进一步降低了机会成本和管理成本。

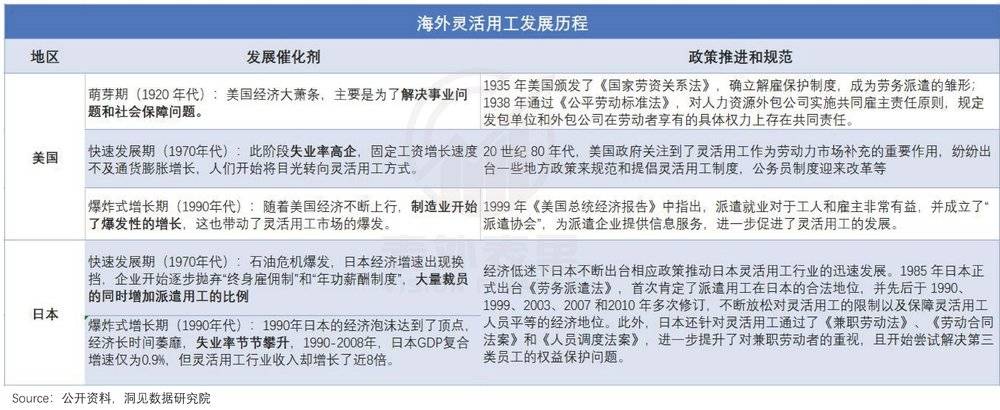

不过,除了供需结构本身变化,在每一轮经济下行周期前后,政策层面往往也会有积极推动。这些针对灵活用工的立法进展,同样影响了人力资源服务业市场。

以日本来说,1970年代虽灵活用工需求很大,但法律禁止私营公司雇员招募,导致大量不规范的灵活用工涌现。

直到1985 年日本出台《劳务派遣法》,肯定了派遣用工在日本的合法地位,企业有效利用灵活用工的方法才被日益重视。

可以看到,政策持续松绑下,灵活用工渗透率一路上行,在日本经济泡沫破灭、金融危机等下行周期里,一直保持韧性。

借此契机,日本人力资源巨头Recruit,延伸发展临时人员配置服务或“派遣”业务,通过有机增长和大量收购的结合,成为全球性的市场领导者。

国内来说,政策也同样在积极推动。可以看到,2020年以来,政策在持续推动灵活用工规范发展。也由此,灵活用工整体表现出逆势相对高景气状态。

梳理下来不难发现,每次经济危机,企业倾向于将人才服务外包,这一定程度熨平了行业受经济波动的影响,另一方面也会客观倒逼行业自身进行发展——出现法规规范,到服务范围扩大、链条完善等。

而由于灵活用工的景气,也随即带动人力资源其他业态的发展。

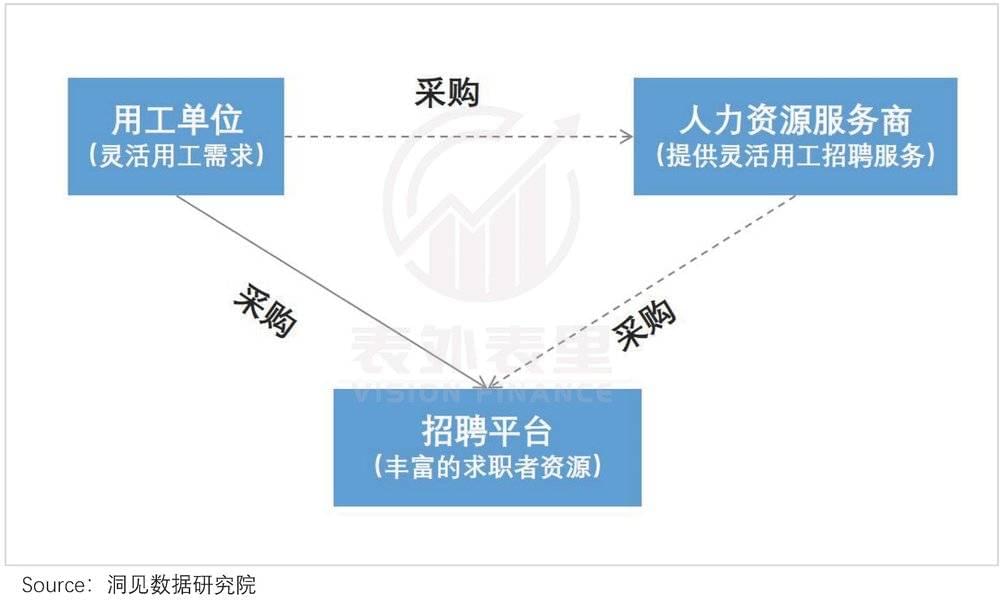

例如,招聘平台作为用工企业和人力资源服务商的上游,积累了丰富的求职者流量资源,不仅能直接承接企业的灵活用工需求,也是人力资源服务商的灵活用工业务的上游。

如此一来,招聘平台也随灵活用工业态的发展获得抗风险性。

总的来看,经济波动期,人力资源公司通过企业灵活用工业务,对冲了经济对常规招聘业务的影响,表现出一定的抗周期性。

二、行业天花板有限,巨头如何炼成?

曾有从业者表示,人力资源服务行业形不成赢家通吃,规模效应被锁在一个非常具体的小的维度里。

也正是由于这种略重和精细的服务,造就了人力资源行业的稳打稳扎,也诞生了日本Recruit、美国Manpower等穿越经济周期的巨头公司。

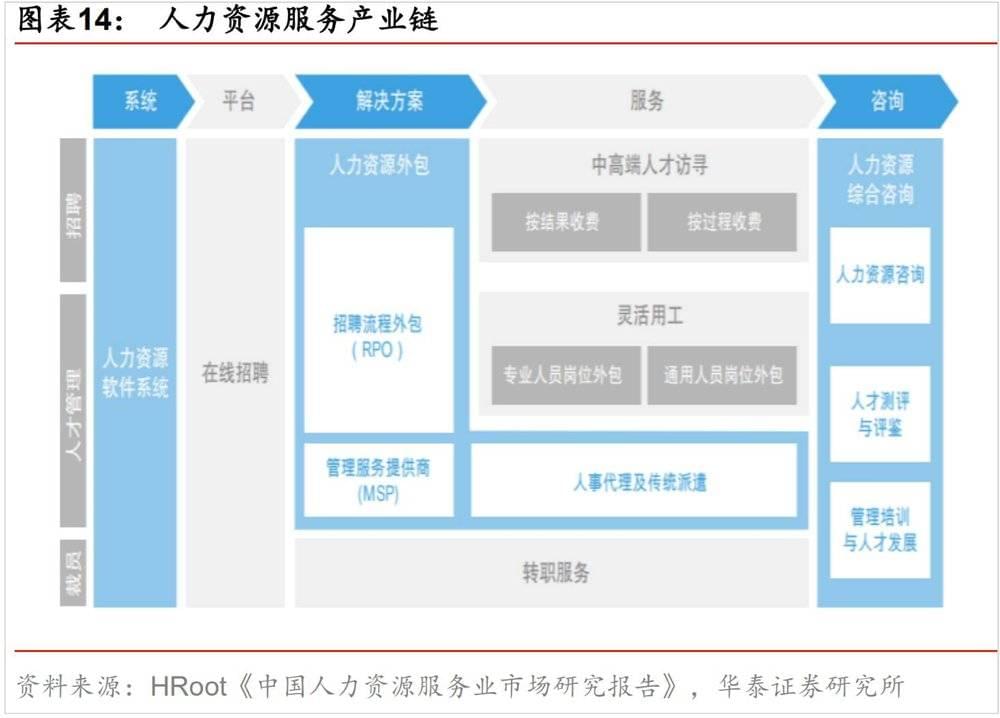

更重要的是,这种长链条服务的行业属性,也为人力资源企业提供了更广阔的延展空间。

比如Recruit和Manpower,都在招聘外延伸业务链条和扩大业务规模,覆盖了用工单位全部雇佣周期——招聘前的调研与咨询,到招聘后的薪税,甚至再就业和退休离职。

如此价值增量,是企业在穿越周期时,通过投资并购,横纵向拓宽业务边界实现的。

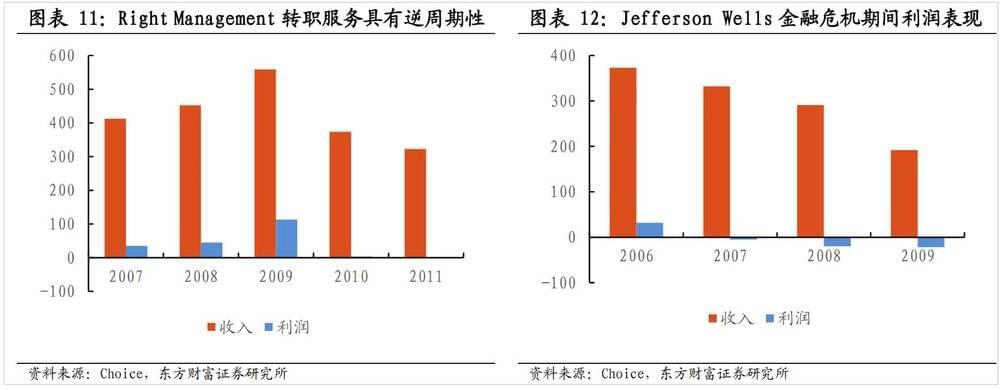

以Manpower为例,其2004年收购了Right management,该公司主要业务是帮助企业规划劳动力转移(裁员服务),服务再就业人员,业务范围覆盖了35个国家。

2007~2010年,受金融危机影响,美国企业大量裁员,Manpower旗下的金融专业人才全职招聘和项目外包公司Jefferson Wells,收入接连下滑,陷入亏损。

而Right management公司的业务却因承接再就业人员,在2007-2009 年的收入,出现逆势快速增长。

如此一来,对冲Jefferson Wells收入下滑的影响,公司整体营收平稳。

这样看起来,全链条布局下,不同业务环节错位的周期属性,能帮助企业对冲经济波动的影响。

而Manpower采取的措施,不只是交易链条的延长,还有业务种类和规模的扩张。

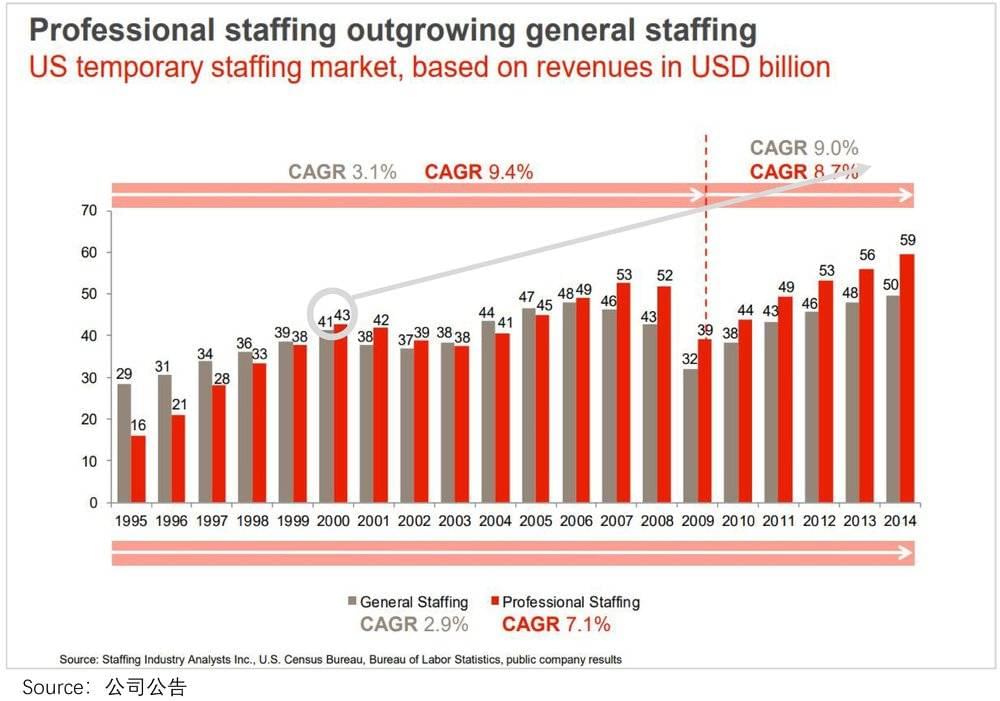

比如,21世纪初,政策松绑叠加制造业升级,专业型的人才需求激增,如IT、医疗器械、管理等高端专业的需求增速赶超普通职员。

Manpower趁机扩大业务,先是出手收购了欧洲IT行业用工服务领导者Elan Group,专做IT类短工供应;又收购了上述提到的Jefferson Wells,扩充如内部审计师、注册会计师、税务师、投资顾问等金融行业短期供应服务。

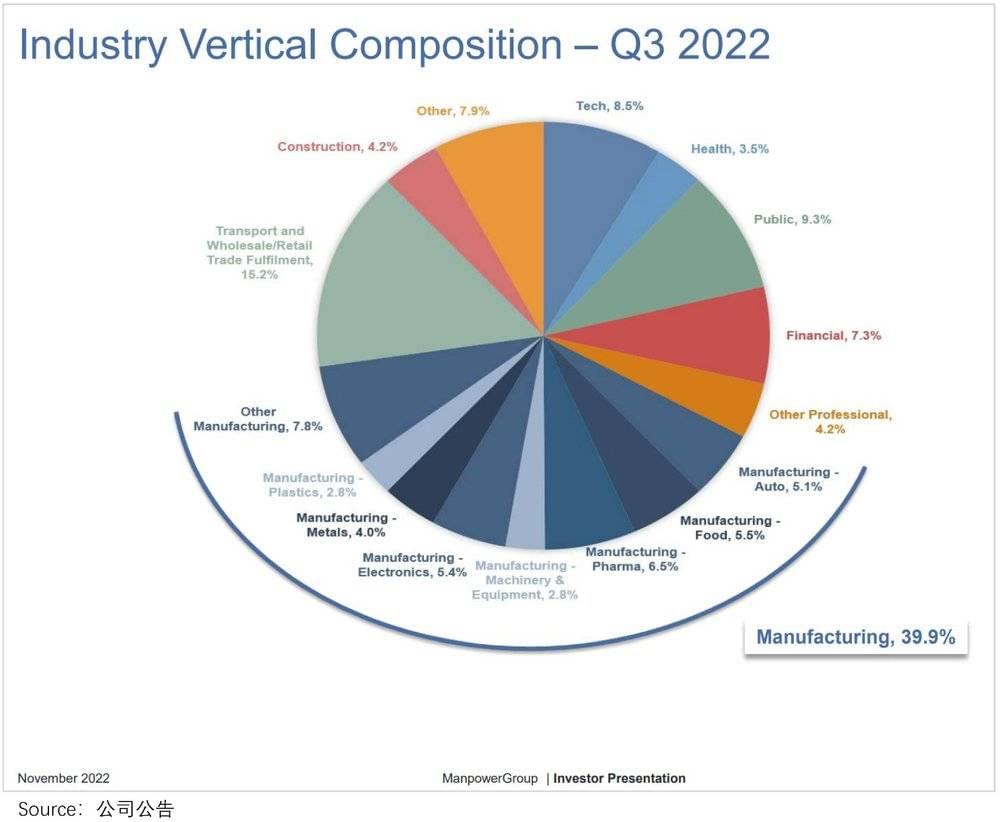

截至2022Q3,Manpower覆盖的行业,已扩大到包括制造业、交通零售、公共事业、财务等多个垂直领域。

覆盖行业增加,意味着单个行业起伏变化,对人力资源企业收入的边际影响降低。

不过,除了单个行业,人力资源行业也同样困扰于“单一地理区域的限制”,而这也是企业扩张需求突破的路径。

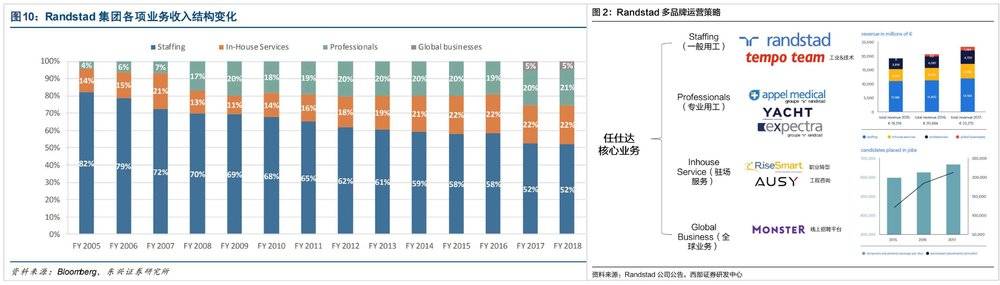

2008年的下行周期中,荷兰第一大人服机构Randstad,合并了本国第二大机构Vedior。

如此一来,Randstad的海外市场版图,在原来覆盖20个国家的基础之上,又新覆盖或加深覆盖了Vedior的法国、日本、巴西等地区,Randstad身上的“荷兰”标签替换为“全球化”。

区域渠道拓宽、分公司的数量显著增加下,Randstad抵御单一区域经济波动的冲击,公司营收大幅增长,甚至2008年金融危机时达到了最高点。

另外,两家公司在业务上的互补性,也帮助Randstad在中高端招聘分部业务的收入提升。可以看到,Ranstad从2008年起专业人才收入的占比提升迅速,至今已稳定在20%左右。

总的来说,无论通过纵向延长业务链条,还是横向扩大业务和市场范围,都帮助这些龙头企业们,在一轮轮的经济下行中,保持了体面运营;在经济行上行时又能恢复增长,强化龙头地位。

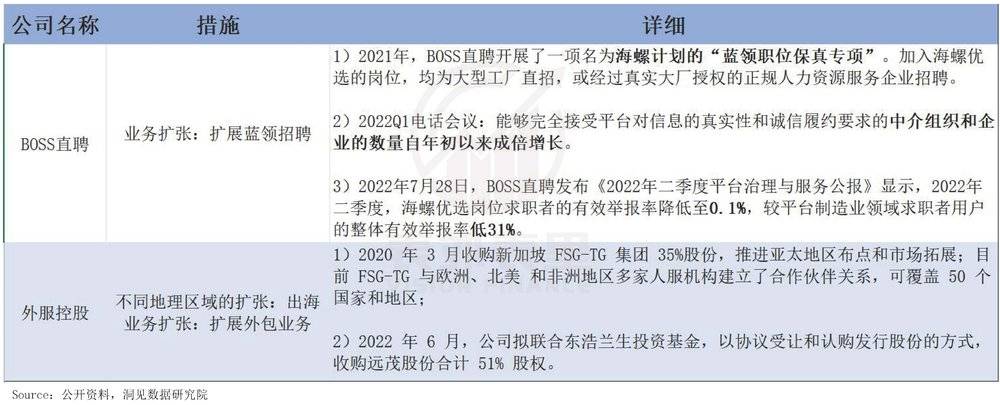

而回到国内来说,行业尚处于发展早期,并无明显龙头企业;但在这轮下行周期中,企业们也有类似的业务扩展发生。

这部分蓄力或将在经济上行时,有更大发挥。毕竟在经济上行时,企业对发展和扩张的需求提升,人力资源行业作为中转站,也将随之进入上行通道。

详细来说,就是由于产业链和岗位需求快速扩张,对核心员工的需求将带动常规招聘的增长;而由于目前灵活用工的国内渗透率较低,这部分将在经济复苏时或将会呈现高反弹态势。

小结

人力资源行业“低频但刚需”的特性决定了:只要企业还在运营,对人员的需求就不会停止。

可以看到,在经济下行周期,用工需求从长期员工转变为灵活用工,叠加政策护航,对冲了宏观经济影响,行业表现出抗周期韧性。

另外,在每一轮周期中,企业往往通过纵向扩展业务链条,横向布局扩充覆盖行业、地域等,熨平单一业务结构风险的同时,为经济恢复的进一步发展蓄力。

如此来看,无论经济趋势如何,人力资源行业始终站在供需的中间,也造就了行业顺风、逆风都可关注的特性。